作者:Ivans

编者按:GBTC的套利玩法已不适用,即使BTC再度走牛,GBTC也难以回到从前的巅峰。

三箭资本在最近遭到了大规模的清算,不过灰度作为本次事件的主角之一同样受到关注,因旗下的GBTC是造成三箭被清算的要素之一。三箭资本数十亿美元的BTC资产被锁定在GBTC,间接加剧了自身的流动性危机。

早期,GBTC创立大幅降低投资人投资BTC的门槛而受到追捧,但自去年开始,GBTC的溢价和行情都处于下滑通道。一度被加密投资者认为是香饽饽的GBTC,在近年何以跌下神坛?

什么是GBTC?

GBTC的特点一,不可赎回。投资者只能买,无法赎回。这一特性直接消除了BTC的卖方流动性危机,完全不给抛售砸盘的机会,这也是GBTC被称作BTC“貔貅”的缘由。特点二,GBTC份额可在二级市场交易,虽然不能赎回,但能以股票的形式在二级市场上流通。根据SEC的最新规定,投资者持有的GBTC必须锁定6个月才能在二级市场上买卖。

KingData监控:灰度ETH基金减持645.44枚以太坊:据KingData数据显示,灰度ETH基金减持645.44枚以太坊,基金持仓总规模变为314.09万枚ETH。(注:灰度暂未开放赎回,小幅减持或因每股含币量微调、扣减管理费所致。)[2021/8/31 22:48:01]

GBTC造成三箭资本流动性不足,

下一个将轮到BlockFi?

从GBTC近期的消息面来看是十分消极的,三箭资本的流动性不足,跟资产被锁定在GBTC有很大关联。GBTC是封闭式基金,投资在内的份额不能直接赎回,为此即使三箭资本并非资不抵债,也因为流动资金无法提出而被清算。

根据美国SEC的数据,截至2022年3月31日,三箭资本在GBTC里拥有相当于38,888枚BTC的资产,BlockFi有相当于19,852枚BTC的资产,当时价值超过27亿美元。

数据:灰度资产管理总规模突破300亿美元:6月29日消息,随着加密货币价格上涨,灰度团队表示,上周末他们持有的加密资产价值飙升了11亿美元,截至6月28日为301亿美元,而周五为290亿美元。截至发稿,灰度在其加密信托中总共持有约65万个比特币和315万个以太坊。(U.today)[2021/6/29 0:14:27]

根据The Block获得的投资文件,由三箭资本创始人Su Zhu和Kyle Davies运营的场外交易公司TPS Capital在危机爆发前向投资者推销新的套利交易,即与灰度比特币信托基金GBTC相关的套利机会,该公司计划通过附属的OTC公司收取20%的管理费。彭博ETF分析师James Seyffart解释道:“这个操作相当于传统金融中的结构化票据,但无论发生什么,他们都会获得你的比特币的所有权,同时也在你的BTC上赚钱。他们得到你的BTC,并在任何一种情况下都从投资者那里拿走回报。”

摩根士丹利的欧洲机会基金持有灰度比特币信托:根据向美国证券交易委员会提交的季度报告,摩根士丹利的欧洲机会基金持有灰度比特币信托为28,289股,价值1,325,339美元。(U.today)[2021/6/29 0:12:54]

三箭资本的事件,让另一家美国数字资产抵押贷款服务商BlockFi 也受到众多币圈人士关注。因为BlockFi是 GBTC 的第二大持有机构,同时有分析认为BlockFi也可能曾放贷给三箭资本。

如果BlockFi也受牵连陷入流动性危机,或可能大幅抛售GBTC。但由于GBTC的折价,如今出售不能拿回成本价,且可能因大幅抛售GBTC造成践踏现象。

负溢价超过1年,最低扩大至34%

再看看GBTC一些基本面数据,可以看出,不过即使没有三箭资本被清算的事件,GBTC实际上早已辉煌不再。

灰度新注册SNX、SUSHI、STX 、MKR和 COMP 五种信托基金产品:据特拉华州官网显示,灰度投资(Grayscale Investment)除YFI外,还新注册 SNX (Synthetix)、SUSHI (Sushiswap)、STX (Blockstack)和COMP(Compound) 、MKR (MakerDAO)五种信托基金产品,注册时间均为 2 月 10 日。灰度CEO曾表示,注册信托实体并不代表会推出相应产品,请用户谨慎投资。[2021/2/12 19:35:47]

溢价,是GBTC最受争议的要素之一。2021年2月24日,GBTC打开了负溢价的潘多拉魔盒。负溢价一般被视为看跌指标,这可能意味着投资者对该信托基金的未来不看好。

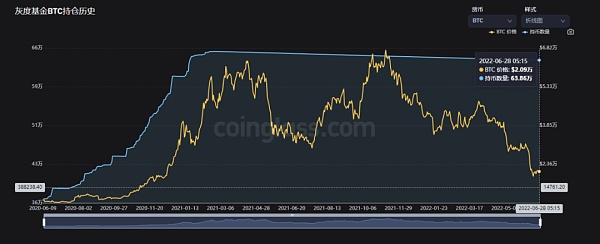

据 coinglass 数据,今年6月18日,GBTC的负溢价一度扩大至 34.09%,创历史新低。

来源:coinglass.com

除了投资人对BTC走势看淡,另一个造成负溢价的因素是,更多的BTC相关产品开始面世,打破了灰度一家独大的局面。如GBTC的负溢价开始后不久,加拿大Purpose Bitcoin ETF正式推出。2021年10月,美国首支BTC期货ETF ProShares Bitcoin Strategy ETF获准上市。这让GBTC在市面上的竞争对手变得更多,从而让投资者对GBTC的需求减弱。

不过,在GBTC负溢价的状态下,很大程度上压缩了机构利用GBTC进行套利的空间。此前,GBTC处于正溢价时,加密机构可以通过购买BTC,存入Grayscale,在 GBTC 解锁期结束后以更高的价格倾销给二级市场的散户和机构。

BTC不再增持,股价随币价走低

根据coinglass的数据显示,灰度持有的BTC,在近1年内其持有量正逐步减少,与此前的增持态势形成鲜明的对比。

这一现象是从2021年2月开始,即便是BTC经历了两轮60000美元以上的高峰也没有再次增持。

来源:yahoo finance

此外,GBTC的股价走势一如BTC价格,自去年11月高位处开始持续走低,截止至6月29日,GBTC报13.25美元,较11月10日,BTC的历史高点,也是GBTC近1年的高点,53.42美元下跌超75%。

不过可以看出,即便在熊市期间,灰度即便不再增持,并不敢大幅抛售手上的BTC。机构抱团托市似乎成为目前稳定币价的共识。MicroStrategy和特斯拉等头部持币机构几乎也是在熊市期间坚定持有。

总结

GBTC早期存在的套利空间,吸引了三箭资本这类加密机构的买入。但这种套利玩法已经不再适用,一方面是BTC看空情绪越大,另一方面是同质化产品的面世,让GBTC的竞争力越来越低。且三箭资本的事件后,机构们更倾向从GBTC中抽身而非投入。总而言之,即使BTC再度走牛,GBTC也难以回到从前的巅峰。

6月30日,在中国文化产业协会牵头下,近30家机构联合在京发起《数字藏品行业自律发展倡议》,反对二次交易和炒作、提高准入标准成行业高质量发展的核心共识.

1900/1/1 0:00:00Terra 崩盘,将一众算法稳定币以及不合法的稳定币推上了风口浪尖。尤其对于加密市场最大的稳定币Tether(USDT),影响最大.

1900/1/1 0:00:00在经历Luna/UST算法稳定币的崩盘后,市场持续下跌,继而又爆出了3AC,Celsuis,BlockFi等机构的一系列流动性危机.

1900/1/1 0:00:00有的抵押借贷清算失能,有的信用贷兑付困难。近期,比特币、以太坊价格持续下跌,纷纷创下过去一年价格新低。整个加密市场受到波及,DeFi 也难以独善其身.

1900/1/1 0:00:00金色周刊是金色财经推出的一档每周区块链行业总结栏目,内容涵盖一周重点新闻、矿业信息、项目动态、技术进展等行业动态。本文是其中的新闻周刊,带您一览本周区块链行业大事.

1900/1/1 0:00:00那些认为加密货币崩盘尚未到头的空头们又得到了一个押注比特币下跌的新工具。金融机构ProShares于周二推出了做空比特币策略ETF(代码BITI),这是美国第一只与比特币挂钩的反向ETF.

1900/1/1 0:00:00