Nirvana Finance 是一个建立在 Solana 上的双 Token 的算法稳定币架构协议,包含了亚稳态Token: ANA 和稳定币 Token: NIRV。凭借着算稳 NIRV 号称零风险借贷的噱头,吸引了用户参与其中,ANA 则在经历类似于 Copper LBP 荷兰拍的“反向”拍卖后逐渐过渡到普通定价,随后被社区 FOMO 一路水涨船高。

初次接触时,创新的算法精神令人眼前一亮,看到了 LUNA/UST、MakerDAO 和 Olympus 三者的影子,在取了其自的精华融汇并加以创新。ANA 和 NIRV 的关系如同 Luna 与 UST,ANA 的估值会随着 NIRV 需求的增长而增加;而 ANA 又作为着 NIRV 借贷的抵押品,就好比像在 MakerDAO 存入 ETH 而铸造并贷出 DAI;ANA 的流动性完全掌控在协议手上,类似于 Olympus 可以带来持续的交易收入。而实现这一切的前提来自于对 AMM 机制的创新,在主流的恒定资产比例池中另辟捷径。

Nirvance Finance 的视角与路径

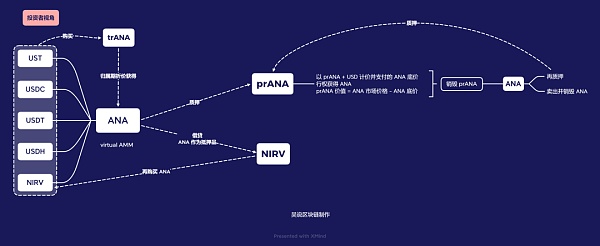

从用户视角来看,投资者通过 UST、NIRV、USDC、USDT 或 USDH 买入 ANA,质押 ANA 并赚取以 prANA 代为支付的质押奖励;通过质押的 ANA 的底价作为抵押品铸造并贷出 NIRV,再继续用 NIRV 买入 ANA 以循环往复。其中 prANA 类似于期权,允许投资者在任意时间通过 prANA + 以 USD 计价并支付的 ANA 底价(floor price)行权兑换成 ANA 并销毁 prANA,prANA 的价值即投资者的质押利润是 ANA 市场价格 - ANA 底价。另外,投资者还可以通过用 USD 稳定币购买 trANA 类似于折扣债券的形式在归属期后获得 ANA。

Cobo区块链安全团队公开0xDAO潜在盗币漏洞发现过程及技术细节解析:4月2日消息,0xDAO v2原计划上线前的几个小时,Cobo区块链安全团队启动对该项目的DaaS投前例行安全评估工作,随后在github开源的项目代码中发现了一个严重的安全漏洞。经评估,如果 0xDAO v2此时继续上线,该漏洞预计会造成数亿美金的资产损失。Cobo区块链安全团队立即启动应急预案,快速通过多个渠道联系到0xDAO项目方,提交该漏洞的完整攻击流程,紧急叫停了项目上线,随后协助0xDAO项目方对该漏洞进行了修复。

日前,0xDAO官方发布推文向Cobo区块链安全团队表示了感谢,并且表示会按照严重漏洞级别给予Cobo区块链安全团队漏洞赏金奖励。[2022/4/2 14:00:31]

从协议视角来看,与其说协议掌握着 ANA 流动性,更确切的说法是,协议直接掌控着 ANA 的铸造与销毁权,只有在投资者将手中的 USD 稳定币兑换成 ANA 时,新的 ANA 才会被即时铸造出来并兑换用户手中的 USD 稳定币,即以新铸造的 ANA 换取了稳定币的流动性。在这一个兑换过程中,协议所得到的稳定币的部分流动性将会用来组成 ANA 的底价,以及在交易时会收取买入 0.1% 和卖出 0.3% 的以 ANA 支付的费用,交易费用直接流入国库而非 AMM 池。当 ANA 被售出时,稳定币将从 AMM 池中取出,并销毁 ANA。因此该 AMM 池只有稳定币资产而没有任何的 ANA。

DeFiBox上线Mdex 合约解析功能:据官方公告,Heco 数据合作平台 DeFiBox 现已上线Heco项目Mdex 的合约解析功能,用户通过 DeFiBox 可以直观查看收益率,并根据相关数据进行策略调整,提高了用户体验。[2021/1/27 13:38:26]

随后投资者质押 ANA 并获得 prANA 奖励,质押中的 ANA 退出了市场流通。当投资者将 prANA 转变为 ANA 时,将向协议支付 prANA 和相对应的以 USD 计价的 ANA 底价,协议再次获得稳定币流动性并销毁 prANA。当投资者取消 ANA 质押时,协议将收取 0.5% 的以 ANA 计价的解押费用并流入国库。如果投资者通过购买 trANA 的以折扣价获得 ANA,也将收取 0.2% 的以 ANA 计价的购买费用并流入国库。

倘若投资者以质押的 ANA 的底价作为担保品铸造并贷出 NIVR,会收取 3% 的以 NIVR 计价的贷款费用并流入国库。而投资者获得 NIVR 的单次最大敞口即借款限额即为 ANA 的数量 * ANA 的底价 * 97%,那么循环往复投资者可获得的敞口将无限接近于 1 + 1/n + 1/n2 + 1/n 3 +... < 1/(1-1/n)倍,n=1/(ANA 数量 * ANA 底价 * 97% * 1/ANA 市场价格)。以当前 13.71 的 ANA 市价和 3.4 的 ANA 底价计算,可获得的敞口最大约不超过 1.32 倍。

动态 | 以太坊域名服务ENS将加入多代币支持,未来可解析至比特币地址:go-ethereum和以太坊域名服务(ENS)核心开发者Nick Johnson今天在Twitter 宣布,已经提交了ENS以太坊域名的多代币支持,该提议通过后ENS以太坊域名将支持解析域名到多个区块链地址,其中甚至可以包括比特币地址。这也意味着,ENS以太坊域名将可能成为跨链的域名系统,用户可以通过一个域名在多个区块链间互通,未来只需要向其他人展示自己的ENS以太坊域名即可。目前已经有多个数字加密货币钱包支持ENS以太坊域名,在使用以太坊钱包进行转账时,不需要再输入冗长的以太坊0x 地址,而只需要输入短地址即可。[2019/9/9]

通过不同方的视角,可以发现 Nirvance Finance 的独特 AMM 机制不仅提供了买卖交易,还为 ANA 提供了底价支撑从而可以让 ANA 底价作为抵押品去铸造相对应的 NIRV,而 NIRV 是由多元稳定币支撑的稳定币,由算法让 NIVR 始终锚定 1 美元,但随着 AMM 池子中的稳定币深度加强,NIRV 会更稳定与安全。

由此可见,Nirvan Finance 中的特殊的 AMM 机制是整个环节中的重要引擎,并将这个特殊的 AMM 机制命名为“vitrual AMM”。下个段落将重点围绕 vAMM 中关于发行和运行机制以及流动性的细节问题展开探讨。

动态 | 基于共治链的共治根域名解析架构发布:据光明网消息,在日前由国家互联网信息办公室指导、中国互联网络信息中心(CNNIC)主办的中国互联网基础资源大会上,中国互联网络信息中心主任曾宇发布了基于共治链的共治根域名解析架构。中国互联网络信息中心(CNNIC)作为我国国家顶级域名注册管理机构,负责国家网络基础资源的运行管理和服务,从2016年开始,开展区块链技术在域名领域应用的研究,验证了运用区块链技术进行域名数据管理的可行性。在此基础上,联合多家单位设计了基于共治链的共治根新型域名解析系统架构。[2019/7/3]

Nirvance Finance 的创新 virtual AMM 机制

在 Nirvance 启动之时,协议没有任何的 ANA,只有当 AMM 池中流入 USD,ANA 才会被铸造出来。而 NIRV 从算法上被锚定为 $1,这意味着 ANA 的底价首先必须在 $1,因此在最先的 USD 流动性注入阶段,ANA 的市场价格必然会高于 $1。当然项目在启动之时,巧妙地通过类似于 Copper LBP 荷兰拍的“反向”拍卖引导流动性入场,ANA 市场价格的提升或下降会呈指数衰减,直至 0 进入正常定价阶段,但无论 ANA 市场价格如何变化,都必然高于 $1。同样地,也正是在这一个过程可以超额累积到一部分的 USD 流动性,累积到足够多的 USD 为后续 ANA 底价的上涨提供保障。

摩根士丹利分析师深度报告全解析:比特币“见底”规律及六大必读趋势:摩根士丹利分析师Sheena Shah 19日发表最新研报。主要观点包括:今天正在经历的比特币熊市早就在2000年的纳斯达克市场上演过,只不过是以15倍速度在“快进”;熊市看到唯一交易量增加的数字货币可能就是USDT,尽管USDT的可靠性遭遇广泛质疑,因为交易员们面对各种币的大跌只能暂时先买回USDT;日元升值可能促使日本散户增加对比特币的投资;千币齐跌,但区块链行业依旧火热,对于传统VC来说,参与ICO也有三大好处;比特币与其它币之间的相关性随价格下跌而上升,市场上涨时,它们的相关性反而下降;比特币在不同交易所的价差显示,价格触底反弹的日子,价差会有规律的突然拉大。[2018/3/20]

从上章中的用户视角观察,便可以发现,vAMM 机制与主流的恒定资产比例池 AMM 机制不同。主流的 AMM 机制的流动性池中存在两种 Token,两种 Token 的比例在创世时近似地维持在 1:1,Token A 的价格由 Token B 来报价。如果 Token A 得到市场更多亲睐,投资者愿意花费更多的 Token B 来获得 AMM 池中 Token A,池中的 Token A 供应量相对变得更少,便推动了 Token A 价格的上涨。因此在主流的 AMM 池中,AMM 价格曲线是关于 Token 相对供应量的函数。

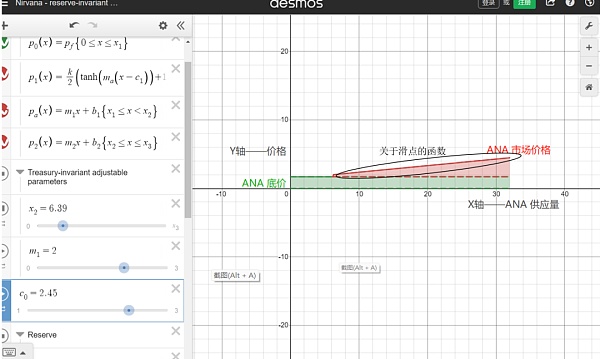

而 vAMM 机制中本身是不存在任何的 ANA 流动性的,当通过 USD 购买 ANA 时,ANA 才会被铸造出来;当通过出售 ANA 换取 USD 时,AMM 池向投资者支付相对应的 USD 稳定币流动性,ANA 也会被立刻销毁。通过 AMM 池购买 ANA,为 AMM 带来了更多的流动性,并将分配一部分流动性给 ANA 底价,以便确保在有能力偿还和用户随时退出的前提下,不断推高 ANA 底价;反之卖出 ANA 时,归还稳定币流动性,也不会对 ANA 底价带来改变。正是即时铸造与即时销毁确保了 ANA 总能获得底价的支持。也正是存在 ANA 底价,任何人不可能通过以低于 ANA 底价的价格购买获得任何 ANA,因此 vAMM 的价格曲线是具有最小值的任意函数。

值得一提的是,由于流动性从创世便进入协议而存在,即协议拥有市场本身,因此不需要任何 LP 激励,不需要国库参与管理,AMM 池中的流动性的管理与税收本质都是由协议算法分配,真正做到了去中心化和永久享有流动性。

(https://www.desmos.com/calculator/8ke6glnrut?lang=zh-CN)

关于流动性带来的滑点问题也是 vAMM 机制创新之处。在主流 AMM 模型中,当因买方对标的更为看涨,让流动性池子中 Token A 相对于 Token B 变得更稀缺时,更小的交易量可能会带来更大的波动,这个影响价格变化的滑点是来自于流动性池中双方间供应量平衡被打破而产生的结果。而在 vAMM 中,Nirvana 滑点是编码在这个关于最小值的任意函数本身,即这个价格曲线可以看成是 ANA 买单和卖单的滑点本身,而与实际的流动性无关。简单而言,在直观视觉下,买入 ANA 时,价格函数会报出更高的价格去成交;卖出 ANA,会以略低于当前市场价格成交。最后的结果是,随着 ANA 需求的增长,ANA 底价的不断抬升,要推动价格的上涨反而需要更多的交易量。

Nirvance Finance 的风险点

在某种程度上,ANA 与 NIRV 与 Luna 和 UST 的关系相象,但是 UST 是作为整个 Terra 生态中的重要一环,链上项目对 UST 的采用率会随着 Terra 生态的发展而提高,但 NIRV 目前的实际需求仍来自 Nirvance 内部的套娃,真实用例仍未知。对于能否向外延申仍有待时间进一步检验。另外,在 NIRV 扩充至 Solana 其他项目后,仍面临着 Solana 的天花板,能否往异构链扩展也存在较大难点。

另外,对于 ANA 早期参与者来说,越早参与质押享受到的红利仍然是越巨大的,伴随着 ANA 被社区 FOMO,ANA 市场价格已经来到了超过 4 倍于底价的位置。

吴说作者?|?刘全凯

本期编辑?|?Colin Wu

Lens Protocol 是什么?Lens 是 AAVE 团队做的一个 Web3 社交协议。DEMO 上线测试了!在看到了 Stani 的这条 Twitter 后,我火速打开了 DC,开始体验.

1900/1/1 0:00:00本文为Tokemak初期研究报告,由于其主产品还未上线,项目的详细文档还未推出,属于早期项目研究,报告中涉及的数据分析较少,将以经济模型分析为主,行业对比和数据分析为辅.

1900/1/1 0:00:00ConsenSys首席执行官Joe Lubin在接受采访时表示,MetaMask很快将推出去中心化自治组织(DAO),新的DAO不参与管理MetaMask,只为MetaMask的更新提供资金.

1900/1/1 0:00:00介绍公共区块链提出了许多源自其协议架构设计的挑战。这类限制最常见的例子包括速度、验证时间、可扩展性和安全性。另一方面,其他方面在实施方面不太重要,例如隐私、互操作性、可组合性和商业吸引力.

1900/1/1 0:00:00《觅新》是金色财经推出的一档区块链项目观察类项目,覆盖行业各领域项目发展情况,具体设计到项目概况、技术进展、募资情况等,力图为您呈现热门新潮的项目合辑.

1900/1/1 0:00:00如果当初Sushiswap没有先发制人,以吸血攻击+发币方式入局厮杀,如今的DEX市场又会呈现怎样的格局?大胆猜测:Uniswap、Curve依然稳居前二,Balancer则在三甲中夺得一席.

1900/1/1 0:00:00