关于衍生品,除了在现货基础上加多少倍杠杆,其实还有另一种放大风险与收益的方式,那就是直接追踪以现货价格的次方来计价,也就是Power Perpetuals。

最早是由Opyn团队在2021年8月份提出的,并在2022年1月份正式推出Squeeth。

Squeeth提供的是一种杠杆代币oSQTH,但oSQTH不是加了若干倍杠杆的ETH,而是追踪ETH价格的2次方。

如果你想做空ETH,那就在Squeeth上抵押ETH或者Uniswap的LP代币(抵押比率是200%),然后铸造出oSQTH,再拿到Uniswap V3上卖出。

如果你想做多ETH,那就在Uniswap V3上买入oSQTH即可。

作为杠杆代币,oSQTH背后是有清算机制的,当某个oSQTH的抵押比率低于150%时,清算人可以补齐欠下的oSQTH,然后解锁出对应金额的抵押品,并获得10%的奖金。

oSQTH对很多交易者来说有很大的吸引力,因为杠杆代币没有到期日且不会爆仓,而且还有清算机制来保证代币的内在价值。

EthereumPoW自去年9月分叉以来未对其Geth客户端进行任何代码更新:金色财经报道,自2022年9月推出以来,EthereumPoW在其GitHub上没有做出任何软件提交以改善Geth客户端。虽然缺乏代码更新本身并不意味着有问题,但它可能表明EthereumPoW团队没有做出任何尝试来增强网络的主要客户端软件。

这种明显的缺乏行动昨天引起了ETC合作组织执行董事Bob Summerwill的批评,他在推特上表示,这样一个低成本的亲和力项目拥有超过3亿美元的市值,这告诉我们,价格上涨的‘信号’是多么微弱。[2023/4/28 14:33:13]

但是oSQTH作为合成资产,也就意味着杠杆率小于1(低于150%就会被清算)。

而Deri Protocol推出了Power Perpetuals的另一种方案——可以在追踪价格平方的基础上加杠杆,本质上它是一个永续期货。

mBTC2——BTC2的1/1000的永续期货

Deri Protocol给出的Power Perpetuals解决方案是永续期货,但追踪的价格并不是现货价格,而是它们价格的2次方。

在现货市场,你持有BTC,从4万美元涨到4.5万美元,那么涨幅是12.5%。

在期货市场就比较刺激了——你就可以加杠杆,也可以选择做多或者做空。

ETC有关将Pow证明算法改为Sha-3的提案被拒绝:金色财经报道,据ETC官方推特消息,ETC核心开发者今日举行了电话会议。解决方案如下:1.ECIP-1099替代ECIP-1043“固定DAG大小”,在公示中(3周);2.ECIP-1049”Keccack256”(将ETC的Pow证明算法从Ethash改为Keccak256)转至公示(4周);3.ECIP-1095“SHA3-256”(将ETC的Pow证明算法从Ethash改为Sha-3)被拒绝。[2020/9/12]

假设你是加了10倍杠杆来做多BTC,那么BTC从4万美元涨到4.5万美元,但你的涨幅就是125%。当然如果你是做空,意味着你亏损了125%。

而在Power Perpetuals市场就更刺激了。因为你不仅可以加杠杆、做多或者做空,而且是按BTC2来计价的。

假设你也是加了10倍杠杆来做多BTC2,会发生什么?

当BTC从4万美元涨到4.5万美元,就意味着BTC2从16亿美元(你没看错,16亿)涨到20.25亿美元,涨幅约26.56%,这远高于现货的涨幅(12.5%)。

但是别忘了,你此时还加了10倍杠杆,那么涨幅就是265.6%。

因为BTC2的价格在交易过程中无疑是天文数字,所以Power Perpetuals交易的是BTC2的1/1000——mBTC2。

刘昌用:踏实在POW基础上改进发展才是正道:北京大学经济学博士、知密大学创始人刘昌用刚刚发微博评论Steem事件称,资本主义早期就是按钱投票的,普选制经过几百年的努力才逐渐实现。玩的POS和DPOS还有很长的斗争之路要走。老老实实在POW基础上,改进发展,用密码(加密)改变世界,才是正道。[2020/3/5]

当BTC现货价格是4万美元时,BTC2是16亿美元,mBTC2是160万美元。另一个标的mETH2也是同理。

也就是说mBTC2会带来比传统BTC期货更高的回报(如果方向对的话),当然也比oSQTH的回报更高。

??资金费——多空再平衡

Power Perpetuals市场上mBTC2的收益非常刺激,但多头与空头体验到的刺激程度不一样,它们面临的风险/收益是不对称的。

用一句话来概括,多头在上涨中的收益,要高于同等幅度的下跌中的亏损。空头反之亦然。

这里继续用刚才的案例来说明。

当BTC从4万美元涨到4.5万美元时,BTC的涨幅是12.5%,而mBTC2的涨幅约26.56%。

假如多头持仓了1个mBTC2,那从160万美元涨到202.5万美元,获利了42.5万美元。

多头的获利也就意味着空头承担的损失。

声音 | POS机制创始人SK:POW未来肯定会被POS取代:POS机制创始人SK针对ETC被51%攻击在社交媒体Twitter上表示:在面对51%攻击时的安全性方面,POS共识机制已经超越了POW共识机制,而若对SPOS共识发起51%的攻击,将需要动用超过ETC 51%市值的资金。[2019/1/10]

但是当BTC从4万美元跌到3.5万美元时,BTC的跌幅是12.5%,而mBTC2的跌幅约23.4%。

假如多头持仓了1个mBTC2,那从160万美元跌到122.5万美元,亏损了约37.5万美元。

多头的亏损也就意味着空头的获利。

细心的你也许已经发现了,对mBTC2多头来说,从BTC上涨12.5%中的获利要高于下跌12.5%带来的亏损。

毕竟追踪的是价格的平方,注定了是非线性关系。这种收益与亏损的不对称会导致交易者更愿意成为多头,所以需要在资金费率上做调整,来维持多头与空头之间的平衡。

Power Perpetuals的多头需要向空头支付资金费用,空头可以通过赚资金费用。

当BTC是4万美元时,mBTC2的市场价格其实会高于160万美元(比如163.1284万美元),高出的那部分(31284美元)就是多头给空头每周要支付的资金费用。

声音 | Ripple CTO:POW没有未来:据btcmanager报道,在采访中,Ripple CTO大卫·施瓦茨在谈到比特币的缺陷时表示:“工作证明费用昂贵,对多数人的攻击没有明确的反应,也没有实现其权力下放的承诺。它使矿工被迫成为利益相关者,因为没有他们,系统就不安全,矿工的利益可能与其他用户的利益背道而驰。”但大卫·施瓦茨仍然认为比特币在技术上是一个突破,并表示自己也持有一些比特币。[2018/8/26]

需要注意的是,资金费用是按秒收费的,所以每秒的资金费用就是每周资金费用再除以7*24*3600。

方便起见我们还是按日资金费来算,发稿时的日资金费率是0.186%(相当于年利率67%)。

当然资金费用是根据价格实时波动的,但无论如何这个量级的资金费率已经很可观了。

所以我们不难发现得出这样一个结论——mBTC2远比传统期货更适合做短期看涨(因为多头面临的涨幅要高于跌幅),也远比传统期货更适合长期看跌(因为mBTC2空头会持续收高昂的资金费用)。

无常损失的完美对冲工具

与传统期货相比,Power Perpetuals市场不止更适合短期看涨的多头,以及无论长期短期都看空的空头,其实还有一个隐秘的意想不到的功能——对冲LP的无常损失。

在探讨如何对冲无常损失之前,我们先回顾一下无常损失是怎么来的。

最常见的AMM模型是恒定乘积做市商(CPMM)。假设资金池里有A、B两种代币,而x、y分别是它们的数量,那么x*y=k(k是恒定的常数)。

所以当x增多时,y就会减少,反之亦然。

如果你想取出一定数量的A,就必须存入能够维持K值恒定的数量的B,这时A的价格就出现了——等于y(即B的数量)/x(即A的数量)。

尤其需要注意的是,AMM的价格只取决于上述的数量变动,与外部价格无关,所以一定会出现该AMM的价格与外部交易所的价格不一致。

这就交给套利者来解决。套利者捕捉到差价,然后在该交易池里存入价格比外面贵的代币,然后取出更多的比外面便宜的代币,直到该交易池的价格与外部价格一致。

那么对LP来说,就会造成无常损失。因为LP是按1:1的比例来给AMM的交易对提供资产,外部价格波动引来套利者重新平衡资产比例,最终LP手中的资产也会随之变动。

简单来说是涨价的代币数量减少,而跌了的代币数量增多。

最终的结果就是,无论上涨还是下跌,LP手中的代币对的总价值都会低于当初单纯持有资产的总价值,损失的这部分就是无常损失。

这种入场价格变化引起的无常损失看起来陡峭得可怕,事实上确实可怕……但其实只要LP代币对的相对价格保持在入场的50%以内,无常损失始终小于2%。

有一说一,与赚的流动性激励相比,这部分损失其实完全可控。不过一旦超出50%,无常损失带来的亏损就真的很大了,极端行情下有可能整个LP代币对无限趋近归零。

而Deri的Power Perpetuals提供了一种对冲无常损失的解决方案。

假设LP的初始流动性是1 ETH:4000 USDC,那么用w个单位的ETH2和z个单位的ETHUSD期货构成的组合,就能获得远比价格波动50%更加平坦的价格保护。

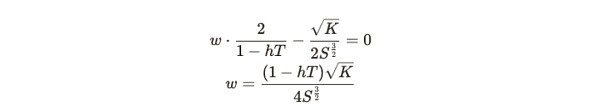

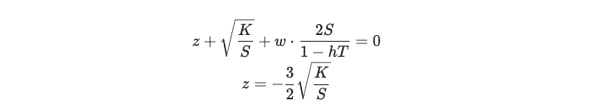

w和z的计算公式如下:?

T:资金费周期(对Deri的powers来说就是一周)

h?=?r?+?2/2

r:无风险利率

? ??: 波动性

? S:ETH现货价格

? K:AMM的恒定常数

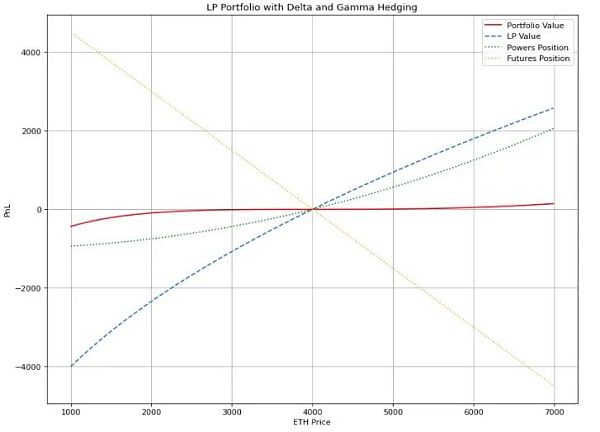

下图是随着ETH价格变化,不同策略面临的盈亏表现。

黄色直线是期货空头的价值,蓝色曲线是LP代币对的价值,绿色曲线是Powers的价值,而红色曲线则是整个投资组合最后的综合价值,我们可以看到它在很宽的范围内都保持了平坦。

目前的Power Perpetuals只有mBTC2和mETH2,只能给BTC-USD和ETH-USD这两个LP代币对做对冲。但未来会有新的Power代币上线,如mBNB2。?

总之用Power代币和期货构成的投资组合,在发生极端行情时仍可以完美对冲无常损失。

总结

如果投资者非常笃定地认为市场会走向某个方向(做多或做空),oSQTH提供的杠杆代币追踪的是价格的2次方,理论上回报会比现货更高(前提是对了的话)。

Deri Protocol是以永续期货的方式提供了Power Perpetuals的解决方案,还可以在此基础上加杠杆。

对多头来说,可以带来比追踪期货更高的回报,而且涨幅要高于跌幅,所以远比传统期货更适合做短期看涨。

当然,为了平衡空头面临的风险,多头给空头支付的资金费用也高于传统期货。所以对空头来说,也远比传统期货更适合长期看跌(资金费用的回报很高)。

另外,用Power代币和期货构成的投资组合,可以在发生极端行情时仍可以完美对冲无常损失。

最后,你会选择用Deri的Power Perpetuals(目前有mBTC2和mETH2)做什么呢?

做多?做空?还是对冲?欢迎在评论区说出你的看法~

回首2021,无疑是NFT赛道里程碑式的一年,它像一场风暴,以迅雷不及掩耳的态势席卷了全球。从艺术品、游戏道具、到社交头像、甚至球场上的精彩时刻,任何东西都能搭上NFT的顺风车.

1900/1/1 0:00:00随着加密金融的崛起,越来越多的传统机构开始关注这一新兴生态。特斯拉、MicroStrategy 等上市公司开始尝试将比特币纳入其资产负债表,形成了良好示范。然而,更多的传统机构却选择观望.

1900/1/1 0:00:00风险投资正在成为早期,中小型初创企业获得资金的重要方式之一。现代意义上的风险投资通常被简称为VC(Venture Capital),是指向早期初创企业提供资金支持并取得该公司股份的一种投资方式,

1900/1/1 0:00:00介绍2021对Metis来说是丰收的一年。我们的开发团队完成了测试网的多次迭代,最终于 9 月推出了 Metis Dragonfire 测试网,两个月后又推出了Andromeda 主网.

1900/1/1 0:00:00编者按:要说去年技术圈最火的词是什么,很多人也许会想到“元宇宙”(metaverse)。当然,这场火要归功于Facebook(Meta).

1900/1/1 0:00:00在最近关于 DeFi 的讨论中,我反复听到了一个名字——THORchain,这个沉默数月的项目,最近似乎又有了一些热度.

1900/1/1 0:00:00