什么是期权 ?

期权是一种衍生品合约,它赋予了买方在某一特定日期 (通常称为到期日) 当天或之前以固定价格购买或出售固定数量的基础资产的权利,而不是义务,

在 DeFi 中,基础资产实际上可以包括任何 ERC-20 资产,包括:WETH、WBTC、UNI、YFI、SNX 等等。

在传统金融中,投资者出于各种原因使用期权。这可能包括创收、投机和对冲投资组合中的头寸。归根结底,期权作为一种可靠的工具,让投资者在市场上采取更先进、更具表现力的头寸,从而更好地优化其投资组合中的风险。

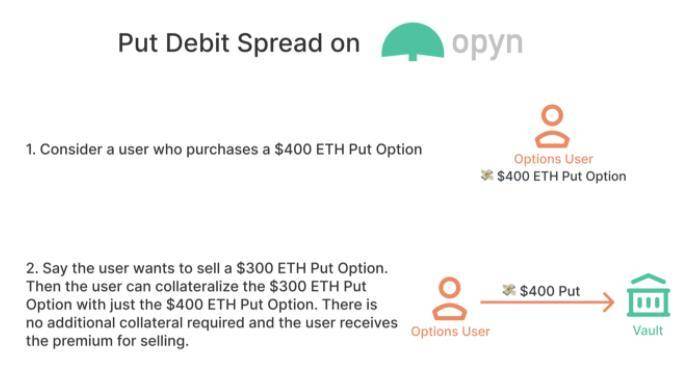

接下来,我们将重点介绍利用 (如价差)的资本效率的中级和高级期权策略。价差允许多头期权对空头期权进行抵押,使用户能够将结构的最大损失作为抵押。

Opyn V2 的简要入门

Opyn v2 建立在 Gamma 协议的基础上,是一个 DeFi 期权交易协议,允许用户在 ERC 20 上购买、出售和创建期权。DeFi 用户和产品依靠 Opyn 的智能合约和接口来对冲 DeFi 风险或在不同的加密货币上进行投机头寸。

Opyn 与其他 DeFi 期权协议有 7 个不同之处:

允许采用更具资本效率的期权交易策略,如价差

上海启动资本市场金融科技创新试点:12月5日消息,上海启动资本市场金融科技创新试点,意义堪比数字人民币试点。第三届上海金融科技国际论坛暨首届长三角金融科技大会12月4日在上海国际金融科技创新中心开幕。来自国家金融管理部门、金融机构、金融科技领域、教育科研机构的领导、专家、学者,通过线上+线下的形式共同围绕“新金融 新生态 新未来”展开探讨。论坛开幕式上,上海市地方金融监管局、上海证监局共同宣布资本市场金融科技创新试点(上海)启动。(上证报)[2021/12/5 12:52:23]

允许快速铸造 (可以在无抵押的情况下铸造期权,只要它们在交易结束前被销毁)

具有竞争力的价格,因为出价 / 定价是由市场供求决定的

允许用户在到期前出售期权

期权可以自动执行货币期权

如果产品已列入白名单,则允许任何人创建新期权

允许运营商代表用户采取行动 / 交易

Gamma 协议的主要特征,允许在 DeFi 期权交易中提高资本效率,包括:保证金改进,欧式现金结算期权和 flash-mint。

保证金改进

Gamma 协议从价差开始为更具资本效率的期权奠定了基础。特定于 Opyn 的价差允许做多 otoken 可抵押做空 otoken,使用户能够将结构的最大损失作为抵押。

金氪资本与陕西莲湖秦智汇正式签署战略合作协议:陕西省莲湖秦智汇今日在华为云(莲湖)联合发展中心正式揭牌成立,并与金氪资本正式签署战略合作协议,双方将共同孵化在陕国家级高新技术企业,即日起开启产业招商、人才招募等相关工作。

陕西省科技资源统筹中心和西安莲湖区科技局共同见证莲湖秦智汇落成,对其发展规划做出重要指示,并详细说明了38条科技型企业福利政策,其中包含办公场地、平台建设运营、税务减免、研发技术奖励等各项补贴。

金氪资本(Krypital Group) 成立于2017年,是一家领先的风险投资公司和区块链项目孵化器,也是陕西莲湖秦智汇在区块链行业唯一指定的战略合作伙伴。[2020/10/15]

欧式现金结算期权

欧式现金结算期权允许安全构建价差,从而提高利润率。

欧式期权意味着期权持有者只能在到期时行使期权。现金结算意味着期权持有者不必提供基础资产即可执行。相反,期权在抵押资产中结算,期权持有人在行使时收到现金支付(就行使资产而言,行使与基础资产价格之间的价值差异)并转移。

安策资本投资FDEX交易所 成为平台首个上币保荐机构:据官方消息,去中心化交易所FDEX已获得来自安策资本的战略投资。双方将以绑定合作的方式,助力早期项目的孵化上线,共同打造去中心化生态。同时,安策资本正式成为FDEX首个上币保荐机构,获得保荐机构推荐的币种有机会直接上线FDEX。

FDEX是FShares Group旗下的去中心化交易所,致力于打造可信数字资产交易服务平台。安策资本是区块链领域专业投资孵化机构,专注于加密货币、金融科技等早期项目投资。[2020/6/29]

既然您已经了解了 Opyn V2 的工作原理,那么我们将学习如何利用这些改进来发挥自己的优势,并采取更高级的期权策略。

中级期权策略

以上概述的功能使 Opyn v2 在 DeFi 的期权交易更具资本效率。这是与传统市场竞争的第一步,大幅降低投资者的抵押要求。

价差允许做多 otoken 可抵押做空 otoken,从而使用户能够将结构的最大损失作为抵押。一般而言,价差是降低风险和保证金要求的常用方法,以下是四种最常见的期权价差:

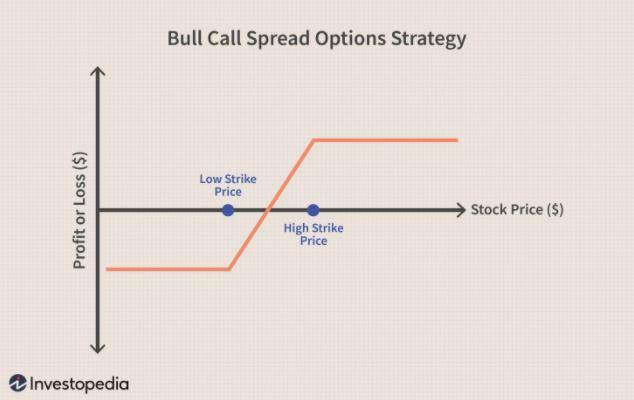

策略 1: 看涨期权价差

赎回价差,也被称为牛市看涨价差,是一种期权策略,涉及同时以特定执行价格买入看涨期权,并以较高的执行价格卖出相同数量的期权,需要现金净流出。这两种期权都有相同的到期日和基础资产。

声音 | Byrne&Storm合伙人:EtherDelta创始人未被禁止参与资本市场因愿与SEC合作:据coindesk报道,针对今日美国证券交易委员会指控EtherDelta创始人经营未注册证券交易所一事,Byrne&Storm律师事务所合伙人Preston Byrne表示,EtherDelta创始人的罚款仅为六位数,并且没有被禁止参与资本市场,部分原因是他愿意与SEC合作。这表明SEC愿意与愿意和他们合作的人合作。[2018/11/9]

其结果是交易账户的净借方。看涨期权价差降低了买入期权的成本,但它限制了资产价格的收益,从而在有限的范围内使交易可以获利。

交易场景:如果投资者认为资产价值会适度上升,他们通常会使用看涨期权价差。这种情况通常发生在高波动时期。

最大收益 / 最大损失:看涨期权借贷价差的潜在利润限制于执行价格减去价差的净成本之间的差额。如果股票价格在到期时等于或高于做空看涨期权的执行价格,则实现最大利润。

最大损失等于价差的成本。如果该头寸持有到期,且两次赎回都没有价值,则会损失该金额。

头寸详细信息:看涨借贷价差涉及两个看涨期权,从而导致向交易账户净扣除借方。

在特定的到期日以高于当前市场的执行价格买入看涨期权 (多头看涨期权)。

新华社:资本涌入区块链概念受追捧,风险不断积聚监管面临挑战:在专家看来,虚拟货币的快速发展给金融体系带来巨大危害:一方面,价格大幅涨跌带来的泡沫存在投资风险;另一方面,虚拟货币存在被用来进行非法交易的风险。中国国际期货有限公司副董事长王永利建议,尽快建立国际统一的监管规则,避免监管漏洞和跨境套利。[2018/1/23]

同时,卖出一个看涨期权(看涨期权以更高的执行价格是具有完全相同的到期日为第一个看涨期权)

资料来源:Investopedia

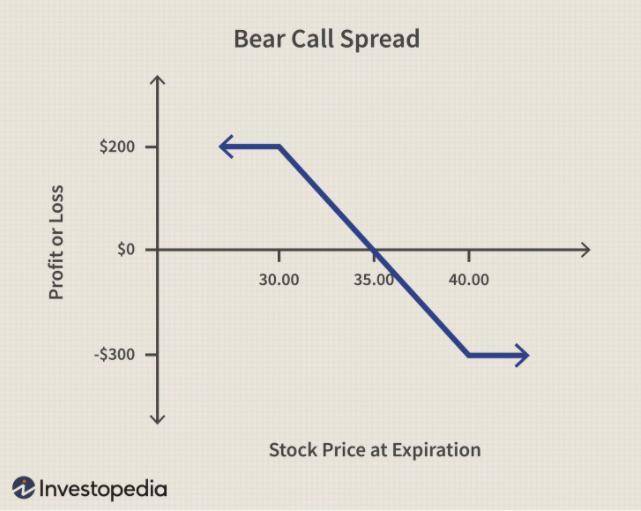

策略 2:看涨信用价差

看涨信用价差,又称为熊市价差,是一种期权策略,通过买入具有特定执行价格的看涨期权,同时也以相同的到期日卖出相同数量的看涨期权,但执行价格较低。采用这种策略,投资者应该预期基础资产的价格会下跌。

这种策略的主要优点之一是,通过买入一个执行价格较高的看涨期权,并且卖出执行价较低的看涨期权来降低交易的净风险。通常,此策略所承担的风险要比做空股票的风险小,因为最大损失是有上限的。

交易场景:当投资者预期基础资产价格下跌时,他们通常会使用空头头寸价差。

最大收益 / 最大损失:最大利润等于发起交易时获得的信用。最大损失等于执行价格减去收到的净信用之间的差额。看涨信用价差期权被认为是一种有限风险和有限回报的策略。利润和损失的限制是由特定的看涨期权的执行价格决定。

头寸详细信息:看涨信用价差涉及两个看涨期权,从而为交易账户带来经济收益。

在特定到期日购买具有较高执行价格的看涨期权 (买入看涨期权),并支付一定的溢价。

同时,以相同的到期日卖出相同数量的看涨期权(简称看涨期权),但执行价格更低。

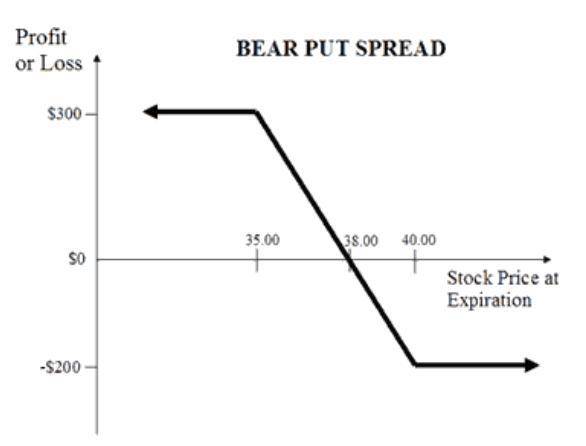

策略 3:套利交易

看跌借方价差,又称空头看跌价差,是一种期权策略,通过买入看跌期权,同时以较低的执行价格卖出相同数量、相同到期日的同一资产的看跌期权。虽然这似乎于购买标准看跌期权相似,但此策略以比正常看跌期权更低的成本换取了潜在的利润。这样一来,此策略的风险仅限于为该头寸支付净溢价,而且头寸遭受重大损失的风险也很小。

这一交易的结果是交易账户的净借方。所有卖出的期权 (较低的执行价格) 的总和比所有买入的期权 (较高的执行价格) 的总和低,因此投资者必须投入资金才能开始交易。

交易场景:当投资者预计资产价格会适度下跌时,通常会使用空头看跌价差。当基础证券的价格下跌时,该策略就能获得利润。

最大收益 / 最大损失:使用看跌信贷价差获得的最大利润等于两个执行价格之差,减去期权的净成本。最大损失等于价差的成本。

头寸详细信息: 看跌借贷价差涉及两个看跌期权,从而导致交易账户的净借方。

在特定的到期日购买具有较高执行价格的看跌期权(多头看跌期权),并支付溢价。

同时,以相同的到期日卖出相同数量的看跌期权(空头看跌期权),但是以较低的执行价格卖出溢价。

资料来源:The Options Guide

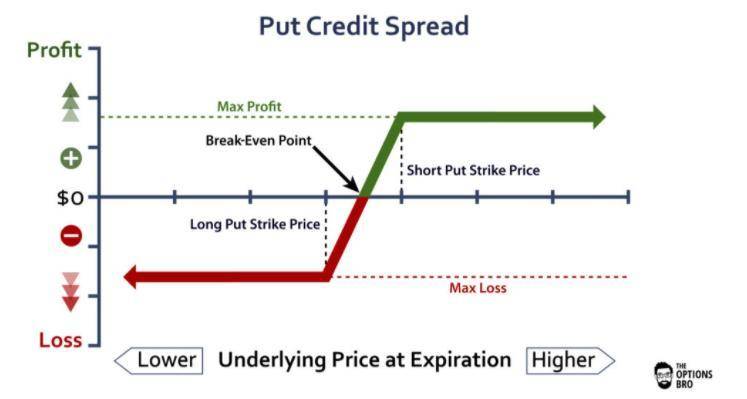

策略 4:看跌信用价差

看跌信用价差(又称牛市看跌价差)是一种通过卖出较高执行价格的看跌期权,同时以执行价较低的价格购买相同的到期日和相同数量的看跌期权的期权策略。投资者从期权的两个溢价之间的差额中获得净信用。

交易场景:当投资者预期基础资产价格适度上涨时,通常会使用牛市价差。

最大收益 / 最大损失:最大收益(即净信用),只有当资产的价格在到期时高于较高的执行价格时才会发生。最大损失等于执行价格与收到的净贷方之间的差额。利润和损失的限制是由特定的看涨期权的执行价格决定。

头寸详细信息:看跌信用价差涉及两个看跌期权,从而导致交易账户的净信用。

在特定的到期日以较低的执行价格买入看跌期权 (多头看跌期权),并支付溢价。

同时,以相同的到期日卖出相同数量的看跌期权(空头看跌期权),但以较高的执行价格赚取溢价。

资料来源:The Option Bro

“展望”新可能性的大门

期权是传统金融领域的一种重要工具,它让投资者能够更生动地表达自己的立场。随着期权协议变得更具资本效率,提供更多合约等,这为加密投资者打开了更多策略的大门,最终允许 DeFi 市场成熟并变得更高效。

但让我们直截了当地说:这并不是一个适用所有期权策略的全面指南。实际上,这只是冰山一角。从传统上讲,投资者可以通过期权来执行无限的策略。包括看涨期权和看跌期权、配对看跌期权、跨式套利、铁鹰套利、蝶式套利……你懂的。

你可以使用很多期权。

我们只是在探索一切可能的事物,因此请确保对 DeFi 期权的世界保持关注。

原标题:交易员的进阶课:玩转 DeFi 期权策略

0

分享至微信

作者:PA荐读本文为PANews入驻专栏作者的观点,不代表PANews立场,不承担法律责任。文章及观点也不构成投资意见。图片来源:PA荐读 如有侵权,请联系作者删除。

DeFiDeFi

金色热搜榜:TRX居于榜首:根据金色财经排行榜数据显示,过去24小时内,TRX搜索量高居榜首。具体前五名单如下:TRX、BTT、MKR、AE、LBA.

1900/1/1 0:00:00继内蒙古、新疆、青海、云南、四川等地之后,安徽也将全面清理关停虚拟货币挖矿项目。合肥在线今日发布文章《我省全面清理关停虚拟货币挖矿项目》.

1900/1/1 0:00:005月25日晚,内蒙古打出了第一:据内蒙古发改委官方公众号,提出按照国务院金融稳定发展委员会第51次会议关于打击比特币挖矿和交易行为的部署要求.

1900/1/1 0:00:00金色晨讯 | 10月9日隔夜重要动态一览:21:00-7:00关键词:美国、深圳、Block.one、Square 1. 美国司法部长公布加密货币执法框架; 2.

1900/1/1 0:00:00动态 | 金色财经颁发“2019最佳产业应用先锋奖”奖 共20家企业获奖:2019年12月27日,由金色财经主办的“与时共创”颁奖盛典在京举行.

1900/1/1 0:00:00金色财经 区块链12月26日讯 不可否认,比特币是一个现象级产物,而且正在通过各种出乎意料的方式获得越来越多人认可,其中也包括监管.

1900/1/1 0:00:00