美国众议院提出稳定币法案草案,认为发行和创建新的“内生抵押稳定币”是非法的。

在Terra/UST这一套算法稳定币体系崩溃之后,美国加强了对稳定币的关注。9月21日,媒体上传出了美国众议院提出的稳定币法案的相关内容,对类似于TerraUSD(UST)的算法稳定币实施禁令。

按照该法案草案的要求,发行或创建新的“内生抵押稳定币”(Endogenously Collateralized Stablecoin)是非法的。该定义也适用于销售能够以固定金额的货币价值进行转换、赎回或回购,且依赖同一创造者的另一种数字资产的价值来维持其固定价格的稳定币。

如何理解“内生抵押稳定币”?除了和Terra/UST一样机制的算法稳定币外,具体还有哪些稳定币面临监管呢?PANews尝试做以下解读。

Bitcoin Archive:美国将推迟加密货币报税规则:金色财经报道,Bitcoin Archive发推特表示,因IRS无法定义“加密货币经纪人”,美国将推迟加密货币报税规则。[2022/12/25 22:06:01]

a16z曾在一篇稳定币的文章中提到过“内生抵押稳定币”,它指的是用发行人创建的抵押品,如治理代币,来作为发行稳定币的抵押品。

在牛市中,这种机制会使抵押品价格和发行的稳定币数量螺旋上升。治理代币升值,用户可以铸造更多的稳定币,数据上升导致治理代币升值,也可以用稳定币进一步购买治理代币。

同样,熊市中也可能因为清算引发死亡螺旋。典型的代表Terra/UST即在死亡螺旋中宣告失败。对于立法者而言,这样的机制风险较大。

Celsius CEO称明年美国将遭遇经济衰退,自己正在卖出股票并买入更多比特币:4月13日消息,美联储积极的紧缩政策正在给美国经济带来巨大压力,有鉴于此,一些专家预测,美国经济明年将出现衰退。

Celsius Network首席执行官Alex Mashinsky在接受Kitco News采访时表示,在这种情况下,他的理想战略是不抵制美联储,即退出美国股市。

Mashinsky称:“从今年年初开始,股市下跌,但比特币实际上已经收复了大部分失地。你已经看到了两者背离,这意味着比特币终于开始成为一种安全资产,这就是为什么我再次卖出股票,购买更多比特币。”(Finbold)[2022/4/13 14:22:08]

下面将分类讨论各种类型的稳定币是否符合禁令的描述。

美国将对加密勒索软件支付实施制裁:据《华尔街日报》报道称,拜登政府正计划采取一系列行动来减轻勒索软件攻击,重点在支付方面,经证实,财政部下周宣布将会开启这些活动,但没有具体说明将如何制裁勒索软件的攻击。该报告称,这些制裁将“挑出特定目标”,而不是针对整个加密行业。[2021/9/17 23:33:28]

某些项目以自身治理代币为抵押品,超额抵押铸造稳定币,虽然项目有自身的风控机制,但符合“内生抵押稳定币”的描述。

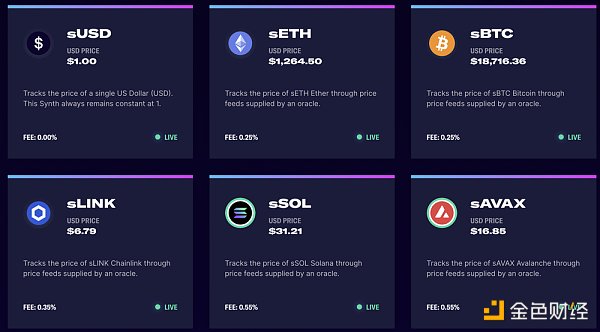

如Synthetix中,用治理代币SNX作为抵押品,以400%的抵押率铸造稳定币sUSD。若SNX升值,则抵押品可以铸造更多的sUSD。若SNX贬值,因为较高的抵押率,sUSD大概率仍然安全。

美参议员Cynthia Lummis:基础设施法案是“华盛顿滑稽动作”,美国将在科技创新上落后中国:美国参议员Cynthia Lummis在推特上发表评论称,美国基础设施法案这是一场“华盛顿的滑稽动作”,但仍然有许多重要教训值得关注。

第一,法案在没有专家和利益相关者在场情况下闭门起草的;

第二,美国立法者制定的政策会影响加密行业,加密行业应该让他们了解更多相关知识,如果在不了解行动含义的情况下推动加密立法,最终会在金融创新方面越来越落后中国。

Cynthia Lummis表示她将和Ron Wyden和Toomey一起为创新者奋斗,战斗还没有结束。[2021/8/10 1:45:13]

但是,按照美国稳定币法案的描述,sUSD这类稳定币很可能面临监管。

美国将于今晚11点公布1.52万亿美元刺激计划:据市场消息,美国将于当地时间周二上午11点(即北京时间23点)公布1.52万亿美元的刺激计划。(金十)[2020/9/15]

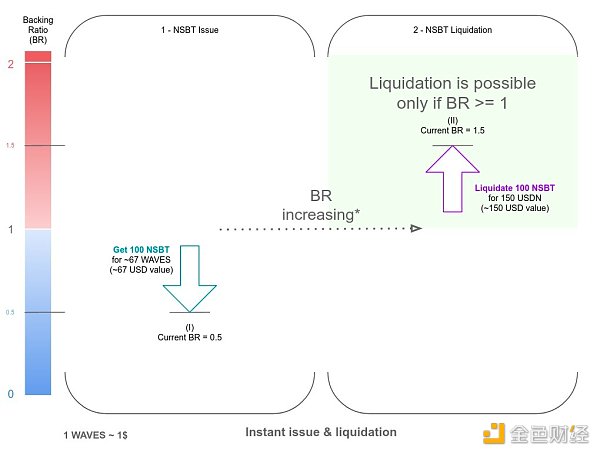

Neutrino Protocol的机制和Terra有相似之处,它建立在Waves区块链上,价格已经长期略低于1美元,比较有可能面临监管。

用户可以将1美元的WAVES代币锁定在智能合约中,铸造1 USDN,也可以将1 USDN赎回为1美元的WAVES。随着时间的推移,锁定在智能合约中的WAVES的价值可能和发行的USDN不再相等,这时就需要通过拍卖来调整储备金的价值,可能会增发原生代币NSBT。

虽然表面上发行USDN的Neutrino和发行抵押品的Waves不属于“同一创造者”,但鉴于现在WAVES的主要作用就是在Neutrino中作为抵押品。即使不考虑这一点,USDN的价值也需要Neutrino发行的NSBT来维护。因此,Neutrino的信息较为符合禁令的判断。

而原本类似的USDD则因为抵押品的充足和多样性,避免了这一问题。据USDD发行方TRON DAO RESERVE官网显示,当前USDD的发行量为7.25亿,抵押品的总价值约为22亿美元,抵押品中包括9.9亿USDC。官网也开通了PSM功能,可用其它中心化稳定币和USDD互换。

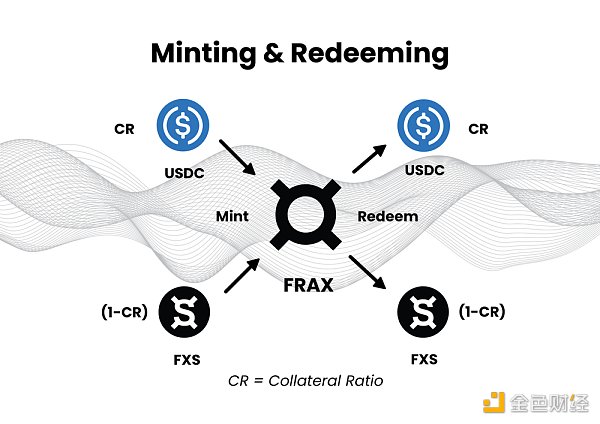

虽然当前Frax的抵押率高达92.5%,在Curve上也有大量流动性,发生死亡螺旋的可能性很低,但Frax也可能符合法案禁令的定义。

Frax是一种部分算法稳定币,铸造1 FRAX需要消耗总计1美元的USDC和FXS,其中USDC作为抵押品,FXS则代表算法部分。若FRAX的需求很高,则算法部分的权重升高,USDC的权重降低;反之则降低算法部分的权重,提高USDC的权重。

这里有两种极端情况,当抵押率为100%时,Frax和MakerDAO的PSM一样,直接用1 USDC铸造1 FRAX。当抵押率降至0时,Frax则和Terra的机制一样,以1美元的FXS铸造1 FRAX,1 FRAX也可赎回为1美元的FXS。在后面这种情况下,Frax无疑就是法案禁止的对象。

若按字面意思进行理解,由于Frax中包含有USDC抵押品,严格来说并不符合禁令对“仅依赖(Rely Solely)于创造者的另一种数字资产来维护固定价格”的描述。

但是排除掉USDC抵押部分外,算法部分的价值确实是依赖于治理代币FXS,因此我们认为Frax可能也是美国稳定币法案针对的对象。

法币抵押型

该法案草案也提供了合法发行由法定货币支撑的稳定币的渠道。银行或信用合作社可以发行自己的稳定币,由货币监理署和联邦存款保险公司监督,这两者都是美国的联邦银行监督机构。该法案也指导美联储建立一个流程,对非银行发行人的申请作出决定。未经监管机构批准发行稳定币可能会被处以最高五年监禁和100万美元。

其它去中心化稳定币

从目前接触到的资料看,包括MakerDAO发行的DAI、Liquity的LUSD等稳定币,主要以ETH等去中心化的资产作为抵押品,并不属于内生抵押稳定币的范畴。但目前并未看到针对这类稳定币的描述,尚不清楚它们在美国众议院的认定中是否合法。

对于去中心化的稳定币,发行新的内生抵押稳定币被认为是非法的,这其中可能包括了大量相对比较安全的稳定币,如Frax、sUSD等。对于中心化稳定币,该法案明确了监管机构,银行发行自己的稳定币可能会更加普遍。

该法案当前还是以草案的形式存在,最早可能会在下周进行讨论,期间仍有可能改变,等到实际生效也还需要时间。

蒋海波

个人专栏

阅读更多

财经法学

成都链安

金色早8点

Bress

链捕手

Odaily星球日报

标签:稳定币USDFRAXFRA哪种稳定币最安全泰达币usdt能投资吗Frax Price Index ShareMainframe

外媒最新消息指出,欧盟具有里程碑意义且现已敲定的加密资产市场 (MiCA) 立法草案声称,作为大型收藏品的组成部分出售的 NFT 几乎没有或没有明显独特的品质或效用,因此.

1900/1/1 0:00:00“这个 Aptos Builder 社区直到 200 人,都几乎没有人说话。因为都是 Solana 生态的熟人,大家都心照不宣保持沉默,直到新人逐渐多起来群内才开始活跃.

1900/1/1 0:00:00这篇研究将沿着时间脉络推演区块链从诞生到发展出当下复杂生态的过程:第一个阶段以比特币的诞生开始, (2009-2015)第二个阶段以以太坊的诞生纪元.

1900/1/1 0:00:00原文标题:《蓝筹 NFT 项目大额融资之后都有怎样的规划?》近一个月的时间里,多个蓝筹 NFT 项目获得了数千万美元甚至过亿美元的融资,在市场上引起了诸多关注.

1900/1/1 0:00:00头条▌德国电信提供以太坊区块链质押金色财经报道,在本月早些时候以太坊区块链转向权益证明之后,德国电信是推出以太坊权益服务的最新机构.

1900/1/1 0:00:00来源:/img/2022103190141/0.jpg" />以太坊合并后供应量已增加超1万枚ETH:金色财经报道,据ultrasound.money数据显示,以太坊合并后供应量已增加10.

1900/1/1 0:00:00