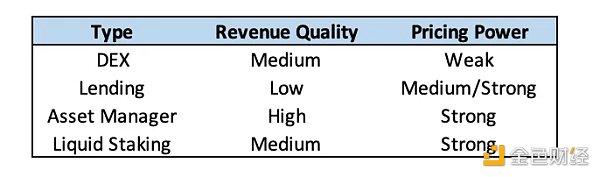

人们喜欢把 DeFi 看成是单一的整体,但每种类型的 DeFi 协议都经营着彼此不同的业务,它们的竞争优势,收入质量和定价能力各不相同。

在一个成熟的市场,如 TradFi 或 Web2,你会期望收入质量较高、定价能力较强的项目比那些质量较低、收入较弱的项目以更丰富的估值交易。

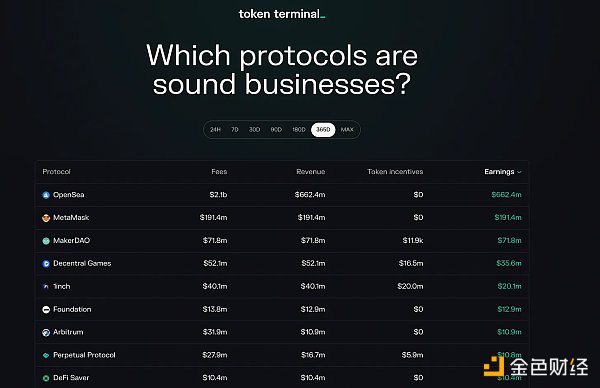

那么,哪些 DeFi 协议有着最好的商业模式呢?

为了找出答案,我们深入研究了四种不同类型协议的商业模式:去中心化交易所(现货和永续)、借贷市场(超额和低额抵押)、资产管理协议,以及流动性质押协议。

描述:指的是经营现货或永续期货交易的交易所协议。

例子:Uniswap, Curve, Balancer, GMX, dYdX, Perpetual Protocol

韦氏评级:XRP似乎处于熊市中:加密评级机构韦氏评级(Weiss Crypto Ratings)称,XRP似乎处于熊市中,它不断创造更低的高点和低点。数据显示,自5月份达到0.23美元峰值以来,XRP资产已经下跌了大约20%。分析认为,有两个关键因素导致这一现象。首先,与其他数字资产相比,XRP的通胀率极高,过去12个月其循环供应量增长了20%。其次,随着价格的缩水,XRP的社区一直在萎缩,2020年第一季度,XRP的推特讨论量下降了16%。(Cryptoslate)[2020/6/22]

如何赚钱:现货和永续期货交易所的收入都来自于交易费。虽然各交易所的分配方式不同,但这些费用在协议和 DEX 的流动性提供者之间分配,前者通常选择将其份额的一部分(或全部)分配给代币持有人。

DEX 的收入质量属于中等。

DEX 收入很难预测,因为交易量与市场活动相关。虽然交易所在任何波动时期都会有相当大的交易量,无论是上升还是下降,但在较长时期内,交易活动往往在牛市中增加,在熊市中下降。

DEX 的收入可高可低,具体取决于交易所。

分析 | 熊市中加密货币交易所流量 Coinbase 优势明显 itBit 降幅最大:据SimilarWeb 数据显示,去年 10 月至 12 月期间,Coinbase 的访问量在众多加密货币交易所中为最高。在这三个月期间,Coinbase.com 的访问量超过 7433 万次。而且,三个月访问量相对保持稳定,10 月访问量为 2386 万次,11 月为 2504 万次,12 月为 2542 万次。每月访问量下降幅度最大的法币交易所是 itBit.com,从 10 月 173,935 人次的月访问量下降到 12 月的 70,648 次,降幅超 59%。[2019/2/4]

这是因为不同的 DEX 为了获得市场份额而选择激励流动性的程度不同。

例如,dYdX 在过去一年给予了 5.391 亿美元的激励,运营亏损 2.268 亿美元,利润率为 - 73%。

然而,像 Perpetual Protocol 这样的其他交易所已经设法保持盈利,它只发出了 590 万美元的代币,以 64.6% 的利润率获得了 1090 万美元的利润。

声音 | Pantera Capital CEO:更相信加密货币会在此次熊市中存活:据NewsBTC消息,区块链投资基金Pantera Capital首席执行官Dan Morehead表示,与上一次价格长期下跌相比,他更相信加密货币会在这次熊市中存活下去。他的乐观源于区块链和数字资产领域的基本面与2014年和2015年相比更加强劲。[2019/2/2]

从长远来看,节俭或积极的增长是否将得到回报,还有待观察。

现货和衍生品 DEXs 在定价能力方面有所不同。

从长远来看,现货 DEX 很容易受到费用压缩的影响,因为它们不管理风险,很容易分叉,而且对于那些寻求最好的掉期执行的交易者来说,转换成本低。

虽然一些流动性和交易量可能会因为个别交易所的品牌知名度和在用户群中的信任度而忠于它们,但现货 DEX 仍然容易受到我们在中心化交易所中看到的价格战的影响。这方面的初步迹象已经开始出现,因为 Uniswap 已经为某些代币对(主要是稳定币 来源:Token Terminal

动态 | POS代币持有者可以通过抵押代币在熊市中获利高达150%:据cointelegraph消息,POS代币投资者在这场长期的加密货币市场低迷中有一个独特的生存选择:抵押自己的代币。根据参与者所持代币的多少,在PoS网络中持有代币可以产生5%到150%的回报。这为投资者提供了一个机会,只要他们愿意锁定自己的资金,以维持一个给定的区块链网络,并从中获利,他们就可以从所持资产中获得某种形式的利息。[2019/2/1]

此外,相对于其他 DeFi 协议,贷款人的利润率非常低,因为他们不得不积极释放代币,以吸引流动性并获得市场份额,贷款市场的平均 TTM(跟踪十二个月)利润率为 - 829%。

超额抵押和低抵押借贷平台具有不同程度的定价能力。

超额抵押借贷市场应该能够保持一定程度的定价权,因为这些协议受益于强大的品牌知名度和用户信任,其管理的 DAO 需要进行大量的风险管理以确保其正常运行。

这为挑战者创造了进入壁垒,尽管事实证明,大量激励分叉能够吸引数十亿的 TVL,但由于上述原因,这种流动性长期来看并不具有粘性。

声音 | CNBC主持人:人们很快会因为没有在熊市中购入而后悔:CNBC主持人 Ran NeuNer发布推文说道,人们很快就会后悔他们没有足够的勇气和信念在这次熊市中购入,就像他们曾经信誓旦旦说一定会抄底一样。结果还是望而生却,并因此感到后悔。[2018/12/8]

然而,低抵押借贷市场具有更强的定价能力,因为它们专注于合规和机构客户(对冲基金、风险投资公司和做市商),因此受益于竞争对手更高的进入壁垒。此外,由于它们为这些实体提供了非常有价值的差异化服务,这些协议应该能够继续收取发起费,同时在可预见的未来保持不受费用压缩的影响。

描述:指的是操作收益率生成库的协议,以及创建和维护结构性产品的协议。

例子:Yearn Finance, Badger DAO, Index Coop, Galleon DAO

它们是如何赚钱的:资产管理协议从基于 AUM 的管理费、业绩费和/或结构性产品的铸币和赎回费中获得收入。

资产管理公司的收入是高质量的。

这是因为资产管理协议的收入比许多其他协议更可预测,基于 AUM 的管理费或在预定的时间段产生的收入具有经常性。

由于其稳定性,这种形式的收入被认为是传统投资者的黄金标准。然而,应该注意的是,业绩和铸币/赎回费的可预测性较低,因为像交易和利息收入一样,这些收入流在很大程度上取决于市场条件。

资产管理协议从非常高的利润率中获益。

这些协议通常不需要发行大量的代币奖励,因为收益率金库和结构性产品都会内在地产生自己的收益率。

例如,两个资产管理协议,Yearn 和 Index Coop 在过去一年中分别获得了 49.0 美元和 380 万美元的收入,在代币释放上则分别花费了 0 美元和 35.5 万美元。

资产管理协议拥有强大的定价能力。

由于管理着相当大的风险,资产管理协议很可能不会受到压缩的影响。尽管产生收益的策略可以被复制,但用户已经表现出将资金置于对安全性有强烈承诺的资管协议的倾向,即使提供的回报较低,且收费结构比其竞争对手高。

此外,鉴于许多单独的结构性产品彼此之间有很大的差异,行业可能需要一些时间来汇聚到一个单一的、标准化的收费结构上,这有助于进一步保护资管协议的定价权。

描述:指的是发行流动性质押衍生品(LSD)的协议。

例子:Lido, Rocket Pool, StakeWise

如何赚钱:流动性质押协议通过从验证者赚取的总质押奖励中抽取佣金来赚取收入。质押奖励由发行费、交易费和 MEV 组成。

流动性质押协议的收入质量为中等。

LSD 发行商的收入在一定程度上是可预测的,因为区块发行与质押参与率挂钩,而参与率随时间变化缓慢。另一方面,来自交易费和 MEV 的收入则不那么可预测,因为它与市场条件和波动性高度相关。

LSD 发行商也受益于完全以 ETH(或其他 L1 的原生资产)赚取费用。这意味着,随着这些资产(希望)的长期升值,它们的收益价值可以以美元为单位大幅增加。

虽然到目前为止,像 Lido 这样的流动性质押协议不得不花费大量的资金来激励流动性,但随着它们的网络效应的形成,从长远来看,它们可能会有很强的利润率(下面会有更多介绍)。

流动性质押协议有很强的定价能力。

这些协议受益于强大的网络效应,源于其 LSD 的深度流动性和整合。这种网络效应增加了用户之间的转换成本,因为大质押者将不太倾向于持有和使用流动性和实用性较差的 LSD 供应商。

流动性质押协议也受益于竞争者的高进入壁垒,因为这些协议不容易被分叉,因为正确管理这些协议需要复杂的技术,以及由于基础存款的非流动性导致质押排队和提款延迟。

这些竞争优势意味着流动性质押协议应该能够在可预见的未来保持其目前的市场地位。

正如我们所见,DeFi 协议并非都是平等的。

每种类型的协议都有自己独特的商业模式,具有不同程度的收入质量和定价权。

在此次评估中,一个有趣的收获是资管业务模式的优势,它们既有高质量的收入,也有强大的定价能力。

虽然像 Yearn 运营的收益率生成库已经有了相当程度的吸引力,但采用这种商业模式的协议还没有看到与交易所、贷款协议或 LSD 发行商相同程度的成功,要知道的是,YFI 是唯一按市值排在前 15 名的资产管理代币。

撰文:Bankless 分析师 Ben Giove

编译:DeFi 之道

来源:DeFi之道

DeFi之道

个人专栏

阅读更多

Bress

PANews

区块律动BlockBeats

比推 Bitpush News

Odaily星球日报

金色早8点

标签:DEXDEFIEFIDEFInverse Bitcoin Volatility Index TokenPlutusDeFiDeFi OmegaDefiDollar DAO

上个月Facebook首席执行官马克·扎克伯格宣布该平台将更名为Meta。从那时起,Facebook有了一个新的标志,使其与Instagram和Whatsapp等应用有所区别.

1900/1/1 0:00:00当地时间8月12日,区块链公司ConsenSys Software Inc. 致信美国财政部,旨在回应监管机构关于负责任地开发数字资产的评论请求.

1900/1/1 0:00:00近日,民生银行网络金融部发布了数字人民币管理岗位,背后的意图不言而喻。21世纪经济报道记者注意到,除作为指定运营机构的六家国有大行之外,试点城市的部分商业银行正在积极加入数字人民币体系.

1900/1/1 0:00:00昨晚一则新闻牵动虚拟货币相关人员的心,某知名财经类媒体爆出:“多名接近监管的知情人士告诉记者,央行《通知》下发后,公检法机关正对虚拟币交易所及挖矿等相关情况进行研究,探索定罪量刑的具体路径.

1900/1/1 0:00:00元宇宙概念的兴起,是从Facebook更名为Meta说起,这个词正是来自于元宇宙—Metaverse.

1900/1/1 0:00:00国内影视行业发展至今,一直没能解决,常年有争议产生的环节,是编剧的权益问题。从以前原创剧本到现在IP改编盛行,编剧、原作者和影视制作方常常产生话语权或是版权问题纠纷,只要稍稍深入行业,就能听到行.

1900/1/1 0:00:00