原文作者:DeFi Made Here

Curve Finance 的 veToken 模式允许用户锁定 $CRV 长达 4 年,并获得管理费(以稳定币为单位支付),并允许他们投票支持选择池的 CRV 分配。

那些寻求流动性的协议可以选择贿赂 veCRV 持有人,将 CRV 分配流向他们的池子。这是 veCRV 持有者除管理费之外的另一个收入来源。

但对于持有者来说,将 CRV 锁定 4 年并不是一个很有吸引力的选择。

有什么解决办法呢?

选择将你的流动性包装(Wrap):

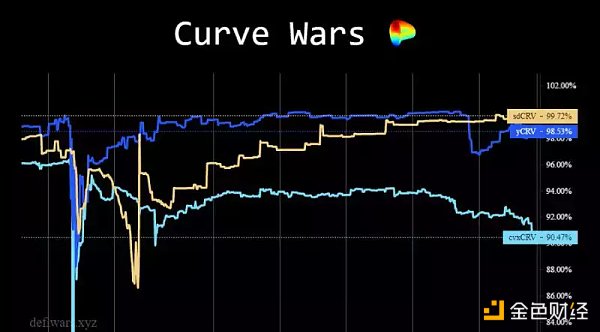

来自 Convex Finance 的 cvxCRV

来自 Stake DAO 的 sdCRV

来自 Yearn 的 yCRV

流动性包装允许 CRV 持有者收取费用或贿赂,而不需要锁定 4 年,并提供了一个退出头寸的机会。

Curve创始人已累计出售5450万枚CRV换得2180万美元资金:金色财经报道,据推特用户余烬监测,截至目前,Curve创始人已累计出售5450万枚CRV,换得2180万美元资金。[2023/8/1 16:11:52]

它们各自的区别是什么?

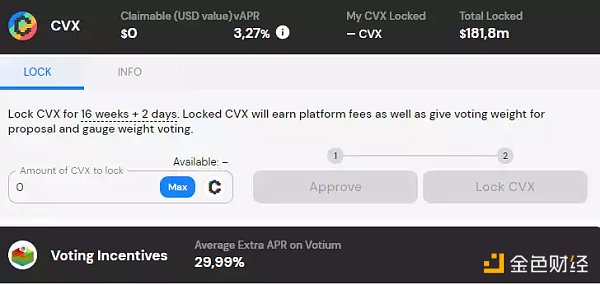

通过质押 cvxCRV,你可以赚取 3crv 的费用,以及加上 Convex LP 提高的 CRV 收益和 CVX Token 10% 的份额。

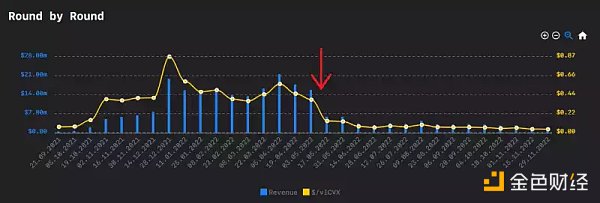

而贿赂收入(可以出售的投票权)则分配给因投票而被锁定的 CVX。

因此,veCRV 的正常收入(费用 + 贿赂)在 cvxCRV 和 CVX 之间分配。

Curve新提案:拟将WBTC抵押品添加到crvUSD中:6月19日消息,Curve社区发起部署具有2亿枚crvUSD债务上限的WBTC市场的链上投票,该投票将于6月25日15:45:23结束。目前,投票支持率为100%。[2023/6/19 21:46:47]

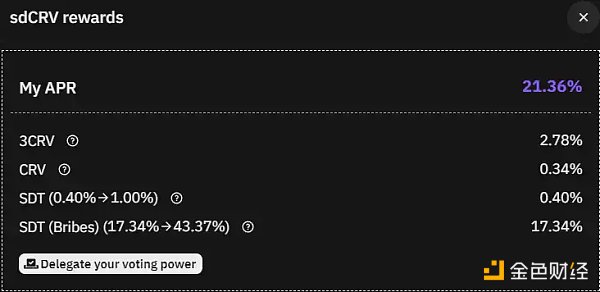

sdCRV 分配 3CRV 费用,并将投票权保留在质押者那里。

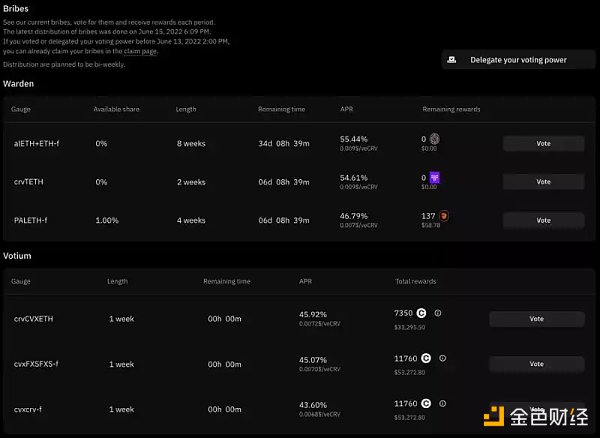

投票权可以委托给 StakeDAO,它结合了市场和 OTC 贿赂以获得最佳回报。

或者用户可以从 Paladin 或 Votium Protocol 直接访问 Stake DAO 上的贿赂。

质押者得到的是 3CRV,CRV 和因贿赂而被转化为 SDT 的奖励。

Mercurial Finance将于19日上线Raydium去中心化公募平台AcceleRaytor:Raydium官方宣布,Mercurial Finance公募将于5月19日北京时间20时在其去中心化募资平台AcceleRaytor启动,公募池将持续4小时。

Mercurial Finance在AcceleRaytor的启动分为两部分:1)固定价格的去中心化公募;2)Raydium AMM上的IDO。公募总额为25万美元,其中12.5万美元分配给质押至少50 个RAY 7天以上的用户池,另12.5万美元分配给质押至少500个RAY 7天以上的用户池。代币上线价格为 $0.125 USDC。公募采取按投入比例分配的阳光普照模式,所有参与者可根据投入比例获得代币份额。MER代币将于20日晚上线Raydium去中心化交易所,稍后启动Fusion Pool给予流动性挖矿奖励。

Mercurial Finance提供低滑点稳定币兑换交易服务,同时利用动态收费机制和灵活的资本配置提高流动性提供者收益。项目获Alameda Research, Solana生态基金、OKEx、Huobi等知名机构投资。[2021/5/9 21:40:56]

Curve已修复交易量显示问题:刚刚,DeFi稳定币兑换平台Curve官方发推称,已修复交易量显示问题。[2020/10/26]

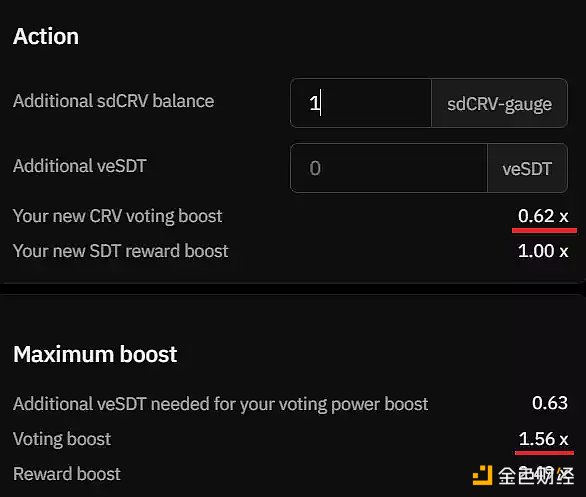

在 veSDT 提升的情况下,sdCRV 质押者的投票权将获得 0.62 倍的提升,并且可以根据 veSDT 余额和 veSDT 质押者总数将其提升至 1.56 倍。

在所有包装中,质押 yCRV 能够获得最高的收益。

然而,收益率会下降,因为还有剩余的奖励来自传统的 yvBOOST 捐赠者合约。

此外,所有 yCRV 的 1/4 归国库所有,这提高了所有 yCRV 质押者的收益。

声音 | 陈伟星:除了比特币都是security token:陈伟星刚刚在微博表示:“有人问我怎么看STO(security token offering),说某些币圈人不看好。我说除了比特币以外,几乎所有的币都是security token。ico所谓的utility token,只是子们不愿意承担相应的责任而已。如果都变成STO了,他们就得接受监管,把原来集资进自己口袋的钱,统统吐出来。”[2018/10/26]

st-yCRV 提供「一劳永逸」的用户体验,收益来源来自两个地方:

管理费:所赚取的管理费会自动合成更多的 yCRV,

贿赂:1 st-yCRV = 1 veCRV 的投票权将在贿赂市场上出售以进一步提高收益。

与 sdCRV 不同,st-yCRV 的持有者放弃了他们的投票权,所以协议不能用它来为 Curve 投票。

vl-yCRV 拥有投票权,目前正处于开发的最后阶段,但它将取消费用和贿赂,以支持 st-yCRV。

将这些流动性包装的权衡是什么?

协议费

保护挂钩

协议费由协议提供的服务收取(从显示的 APR 中扣除):

cvxCRV 0%

sdCRV 16%

yCRV 10%

投票权:

cvxCRV 不提供投票权,也不分享贿赂收入;

yCRV 不提供投票权,但分享贿赂收入;

sdCRV 提供投票权和贿赂收入,但为了支持 veSDT 质押者而减少了投票权和贿赂收入。

为了维护挂钩,所有的协议都将 CRV 引导到他们各自的 LPs。

CRV 流动性包装的最佳玩法是什么?

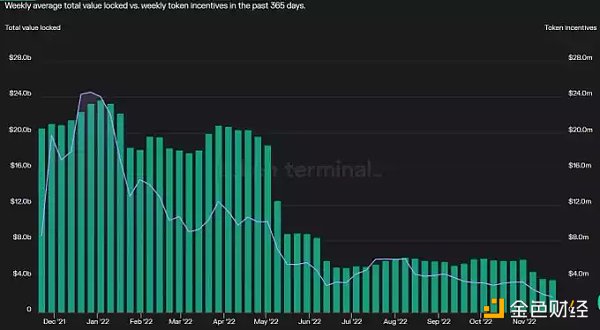

尽管约 50% 的 CRV 被永远锁定,它仍然缺乏超过 CRV 排放的购买动力。

如果所有 CRV 都被锁定,那么收益率将被严重稀释。

由于 CRV 价格与 Curve Finance 中的 TVL 一起下降,所以贿赂价值也在下降。

然而,因为引入了 crvUSD,我看到了 Curve 的潜力。它可以推动更多的交易量和 TVL 回到平台上。

但只有在实际部署后才能看到结局如何。

在我看来,yCRV 正在赢得 Curve 流动性包装的战争,因为它提供最高的收益和最简单的用户体验。

如果一些用户拥有 veSDT,他们可能会发现 sdCRV 解决方案更有吸引力,因为它的投票会同时提升所有的用户流动性锁仓:

sdBAL

sdFXS

sdYFI

sdANGLE

在这种情况下,绝对的失败者是 cvxCRV。它的收益率最低,没有投票权或贿赂收入,挂钩能力弱等等。

我预计 cvxCRV 将进一步贬值,直到它与 yCRV 收益率达到平衡。

Convex 的另一个问题是,在可预见的未来,不太可能有人铸造新的 cvxCRV-- 市场上有 5 千万个「廉价」cvxCRV。

意味着 Convex 在 veCRV 供应方面的总所有权(%)很可能会进一步减少。

区块律动BlockBeats

媒体专栏

阅读更多

金色财经 子木

金色早8点

去中心化金融社区

虎嗅科技

CertiK中文社区

深潮TechFlow

念青

Odaily星球日报

腾讯研究院

DeFi数据1、DeFi代币总市值:353.8亿美元 DeFi总市值及前十代币 数据来源:coingecko2、过去24小时去中心化交易所的交易量11.

1900/1/1 0:00:00撰文:Matti、Rapolas、Cam编译:aididiaojp.eth,Foresight News胖协议更适用于 Web3 的早期阶段;长远来看,胖应用将捕获更多价值.

1900/1/1 0:00:00原文:《独家专访FixDAO:FTX中小债权人如何抱团维权?》作者:秦晓峰FixDAO是一个主打帮助 FTX 受灾用户的非盈利公益项目,旨在帮助在FTX事故中受灾的东亚用户.

1900/1/1 0:00:00原文作者:Aylo (alpha please)这篇文章是关于以太坊 L2 的,我已尽力总结这个生态发生的事以及当前的景观,但我不可避免地会错过很多东西.

1900/1/1 0:00:00▌数据:比特币网络结算转账量跌至每天30亿美元,降幅达77%金色财经报道,据区块链分析公司Glassnode最新报告数据显示.

1900/1/1 0:00:00文/Angie Wang,Connor Dempsey, Coinbase Ventures;译/金色财经xiaozouWeb3社交网络赋予用户对其数据、身份和关系的所有权及可移植性.

1900/1/1 0:00:00