文章作者:彭勇 & Block unicorn

引言

以太坊的崛起,为DeFi生态起到了开天辟地的作用。从最早ICO(首次发行代币),项目通过以太坊智能合约出售首次发行的代币进行融资,迎来了ICO浪潮,触发了2017~2018年的加密货币牛市,为之后的DeFi项目以及技术提供了持续的资金支持。

DeFi Summer背景

2020年的以太坊DeFi Summer(去中心化金融之夏),是defi最重要的里程碑事件之一,它带来了巨大的流动性和基础设施的疯狂增长,从而成就了今天的defi。DAPP疯狂增长的背后成就了投资者获得了财富,吸引了人们蜂拥而至,并向世界展示了defi的区块链技术可以实现金融普惠的伟大愿景。

以太坊颠覆性的DeFi项目爆发式增长,点燃了22020年DeFi Summer。以太坊网络再次成为牛市的发动机,为加密市场带来了前所未有的繁荣和创新,产生了越来越多的代表性项目,如Uniswap、Curve、Yearn.Finance、Compound、Aave、MakerDAO等。

这些defi应用通过流动性质押挖矿,流动性质押挖矿吸引了大量的投资者参与,刺激了用户将资产质押到流动性池,赚取交易费用和流动性挖矿奖励。

DeFi Summer流动性质押挖矿激励持续到了2021年11月,把defi的TVL推高到了1762亿美元。在达到历史高点后,由于大环境经济形式恶化,层出不穷的黑客事件、监管风险等因素,使DeFi Summer的热度难以继续维持。

Bitget正式推出LSDETH保证金:4月27日消息,Bitget正式推出LSDETH保证金,现已支持使用stETH作为保证金交易币本位合约功能。同时Bitget上线相关空投活动,总奖池32枚stETH。活动开放时间为4月26日18:00至5月3日18:00(UTC+8)。据悉,用户质押ETH后获得的质押凭证被称为LSDETH,不同服务商发放的LSDETH名称各不相同,例如stETH就是其中的一种,1stETH=1ETH。[2023/4/27 14:30:13]

DeFi Summer 泡沫破灭之后,留下了真正有价值的项目以改变世界,defi相关的项目仍然需要继续洗礼与技术的沉淀,为下一个DeFi Summer奠定基础,2020年的DeFi Summer虽然结束了,但是我们记住了这个疯狂的夏天。

DeFi Summer结束之后,2022年9月15日,以太坊从工作量证明机制(POW)转变为权益证明(POS)机制(这个转变也称之为以太坊2.0),降低了能源消耗并提高了网络的安全性能。在以太坊2.0中,任何人都可以成为以太坊的节点验证者,只要将32个ETH质押到网络中,维护以太坊网络安全和新区块的产生,同时可以获得以太坊网络的ETH奖励。

LSD 重要参与者

自以太坊升级到2.0,以太坊的底层资产也发生了根本的改变,这种改变将为defi带来新的机会和创新。围绕以太坊2.0的流动性质押凭证(LSD)生态建设的应用,正在不断扩张,它们正在不断的超越老牌defi应用,像Yearn.finance、Gamma、Convex Finance 等一些老牌defi应用也正在争先恐后的加入到LSD赛道争夺一杯羹。

数据:LSD协议Agility在过去24小时TVL增长近100%至4.5亿美元:4月18日消息,据DeFi Llama数据显示,LSD协议Agility在过去24小时TVL增长近100%至4.5亿美元。此外,Nansen数据显示,Agility stETH和frxETH质押池是Smartmoney存款人最热门的合约之一。[2023/4/18 14:10:25]

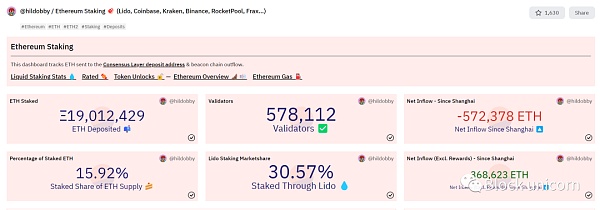

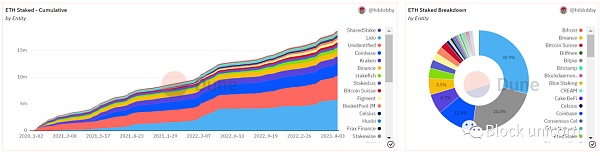

以太坊合并以来,以太坊LSD生态应用的TVL达到363亿美元,占据defi总TVL的半壁江山,质押了19,012,429个以太坊(不完全统计,截至4月21日),质押的EHT占总供应量的15.92%。

截至2023年4月21日,首先,我们可以看到单凭一个Lido(去中心化流动性质押节点服务商)在LSD质押赛道中占有了40%的市场份额,因为Lido为了降低用户的LSD门槛,质押0.0001ETH即可提供服务,几乎覆盖了所有用户。根据Defillama.com数据(截至2023年4月21日),Lido的TVL来到了11.7亿美元,处于LSD市场的领导地位,一跃成为了defi之首。

LSDx Finance:团队并无卖币行为,将对未来金库地址采取多签管理:金色财经报道,全 LSD 超流动性协议 LSDx Finance 发推就社区的 red flag 质疑进行回应澄清,公布了资金池的地址,表示将做出改变来增加透明度和优化管理,包括会销毁 Proxy 中的铸造和管理员权限,对未来金库地址采取多签管理。

同时 LSDx Finance 称 LSDx 总供应量 10 亿,团队自始至终只提供了流动性,并没有卖币行为。[2023/3/20 13:13:54]

其次,是中心化质押节点服务商Coinbas,质押了价值45亿美元的ETH,在中心化LSD市场中占据最大份额(16.4%),仅次于Lido。由于之前美国SEC表示将要禁止散户质押加密货币,再加上SEC对Kraken交易所的中心化LSD服务进行了罚款(因为Kraken质押服务,被SEC判定是未注册证券),Kraken被迫终止了质押服务,监管的操作严重影响了中心化流动性质押服务的市场,因此Coinbas的LSD增长也开始放缓。

第三,还是中心化质押服节点务商Binance(币安)。作为全球最大的加密资产交易所,币安凭借自身的庞大体量和优势,为用户提供简单、便捷、无限制门槛的LSD质押服务,轻松获得了19.7亿美元ETH质押,占领了市场总份额的7.2%。

第四,Lido的最佳去中心化LSD服务商竞争对手—Rocket Pool。由于Rocket Pool的质押门槛较高,最低质押需要质押0.01ETH,所以在竞争方面落后于Lido的低门槛策略。自从2022年5月LUNA大崩盘之后,所有的LSD TVL都大幅下跌。2022年6月Rocket Pool TVL触底,只有2.55亿美元的TVL,当前的TVL上升到了17亿美元(截至4月20日),增长了6.7倍。

数据:LSDx Finance过去48小时TVL增加超5.5万枚ETH:3月18日消息,LSD超流动性协议LSDx Finance总锁仓价值(TVL)在过去48小时内增加超5.5万枚ETH(约1亿美元),目前达到61,954.507枚ETH。[2023/3/18 13:12:24]

最后,Frax Finance 稳定币协议在2022年10月上线了LSD产品—FrxETH池,为协议实现显著的增长。Defillama数据显示,FraxETH池在去年的11月,只有800万美元的流动性质押,如今Frax Finance的FraxETH池拥有了2.96亿美元的LSD,实现了37倍的增长。

Frax Finance利用代币奖励收益组合,吸引了用户将ETH质押到frxETH池中生成frxETH,把frxETH和ETH添加到 Curve LP池中(赚取手续费),最后将LP凭证质押到Convex,用户分别会得到FXS、CRV、CVX这3种代币的奖励以及手续费收益。诱人的LSD收益组合,促使了Frax Finance高歌猛进。

LSD浪潮—DeFi Summer

LSD资产规模达到360亿美元,LSD的规模很快就可以超越现有defi规模,到达千亿美元。巨大的LSD资产正在孕育defi的创新,这些创新将推高以太坊的市值,泡沫被无限放大,吸引新的淘金者加入到defi革命中。

数据:持有LSD类代币的增长中rETH和sfrxETH领先:金色财经报道,IntoTheBlock在社交媒体上发文表示,Liquid Staking Derivatives(流动性质押衍生品)的增长正在为用户带来更多可访问性,以在保护网络安全的同时获得奖励。持有LSD类代币的地址增长最新数据显示,其中Rocket Pool的rETH和Frax Finance的sfrxETH代币领先。[2023/3/5 12:42:34]

在传统行业中,房地产行业在金融市场中起到非常重要的作用,可以说是贯穿整个金融市场;LSD可以类比于传统的房地产行业,因为LSD资产引入到defi中,也可以贯穿整个加密市场围绕LSD建立衍生品、抵押借贷、结构性金融产品等,所以持有LSD资产的投资者相当于拥有一套优质房产。

LSD贯穿整个加密defi市场,房地产贯穿整个传统金融市场,它们都在各自领域起到了重大的作用:

1. 资本市场:房地产在资本市场作为重要的类别,可以通过各种方式为投资者提供收益,如地产投资信托基金,房地产证券化等。

对比房地产的LSD同样为投资者提供丰富defi收益,由于LSD本身自带收益属性和证券属性,持有者可以再将LSD质押到其他的defi池中产生更多的收益,如将ETH质押到Frax Finance生成frxETH,结合ETH/frxETH交易对添加到Curve LP池中(赚取手续费),最后把LP凭证质押到Convex中,分别可以获得3种代币奖励以及手续费和自身的LSD收益,总共有4重收益。当不满足这些收益时,可以随时将这些凭证卖出,转换成稳定币收益。

2. 金融市场:房地产是许多金融市场中的债务担保物,如抵押贷款。房屋抵押贷款可以被打包成抵押贷款支持证券,这些证券可以被出售给投资者以获得资金,这些资金可以用于其他投资。

LSD在defi市场中是加密原生收益凭证,作为加密市场的重要的抵押品、生息债券;生息债券部分可以通过LSD原生应用Dank Protocol、Pendle将未来收益出售给投资者,提高资金利用率。

3. 货币市场:房地产还可以影响货币市场,当房地产市场活跃时,人们往往倾向于借更多的贷款来购买房产,这会影响货币市场的利率。

LSD资产同样影响整个加密货币市场,当加密市场活跃和defi创新齐头并进时,人们会通过使用LSD资产循环抵押借贷,借出的资金将会推高整个加密货币市场的价格以及利率。

LSD对比房地产抵押借贷更加便捷,无需要拿着房产证到银行办理借贷手续,等待较长的审核时间,或许会错过市场的最佳机会。

第一轮DeFi Summer最高TVL是在1780亿美元(根据defillama.com数据),被熊市摧残之后的defi TVL在380~400亿美元徘徊,然后再逐渐上升,意味着有3~5倍的杠杆被清算(粗略计算:380x4=1500亿美元TVL,还没计算到1780亿美元的TVL)。

第二轮DeFi Summer,以LSD为底层收益资产,拥有更高的资金效率和流动性,可以创造更高杠杆倍数。我们想象一下,假设以太坊LSD和其他LSD资产规模有2000亿美元时,当中有30%(600亿美元)的资产会加上3倍的杠杆,600亿美元就变成了1800亿美元,这些杠杆资金可以撬动无数个投资机会,刺激整个加密货币交易市场,原生LSD应用也会脱颖而出,成为新一代DeFi之王。

4. 经济市场:房地产市场对整个经济也有着重要的影响。房地产市场的增长通常与经济增长相伴随,房地产市场的下滑则会导致经济衰退。此外,房地产市场还会影响物价和消费者信心。

在现阶段,虽然LSD不足以对全球经济产生重要的影响,但受到全球金融机构的重要关注。无法影响全球经济的LSD,在加密货币的世界中有着重要的影响,加密货币的增长,将伴随着LSD前行。

5. 出租收益:房地产投资者通过把房子出租给租户,获得每月的租金收益。

LSD资产凭证自带收益,不用像房屋一样担心空置率,物业维修和管理费。只要持有LSD凭证,无时无刻都是在收租(收益)。

6. 流动性:房地产是我国人民最喜欢的投资标的,也是我国人民认为最可靠的投资资产,被视为家庭的不动产财富储备。房地产是一项大宗资产投资,需要投入大量的资金,买卖需要时间、昂贵的手续费用,而且市场的供求关系也往往不太平衡,买卖难度较大,流动性较差。

LSD凭证的买卖没有国界,无需许可,无需投入几百万,只要你的手机钱包有ETH,质押到LSD池子中就可以产生收益,适用于全世界的投资者。当你不想拥有这些LSD资产,可以在世界任何地方随时卖出全部LSD资产或部分LSD资产,相比房地产,不可以切割买卖,灵活性较低,如果不是优质房产,几乎不可能在短时间内抛售。

虽然LSD不能和360万亿房地产资产规模巨兽匹敌,但是LSD资产在投资方面具有高流动性、分割交易的灵活性、透明性(中国房地产行业经常会看到有价无市,被政策强行制衡)、低门槛、LSD自带收益优越于房地产无需不断的寻租。

总结

现在以太坊LSD还是处于早期状态,未来会看到以太坊LSD资产会占据主要领导地位,引领行业更上一层楼。本文中主要讲述了以太坊LSD,因为其他POS链的LSD资产,在组合性上较为薄弱,用户参与度较低,所以不具备拥有超过以太坊的影响力。以太坊的LSD收益资产,在未来的几年内还会继续大幅度增长,从根本上改变整个加密生态系统。

Block unicorn

企业专栏

阅读更多

金色财经 善欧巴

Chainlink预言机

白话区块链

金色早8点

Odaily星球日报

欧科云链

深潮TechFlow

BTCStudy

MarsBit

Arcane Labs

最近的香港格外热闹,大咖云集,人声鼎沸,香港当地酒店价格几乎是平时2-3倍,一些活动场地因为太火还被限制入内.

1900/1/1 0:00:00在这期播客里,我们跟 Izzy 就 Lido 的一些根本性问题进行了探讨,例如质押理念、Lido DAO 对节点运营商准入的决策、多链困境和网络占比超过关键的共识阈值等.

1900/1/1 0:00:00原文:《时隔10个月BTC重回3万美元,牛市要开启了吗?》作者:秦晓峰自去年 6 月 10 日跌下 3 万美元关口后,时隔 10 个月,比特币收复失地.

1900/1/1 0:00:00作者:火火根据Dune Analytics的数据,截至2022年底,以太坊主链上的日均交易数超过了170万笔,而 Layer2 解决方案的日均交易数也在持续增加,甚至超过了以太坊.

1900/1/1 0:00:00自第一个加密货币出现以来,单体区块链一直是行业标准,但这种情况正在迅速改变。2023 年,随着以太坊合并成功、 Layer 2 Rollups 生态爆发,以太坊系统转向了模块化架构.

1900/1/1 0:00:00资料显示,Themis协议的核心产品Themis Pro是FVM上基于Ve(3,3)的去中心化现货和衍生品交易聚合平台。其产品具有零滑点交易机制、平台营收反馈能力强和资金利用率高等优势.

1900/1/1 0:00:00