撰文:0xmin

美国中小银行接连暴雷!

3 月 8 日,以加密货币友好著名的银行 Silvergate Bank 宣布清盘,将所有存款退还客户。

3 月 10 日,专门为硅谷科技公司提供金融服务的硅谷银行(Silicon Valley Bank) 出售 210 亿美元的可销售证券,遭受了 18 亿美元的亏损,疑似存在流动性问题,周四股价暴跌超过 60%,市值一日蒸发 94 亿美元。

这也吓坏了一众硅谷大佬。

“硅谷教父”彼得蒂尔的风投基金 Founders Fund 直接建议投资的公司从硅谷银行撤资,Y Combinator CEO Garry Tan 也发出警告,建议被投企业考虑限制对贷方的敞口,最好不要超过 25 万美元……

更可怕的是,硅谷银行或是酿成危机的第一块多米诺骨牌,不仅影响其他美国银行,更可能对硅谷的科技初创公司带来打击。

究竟发生了什么?

今天,我们将讲述一个关于银行如何破产的故事。

解读银行商业模式

首先,我们需要了解银行业的商业模式。

简单来说,商业银行就是一家经营货币的公司,银行的商业模式,和其他生意在本质上没有区别——低买高卖,只是这个商品变成了金钱。

银行从存款人或者说资本市场那里拿到钱,然后把它贷给借款人,从利息差里面获利。

比如:一家银行以年利率 2% 从存款那里借到钱,然后把它以年利率 6% 贷给借款人,银行就赚了 4% 的息差,这就是净利息收入。此外,银行还可以从基本的收费业务和其他服务中赚取利润,这就是非利息收入。净利息收入和非利息收入加在一起,构成了银行的净收入。

欧盟议员:硅谷银行倒闭后监管机构应设法阻止恐慌蔓延:金色财经报道,颇具影响力的欧盟议员Markus Ferber表示,监管机构应设法阻止恐慌在硅谷银行(SVB)倒闭后蔓延。他表示,欧盟银行监管机构应检查欧洲银行是否容易受到利率冲击的影响,就像上周五令这家加州银行破产的利率冲击一样。

“现在要着重遏制进一步的影响,”Ferber在一份电子邮件声明中说,“恐慌是会传染的,绝不能让它扩散。”

Ferber还呼吁重新思考主权债券在银行资本规则下的待遇,这是德国政界人士经常提出的主题,他们认为现行规则低估了意大利和希腊等负债政府的风险。

欧盟政策制定者试图淡化对危机蔓延的担忧。欧盟委员会发言人周一表示,SVB在欧盟内部的业务“非常有限”,法国财政部长勒梅尔(Bruno Le Maire)对记者表示,法国境内的银行“未受影响”,且业务模式与SVB不同。

尽管如此,市场的不安情绪还是蔓延到了该地区。据路透社报道,包括欧元区以外银行的Stoxx 600欧洲银行指数下跌6.3%,为一年多来最大单日跌幅。(CoinDesk)[2023/3/14 13:01:55]

因此,银行想要获得更多利润的话,和销售商品一样,最好的状态是无库存,也就是把低成本吸收进来的存款全部高价贷出去,毕竟存款都是有成本的,需要给储户利息。

这也构成了银行资产负债表的两端。

所有者权益 + 负债:所有者权益就是股本,客户放在银行的存款,本质是银行找客户借的,属于负债。对于银行而言,负债也就是存款越多越好,成本越低越好。像 Silvergate 这样主打加密友好的银行主要通过提供 SEN 网络这种独特的服务来吸收到了来自加密世界大公司的存款。

美国众议院少数党领袖麦卡锡:拜登政府有处理硅谷银行问题的工具:金色财经报道,美国众议院少数党领袖麦卡锡:拜登政府有处理硅谷银行问题的工具。希望今天能够听到关于硅谷银行的公告,该行对任何潜在买家都有吸引力。[2023/3/13 12:59:15]

资产:与存款对应,银行发放给客户的贷款,就是银行的债权,属于资产,包括各类抵押贷款,面向普通消费者的信用贷款,各类债券,如国债、市政债券、抵押支持证券(MBS)或高评级公司债券。

那么,商业模式如此简单的银行是如何走向“破产”的呢?

当银行遭遇危机,也就意味着资产负债表出现了问题,通常有两种情况:坏账;期限错配。

银行坏账:在正常情况下,银行产生利润需要收回贷款,如果发出的贷款或者购买的债券是一堆垃圾,纷纷违约,那么银行将会面临实际损失。在次贷危机中破产的雷曼兄弟,就是因为因为持有大量不良贷款,资产负债表上的资产损失远大于银行的股本,也就是资不抵债。

期限错配:资产端期限与负债端期限不匹配,主要表现为“短存长贷”,即资金来源短期化、资金运用长期化。

举个例子,你这个月 1 号要交房租了,但是你的唯一现金流收入是这个月 10 号发放的工资,你的现金流入流出不匹配了,就出现了期限错配,也就是流动性危机。这时候怎么办呢?要么,你把手里的资产,比如股票、基金、加密货币等卖了换成现金,要么找朋友借点钱,应付一下当前的危机。

回归到 Silvergate 和硅谷银行,期限错配才是他们陷入危机的原因。

美财长耶伦:监管层对硅谷银行案的关切重点是保护储户而非投资者:3月13日消息,美国财政部长耶伦表示,监管机构整个周末都在为解决硅谷银行倒闭案而努力,最重要是保护储户,而非救助投资者。但她拒绝透露潜在解决方案的细节。耶伦还表示,金融危机期间,系统重要性银行的投资者和所有者获得了救助,现在我们不会再这么做了,一直以来我们进行的改革也意味着我们不会这么做。我们关切的是储户,我们将专注于满足他们的需求。[2023/3/13 12:59:02]

不仅是这两家银行,此前陷入危机的各类加密独角兽们,Celsius 、币印、AEX 等都是因期限错配导致的流动性危机而破产。

归根究底,这背后都与美联储加息相关,他们都是美元周期下的尸体。

Silvergate 如何破产?

成立于 1986 年的 Silvergate Capital Corp(股票代码:SI)是一个位于美国加州社区零售银行,几十年来一直保持沉寂,直到 2013 年 Alan Lane 决定进入加密行业。

Silvergate Bank 主打的标签是,一个对加密货币非常友好的银行,不仅接受加密交易平台和交易者的存款,还为加密货币结算建立了自己的加密结算支付网络 SEN(Silvergate Exchange Network),帮助交易所和客户更好的进行出入金,成为连接法币和加密货币的重要桥梁,比如 FTX 就一直使用 SEN 用于法币出入金。

截至 2022 年 12 月,Silvergate 总共有 1620 个客户,其中包括 104 家交易所。

硅谷银行遭遇挤兑 储户周四试图提取420亿美元:金色财经报道,根据周五的一份监管文件显示,投资者和储户周四试图从硅谷银行提取420亿美元,这是10多年来美国最大的银行挤兑之一。根据加州金融保护和创新部周五提交的接管令,截至3月9日,该银行的现金余额为负的9.58亿美元。这揭示了这家银行面临的挤兑规模。美国联邦存款保险公司已将这家银行纳入破产管理程序。该监管机构表示,“尽管该行在监管机构的协助下,试图从各种来源转移抵押品,但该行没有满足美联储的现金要求。”[2023/3/11 12:55:41]

当加密牛市到来,大量资金进入,来自加密行业的客户存款急剧增加,特别是由于 SEN 的存在,导致大量交易所的资金不得不沉淀在 Silvergate。

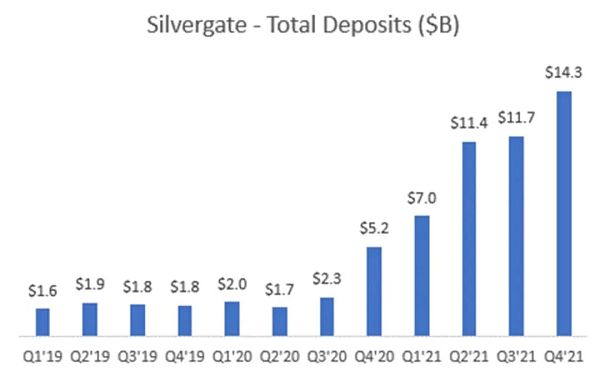

从 2020 年三季度到 2021 年四季度,Silvergate 存款直接从 23 亿美元飙升至 143 亿美元,增长接近 7 倍。

加密货币友好以及加密牛市,让 Silvergate 负债端也就是存款急剧扩张,但是这倒逼该公司不得不去“买资产”,发放贷款周期太长,而且这也不是 Silvergate 的优势,于是他选择在 2021 年期间购买了数十亿美元的长期市政债券和抵押支持证券(MBS)。

截至 2022 年 9 月 30 日,该公司的资产负债表显示约 114 亿美元的债券,此外,贷款仅有约 14 亿美元。所以,Silvergate 本质上是一家在加密世界和传统金融市场套利的“投资公司”:靠银行牌照和 SEN 从加密机构低息甚至零息吸收存款,再去买债券,赚取中间差价收益。

Immutable联创:公司对Silvergate和硅谷银行没有敞口:金色财经报道,Immutable联合创始人Robbie Ferguson发推称,“Immutable对Silvergate和硅谷银行(SVB)没有敞口,我们在银行持有2.8亿澳元(约合1.84亿美元,主要以USD形式),并且不使用财务杠杆。”[2023/3/10 12:54:02]

廉价的存款与优质的资产并存,一切看起来都很美好,直到 2022 年,两只黑天鹅来临。

2022 年,美联储进入疯狂加息模式,利率迅速上升,导致债券价格下降。

金融产品有一个恒等式,今天的价格*利率=未来的现金流,债券的特点是已经设定了到期还本付息的金额,未来现金流是不会变的,所以利率越高、今天的价格就越低。

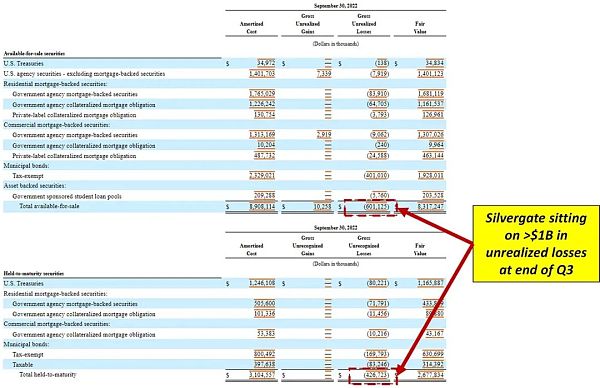

截至 2022 年第三季度末,Silvergate 持有的证券账面价值已经出现了超过 10 亿美元的未实现损失。

此外,在加密牛市期间,财大气粗的 Silvergate 于 2022 年初收购了 FaceBook 烂尾的稳定币项目 Diem,股票加现金总计接近 2 亿美元。到了 2023 年一月 ,Silvergate 披露,其在 2022 年第四季度计提 1.96 亿美元的减值费用,减计了去年初从 Diem Group 收购的知识产权和技术的价值,相当于曾经的 2 亿美元全部打了水漂。

总之, Silvergate 在泡沫顶点买了太多高价资产,但是这种情况下,只要负债表不出问题,也可以安全着陆,但偏偏这个时候,Silvergate 的超级大客户 FTX 暴雷。

2022 年 11 月,FTX 宣告破产,恐慌情绪下,Silvergate 的储户开始疯狂提款。

在 2022 年第四季度,Silvergate 的存款下降了 68%,提款超过 80 亿美元,这种情况就是我们常说的银行挤兑。

流动性危机来临,为了应对存款人的赎回,Silvergate 别无选择,要么借钱,要么卖资产。

首先, Silvergate 被迫在 2022 年四季度和今年一月出售此前购入的高价证券从而获得流动性,带来的结果是造成了约 9 亿美元的证券损失,这相当于其股本的 70%。

此外,Silvergate 通过从旧金山联邦住房贷款银行借入43 亿美元,获得了部分现金,该银行是一家政府特许机构,主要业务是向急需现金的银行提供短期担保贷款。

后来的事情,大家也知道了,3 月 9 日,Silvergate Bank 坚持不住宣布清盘,称根据适用的监管程序有序地逐步结束运营并自愿进行清算,将会全额偿还所有存款。

硅谷银行危机

如果你理解了 Silvergate Bank 的危机,那么硅谷银行(SVB)的流动性危机也几乎一样,只是硅谷银行规模和影响力更大。

硅谷银行一直是硅谷科技和生命科学初创公司中最受欢迎的金融机构之一,一旦硅谷银行暴雷,不可避免会影响到各类初创企业,带来科技与金融的双重危机。

事件的导火索是,SVB 以“跳楼大甩卖”的方式抛售了 210 亿美元的债券,造成 18 亿美元实际亏损,于是 SVB 表示,将通过出售股票的方式筹集 23 亿美元,以弥补与债券出售相关的损失。

这一下子把各路硅谷风投机构吓坏了。

“硅谷教父”彼得蒂尔的风险投资基金 Founders Fund 直接建议投资的公司从硅谷银行撤资;Union Square Ventures 告诉投资组合公司“只在 SVB 现金账户中保留最少的资金”;

Y Combinator CEO Garry Tan 警告其被投初创公司,硅谷银行的偿付能力风险是真实存在的,并暗示他们应该考虑限制对贷方的敞口,最好不要超过 25 万美元;

Tribe Capital 建议众多投资组合公司:如果无法彻底从硅谷银行提取现金的话,也要撤走部分资金。

于是,银行挤兑来临,硅谷银行陷入更深的流动性危机。

我们来分析一下其资产和负债。

负债端,此前由于整个货币市场利率低,SVB 靠着 0.25% 的存款利率吸引了大量存款,再加上去年几年科技创投和 IPO 市场不错,让 SVB 负债表也有了快速的增长,从 2019 年的 617.6 亿美元跃升至 2021 年底的 1892 亿美元。

但是,如今科技创投市场变得不景气,特别是 IPO 市场在过去一年十分冷清,SVB 的存款持续下降,以及对于储户而言,直接购买美债是一个性价比更高的选择。

资产端,和 Silvergate Bank 一样,当有了大量存款,无法通过传统的贷款方式释放资金,SVB 也选择购买 MBS 等债券,问题的关键是,他不是买一点,而是近乎“梭哈”。

当利率处于低位时,美国的大银行还是将更多的存款放在政府债务上,在经济不确定的时期接受较低的收益率。硅谷银行以为利率会长期低下去,为了更高收益率,将大部分存款投入到了 MBS 中。

截至 2022 年底,SVB 拥有 1200 亿美元的投资证券,其中包括 910 亿美元的抵押贷款支持证券组合,远远超过了 740 亿美元的贷款总额。

根据 SVB 公开的资料,该公司出售的 210 亿美元的债券投资组合收益率为 1.79%,久期为 3.6 年。对比一下,3 月 10 日,3 年期美国国债收益率为 4.4%。

随着利率飙升,债券价格下跌将造成硅谷银行的亏损。

硅谷银行持有 910 亿美元的债券组合持有至到期,如今市场价值仅为 760 亿美元,相当于 150 亿美元的未实现亏损。

SVB 首席执行官 Greg Becker 接受媒体采访时曾表示:我们预计利率会上升,但没有想到会像现在这么多。

总体上,Silvergate 和 SVB 的困境主要是对美联储加息节奏的误判,带来错误的投资决策,梭哈债券一时爽,美元加息难收场。

深潮TechFlow

个人专栏

阅读更多

金色财经 善欧巴

金色早8点

Arcane Labs

MarsBit

Odaily星球日报

欧科云链

BTCStudy

澎湃新闻

▌Mt.Gox最大债权人计划保留归还的比特币金色财经报道,据知情人士透露,破产的加密货币交易所Mt.Gox的最大债权人Mt.Gox投资基金打算持有而不是出售将于今年支付给它的比特币.

1900/1/1 0:00:00文章来源:Bankless翻译:金色财经不,你的眼睛没有你。这不是一场演习。终于,ARB来了.

1900/1/1 0:00:00医学的未来是代币?「推荐寄语:在进入行业的第一天起,任何人都绝对无法预测到有天自己可能成为一名链上的医药资本家,而这一切正在悄然发生.

1900/1/1 0:00:00作者:The Block研究主管/img/2023525221341/0.jpg" />2、调整后的稳定币链上交易额减少至5581亿美元.

1900/1/1 0:00:00文章作者:Amy Castorarchive要使臭名昭著的能源消耗型加密货币的效率大大提高,没有任何技术障碍,只是一个社会障碍。去年,以太坊走向绿色环保路线.

1900/1/1 0:00:00Mar. 2023, Daniel数据源: Arbitrum Ecosystem Overview虽然L2的甜蜜点一直是DeFi.

1900/1/1 0:00:00