文/Ben Give,Bankless作者;译/金色财经xiaozou

DeFi协议正在行动。

随着基于费用的商业模式的回报率下降和链上活动的枯竭,蓝筹DeFi协议正在寻求可替代的收入来源,以强化协议并实现协议的多样化。

我们已经看到了这种扩张的早期迹象,比如Frax推出了流动性质押和借贷产品,Ribbon开发了期权交易所,Maker使用Spark Protocol进入了借贷领域。

现在,我们有了一种新的多样化形式,即特定于应用程序的稳定币,指的是由DeFi协议发行的稳定币,是协议的次级产品,而非主产品。

这些稳定币通常以信贷的形式发行,用户可以直接在借贷市场或通过DEX(去中心化交易所)抵押他们的资产借款铸造稳定币。协议可以通过各种方式从中赚取收益,例如通过借款利息、铸造/兑换新的稳定币、锚定套利及/或平仓。

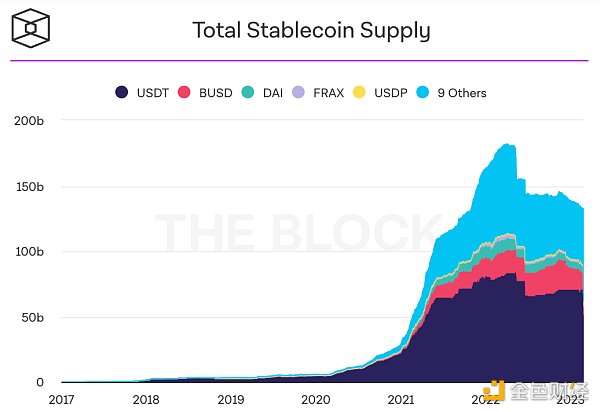

正如我们所知道的那样,稳定币领域是巨大的。目前,加密生态里有价值1450亿美元的稳定币,其未来市场规模或可达数万亿美元。

随着监管机构将目标锁定为法币担保的中心化稳定币(如BUSD), DeFi协议可能有机会不仅实现业务模式多样化,而且还将夺取部分市场份额。

美金融服务委员会主席:传统银行将从稳定币法案中受益:金色财经报道,美国众议院金融服务委员会主席Patrick McHenry在致美国银行家协会(ABA)的一封信中反驳了银行家对他帮助起草的稳定币立法的批评,McHenry指出,即使稳定币发行方根据该法案的条款获得联邦批准,他们也将受到与银行类似的监管,并且银行可以从立法中的其他条款中受益。

他写道:“你的信没有提及该法案中包含的有利于金融机构的政策”。McHenry指出,稳定币法案废除了证券交易委员会关于数字资产托管的指导,并澄清银行可以将存款代币化,银行应该能够在区块链生态系统中公平竞争,McHenry表示希望继续与ABA讨论该法案。[2023/7/27 16:01:11]

很多人认为DAI和FRAX最有可能从USDC和USDT手中夺取大块市场份额,但一些特定于应用的稳定币会不会插手搅局?

这一趋势将对市场和DeFi产生什么影响?让我们一探究竟!

迄今为止最突出的两个稳定币发行协议要属Aave和Curve,所发行的稳定币分别是GHO和crvUSD。让我们来简单了解一下这些稳定币。

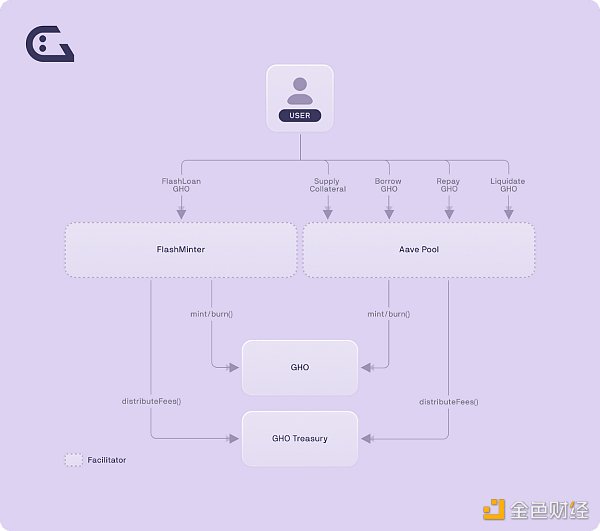

GHO是由Aave发行的去中心化稳定币。GHO是超额抵押的,因为它由Aave V3的存款支持,用户可以直接在货币市场上铸造稳定币。

美元稳定币USDC市值跌破500亿美元:9月21日消息,据coingecko最新数据显示,美元稳定币USDC市值已跌破500亿美元,当前为49,994,610,884美元。[2022/9/22 7:12:11]

GHO的独特之处在于,它不像Aave中的其他资产那样由算法决定利率,它的借款利率将通过治理手动设置。这使得Aave完全控制了铸造/借入GHO的成本,允许该DAO有机会削弱其竞争对手(稍后详解)。

未来,除了Aave V3之外,GHO还可以通过被称为facilitators的白名单实体从其他渠道铸造。这些facilitators可以基于各种类型的抵押品(包括delta中性头寸和现实世界资产)铸造GHO。

我们以前也见过类似的稳定币设计,比如Frax的借贷AMO和Maker的D3M。但得益于Aave的固有用户基础、品牌、团队的业务开发技能,以及价值1.309亿美元的庞大DAO财库(尽管其中大部分是AAVE代币),GHO的增长前景非常强劲。

GHO目前已在Goerli测试网上线,并计划于2023年晚些时候发布。

美国副财长称科技公司应将稳定币业务留给银行去做:2月9日消息,美国财政部负责国内金融事务的副部长Nellie Liang表示,没有获得银行执照的科技公司不应提供加密货币稳定币。Liang在众议院金融服务委员会对议员们表示,发行加密货币以便让人们为商品和服务付费的公司应该接受像银行根据美国法规所接受的那种严格监管。她还表示,美国国会迫切需要通过专注于这个快速发展的加密货币领域的立法。她预计白宫将在几周内提供有关联邦政府数字资产战略的更多细节。(金十)[2022/2/9 9:39:30]

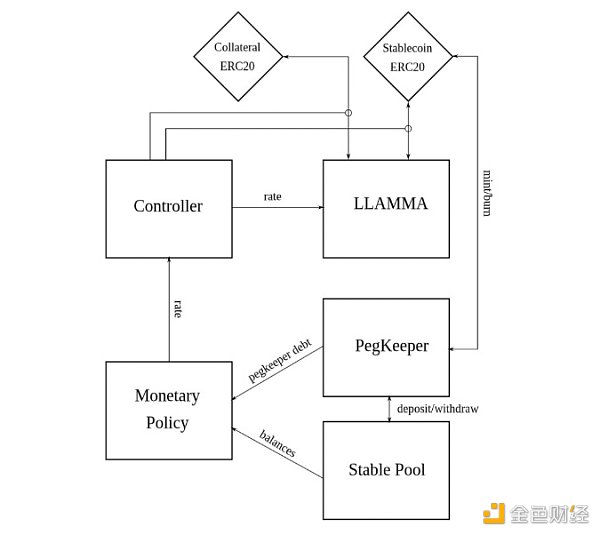

crvUSD是由Curve发行的去中心化稳定币。该稳定币的许多细节都没有对外透露,但我们知道crvUSD将使用一种创新机制,称为借贷-清算AMM算法(LLAMA)。

LLAMA采用了一种“更仁慈”的清算设计,如果用户的抵押品贬值,LLAMA机制将逐渐把该抵押品兑换为crvUSD,而不是一下子完全清算用户头寸。

总而言之,LLAMA应该有助于大大减少惩罚性的清算,而这种对借款人的用户体验的改善,很可能会增加以crvUSD计价的CDP(抵押债务头寸)的吸引力。

美元稳定币供应量突破1000亿美元:数据显示,美元稳定币供应量突破1000亿美元。其中USDT约占62.61%,USDC约占20.42%,BUSD约占8.89%,DAI与PAX各占约4.48%与1.36%。

数据显示,USDC距去年年底不到10%的市场份额已实现了翻倍增长,而美元稳定币的总供应量也从年初的300亿美元左右实现了3倍左右的增长。(TheBlock)[2021/5/26 22:47:35]

关于支持什么类型的抵押品以及crvUSD在生态中发挥什么作用,我们知之甚少,但该稳定币很可能会由Curve池的LP代币铸造。这将有助于提高在平台上提供流动性的资本效率,因为LP也可以通过将他们的crvUSD部署到DeFi中获利。

rvUSD也应能受益于Curve的衡量系统,该系统用于分配CRV释放,并借此分配DEX的流动性。很有可能这些释放代币的一部分将被分配到crvUSD池,或者crvUSD将成为其他稳定币的基础交易对,助其轻松建立深度流动性。

现在我们已经了解了特定于应用程序的稳定币的现状,接下来让我们深入研究一下这将对市场产生什么样的影响。

受特定于应用程序的稳定币影响最直接的一方是发行协议本身。从理论上讲,创建稳定币可以强化发行协议的商业模式,因为这为他们提供了额外的收入流。

韦氏评级:BTC和ETH在DeFi中所占份额不到一半 稳定币仍为主导:10月16日,加密评级机构韦氏评级(Weiss Crypto Ratings)发推称,尽管在过去5个月里,价值40亿美元的BTC和ETH被锁定在DeFi协议中,但这两种最大的加密货币所占份额仍不到DeFi总锁仓量的一半。这并不令人惊讶。DeFi是一个以稳定币为主导的环境。[2020/10/16]

目前,像Curve和Aave这样的协议分别依赖于交易费用和基于效用的贷款利息。在本轮熊市中,这些收益来源的低质量特性已经明显显现,由于竞争加剧、交易和贷款活动减少以及费用压缩,导致收益急剧下降。

协议内稳定币的发行改变了这一局面,因为现在协议将能够获取额外的收入来源,以提高其收益。尽管利息收入仍然是周期性的,因为要依赖于借款需求,但相对于交易费用或货币市场上的利差捕获,其效率更高(即TVL的回报更高)。

虽然这种利息收益可能也会面临相似的费用压缩(下文详解),但从理论上讲,仍有潜力通过其他手段(如铸造/兑换费用、锚定套利和清算)使收益组合多样化,并加强底层协议这一护城河。

从特定于应用程序的稳定币热潮中受益的另一方是发行协议的代币持有人。

虽然要取决于每个单独的协议,但任何收入分成都将增加质押或锁仓代币的持有人可获得的收益。

在熊市中,我们已见证了GMX和GNS等收益共享资产表现出色,发行稳定币并与稳定币持有人分享收益的协议将使自己的代币更具吸引力,这样做他们将更有机会有出色的表现。

例如,Curve很可能会与veCRV的锁仓持有人分享crvUSD收益,这意味着锁仓持有人将获得来自交易费用、治理贿赂以及当前基于稳定币的现金流的分成。

鉴于这种方法存在监管风险,发行协议也有可能以其他方式为其代币增加效用。例如,AAVE质押人相对于平台上的其他用户将能以折扣价借入GHO。

稳定币成功最关键的一个因素就是要具有深度流动性。流动性是所有稳定币的命脉——不仅能够实现低滑点移交易,而且还有助于促进整合,因为流动性是借贷平台清算和确保基础设施(如ChainLink预言机)价值所必需的。

特定于应用程序的稳定币对流动性的需求可能有助于支撑治理贿赂市场。

受Curve Wars的普遍影响,稳定币发行方可以通过贿赂或支付代币持有人以确保他们对代币释放特定池的投票效力,在Curve和Balancer等去中心化交易所为其代币建立流动性。

通过贿赂,发行方能按需求租用特定渠道所需的流动性。大量特定于应用程序的稳定币的出现可能会导致更多的DAO参与游戏,贿赂这些代币持有人。

反过来,这应该会增加CRV和BAL以及CVX和AURA锁仓持有人的收益,他们通过metaggovernance(元治理)分别控制了Curve和Balancer上的大部分代币释放,并接收了大部分贿赂。

这种贿赂热潮还有一个受益方,那就是Redacted Cartel的Hidden Hand和Votium等进行这些贿赂交易的市场。

然而,这种贿赂将以流动性碎片化的形式让终端用户付出代价。在一个几乎没有迹象显示资金流入的加密货币市场,流动性在各种不同的稳定币之间分布可能会变得更稀薄,导致巨鲸交易员的执行更差。

特定于应用程序的稳定币的增长也可能因导致低借款利率的扩散来催生DeFi信贷繁荣。

为了与USDC、USDT、DAI和FRAX等现有稳定币竞争,Aave和Curve等稳定币可能不得不以低借款利率提供GHO和crvUSD,以吸引用户铸造新币增加其流通供应量。

从理论上讲,这种低利率驱动的信贷繁荣可以刺激DeFi和更广泛的加密市场的发展,收益农户和degens都能够以惊人的低利率借款。这还可能开启有趣的加密货币<>传统金融套利机会,因为用户可能能够以远低于美国国债的利率借入稳定币。

我们已经看到了Maker等稳定币发行方对这种新范式进行调整的早期迹象,Maker将通过Spark(Maker控制的Aave V3分叉)以1%的DAI存款利率(DSR)提供DAI借款。

虽然这种借款利率的降低可能会损害Aave和Curve等发行协议的收益,但却可能有助于满足一个在2022年CeFi借贷机构崩溃后信贷饥渴的市场。随着利率大幅高于DSR以及GHO等稳定币可能的借款利率,加密货币将成为世界上成本最低的信贷市场之一。

野猫银行(Wildcat banking)是美国历史上各银行各自发行自己货币的时期。正如我们所说的,DeFi正在加速金融历史的步伐,并且——通过GHO和crvUSD等稳定币——似乎即将踏上类似的发展轨道。

虽然他们不太可能超越DAI和FRAX等更有优势的现有稳定币,但GHO和crvUSD受益于其发行协议的整合,很可能将开拓出一个利基市场。

虽然从理论上讲,这些稳定币将有助于加强发行方的商业模式,并为代币持有人积累价值,但由于“逐底竞争”,不太可能出现这样的结果,在逐底竞争中,发行方将进行低利率竞争彼此削弱,以向借款人提供尽可能低成本的信贷。

因此,这些低利率很可能催生信贷繁荣,以廉价资本促进链上经济。

在一个过去的一年里资金成本急剧上升的世界里,这有可能将DeFi定位为世界上成本最低的资本市场之一,也许会重新点燃人们的兴趣,为DeFi生态带来资金流入。

金色财经 善欧巴

金色早8点

Odaily星球日报

欧科云链

Arcane Labs

深潮TechFlow

MarsBit

BTCStudy

澎湃新闻

撰文:Teng Yan时光飞逝, 2023 年 的第 1 季度即将结束。如果你没有时间跟上 NFT 领域,别担心,我会帮你的.

1900/1/1 0:00:002023年3月1日,在犹他州立法机构区块链和数字创新工作组努力下,犹他州DAO法案经过修正和妥协,犹他州众议院和参议院一致通过了HB 357法案,即“去中心化自治组织”修正案.

1900/1/1 0:00:00撰文:J.Hackworth编译:十文优化后的空投策略会使协议和用户长期利益更一致。数据分析师 J.Hackworth 深挖链上数据,研究对比了 LooksRare、X2Y2 和 Blur 空投.

1900/1/1 0:00:00DeFi数据1、DeFi代币总市值:518.55亿美元 DeFi总市值及前十代币 数据来源:coingecko2、过去24小时去中心化交易所的交易量26.

1900/1/1 0:00:00ChatGPT爆火后,AI行业开始了新一轮“抢人大战”:王慧文个人出资5000万美元,打出“AI英雄榜”,要招募业界公认顶级研发人才;猎头疯狂挖角硅谷华裔技术大佬.

1900/1/1 0:00:00Blur上出价平均偏离地板价0.72%,头部项目出价多高于地板价,热门项目相反。过去,较大的交易市场如OpenSea、LooksRare、X2Y2等交易市场主要采用的是类似订单薄的模式,这使得流.

1900/1/1 0:00:00