撰文:563,Bankless作者 编译:金色财经

很难相信Terra 的死亡螺旋已经过去一年了,自从蒸发了几百亿美元的财富后,UST对市场的影响仍然很大。

今天,我们来看看UST“瓦解”一年后稳定币的状况。

Terra USD(UST)的死亡螺旋和相应的LUNA崩溃破灭了加密市场2022年创历史新高的希望,推翻了由“泛滥的流动性”、炒作和彻头彻尾的欺诈搭建的第一个杠杆多米诺骨牌。数十亿美元和无数财富在几天内从寄希望于UST空想主义算法设计的用户身上化为乌有。

Terra 生态系统的许多早期支持者都被完全去中心化稳定币的概念所吸引。虽然 UST 的架构最终被证明是不可持续的,但有些人争辩说,DeFi用户完全将自身与传统金融系统隔离开来的想法是一个非常有价值的实践。

因此,当我们反思时,一年后,我们问自己,“我们学到了什么?”和“我们现在在哪里?”

虽然算法稳定币已经失去了青睐(目前USTC 的价格仅有 1.5 美分,但市值仍高达 1.5 亿美元),而且稳定币发行商已经继续完善其产品与市场的契合度。无论这是代表一种交易媒介还是熊市时期的价值储存手段,今天的DEFI市场仍然充斥着稳定币。

PeckShield:Justin Sun相关地址借入5980万枚DAI存入MakerDAO产生收益:金色财经报道,PeckShield监测显示,Justin Sun在Ethereum上标记的地址将70,290枚wstETH(1.474亿美元)、4500万枚USDD和5,008.9枚ETH(900万美元)转移到中间地址0xBCb7...07df1。0xBCb7...07df1已提供6.7万枚wstETH并从MakerDAO借入5980万枚DAI,然后将这些DAI提供给MakerDAO以产生收益。[2023/8/11 16:20:30]

唯一的问题是我们正朝着错误的方向发展。

尽管许多人津津有味地使用USDC并嘲笑 Terra持有者,但在3月,当发现Circle有资金存在已倒闭的硅谷银行后,USDC脱钩到0.9美元,所有的DEFI系统都得到了现实的检验,用户蜂拥而至相对“安全”的USDT 。

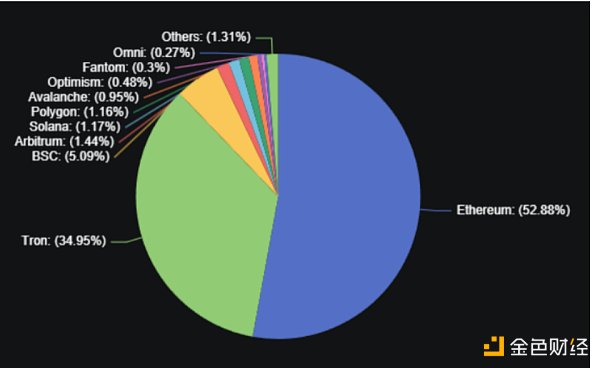

作为对比,在 2022 年 4 月,稳定币的市值大约有 82% 集中在( USDT、USDC、BUSD 和 TUSD)。今天中心化稳定币占比达到约 95%。在 USDC 脱锚事件以后,仅 Tether (USDT) 就从占稳定币总发行量的 44% 激增到今天的 63% 以上。

BSC链上托管平台Justcows疑似跑路,项目方已转移500万美元资金:6月24日消息,据推特用户/img/202364115732/1.jpg" />

就像用户可以使用 Maker 用他们的 ETH 铸造 DAI 一样,Curve 用户也能用 Curve 上的资产(例如 ETH 及其衍生品)铸造 crvUSD(CDP 式稳定币collateral-debt position)。凭借其新的借贷清算AMM算法或 LLAMMA(Lending-Liquidating AMM Algorithm,借贷清算 AMM 算法),Curve 打算改进 DAI 久经考验的抵押债务头寸(抵押债务头寸;类似于 MakerDAO 的 DAI)稳定币设计。

赵长鹏总结UST/LUNA崩盘事件并提供3点建议:5月22日消息,币安首席执行官赵长鹏在官方博客发表文章阐述在UST/LUNA崩盘事件中学到的经验教训,包括设计缺陷、高收益不一定意味着项目健康、试图恢复UST锚定的方法不对、UST/Terra事件溢出效应、加密生态系统依然保持弹性、需要更多关于如何监管稳定币的指导方针、如何在未来避免类似的系统性风险等。

赵长鹏表示,归根结底,我们可以尝试降低系统性风险,并给出三个建议:1.作为投资者,你需要让自己的投资组合更加多样化,不要把所有积蓄都放在一个篮子里,即便某个项目提供了很高收益也不要这么做。2.最高远离超高收益的投资项目,因为高收益很难持续,高收益等同于高风险。

3.最重要的是,不断提升自己的知识水平,每天学习金融知识,比如访问币安学院。[2022/5/22 3:33:53]

这是为什么 crvUSD 清算可以比传统设计有很大改进的 ELI5 版本:

1.抵押品在一系列价格范围内逐渐清算,而不是在达到清算价格时立即清算。这减少了大规模清算导致市场波动的可能性。

2.crvUSD 的设计旨在为 Curve 的 AMM 提供更低的价格,这会激励清算人在外部 DEX 上套利差价。此外,逐步清算的策略减少了对外部 DEX 流动性的需求,从而减少了坏账积累的可能性。

TACU亚交所获澳大利亚 AUSTRAC 牌照:TACU亚交所官方宣布,已获得澳大利亚AUSTRAC (Australian Transaction Reports and Analysis Centre )牌照。拥有此牌照后,TACU亚交所被合法授权在澳大利亚全境开展数字货币兑换、数字货币交易、数字货币钱包等相关金融服务。

澳大利亚 AUSTRAC 牌照是目前最权威的数字货币牌照之一,已成全球化数字货币交易机构的标配。AUSTRAC是澳大利亚交易报告和分析中心,不仅是金融情报中心,也是金融行业的一个管理机构,负责监管澳大利亚的和反恐融资行为。[2020/10/21]

3.如果价格反弹至强平价格之上,清算可以撤销。这意味着“局”不会成为借款人的主要担忧。

如今,稳定币流动性存在DEFI的小泡沫中。虽然我们可以说存在1300亿美元的稳定币,但并不是所有的生态系统都是平等创造的。

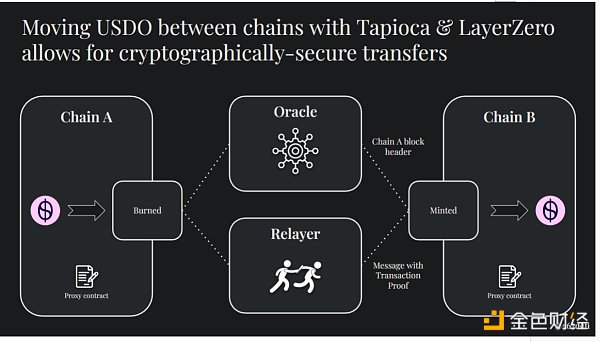

TapiocaDAO正在建立一个全链去中心化银行——用户可以在大约17个EVM和非EVM链上借贷和铸造他们的稳定币(USDO)——所有这些都不用通过桥来跨链,Tapioca通过利用LayerZero的通用消息网络作为其全链基础设施来做到这一点,其目标是为我们的多链未来建立一个强大的稳定币。

USDO是另一种CDP设计,它使用网络gas代币(如ETH、MATIC等)及其LSD作为抵押品。除了简单的资金转移之外,omnichain借贷和杠杆也是可能的。例如,您可以:

1.通过在MATIC上针对您的stMATIC开设抵押债务头寸(CDP=“贷款”)在Berachain上铸造USDO,只需单击一下即可将其杠杆提高5倍

2.在Starknet上借入USDO,使用您的收益币种jGLP作为抵押品,您的收益币种将有助于偿还您的贷款

3.将您的USDO从zkSync借给LayerZero支持的约17条链中的任何一条上的贷款用户——与传统借贷平台相比,这是资本效率的巨大提高。

DeFi的流动性碎片化问题一直是成熟协议和新兴协议的祸根。随着Tapioca使用LayerZero,我们可能很快就会看到新项目不会被迫向流动性市场领导者违约的那一天。

3.Redacted Cartel’s DINERO

Redacted Cartel因其建立元治理和贿赂市场Hidden Hand而闻名,现在正通过他们备受期待的Dinero项目的宣布,窥视稳定币和LSD的世界。

4月发布的最初litepaper揭示了Dinero背后的基本设计和动机。从本质上讲,Dinero 旨在通过称为 Redacted Relayer 的私有 RPC(远程过程调用)为用户提供优质的以太坊区块空间。RPC 将交易数据从 dApps/钱包发送到区块链。

与使用默认 RPC 进行交易不同,使用 Redacted Relayer 提供了一些优势:

1.防止恶意行为者寻求利用 MEV 机会

2.元交易——使用 DINERO 稳定币代替 ETH 支付GAS费的能力

3.一旦达到一定规模,隐私交易和订单流支付等额外用例成为可能

DINERO 稳定币本身是一个 CDP,由 USDC 和 Redacted 自己的 LSD pxETH 组合超额抵押;其中用于铸造 pxETH 的 ETH 用于运行 Redacted 的验证器。这种闭环系统使Redacted能够开辟出一个舒适的区块空间生态系统,在其中运行。通过在他们的区块空间岛上将 DINERO 作为交易媒介和 gas 代币进行营销,Redacted 正在翻转剧本——提供一个新颖的用例,这是他们的稳定币所特有的。

对于去中心化最大化者(包括Bankless)来说,2023 年将成为稳定币创新激动人心的一年。

随着大多数项目回避算法设计并转向超额抵押,每次后续代码提交都会减少类似 UST 的死亡螺旋的可能性。

甚至Frax(号称分布式架构)也已决定完全抵押——这表明市场对“不稳定的稳定币”的兴趣处于历史新低。我们还在观察使用非锚定DeFi 原生资产(例如Reflexer 的 RAI)进行的实验,以突破中心化/去中心化二分法的界限。

总的来说,我们看到 DeFi 用户对拥有完全由链上资产支持的去中心化稳定币感到兴奋。而无论未来是由 crvUSD、USDO、DINERO、FRAX、RAI 还是新事物主导,至少我们都同意,它会比 Tether 主导更好。

特别感谢Albert Lin、twMatt和Figgy对本文提供的帮助。

区块律动BlockBeats

曼昆区块链法律

Foresight News

GWEI Research

吴说区块链

西柚yoga

ETH中文

金色早8点

金色财经 子木

ABCDE

0xAyA

原文作者:DeFi Cheetah。这个帖子是关于我对 DEX 的分析框架:为什么我认为 Curve Finance 优于 Uniswap,以及为什么 Uni v3 是一个错误的产品!简而言之,

1900/1/1 0:00:00作者: /img/202364115934/0.jpg" />在我看来,这主要有以下六个原因:主力数据复盘:主力高位做空获利近20%:AICoin昨日曾报道.

1900/1/1 0:00:00作者:cookies, 风投分析师 编译:Felix, PANews当以太坊面临网络拥堵时,天价的费用让以太坊网络过于昂贵,部分用户无力承担,导致许多用户离开以太坊生态.

1900/1/1 0:00:00作者:Michael Nadeau;编译:Luffy,Foresight News比特币区块奖励的下一次减半将于 2024 年 4 月 8 日左右发生。从历史上看,减半引发了三个惊人相似的周期.

1900/1/1 0:00:002023年1月10日,Web3基金会宣布39个第16次资助项目名单。点击阅读流动性质押衍生品(Liquid Staking Derivatives,LSD)随着即将到来的以太坊上海升级而爆发.

1900/1/1 0:00:00作者:雾海,PANews5 月 30 日,根据 Dune 数据显示.

1900/1/1 0:00:00