LSDfi协议为寻求收益的LSD持有者开启了新的机会。通过为流动性质押代币提供额外的使用案例,LSDfi激励了质押参与,并有可能加速流动性质押的增长。

LSDs的现状

LSDs的金融化

LSDfi生态系统

LSDfi的增长

LSDfi展望

LSDfi指的是建立在流动质押衍生品(“LSDs”)之上的DeFi协议。通过提供额外的产生收益的机会,LSDfi协议允许LSD持有者投入他们的资产并最大化收益。

过去几个月,LSDfi协议在锁定总价值(“TVL”)上经历了快速增长,这得益于流动质押的采纳。在顶级LSDfi协议中,累积的TVL已经突破了4亿美元,比一个月前增加了一倍以上。

LSDfi增长的助推因素包括质押的ETH的增长,以及当前LSDfi的低渗透率。目前,LSDfi协议的TVL占总可接触市场的不到3%。

尽管LSDfi为LSD持有者提供了吸引人的机会,但用户应该意识到相关风险,包括但不限于削减风险、LSD价格风险、智能合约风险和第三方风险。

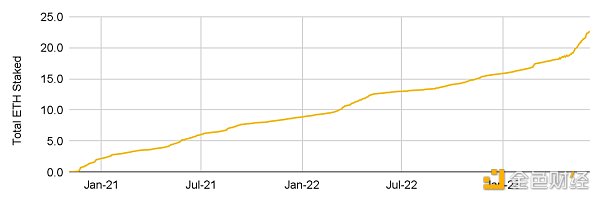

以太坊成功转向权益证明(“PoS”)以及Shapella升级后启用的质押ETH提现,都为质押的大量增长做出了贡献。

图1:总质押的ETH已经加速增长并超过2280万ETH

动态 | 币安研究院发布即时点评,称Facebook发行稳定币即将对区块链行业产生深远影响:币安研究院在Facebook发布Libra白皮书后,即刻对其进行了评估,对Libra的特性、功能和全球的影响力进行了详细分析。币安研究院认为:Facebook意图凭借其24亿全球用户群体,将这一代币应用到其生态系统,会对整个区块链行业产生深远的影响。这一行为可能推动整个数字货币体量的增长,以及推动加密货币在机构和个人用户中的普及。[2019/6/18]

来源:Dune Analytics (/img/202379223458/2.jpg" />

来源:Dune Analytics (/img/202379223458/3.jpg" />

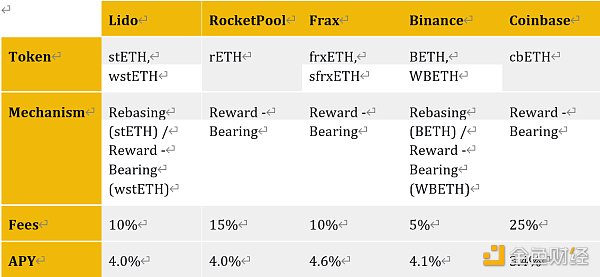

来源:Etherscan截至2023年6月14日流动质押提供者发行自己的LSDs,从而解锁流动性并允许持有者参与加密货币生态系统的更广泛的机会。LSDs可以是调整中的或者产生回报的代币。像stETH这样的调整中的代币的持有者会随着质押奖励或削减惩罚而产生代币供应变化而发生余额变化。相反,产生回报的代币通过代币价值的变化而不是余额的变化反映累积的收益。

图4:以太坊生态系统的流动质押提供者

来源:各项目网站,DeFi Llama截至2023年6月14日虽然这份报告主要关注以太坊流动质押的情况,但请注意,流动质押并不仅限于以太坊生态系统。

例如,流动质押是BNB生态系统的一个部门,大约有1.5亿美元的TVL。(1) 类似于ETH流动质押的机制,BNB的质押者会收到流动质押的BNB,它提供即时流动性,可以在去中心化金融(“DeFi”)的其他方面使用以产生额外的收益。

动态 | 币安研究院:门罗币硬分叉导致其算力下降或招致51%攻击:币安研究院近期发布报告称,此前,门罗币曾在3月进行过一次硬分叉以限制ASIC挖矿,此举或将带来一些负面影响。首先是算力的急剧下降,这是意料之中的。这让门罗币可能会面临遭受51%攻击的风险。另一方面,随着新的主导GPU挖矿模式和CPU矿工接管网络,出块时间也增加了。随之而来的是以后跟区块高度相关的任何实现都将面临推迟,进一步延长了目前这种状态,形成恶性循环。报告同时也指出,在一段时间内,这将导致门罗币区块开采的利润更高。 报告进一步得出结论称,门罗币“家庭”矿工将无利可图,这意味着ASIC和自动化矿场可能会继续涌现。最近加密市场的牛市趋势将使挖矿业成为一个利润更高的领域,开发人员生产新的ASIC来挖矿只是时间问题罢了。[2019/6/4]

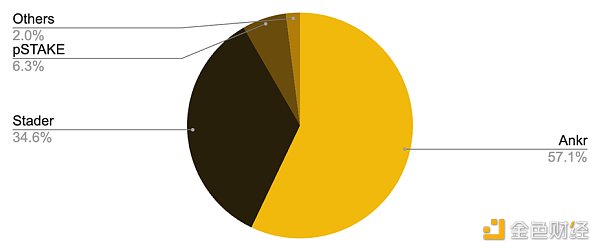

图5:BNB Chain生态系统的流动质押提供者

来源:项目网站截至2023年6月14日在BNB Chain生态系统中,Ankr是最大的流动质押提供者,有超过214K的BNB与该协议一起质押。(2) Stader和pSTAKE一起,这三个协议是BNB Chain上的主要流动质押提供者。各协议的手续费一般相似,竞争激烈,但各自的流动质押代币在DeFi的去中心化应用程序(“dApps”)中的可用性和流动性各不相同。

图6:BNB Chain流动质押提供者TVL的市场份额

声音 | 币安研究院:机构对加密资产的需求正在飙升:据Bitcoinist消息,Binance Research5月31日发布的新报告显示,加密行业将在2019年继续获得增长势头,机构对加密资产的需求正在飙升。如果加密资产价格得到提振,加密行业发展速度可能会加快。比特币仍然是加密行业的“领头羊”,5月比特币场外交易飙升,投资者对比特币场外交易(OTC)交易的兴趣也在增加。[2019/6/1]

来源:DeFi Llama截至2023年6月14日LSD的金融化假设你拥有LSDs,并且在你的持有量上获得质押奖励。这很好,但如果你可以更进一步,在基础质押率之上产生额外的收益呢?

LSDfi指的是建立在流动质押衍生物之上的DeFi协议。通过提供额外的收益机会,LSDfi协议允许LSD持有者投入他们的资产并最大化收益。

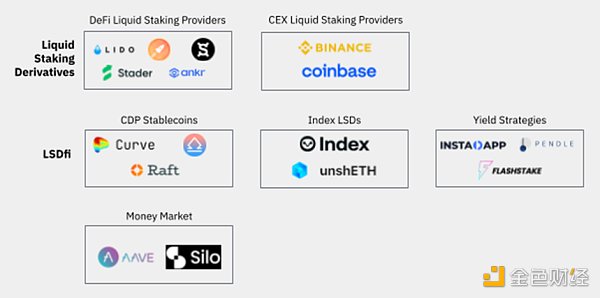

LSDfi生态系统包括一些已经将LSD作为其多样化产品套餐的一部分的成熟DeFi协议,以及一些主要基于LSD的最新项目。

为了完整性,我们还包括了主要的LSD协议和提供者。

图7:流动质押和LSDfi地图

来源:Binance Research截至2023年6月14日◆ DeFi流动质押提供者:使用户能够参与质押并获得LSD作为回报的DeFi提供者

◆ CEX流动质押提供者:提供流动质押服务的中心化交易所(“CEX”)

◆ CDP稳定币:允许用户使用LSD作为抵押品生成稳定币的债务位置(“CDP”)协议

公告 | 币安研究院上线:今日,币安研究院(Binance Research)正式上线,据介绍,币安研究院将定期推出币安已交易币种的“项目研究报告”,研报提供区块链行业及其区块链项目分析,旨在解决项目方与投资者之间信息不对称问题,帮助投资者深入了解项目信息。[2018/11/9]

◆ 指数LSD:代表一篮子LSD股份的代币

◆ 收益策略:使用户能够获取额外收益机会的协议

◆ 货币市场:使用LSD进行借贷活动的协议

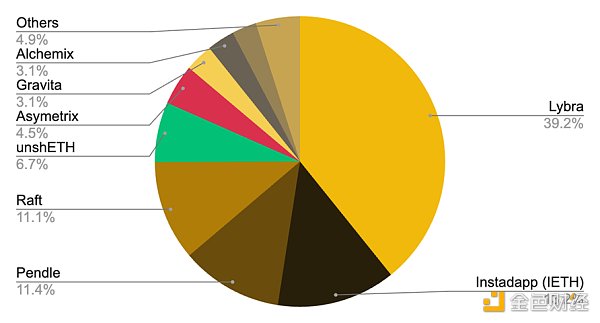

LSDfi的景观相对集中,前5名玩家拥有超过81%的TVL。Lybra是市场领导者,考虑到该项目只是在4月份上线其主网,其崛起速度很快。

图8:LSDfi生态系统参与者的TVL市场份额

来源:Dune Analytics (/img/202379223458/9.jpg" />

来源:项目网站,Dune Analytics (/img/202379223458/10.jpg" />

来源:Dune Analytics (/img/202379223458/11.jpg" />

来源:Dune Analytics (/img/202379223458/12.jpg" />

来源:Staking Rewards, 币安研究截至2023年6月14日参考链上数据,已经有ETH质押需求增加的迹象。从Shapella之前的不到15%增加到现在的超过16%,并且自Shapella升级以来已经有超过460万ETH被质押。此外,质押需求的进一步证据来自当前的验证队列为46天。任何新的验证者希望进入网络并质押他们的ETH都必须等待46天。

推动力2:LSDfi的渗透

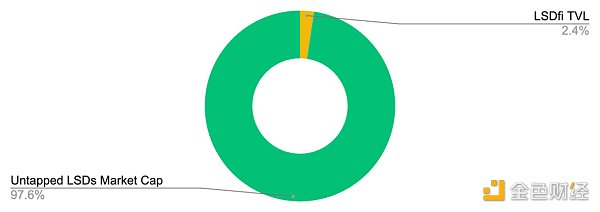

尽管LSDfi协议的采用(以TVL衡量)已经增加,但它仍然是一个相对较小的行业。考虑到大多数项目在过去几个月内发布,这个行业仍处于早期阶段。然而,随着LSD的持续获得关注,并且更多的持有者寻求产生收益,看到更多的创新和项目发布以满足日益增长的需求将不足为奇。

从另一个角度来看,LSDfi协议中的TVL当前仅占总可服务市场(以LSD市值为代理)的不到3%。诚然,虽然一些LSD持有者可能对使用LSDfi协议持有保留意见,并且实现100%的渗透在实际上是不可能的,但低位数的渗透代表了巨大的增长空间。

图13:LSDfi的渗透仍然相对较低

来源:Dune Analytics (@eliasimos, @defimochi),币安研究截至2023年6月14日风险值得注意的是,LSDfi是一个相对年轻的市场,正如所有新兴的技术一样,人们应该意识到与此类项目互动所涉及的风险,包括涉及流动性质押的一般风险。

削减风险:如果验证者未能达到某些质押参数(例如,离线),他们可能会面临处罚,LSD的持有者可能会暴露在这些削减风险中。

LSD价格风险:流动性质押代币的价格可能会因市场力量而波动,并可能与基础代币不同。这可能使用户暴露于价格波动性和潜在的清算风险,如果用作抵押品的话。

智能合约风险:用户与每个智能合约互动都会带来新层次的智能合约漏洞。

第三方风险:某些项目可能会作为其正常运营的一部分使用其他dApps(例如,收益策略)。在这种情况下,用户会暴露在额外的对手方风险中。

此外,上述因素并未包括各个项目间不同的特定项目风险。用户在参与之前应进行彻底的尽职调查。

LSDfi协议为寻求收益的LSD持有者开启了新的机会。通过为流动性质押代币提供额外的使用案例,LSDfi激励了质押参与,并有可能加速流动性质押的增长。考虑到这个行业处于早期发展阶段,进一步观察这个领域的创新以及LSDfi的采用将会很有趣。

流动性质押是一个新兴的生态系统,我们只是刚刚开始探索。有这个想法在脑海中,预计在未来几周内会有一份关于流动性质押的深度研究报告。

参考资料

1. https://defillama.com/protocols/liquid%20staking/BSC

2. https://www.ankr.com/staking-crypto/binance-bnb/

3. https://dune.com/hildobby/eth2-staking

4. https://wenmerge.com/

币安研究院

企业专栏

阅读更多

金色早8点

Odaily星球日报

金色财经

Block unicorn

DAOrayaki

曼昆区块链法律

作者:sed 来源:medium 编译:金色财经,善欧巴去中心化金融 (DeFi) 已成为金融领域的一股变革力量,为用户提供了无需中介机构即可进行借贷和投资的新机会.

1900/1/1 0:00:00作者:Matt Levine 编译: jk,Odaily 星球日报原文作者Matt Levine是一位负责金融报道的彭博观点专栏作家.

1900/1/1 0:00:00Ether.Fi 项目方在本周二表示,OpenSea 已禁止对其需要抵押以太坊的 NFT 进行交易.

1900/1/1 0:00:00编译:深链DeepChain元宇宙继续扩张,行业巨头和即将到来的参与者竞相从潜在的万亿美元馅饼中分一杯羹.

1900/1/1 0:00:00作者:蒋海波Synthetix创始人Kain Warwick日前在Ethcc上接受采访时表示,计划在今年第四季度推出Perps V3和新的交易前端Infinex.

1900/1/1 0:00:00▌Baker&McKenzie律所合伙人:虽然香港政策利好,但其监管也比其他地区更严格Baker&McKenzie律所合伙人Joy Lam表示.

1900/1/1 0:00:00