投资DeFi还是屯币,Zerion亲手操作投资策略告诉你到底哪一种回报率更高。

撰文:LeftOfCenter

很多人对将币投入DeFi嗤之以鼻,认为这点蝇头小利还不如一直屯币赚得多,Zerion亲手操作投资策略告诉你到底哪一种回报率更高?

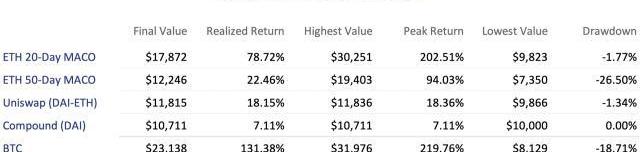

DeFi投资组合跟踪和管理服务Zerion发布博文对比了过去11个月以来分别在3个DeFi平台采用不同的投资策略所获得的投资回报,并将这些不同的策略和一直屯币所产生的收益进行了分析和对比,由此亮出一张清晰的图表,把钱放在DeFi中到底赚不赚钱?

本次Zerion基于3个DeFi平台进行了策略试验,分别是Compound、Uniswap和TokenSets,具体来说,是投入相同价值的资金到Compound上的cDAI、Uniswap上的DAI-ETH交易对和TokenSets的ETH策略中,并对其在11个月内的回报和只是持有BTC和ETH的收益进行了对比分析,链闻在此对这些关键要点进行了总结。

Terra链上DeFi锁仓量重回200亿美元,占比首次超过10%:2月26日,据Defi Llama数据显示,Terra链上DeFi锁仓量重回200亿美元,近七日增长29.43%,在公链中排名第2位。

值得注意的是,Terra链上DeFi锁仓量在所有DeFi协议总锁仓量中占比首次超过10%。

此前报道,Luna完成10亿美元融资,Jump Crypto和三箭资本领投。[2022/2/26 10:18:09]

从实现收益来看,一直持有BTC为最高131.4%,其次是TokenSetETH20天MACO策略,跑赢了所有的DeFi策略和ETH买入并持有的收益,为69.3%。

Chainalysis:DeFi的主流采用仍处于早期阶段:周二发布的Chainalysis报告称,相对于更广泛的加密行业,去中心化金融(DeFi)协议的主流采用仍处于早期阶段。这家区块链数据公司在其“全球DeFi采用指数”中发现,虽然过去18个月新兴市场和发达市场的DeFi采用率显着增加,但大部分增长发生在收入较高和专业投资者较多的国家和地区和贸易商。报告称,DeFi的采用“主要是由经验丰富的加密货币交易员和投资者在创新的新平台中寻找新的alpha来源的推动,即使我们加权我们的指数以支持草根采用”。尽管DeFi吸引了较大的投资者,但该行业需要在吸引较小的散户投资者方面做得更好。(coindesk)[2021/8/24 22:34:28]

1,从实现收益来看,TokenSetETH20天MACO策略跑赢了所有DeFi策略和ETH买入并持有的收益,回报最高超过200%,实现回报达78.7%,原因在于该策略避开了ETH主要亏损期,在上升趋势期间获得了回报,同时维持了较低的回撤率。而TokenSetETH50天策略表现不佳,虽然同样捕捉了今年3月开始的ETH上升趋势,在7月购买入稳定币进行再平衡,但在9月经历了大幅回撤,这大大降低了该策略的最终回报,实现的回报率为22.5%,这两种策略本质上都是通过及时重新平衡稳定币的占比,来避免ETH的缩水风险。

Balancer 2.0版本将降低DeFi交易的Gas费用:金色财经报道,去中心化交易协议Balancer将发布2.0版本,该版本将被委托的所有资产放在一个大的保险库中。这将极大地降低去中心化金融(DeFi)交易的Gas费用,因为用户可以根据需要随意交易,只需要为进入和离开Balancer支付Gas费用。[2021/2/3 18:44:48]

TokenSets可根据选定策略智能自动化地调整你的投资组合,同时该投资组合是由一个token代表。在TokenSets上,1个Set代币表示一个投资组合,那ETH和DAI这个投资组合举例,假如该组合价值占比为20%/80%,那么一旦ETH上涨,则会卖出ETH买入DAI保持二八比例,反之亦然。

WeissRatings:只要DeFi能吸引更多人进入加密空间 就算是泡沫也是好的:加密评级机构韦氏评级(Weiss Ratings)发推称,我们在加密领域拥有的事物变成泡沫是好事。ICO曾经很棒——但它变成了泡沫。DeFi是革命性的,我们只看到了冰山一角。只要这个泡沫能吸引更多的人进入加密空间,这就是一件好事。[2020/6/26]

2,在5种策略中,对于稳定币持有人来说,Compound和Uniswap的回报更加稳定,相比之下,价格波动性导致一直持有ETH、BTC和TokenSet策略有更高的风险。特别是对于那些没有投资经验求稳的人来说,DeFi投资可尽量将资产放入不同的智能合约,多样化投资组合,以分散风险。

以上结论是基于回撤率得出的,回撤又称亏损、回档,是从一个峰值(高点)到谷值(低点)的亏损金额的比例,作为投资策略交易中一个衡量风险的重要指标,回撤越高,说明风险越大。

在此次测试的5种策略中,回撤率最低的是TokenSetETH20天策略,为-1.77%,TokenSetETH50天策略回撤率是-26.5%,一直持有ETH和BTC分别是-22.48%和-18.71%。

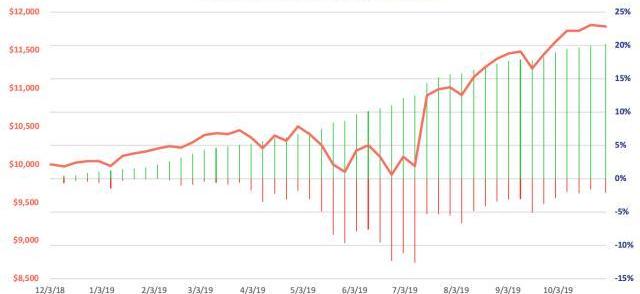

3,Uniswap上的DAI-ETH交易对共注入10000美元,具体来说,是买入等值的ETH和DAI,均为5000美元,UniswapDAI-ETH池实现回报率为18.15%。

需要注意的是,由于ETH/DAI价格是随供需浮动的,因此不同时期提供流动性的投资者回报会有所不同,这也让Uniswap回报具有高度不确定性。

Uniswap已实现回报取决于3个要素:存入提取时资产价格、流动资金池规模和交易量。

在以太坊价格处于大幅波动期,该交易对池的交易活动大幅增加导致交易费增长,从而弥补了投资组合中的损失,同时由于相对交易量来说流动资金池规模较小,这使得流动提供者可收取相对较大份额的费用。一旦流动资金池规模增大或交易量降低,或两者情况同时发生,那么在以太坊价格波动较大时期,由于交易费收益相对交易量只占取较小份额,那么投资者将实现更多的净损失。

4,此外,DeFi生态中出现一种「将代币利息代币化」趋势,这意味着可将代币本身和代币利息所有权分离开来,存入到其他智能合约再次存入获取利息,目前,Uniswap平台上已经有支持cDAI的交易对池,因此该交易对的流动性提供者不仅可获得手续费,还可以获得DAI生成的额外利息。

今年8月,链闻曾报道,decentral发行了一种名为rDAI的代币,该代币旨在将质押cDAI所产生利息的所有权实现通证化。rDAI的出现意味着将质押cDAI生成的利润生成另一种代币rDAI,并可以将这种代币以合理的价格卖给别人,同时持有本金DAI。

标签:ETHDAIUniswapETH钱包地址ETH挖矿app下载Etherael指什么寓意DAI价格DAI币Uniswap币是什么币

据Bitcoinist6月8日报道,随着用户对智能合约和ETH转账需求激增,以太坊交易费用持续飙升。 图源:pixabay 6月6日,以太坊矿工获得的交易费总额几个月来首次超过比特币矿工的收入.

1900/1/1 0:00:00随着2019年即将走完,比特币有望在年底结束时实现与年初相比的翻倍增长。比特币的长期趋势仍然非常强劲,而且这些增长可能会在未来几年继续.

1900/1/1 0:00:00文:零壹财经 数字资产与区块链的发展紧密相关,为了加强区块链领域的研究,促进区块链的学术、技术和应用的发展,中国投资协会与数字资产研究院联合成立“中国投资协会数字资产研究中心”.

1900/1/1 0:00:00根据CoinDesk的数据,2020年3月比特币价格在阶段性高位震荡调整一段时间后,在3月12日跳水并快速下跌,酿成了近期著名的“3.12暴跌”,由于近一年合约交易规模的增长.

1900/1/1 0:00:00来源:以太坊爱好者 译者注:在本文中,作者大量使用了“engineered”,“engineering”这样的词,作者的本意应该是说,以太坊的诸重特性,都是努力实干出来的.

1900/1/1 0:00:00原文:科普|DAO生态简析本文全面介绍了DAO生态中的工具和项目,旨在对LindaXie的《DAO初学者指南》等入门文章进行补充.

1900/1/1 0:00:00