什么是期权?

期权是一种衍生品合约,它赋予了买方在某一特定日期(通常称为到期日)当天或之前以固定价格购买或出售固定数量的基础资产的权利,而不是义务,

在DeFi中,基础资产实际上可以包括任何ERC-20资产,包括:WETH、WBTC、UNI、YFI、SNX等等。

在传统金融中,投资者出于各种原因使用期权。这可能包括创收、投机和对冲投资组合中的头寸。归根结底,期权作为一种可靠的工具,让投资者在市场上采取更先进、更具表现力的头寸,从而更好地优化其投资组合中的风险。

接下来,我们将重点介绍利用的资本效率的中级和高级期权策略。价差允许多头期权对空头期权进行抵押,使用户能够将结构的最大损失作为抵押。

OpynV2的简要入门

Opynv2建立在Gamma协议的基础上,是一个DeFi期权交易协议,允许用户在ERC20上购买、出售和创建期权。DeFi用户和产品依靠Opyn的智能合约和接口来对冲DeFi风险或在不同的加密货币上进行投机头寸。

匿名交易员曾以263美元购入数万亿枚PEPE,当前收益近5万倍:金色财经报道,区块链平台 Arkham 的数据显示,匿名交易员 Dimethyltryptamine.eth 在 4 月 14 日通过 UniSwap 的两笔交易以 263 美元的价格购买了 5.907 万亿个 PEPE 代币,支付了 17 美元的Gas费,随后出售了部分代币获得了 380 万美元的利润,当前仍持有约 900 万美元的 PEPE,收益近5万倍。根据 Arkham 的数据,该钱包在过去一个月向 UniSwap 发送了 380 万美元的 PEPE,大概是为了获利,其中 240 万美元是在过去 24 小时内转移的。

链上追踪平台 Lookonchain 并未将该地址列入内部钱包,但属于最早的PEPE买家之一。Lookonchain公布了与属于 pepecexwallet.eth 的钱包相关的五个账户,该钱包直接从代币的部署合约中获得资金,发行后仅以 385 美元的价格获得了超过 8.87 万亿的 PEPE。[2023/5/6 14:46:08]

Opyn与其他DeFi期权协议有7个不同之处:

允许采用更具资本效率的期权交易策略,如价差

USDC脱钩期间交易员GCR在DEX上将USDT换成USDC,存入OKX并使用USDT买入ETH:3月12日消息,Lookonchain监测数据显示,在最近USDC脱钩期间,“聪明交易员”GCR的操作如下:

-在DEX上将390万枚USDT兑换为400万枚USDC;

-向OKX存入3000万枚USDT和400万枚USDC。(可能买入USDC,在其价格0.97美元时获利。)

-使用1700万枚USDT买入11,655枚ETH,均价大概1459美元。[2023/3/12 12:58:07]

允许快速铸造(可以在无抵押的情况下铸造期权,只要它们在交易结束前被销毁)

具有竞争力的价格,因为出价/定价是由市场供求决定的

允许用户在到期前出售期权

期权可以自动执行货币期权

如果产品已列入白名单,则允许任何人创建新期权

允许运营商代表用户采取行动/交易

Gamma协议的主要特征,允许在DeFi期权交易中提高资本效率,包括:保证金改进,欧式现金结算期权和flash-mint。

保证金改进

交易员Peter Brandt:美元贬值才刚刚开始,比特币将继续走高:3月7日消息,资深交易员Peter Brandt认为,尽管许多分析师称比特币的涨幅过大,但他认为比特币将“继续走高”。 他看涨的理由是,美元贬值“才刚刚开始”,未来美元的购买力将持续减少。(u.today)[2021/3/7 18:23:07]

Gamma协议从价差开始为更具资本效率的期权奠定了基础。特定于Opyn的价差允许做多otoken可抵押做空otoken,使用户能够将结构的最大损失作为抵押。

欧式现金结算期权

欧式现金结算期权允许安全构建价差,从而提高利润率。

欧式期权意味着期权持有者只能在到期时行使期权。现金结算意味着期权持有者不必提供基础资产即可执行。相反,期权在抵押资产中结算,期权持有人在行使时收到现金支付并转移。

印度央行:不限制银行向加密交易员提供账户:印度储备银行(RBI)最近对一项信息的回应显示,印度银行不被禁止处理加密货币业务。自印度最高法院解除RBI对金融实体与加密相关客户交易的禁令以来,对于银行是否能够支持这些客户的账户仍存在很多不确定性。

据报道,今年早些时候,一些银行仍拒绝为加密业务提供服务。为澄清交易员对银行门户网站为何仍禁止虚拟货币交易的担忧,Harish BV于4月25日提交了一份信息请求,询问金融监管机构是否仍禁止银行向加密货币公司或交易员提供银行账户,对此,印度储备银行写道:“截至目前,还没有此类禁令。”(Cointelegraph)[2020/5/26]

既然您已经了解了OpynV2的工作原理,那么我们将学习如何利用这些改进来发挥自己的优势,并采取更高级的期权策略。

中级期权策略

以上概述的功能使Opynv2在DeFi的期权交易更具资本效率。这是与传统市场竞争的第一步,大幅降低投资者的抵押要求。

价差允许做多otoken可抵押做空otoken,从而使用户能够将结构的最大损失作为抵押。一般而言,价差是降低风险和保证金要求的常用方法,以下是四种最常见的期权价差:

声音 | 交易员Crypt0mer:比特币自2月以来首次出现买入信号:加密货币交易员WCrypt0mer称,比特币的克林格成交量摆动指标(Klinger Oscillator)自2月以来首次出现买入信号。(EWN)[2019/12/29]

策略1:看涨期权价差

赎回价差,也被称为牛市看涨价差,是一种期权策略,涉及同时以特定执行价格买入看涨期权,并以较高的执行价格卖出相同数量的期权,需要现金净流出。这两种期权都有相同的到期日和基础资产。

其结果是交易账户的净借方。看涨期权价差降低了买入期权的成本,但它限制了资产价格的收益,从而在有限的范围内使交易可以获利。

交易场景:如果投资者认为资产价值会适度上升,他们通常会使用看涨期权价差。这种情况通常发生在高波动时期。

最大收益/最大损失:看涨期权借贷价差的潜在利润限制于执行价格减去价差的净成本之间的差额。如果股票价格在到期时等于或高于做空看涨期权的执行价格,则实现最大利润。

最大损失等于价差的成本。如果该头寸持有到期,且两次赎回都没有价值,则会损失该金额。

头寸详细信息:看涨借贷价差涉及两个看涨期权,从而导致向交易账户净扣除借方。

在特定的到期日以高于当前市场的执行价格买入看涨期权(多头看涨期权)。同时,卖出一个看涨期权

资料来源:Investopedia策略2:看涨信用价差

看涨信用价差,又称为熊市价差,是一种期权策略,通过买入具有特定执行价格的看涨期权,同时也以相同的到期日卖出相同数量的看涨期权,但执行价格较低。采用这种策略,投资者应该预期基础资产的价格会下跌。

这种策略的主要优点之一是,通过买入一个执行价格较高的看涨期权,并且卖出执行价较低的看涨期权来降低交易的净风险。通常,此策略所承担的风险要比做空股票的风险小,因为最大损失是有上限的。

交易场景:当投资者预期基础资产价格下跌时,他们通常会使用空头头寸价差。

最大收益/最大损失:最大利润等于发起交易时获得的信用。最大损失等于执行价格减去收到的净信用之间的差额。看涨信用价差期权被认为是一种有限风险和有限回报的策略。利润和损失的限制是由特定的看涨期权的执行价格决定。

头寸详细信息:看涨信用价差涉及两个看涨期权,从而为交易账户带来经济收益。

在特定到期日购买具有较高执行价格的看涨期权(买入看涨期权),并支付一定的溢价。同时,以相同的到期日卖出相同数量的看涨期权,但执行价格更低。

资料来源:Investopedia策略3:套利交易

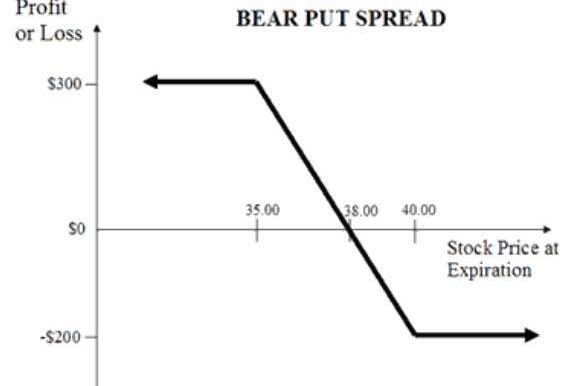

看跌借方价差,又称空头看跌价差,是一种期权策略,通过买入看跌期权,同时以较低的执行价格卖出相同数量、相同到期日的同一资产的看跌期权。虽然这似乎于购买标准看跌期权相似,但此策略以比正常看跌期权更低的成本换取了潜在的利润。这样一来,此策略的风险仅限于为该头寸支付净溢价,而且头寸遭受重大损失的风险也很小。

这一交易的结果是交易账户的净借方。所有卖出的期权(较低的执行价格)的总和比所有买入的期权(较高的执行价格)的总和低,因此投资者必须投入资金才能开始交易。

交易场景:当投资者预计资产价格会适度下跌时,通常会使用空头看跌价差。当基础证券的价格下跌时,该策略就能获得利润。

最大收益/最大损失:使用看跌信贷价差获得的最大利润等于两个执行价格之差,减去期权的净成本。最大损失等于价差的成本。

头寸详细信息:看跌借贷价差涉及两个看跌期权,从而导致交易账户的净借方。

在特定的到期日购买具有较高执行价格的看跌期权,并支付溢价。同时,以相同的到期日卖出相同数量的看跌期权,但是以较低的执行价格卖出溢价。

资料来源:TheOptionsGuide策略4:看跌信用价差

看跌信用价差是一种通过卖出较高执行价格的看跌期权,同时以执行价较低的价格购买相同的到期日和相同数量的看跌期权的期权策略。投资者从期权的两个溢价之间的差额中获得净信用。

交易场景:当投资者预期基础资产价格适度上涨时,通常会使用牛市价差。

最大收益/最大损失:最大收益,只有当资产的价格在到期时高于较高的执行价格时才会发生。最大损失等于执行价格与收到的净贷方之间的差额。利润和损失的限制是由特定的看涨期权的执行价格决定。

头寸详细信息:看跌信用价差涉及两个看跌期权,从而导致交易账户的净信用。

在特定的到期日以较低的执行价格买入看跌期权(多头看跌期权),并支付溢价。同时,以相同的到期日卖出相同数量的看跌期权,但以较高的执行价格赚取溢价。

资料来源:TheOptionBro“展望”新可能性的大门

期权是传统金融领域的一种重要工具,它让投资者能够更生动地表达自己的立场。随着期权协议变得更具资本效率,提供更多合约等,这为加密投资者打开了更多策略的大门,最终允许DeFi市场成熟并变得更高效。

但让我们直截了当地说:这并不是一个适用所有期权策略的全面指南。实际上,这只是冰山一角。从传统上讲,投资者可以通过期权来执行无限的策略。包括看涨期权和看跌期权、配对看跌期权、跨式套利、铁鹰套利、蝶式套利……你懂的。

您可以使用很多期权。

我们只是在探索一切可能的事物,因此请确保对DeFi期权的世界保持关注。

您永远不会知道,随时都有可能获利的机会

标签:OpynBTCETHOpyn币是什么币BTCs是不是黄了btc钱包官网btc短线交易局ETH钱包地址ETH挖矿app下载Etherael指什么寓意

据瑞士证券交易所负责人透露,瑞士排名前六的证券交易所可以发行代币,以实现传统资产数字化的目标。日本SBI和瑞士AsiaNext获得新加坡MAS颁发的RMO许可证:金色财经报道,日本金融巨头SBI.

1900/1/1 0:00:00据“韩国时报”报道,韩国是一个禁止使用ICO的国家,它计划根据G20制定统一法规的努力放宽对加密货币的限制。G20会议确定了7月的最后期限,即采取“统一规则”的第一步.

1900/1/1 0:00:00时光荏苒,转眼间,Pi网络KYC被卡已经一周年了。在这段时间里,我对Pi网络有了更深入的了解,也更加明白了我所面临的挑战.

1900/1/1 0:00:001、NULS项目2月下半月项目进度简报已发布。2、Cortex(CTXC)项目进度报告已发布。1、EOS某非竞猜类DApp遭黑客攻击损失5万EOS今日凌晨2:23-2:40之间,PeckShie.

1900/1/1 0:00:00PiNetwork公布了一份全面的Mainnet清单,先驱者必须完成这份清单,以促进向Mainnet的顺利迁移。这份清单由七个基本步骤组成,是先驱者成功将Pi余额转移到主网的关键先导.

1900/1/1 0:00:001、波场进展周报已发布 2、aelf开发进展更新已发布 3、阿希链周报已发布 4、SwftCoin(SWFTC)双周报已发布。5、Siacoin(SC)项目动态视频版已发布.

1900/1/1 0:00:00