毫无疑问,最近几周Uniswap和Sushiswap之间的关系越来越紧张。

尽管Sushiswap最初被认为是Uniswap在收益农耕狂潮中的一个通用的、代币化的分叉,但Sushiswap不仅生存了下来,而且在AMM模式上发展和创新超出了所有人的预期。现在Sushi正与其前身在多个层面上展开真正的竞争。

虽然它们最初是相同的产品,但在过去的几个月里,这两种AMM已经分化成两种完全不同的产品。Sushiswap一直在不断地发布Bentobox等新功能,而Uniswap的核心开发者一直在秘密地开发V3。UniswapV3的未来前景难以估量,但可以肯定的是,这两个协议之间的竞争正在升温。

本文的目标是深入研究链上的重要指标,比较这两种AMM协议在继续争夺协议优势时是如何相互竞争的。

让我们开始吧。

第一回合:交易量

优胜者:Uniswap

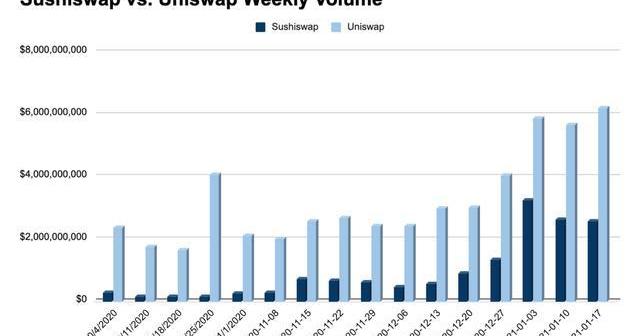

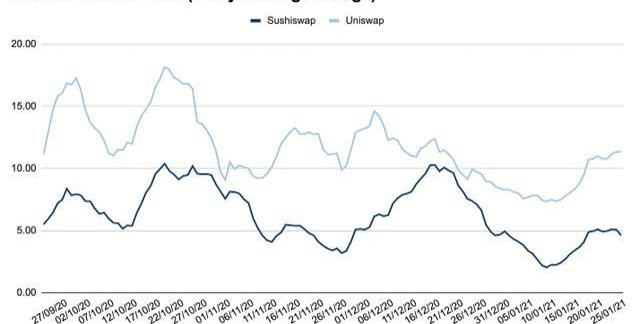

当然,衡量去中心化交易成功与否的最基本指标之一就是交易量。毕竟,去中心化交易的核心目的是促进参与者之间的代币交换。虽然Uniswap继续在DEX行业中占据主导地位,但Sushiswap正在处理的数据已经很难被忽视。

在过去的三周里,Uniswap平均每周的交易量接近60亿美元,而Sushiswap的交易量为28亿美元,这对于一个刚刚推出几个月的协议来说是相当可观。

Maverick Protocol24小时交易量跃居以太坊DEX排行榜第三,周涨幅达58.86%:4月21日消息,去中心化加密交易平台Maverick Protocol24小时交易量(3645万美元)跃居以太坊网络DEX排行榜第三,周涨幅达58.86%。排在前两位的分别为:Uniswap(12.4亿美元),周涨幅达73.17%;Curve(1.31亿美元),周涨幅达24.71%。[2023/4/21 14:17:29]

数据来源:DuneAnalytics尽管按美元计算Sushiswap仍远远低于其竞争对手,但Sushiswap正在迅速崛起。数据说明了一切。

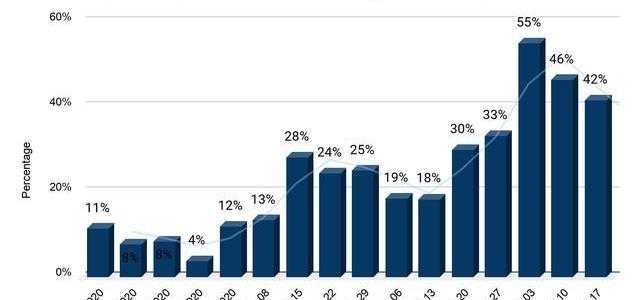

就在一个月前,即去年12月,Sushiswap平均处理了Uniswap每周交易量的25%。现在,该协议平均占48%。否认这一趋势几乎不可能:它是正确的。如果Sushiswap继续以平均每周约2%的速度蚕食Uniswap的交易量,那么到年底很容易被Uniswap摆脱困境。

第二回合:总流动资金

优胜者:Uniswap

衡量DEX成功与否的另一个关键基本指标是锁定的总价值或协议中可用的流动性总量。

Sushiswap通过其新颖的“吸血鬼攻击”获得了认可,这在其早期直接攻击DeFi的宠儿,损害了该协议的声誉。在最初的狂热阶段,Sushiswap在总流动性方面颠覆了Uniswap,这种攻击至少在一定程度上起到了打击作用。

基于Solana的DEX Orca正式上线集中流动性池产品Whirlpools:4月25日消息,基于Solana的DEX Orca正式上线集中流动性池产品Whirlpools并启动流动性挖矿,目前支持的交易对包括mSOL/USDT、mSOL/UST、mSOL/SOL、stSOL/USDC、stSOL/USDT、stSOL/UST、stSOL/SOL。Whirlpools允许流动性提供者主动选择他们提供流动性的价格范围,以提升资本利用效率。(Medium)[2022/4/25 14:48:23]

人们无法抗拒代币化的激励措施。Sushiswap的“分叉+加一个代币”策略显示了代币化激励的力量,并且如果激励措施得到正确实施,护城河很容易被摧毁。

但是Uniswap进行了反击。在Sushiswap发行吸血鬼攻击的几周内,Uniswap最终投降并发行了自己的代币,但这还不是全部。

Uniswap采取了进一步行动,启动了一项新运动,将15%的代币供应追溯到以前的用户。。换句话说,以前使用Uniswap的人都能获得几千美元的回报。实际上,在新冠疫情的情况下,大多数接收者使用Uniswap一次所获得的收入超过美国政府在6个月内给予选民的收入。

通用基本收入诞生了。就像Compound的收益农耕热潮一样,Uniswap的追溯性发行与DeFi行业密不可分,现在正成为新老协议发行代币的标准。

由于Uniswap发行了代币,情况立刻发生了逆转。Sushiswap在8月份吸收了大量的流动性后,流动性提供者蜂拥回到Uniswap,以便从最初的流动性挖矿配置中获得新发行的UNI代币。

DeFi平台CandyDex推出CANDY DEX代币:金色财经消息,DeFi平台CandyDex宣布推出CANDYDEX代币,据官方介绍,CANDYDEX是CANDYDEX的治理代币。它是一个基于Etherscan、BinanceSmartChain、Polygon、Avax、Fantom和USDT的DEX。

CANDYDEX代币(CANDYDEX)的交易允许加密货币持有者在进入去中心化金融(DeFi)时参与该金融协议的治理。(ambcrypto.com)[2022/4/25 14:47:38]

几个月后,一切都变得平静了。这两个协议目前都号称拥有数十亿美元的流动性。

但有一个关键的区别。在去年11月结束了最初的流动性激励措施之后,Uniswap的30亿美元流动性现在完全不受该协议的补贴。与此同时,Sushiswap继续大力奖励其有流动性提供者更多的SUSHI奖励。

数据来源:TokenTerminal这里需要注意的是,虽然Uniswap的流动性并不是直接由UNI代币来激励的,但许多项目都将Uniswap作为其主要交易场所,并激励其社区为各自的Uniswap池提供流动性。

无论如何,较高的流动性加上缺乏本地UNI激励措施是产品市场契合度的有力指标。Uniswap继续作为投资者和代币项目的首要交易平台。然而,Sushiswap的总流动性突破了20亿美元的里程碑,这一点不容忽视。当重要的DeFi项目,尤其是Yearn生态系统,选择使用Sushiswap作为其主要的流动性场所时,影响很大。

HDEX将于6月24日19:00正式上线:据官方消息,HDEX将于6月24日19:00正式上线,43761位HOGT矿工将一同参与HDEX交易。HDEX上线后,交易手续费将全部用来回购销毁HOGT。

HDEX是HOGT生态上的去中心化交易平台,平台遵循公平、安全、共享交易平台的原则。据悉,HDEX上线后将开启独特的交易价保机制,HOGT的流通量将会持续减少,HDEX代码已于6月9日通过Certik安全审计。

HOGT是基于火币生态链的综合性DeFi生态服务平台,融合聚合收益、DEX、借贷等多板块业务,致力于建设DeFi全生态服务系统。[2021/6/24 0:03:33]

第三回合:收入

优胜者:Uniswap

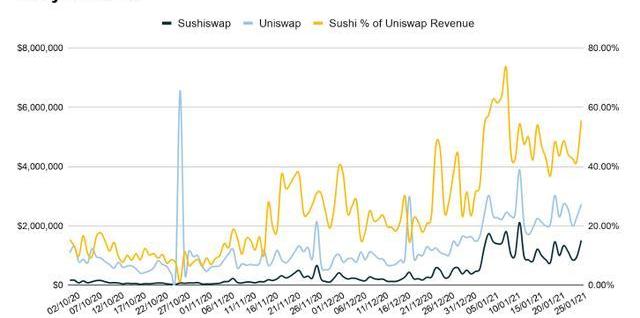

由于这两种协议在交易量和流动性方面竞争激烈,收入成为另一个值得关注的关键指标。收入来自流动性提供者产生的资金流量。值得注意的是,这两个协议都对所有代币交换收取0.3%的交易费。

但即使在整个DeFi领域,Uniswap仍是王者。该协议是一个资金流量收割机。在2021年1月,Uniswap平均每天向流动性提供者收取的费用超过230万美元,远远高于该行业的任何其他项目。下一个最接近的竞争对手?是的,您猜对了。就是Sushiswap。AMM仅占Uniswap每日收入的一半,但流动性提供者的平均收益仍高达七位数,每日费用约为120万美元。

与成交量一样,Sushiswap也在不断扩大。这个月初,该协议的收入达到了Uniswap每日收入的64%,而过去7天的平均日收入的46%。尽管这个数字仍然明显低于Uniswap,但这一趋势不容忽视:Sushiswap正在逐渐蚕食其竞争对手。

FedEx CEO:信任是区块链交易的前提:据coindesk消息,在Coindesk举办的2018年年度共识大会上,FedEx CEO Fred Smith表示:“我认为区块链有着巨大的潜能,利用区块链技术参与数据统计,可能会颠覆传统业务管理模式,区块链可以产生深远的影响,但信任是所有交易的前提。”[2018/5/14]

数据来源:TokenTerminal第4回合:价格与销售对比

优胜者:Sushiswap

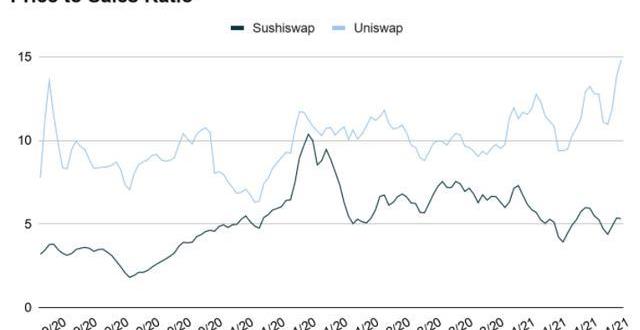

销售价格比成为DeFi协议的常见评估指标。我们之前已经多次讨论过这个话题,但对于那些新的,销售价格比将代币的市值与协议的收入进行比较,这意味着它是一个指标,表明市场是如何评估协议相对于其产生的费用金额。

这意味着具有较低P/S比率的代币可能比具有较高P/S的类似协议具有更公平的价值,或者市场对该代币的增长预期更低。

根据TokenTerminal的数据,Sushiswap的P/S比率为5,而Uniswap最近在过去几周的价格大幅上涨后触及15。

数据来源:TokenTerminal考虑到以上几点,就目前产生的资金流量而言,相对于Sushiswap,市场目前高估了Uniswap的价值。但这并不意味着Uniswap被高估了,或者说Sushiswap被低估了。如前所述,此评估指标背后有很多细微差别,这取决于读者如何解释此数据。

关于这两种资产,我想提到的一点是它们的代币化的经济设计。UNI代币目前是一种非生产性治理型代币,这意味着它们不代表任何对Uniswap这棵摇钱树的经济权利。另一方面,SUSHI持有者对协议的资金流拥有所有权,使其成为一种生产性资产。

考虑到这一点,UniswapV2引入了一项可选协议收费,将对流动性提供者收取的0.3%交易费降至0.25%,剩下的0.05%由去中心化的治理过程指导。Sushiswap采用了这种精确模式,但它没有对协议收费的意图含糊不清,而是通过抵押让SUSHI持有者直接获得协议的资金流。

如今,SUSHI质押的资金流从过去30天内产生的530万美元质押费中获得了约8%的年收益率。

根据30D收益,如果Uniswap实施同样的模式,该协议将给uniwap质押者带来两倍的收益,收入为1100万美元,也就是说,我们假设的uniwap股东的年收益将达到1.32亿美元,股息收益率为3.1%。

第五回合:价格与成交量之比

优胜者:Sushiswap

市盈率是一个较新的、特定于DEX的评估指标,与P/S比具有相似的属性。

与其根据这些流动性协议产生的费用金额来评估这些协议的价值,P/V比率贯穿了所有这些协议,并确定了市场是如何根据交易所促进的交易量来评估协议的价值的。

简单地说,目前市场对Sushiswap的估值是,每天交易量为1美元时,Sushiswap的价值为4美元。对于Uniswap,每处理1美元的交易量,该比率更高,约为11美元。

数据来源:TokenTerminal在这种情况下,从技术上讲,您今天在SUSHI上所获得的收益比UNI更好。但是如前所述,由于每个人的观点都不同,因此评估指标可能会产生细微差别。

与P/S比率相似,由于Uniswap对协议的增长期望高于Sushiswap,因此市场可能会对其P/V比率进行评估。同样,考虑到Sushiswap仍然是一个较新的协议,该协议的增长预期可能会低于市场,因为它没有明确定义自己的护城河,而Uniswap则有。

无论您想如何削减它,Sushiswap目前的实际产量超过了它的重量等级,而Uniswap是根据P/V来衡量的。

第6回合:价格表现

优胜者:Sushiswap

好吧,让我们进入正题。归根结底,基本面和估值指标只能帮到您这么多。

市场是最终的裁判。那么,这些代币之间的表现如何呢?最近几周,这两个协议都出现了大幅上涨,因此,无论SUSHI还是UNI持有者,您现在可能都很开心。但这还不是所有的阳光和鲜花。

Uniswap和Sushiswap在第三季度末和第四季度初经历了一段艰难的时期。在这段时间里,在DeFi熊市中,UNI相对于其分叉表现更好,因为UNI在第四季度的最低点下跌了53%,而SUSHI持有者则感到了更多的痛苦,价格下跌了61%。

从那以后,这两个项目都大幅反弹。今天来看,自2020年第四季度开始,Uniswap已飙升至232%,而Sushiswap则以530%的涨幅重返市场。

数据来源:CoinGecko重要的是意识到Uniswap是一个市值较高的资产,这意味着它自然需要更多的美元流入才能起到作用。作为参考,Sushi最低的流通市值仅为4800万美元,而Uniswap的流通市值仍超过5亿美元。

因此,直观的期望是,如果出现牛市,并且Sushiswap保持相关性,那么Sushi自然会超越Uniswap。

汇总分数

虽然Uniswap仍然占据主导地位,但Sushiswap最近几个月的增长及其在市场上的竞争力,是产品市场契合度不断提高的有力指标。

今天这场战斗的最终结果?平局:3-3

Uniswap凭借其在交易量、流动性和收入等基本指标上胜出,这是因为其作为DeFi中最主要的流动性和交易场所占据主导地位。另一方面,Sushiswap凭借更具吸引力的经济设计和较小的市值,Sushiswap在P/S、P/V和价格表现等估值指标上胜出。

如果有什么是肯定的话,这两种协议的未来将是令人兴奋的。竞争看起来也不会在短期内放缓。

Sushiswap和Uniswap都计划发布主要版本,特别是V3版的Uniswap以及需要进行的任何升级,以及Sushiswap今年早些时候制定的雄心勃勃的路线图。

只有时间才能宣布获胜者。

RogerVer是一位着名的加密货币投资者,曾支持Blockchain,Zcash,BitPay和Kraken等全球加密行业的一些最大公司.

1900/1/1 0:00:00两位知情人士告诉CoinDesk,著名经济学家ChristianCatalini正在麻省理工学院休假,并为Facebook的加密货币而工作.

1900/1/1 0:00:00据路透社8月23日报道,美国证券交易委员会将审查其拒绝九份申请上市和交易各种比特币交易所交易基金的决定.

1900/1/1 0:00:00韩国总理已下令制定新的行为准则,专门针对政府雇员关于加密货币交易的行为。这跟最近正在调查的可能涉及内幕交易案件有关。韩国总理李锺妍周二发表声明,就政府处理加密货币监管的问题提出批评.

1900/1/1 0:00:00过去一年里,稳定币遭到了全球监管机构的抨击。他们警告称,这些加密货币可能被滥用于邪恶活动。也正是因为这样,Tether经常被认为是比特币的一堆稳定币中的坏男孩.

1900/1/1 0:00:00eToro发布的一份2020年第一季度市场报告对加密货币最流行的叙述进行了测试,并揭示了感知并非总是现实。 摘要 投资平台eToro的一份新报告提供了迄今为止市场狂热的2020年的见解.

1900/1/1 0:00:00