图片来源@视觉中国

本文原发布于链得得,授权钛媒体App发布,作者:宋宋

3月还没过半,加密银行三巨头便接连倒下。其中,Silvergate和Signature这两家是加密企业的主要银行,而硅谷银行则有许多加密初创企业和风投公司作为客户。

从上周五开始,在恐慌不断发酵并持续三日后,当地时间周日晚上,美国联邦政府终于介入并发布公告称,

“将支持Signature和SVB的存款。从3月13日开始,储户可以支取他们所有的资金。与硅谷银行破产有关的任何损失都不会由纳税人承担。此外,SignatureBank周日被纽约州监管机构关闭。Signature所有存款人都将得到全额补偿,纳税人也不会承担任何损失。”

至此,恐慌稍显平息。尽管在美国联邦政府介入并为两家银行的储户提供担保后,加密货币的价格自周日晚间开始反弹,但这一事件还是引发了稳定币市场的不稳定。

其中,“USDC脱钩”算是受此影响最大的事件。这也是继上个月“美国纽约州金融服务部命令Paxos停止发行BUSD”后的又一中心化稳定币事件。

尽管Tether都侥幸躲过了这些事件,但作为中心化稳定币的龙头,Tether一直都处在风口浪尖之上,受到监管机构的密切关注。因此,当美国加密监管明朗化以及数字美元正式推出时,Tether或将第一个受到冲击。

比特币私钥生成命令行工具bx seed存在弱随机性的重大漏洞,现已修复:8月14日消息,milksad.info团队发文称,7月21日发现比特币libbitcoin-explorer(命令行工具bx)中存在一个名为milksad重大漏洞。目前,GitHub页面显示该漏洞已于今日修复并将bxseed命令删除。bx seed工具生成助记词时,仅使用系统时间作为随机性来源,因此bx seed只能生成约40亿助记词中的一个,攻击者很容易重新生成这40亿个助记词。该团队发现超过2600个基于bxseed熵、活跃度高的比特币钱包,其中在2018年都有相似的小额存款。Cake Wallet与Trust Wallet也存在类似漏洞,其他钱包没有受到该漏洞影响。该漏洞于5月3日已被黑客利用,最严重的盗窃发生于7月12日,共有29.65枚BTC被盗,价值约87万美元。该文称,至少约90万美元被盗资产已被转移。同时,不仅是BTC,ETH、XRP、DOGE、SOL、LTC、BCH、ZEC代币均确认被盗。[2023/8/14 16:25:09]

不太稳定的稳定币

作为加密生态中重要的一环,稳定币通常与现实世界资产的价值挂钩,因此不寻常的金融状况可能会导致它们跌破其固定价值。

自去年5月Terra项目的算法稳定币崩溃开始,稳定币领域便一直在加密世界带来诸多问题。与此同时,监管机构在过去几周也一直在持续关注稳定币。在纽约监管机构和美国证券交易委员会对Paxos施加压力后,BUSD遭遇了大规模的资金外流。

Spring Development Bank宣布将于7月22日试运行:金色财经报道,缅甸第一家完全基于加密货币和区块链运营的金融机构Spring Development Bank宣布将于7月22日试运行,此举可能会让缅甸民族团结政府(NUG)获得更多金融服务和融资的机会。

该银行以Polygon为基础,其主要目标是使国内和国际支付更快、更高效,并为国际客户提供广泛的金融产品。[2023/7/20 11:06:42]

而在此次硅谷银行倒闭事件中,由于USDC发行商Circle透露“有高达33亿美元的资产被存放在硅谷银行中”,支持者们担心,如果Circle无法从硅谷银行存款中获得全额存款,稳定币将会遭到挤兑,因此纷纷外逃。USDC随之开始下跌,最低至0.8美元附近。

Circle在数字资产生态系统中的位置举足轻重,同时又与传统金融界保持着紧密的联系,曾获得贝莱德和富达等投资者8.5亿美元的融资,因此,这次事件对行业信心造成了不小的打击。

DAI作为另一种受欢迎的、与美元挂钩的稳定币,部分得到了USDC的支持,因此在USDC价格下滑的同时,DAI也在周六出现了脱钩。同一时间,交易员们纷纷将USDC和DAI换成USDT,使其价格短时涨破1美元。

尽管Tether第一时间表示对硅谷银行和Signature都没有任何风险敞口,但它的商业行为以及储备状况却受到了人们的质疑:既然对哪家都没有敞口,那么Tether的储备金究竟放在哪里?

Gemini联创:Ripple的胜利有助于Coinbase赢得美国证监会的诉讼:金色财经报道,美国法官Analisa Torres做出XRP二级销售不是投资证券裁决后,Gemini 联合创始人兼首席执行官 Cameron Winklevos在官推表示这一决定提供了监管明确性,Ripple的胜利有助于Coinbase赢得美国证券交易委员会的诉讼,因为此前该监管机构曾指控Coinbase通过支持未注册的证券发行违反了多项证券法。[2023/7/14 10:55:22]

目前,在美国财政部、美联储、联邦存款保险公司的联合“救市”下,Circle已然度过危机,并且正在寻找新的银行合作伙伴。

在此次事件中,传统银行的关闭给USDC的赎回带来了障碍,这也说明:如果没有可信的赎回威胁,法币支持的稳定币本质上就是一种信赖游戏;这类稳定币也容易受到挤兑的风险,造成恐慌性抛售,因为没有人愿意成为最后的Hodler。

其他稳定币

接下来我们看看市场、其他稳定币以及DeFi领域对这场危机的反应。

在3月10日至11日期间,除了USDC,其他几乎所有稳定币都经历了远高于平均水平的波动,无论是上行还是下行。首先是DAI。

DAI

跨链智能钱包Blocto为Aptos生态推出300万美元生态基金:11月3日消息,跨链智能钱包Blocto宣布推出 300 万美元的 Aptos 生态系统基金,以帮助项目吸引新用户。Blocto联合创始人兼首席执行官Hsuan Lee 表示,我们一直在寻找具有长期潜力的有前途的区块链生态系统,Aptos引起了我们的注意。据悉,除资金支持外,Blocto还将为选定的项目提供运营支持,包括接触Blocto的投资者团队、金融营销团队及其开发商。[2022/11/3 12:14:17]

DAI/USDT-数据来源:DexScreener

DAI目前是加密世界第四大稳定币,通过PSM和G-UNILP头寸由USDC担保43%。在恐慌期间,DAI的交易价格最低降至0.886美元。倘若当时USDC继续贬值或经历挤兑,DAI有可能面临抵押不足的风险。

受此影响,同一时间,Maker协议治理代币MKR的价格也暴跌了26.1%。

FRAX

FRAX5DPrice-数据来源:TradingView

FRAX是第六大稳定币,部分也由USDC通过其流动性和AMOs提供抵押。

美联储6月和7月加息75个基点的概率均超90%:6月15日消息,据CME“美联储观察”:美联储到6月份加息25个基点的概率为0%,加息50个基点的概率为6.3%,加息75个基点的概率为93.7%;到7月份累计加息25、50、75、100个基点的概率均为0%,累计加125个基点的概率为6.3%,累计加息150个基点的概率为93.3%,累计加息175个基点的概率为0.4%。(金十)[2022/6/15 4:27:30]

恐慌期间,FRAX经历了有史以来最大的脱钩,在一些交易场所的价格低至0.877美元,因为市场担心它会受到USDC脱钩的影响。与Maker一样,该协议的治理代币FXS也经历了大幅下跌,从3月9日至11日下跌幅度达到了20.4%。

LUSDandsUSD

LUSD/USDC5D-数据来源:DexScreener

在整个危机期间,Liquity的LUSD和Synthetix的sUSD都存在溢价,最严重的时候,这两种稳定币在某些DEX的交易价格曾高达1.08美元。

与USDT一样,它们在危机期间被用作避险资产,充当起“避风港”的角色。换言之,每个对加密抵押品存在专有用途的稳定币都出现了溢价。

Liquity的LUSD使用ETH作为抵押品,sUSD使用SNX而不是ETH作为抵押品。尽管存在不同,但在危机期间,交易员更加重视其去中心化的特性。

CurvePool

CurvePool作为稳定币的深度流动性来源,对流动性提供者极具吸引力,可作为市场如何看待给定稳定币风险的衡量标准。当资金池变得不平衡时,它可以反映出LP认为哪些资产风险更高或更低。

考虑到这一点,让我们看看在危机期间,CurvePool的组成是如何变化的。首先从3Pool开始,这是Curve上最大的池,由USDT、USDC和DAI组成。

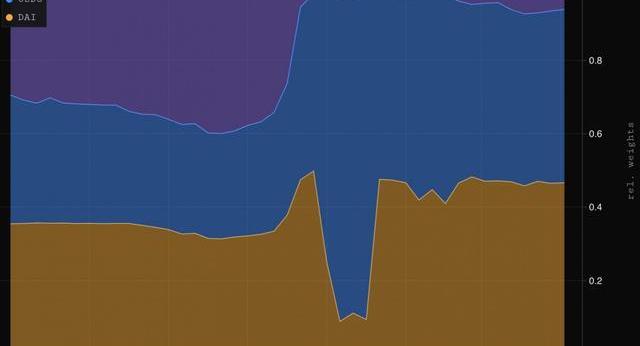

Curve3Pool7DComposition-数据来源:Parsec

如图所示,LP在恐慌最严重的时候选择逃往USDT,试图减少他们对USDC和DAI的敞口。在3月10日晚恐慌达到顶峰时,3Pool已经变得严重失衡,仅持有1.5%USDT。

3月11日,LP试图通过排空DAI池来进一步减少他们对USDC的敞口,致使DAI池的构成低至8.5%。

考虑到3Pool理论上应该拥有各三分之一的上述稳定币,因此这造成一个巨大的不平衡。

尽管目前有所恢复,但截至发稿时,该池的比例仍然严重不平衡:USDC的组成为47.1%,DAI的组成为46.6%,USDT的组成仅为6.3%。

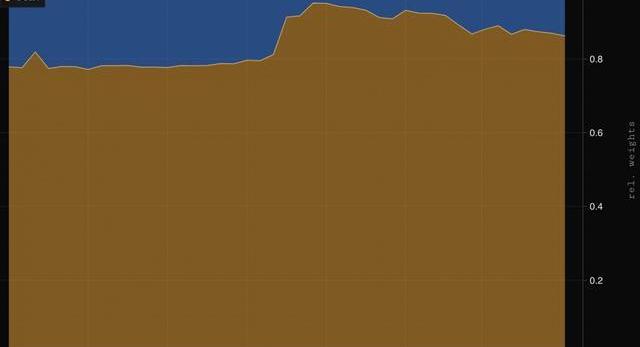

Curve3CRV-LUSD7DComposition-Source:Parsec

并且,其他池的稳定币持有者也试图逃离USDC。例如,LUSD池中的USDC的比例高达95.5%,而LUSD的比例仅为4.5%。这一点很好理解:流动性提供者逃离了受USDC影响的稳定币,转向不受USDC影响的稳定币。

目前,这些池子相对于USDC仍严重失衡,这表明市场仍存在一些担忧。

借贷市场

USDCAaveV2Rates3/10-3/14-数据来源:Parse

借贷市场的利率在两个方向上存在巨大波动,以太坊上AaveV2的USDC借款利率从3.4%暴跌至2.1%,DAI从2.9%下降到0.9%。

LUSDAaveV2Rates3/10-3/14-数据来源:Parsec

而在此期间,USDT、LUSD和sUSD等接近锚定或溢价交易的稳定币的利率出现了飙升。例如,LUSD的借款利率在3月11日飙升至75%。

虽然乍一看,这似乎是借款人在做空后面这些稳定币,但实际上,利率高可能是因为用户为了摆脱Aave而撤出这些资产,因为Aave对USDC和DAI有大量敞口。这也意味着在危机期间,Aave经历了“小型挤兑”,但与硅谷银行不同,该协议仍在继续正常地运作

除了承受住了“小型挤兑”,像AAVE这样的贷款协议还能够在动荡中帮助顺利地进行清算

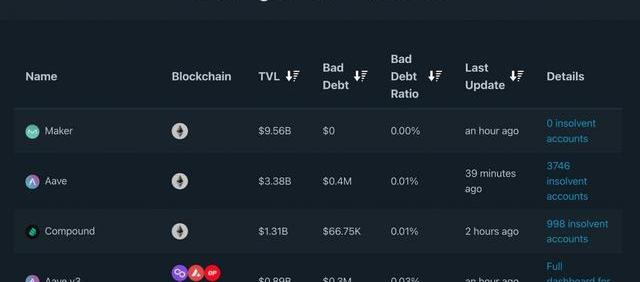

根据MEV分析网站EigenPhi发布的数据,在3月10日至11日期间,市场上发生了超过1190万美元的清算,但像AaveV2、V3以及Compound这样的主要贷款机构只拥有大约80万美元的坏账,占这些协议合计TVL的0.014%。

BadDebtPerLendingMarket-数据来源:RiskDAO

结论

尽管LP们疯狂逃向USDC以外的稳定币,但似乎没有任何协议因脱钩而崩塌。就像以外在熊市中一样,DeFi很有弹性,促进了因波动而导致的清算。

即便如此,我们还是要从这场危机中吸取教训。DeFi必须减少对受TradFi脆弱性影响的、由法币支持的稳定币的依赖。这暴露出了其他潜在的漏洞。此次恐慌也表明,去中心化资产在危机时期也存在溢价。

参考文章:

CNBC:WhatthefailuresofSignature,SVBandSilvergatemeanforthecryptosectorBankless:StablecoinPandemonium

标签:USD稳定币USDCUSD币USD价格为什么换稳定币DAI稳定币是由哪个国家提出的铸造稳定币USDC币USDC价格

1 比特币上涨10% 星期一比特币交投于22,449.8附近,上涨幅度达到10.13%,这是从2022年11月10日以来,该币种获得的最大日涨幅.

1900/1/1 0:00:00受各国监管政策不确定因素及项目方抗熊市资金流动风险的综合影响,各方为保证自身价值保值、增值需要,将开始大量将其它数字货币兑换为比特币。这将推动比特币价格进一步上涨.

1900/1/1 0:00:00前段时间 贵州兴仁市的杨阿姨遇到一件揪心的事儿她身上一万块钱的现金掉进了火坑里面 瞬间就被烧毁了不少 这该怎么办呢 记者:我手里拿着的这几张烧焦的货币,就是当时在这个火坑被杨阿姨不小心给点燃的.

1900/1/1 0:00:00美元如何成为世界货币的?会不会瓦解?人民币国际化的进程会怎样有网友让谈谈人民币国际化的问题,特别是与美元相对比,各自的地位演变以及未来趋势是怎么样的?我们知道人民币国际化在我国已经推进十几年了.

1900/1/1 0:00:00大家好,我是雷公。 圈子不对,努力白费。 今天来聊聊合约赚钱和亏钱的过程与心路历程 举例昨天晚上的价格还是2万多,今天涨到2.4万,那代表着10倍杠杆做空的基本上都爆仓了,昨晚十倍做多的人赚到了.

1900/1/1 0:00:00币圈有好一阵子不是暴雷破产,就是加强监管的糟心事,而2023年初比特币又咋呼开出了NFT项目也算得上是件乐呵事。当然此消息一石激起千层浪,炸开了锅,有人反对,有人欢喜.

1900/1/1 0:00:00