在现货价格回升的背景下,期权市场继续保持着活跃的市场成交。以太坊在本次市场回升中的表现最为突出,币价成功突破3,000美元关口,看涨期权被交易员溢价买卖。提醒投资者注意,现在距离以太坊突破2,000美元仅仅过去了3个月。

总结上周期权市场的数据,我们发现:

·数字资产期权市场延续了上周的活跃成交;·尽管比特币价格回调明显,期权投资者对币价仍然维持谨慎态度;·所有期限的以太坊隐含波动率曲面均展现出右偏形态,看涨态度非常明显;·以太坊期权的偏度值一路上行,看涨期权溢价不断增强。比特币

四月份的最后一周,比特币完成超过10%的止跌反弹,其现货价格从48,000美元回升至58,000美元区间。在币价上涨的背景下,期权市场保持着活跃的市场成交。

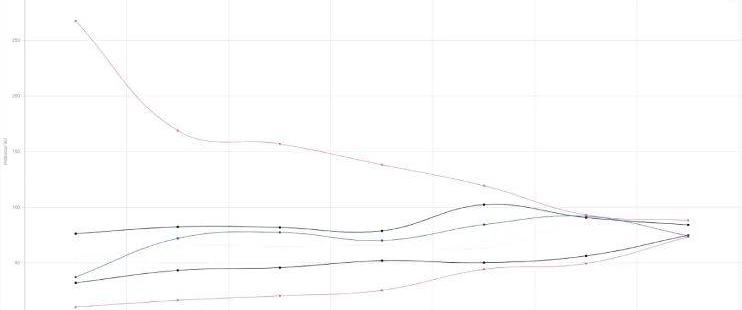

比特币期权权利金成交量与比特币期权合约成交量,截至5月3日16:00,数据来源:gvol.io

基于以太坊的期权市场协议Primitive已主网启动:12月29日消息,基于以太坊的期权市场协议 Primitive 发文宣布主网正式启动。官方介绍,Primitive 协议没有原生代币,且该协议和接口处于 beta 版本,因此存在使用风险。Primitive 是一种新的协议,它利用简单性的力量为以太坊上的任何资产提供通证化选项。[2020/12/29 15:57:03]

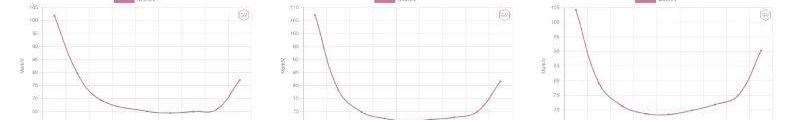

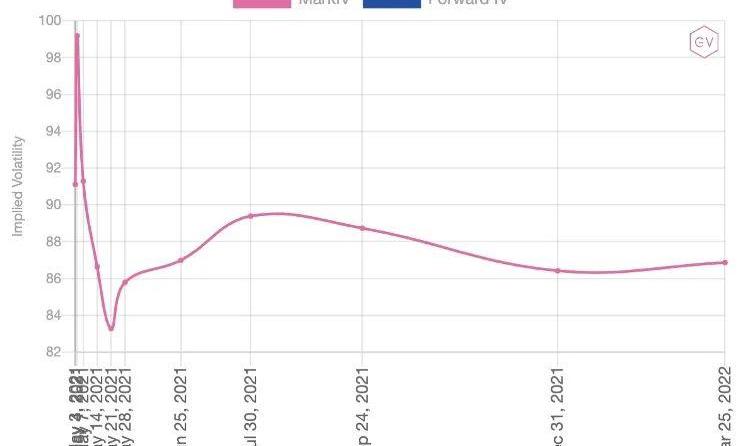

尽管比特币在上周展现出较为强势的反弹趋势,但是中短期隐含波动率曲面好像没有理会其回调表现。从曲面形态来看,看跌期权交易的更加集中,交易员对于其未来短期的市场变化十分谨慎。

比特币期权中短期隐含波动率曲面变化,截至5月3日16:00,数据来源:gvol.io

从远期比特币期权隐含波动率曲面来看,投资者对于比特币长期价值仍然看好。

Deribit ETH期权市场未平仓头寸达4.33亿美元:9月1日,加密货币期权交易所Deribit发推称,经过周五(8月28日)期权结算后,ETH期权市场未平仓头寸已经回溯至4.33亿美元。[2020/9/1]

比特币期权远期隐含波动率曲面,截至5月3日16:00,数据来源:gvol.io

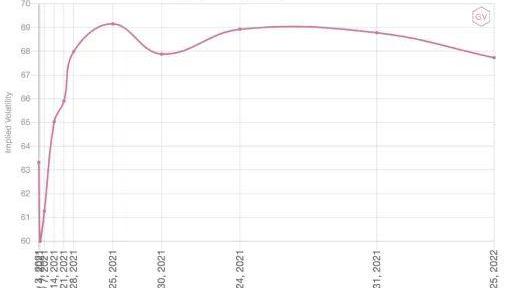

比特币现货价格完成回调,所有期限的隐含波动率回到70%以下,相比上周的波动率水平下降15%左右。随着短端隐含波动率下行,期限曲线展现出“Contango”形态,值得注意的是,比特币期限曲线的斜率非常平缓。

比特币期权隐含波动率期限结构,截至5月3日16:00,数据来源:gvol.io

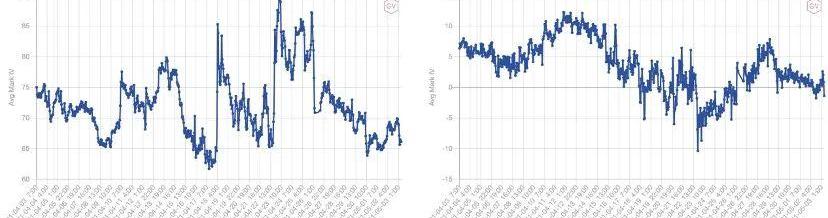

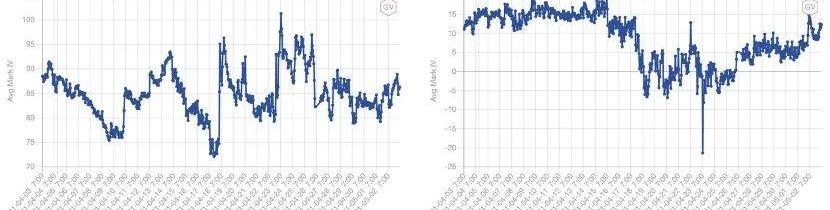

从高阶数据来看,比特币在值期权隐含波动率的回落更加明显,下降20%左右。现在的波动率水平与市场调整前的波动率低点并无二致。从偏度指标来看,期权偏度值并没有受到价格修复的影响,看涨期权没有获得现货价格上涨带来的溢价,当前的偏度值仍然在0左右徘徊,交易员对本次币价反弹给出的反应较为理性。

观点:比特币期权市场看涨因素发挥作用,波动性加大:根据Skew市场数据,比特币的平价波动性期限结构正在从短期的向上曲线转变为长期的急剧下降曲线。波动期限结构基于BTC期权合约的执行价格,以及其与当前价格的偏差,因此它是价格基于期限变化的一个指标。但是,这种转变没有价格方向。从现在到3月底,也就是3月27日最后一套期权合约到期的时候,波动性将达到135%的高位。在此峰值之后,ATM波动性将显著下降。从期权数量看执行价格,波动性是显而易见的。3月27日到期的合约在交易量最大的5种期权合约中占据了两个位置,执行价格分别为1.4万美元和9000美元,这表明,随着比特币的开盘价达到5300美元,波动性越来越大。此外,看看市场的看跌/看涨比率,可以得出更多的乐观情绪。当前的期权合约量为0.58。在传统市场中,如果看跌/看涨比率在0.5至0.7之间,市场交易的是买入期权合约,而不是卖出期权合约。比特币期权市场也是如此。看涨因素正在发挥作用。(AMBCrypto)[2020/3/19]

声音 | 加密数据分析提供商:减半不会影响比特币期权市场:金色财经报道,加密数据分析提供商Skew在一系列推文中解释了如何通过查看资产的隐含波动率(类似于“扭曲”曲线)来确定某个事件是否被定价。隐含波动率(IV)是期权固有的术语,反映了市场对某项资产的期望。Skew指出,第二季度的隐含波动率没有扭结,这意味着在减半事件发生后,比特币期权市场预计不会有任何重大变化。然而,交易者确实预计三月份会出现一些波动。因此,这有可能是另一个“谣言买入,消息卖出”,类似于莱特币在2019年第二季度出现令人吃惊的价格上涨,但却在在实际减半后完全消失了。[2020/1/7]

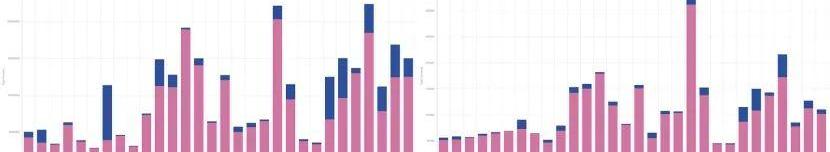

比特币期权隐含波动率与偏度过去1个月变化,截至5月3日16:00,数据来源:gvol.io

通过历史分位图进行波动率观测,比特币在多窗口内的现实波动率处于50%-75%的历史分位区间。结合当前火热的交易环境,比特币的现实波动率似乎还有上升空间。

动态 | 日本公司Cryptact设立子公司 以创建加密货币期权市场:据日经新闻消息,日本Cryptact公司成立子公司“投资者的money”(投資家のマネー),以创建为规避加密货币价格变动风险的期权市场。目前该公司正在进行实证实验,一边关注监管动向一边申请金融商品交易商执照。[2019/3/5]

现实波动率历史分位图,截至5月3日18:00,数据来源:gvol.io

观察波动率的历史变化,当前隐含波动率相对于现实波动率存在一定的折价。考虑到比特币的修复还没有停止,如果现实波动率可以将隐含波动率进一步推升,持有波动率多头似乎有不错的风险收益比。

现实波动率与隐含波动率的对比,截至5月3日16:00,数据来源:gvol.io

以太坊

以太坊期权成交仍然非常活跃,这点在权利金口径下更加明显。活跃的市场成交对以太坊来说是一个不错的利好,稳步上升的持仓量说明投资者对以太坊的参与度越来越高,与此同时,以太坊期权在上周出现了不少大额成交。

以太坊期权权利金成交量与以太坊期权合约成交量,截至5月3日16:00,数据来源:gvol.io

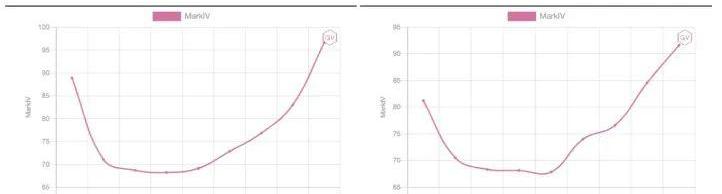

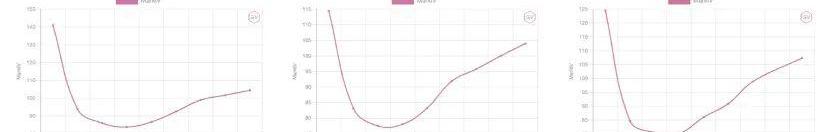

观测以太坊的隐含波动率曲面,以太坊在所有期限的隐含波动率曲面均展现出明显的看涨态势。交易员对以太坊的币价走势非常乐观,看涨期权被溢价交易的很明显。

以太坊期权中短期隐含波动率曲面,截至5月3日16:00,数据来源:gvol.io

从远期隐含波动率曲面来看,以太坊看涨期权的优势更加明显。我们需要提醒投资者注意,尽管以太坊目前看不到明显的利空因素,参考陡峭的币价曲线,预期很可能已经走在了价值之前。

以太坊期权远期隐含波动率,截至5月3日16:00,数据来源:gvol.io

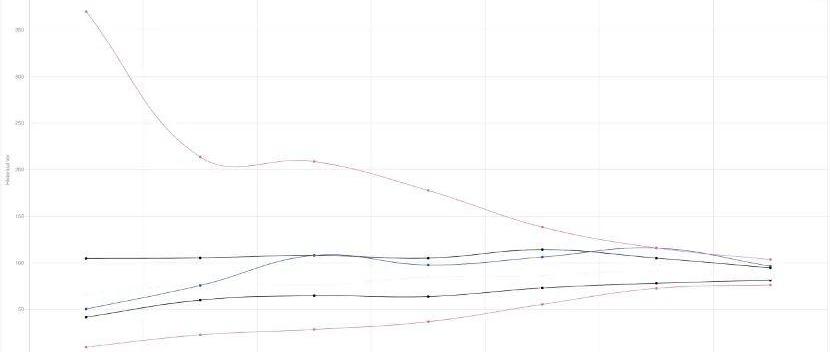

观察期限曲线的形态,以太坊期权隐含波动率的期限结构与比特币相似。扁平的期限结构转换为“Contango”还是“Backwardation”,这取决于以太坊未来的市场走势。

以太坊期权隐含波动率期限结构,截至5月3日18:00,数据来源:gvol.io

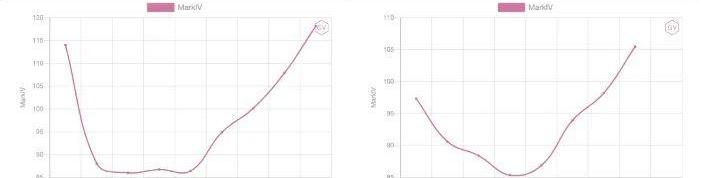

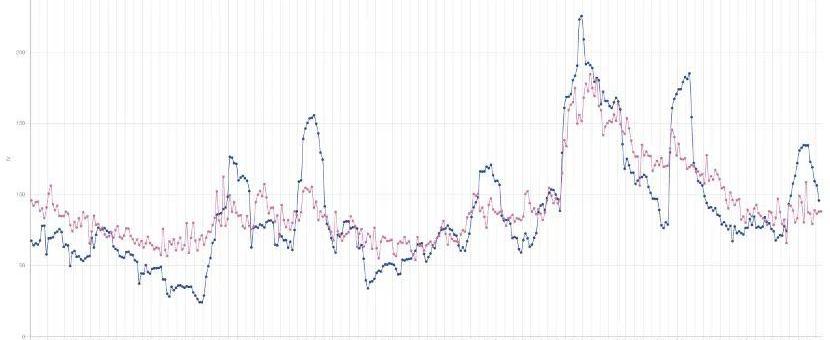

在相同的市场环境面前,以太坊在高阶数据上的表现与比特币完全相反。在币价上涨后,在值期权的隐含波动率回落,但是仍然高于比特币20%。与此同时,在偏度数据上,以太坊保持了非常明显的上升趋势,其看涨期权溢价在不断增强。

以太坊期权隐含波动率与偏度过去1个月变化,截至5月3日16:00,数据来源:gvol.io

尽管以太坊的现实波动率相较于上周出现了一定的向下调整,但是仍有短窗口的以太坊期权处于75%分位区间。截止发稿,以太坊已经成功突破3,100美元,并且其上涨好像还没有停止的意思。

现实波动率历史分位图,截至5月3日16:00,数据来源:gvol.io

观测以太坊波动率的历史变化,现实波动率相对于隐含波波动率出现一定的溢价,考虑到屡创新高的现货价格与相对折价的期权隐含波动率,当前或许仍然是一个不错的入场时机。

现实波动率与隐含波动率的对比,截至5月3日16:00,数据来源:gvol.io

据Cointelegraph报道,数字收藏品平台TerraVirtua现已聘请品牌资深人士PierreDadd领导其营销部门.

1900/1/1 0:00:00第一部分前言如果您问人们比特币或加密货币从何而来?您会得到很多答案,如果答案正确,他们很可能会对事实含糊不清。许多人不知道的是,比特币是一种由密码朋克运动诞生的创造.

1900/1/1 0:00:00据官方消息,区块链数据提供商Covalent宣布推出Web3.0去中心化数据基础设施层CovalentNetwork.

1900/1/1 0:00:00据雅虎财经报道,加拿大区块链公司GraphBlockchain宣布,已签订了意向书收购NFT公司NewWorld的所有股份.

1900/1/1 0:00:00平行链是如何从研究论文,变成代码实现的?平行线程、嵌套中继链等,未来将如何发展?平行链可扩展性的极限在哪里?在2021PolkadotDecoded的圆桌讨论“解析平行链:谁做了平行链?平行链是.

1900/1/1 0:00:00委内瑞拉加密货币监管机构Sunacrip最近发布了一套新规则,旨在收紧针对虚拟资产服务提供商的AML/KYC要求。新规则旨在获得有关在该国使用VASP服务的人员和机构的详细信息.

1900/1/1 0:00:00