原文标题:《DeFiLendingConceptsPart1:LendingandBorrowing》

原文作者:Tal

原文编译:Kxp,Blockbeats

这篇文章是三篇系列文章的第一篇,讨论DeFi借贷协议的工作原理——它们的关键组成部分、公式和用例。在这一过程中,我们将强调,尽管协议使用不同和创意的命名方式,但它们倾向于重复、迭代和分享核心概念。其中一篇本博客文章中详细介绍如何使用ERC?20?Token?来代表用户在借贷池中的份额。我们将从分析这些协议的独特元素开始,并提供技术概念来区分它们的工作方式。

借贷池

在传统金融中,借贷由第三方金融机构进行调整。这些金融机构被委托执行两项关键任务:强制借方向贷方支付利息,并评估并防止被认为是不可信的当事方参与这些活动。

相比之下,在去中心化金融中,第三方借款人和贷款人是不值得信任的。这种信任的缺失激发了一个创新的设计,用于在链上促进借贷过程。

借贷池是一个智能合约。DeFi协议用户可以存入资产,目的是使用该合约来借出他们存入的资产。其他用户可以与借贷池进行交互,享受即时贷款,即抵押在池中的资产进行借款。

与传统金融方法相比,借贷池在借贷方面具有一些重大的优点,例如:

·?在DeFi中,贷款不受贷款资金与借款金额1:?1可用性的限制。相反,来自协议所有用户的资金都被存入池中,从而创建了足够大的?Token?库存,以立即满足贷款需求。

·?DeFi不需要还款计划。贷款是根据以前存入的抵押品执行的,用户可以随时选择还款。

此时,你可能会想,「如果我不得不提供同等价值的资产作为抵押品,为什么要在借贷协议上借入资产?难道我不应该出售抵押品并购买所借资产吗?」

实际上,这种DeFi借贷协议似乎只允许完全抵押的贷款,为一个有趣的「交易」方法打开了大门:杠杆。

假设你对WBTC非常看好,非常确定它的价值会飙升!你可以在你最喜欢的借贷协议上存入一些WBTC,然后使用它来借入一些稳定币,然后用这些稳定币在某个交易所上购买更多的WBTC。在这种情况下,你暴露于WBTC的价值为1500美元,而你的初始存款只有1000美元。

但是,如果你把你的500美元的WBTC抵押品存入协议来借入更多的USDC呢?这个过程被称为超额杠杆,你可以一直这样做,直到你超出了你的借款能力,而协议的政策会阻止你这样做。

在类似的情况下,假设你对WBTC持悲观态度。你可以采取我们之前场景的相反操作,将USDC作为抵押品存入协议来借入WBTC,然后立即以更多的稳定币换掉它。如果你的预测成为现实,WBTC的价格下降了,你可以在交易所上以更便宜的价格购买相同数量的WBTC,偿还贷款并获得多余的USDC,从而打开WBTC的空头头寸。

份额?Token

与传统金融一样,将资产存入借贷池的用户会受到长期保留资金的激励,并获得存款利息。利息随时间累计,按用户在协议中的存款的百分比计算,并由其相应的存款用户声明。用户在借贷池中保留资产的时间越长,他们获得的利息就越多。

协议如何记录每个用户在池中的份额?当一个用户向池中存入资产时,他们的「份额」会稀释所有用户的份额,协议会相应地反映这一点。然而,协议不会直接跟踪和更新每个用户的池份额,而是仅处理存款人份额的变化,而无需每次提取或存入时主动更新其他用户的份额。

欧洲央行:公共部门应建立全面的监管框架,解决与加密相关的社会和环境风险:金色财经报道,欧洲中央银行(ECB)董事会成员FabioPanetta在第22届国际清算银行年会上关于加密货币未来的小组上表示,加密资产已被推广为去中心化的替代品,有望提供更具弹性的金融服务。然而,现实并没有兑现这一承诺。支持加密资产的区块链技术可能非常缓慢、能源密集且可扩展性不足。由于处理复杂且价格波动较大,加密资产在日常交易中的实用性较低。

为了解决这些缺点,加密生态系统改变了它的叙述方式,支持更集中的组织形式,强调加密投机和快速获利。但最近发生的事件暴露了加密生态系统的脆弱性,表明人们对加密资产的信心消失得有多快。在许多方面,这个生态系统重现了区块链技术最初想要解决的缺点和漏洞。

公共部门应采取坚定的立场,建立全面的监管框架,解决与加密相关的社会和环境风险,包括将无担保的加密资产用于投机目的。它还应该抵制为加密货币提供国家支持的呼吁,这本质上会使加密货币风险社会化。相反,公共部门应集中精力为可靠的数字结算资产的开发做出贡献,包括通过在央行数字货币方面的工作。[2023/6/25 21:58:12]

你可能会认为这个协议让你既能拥有蛋糕,又能吃掉蛋糕。但实际上不是这样的:

协议通过铸造和销毁ERC?20Token?来处理利息发放,我们称之为「份额?Token」,它代表了贷款池中一个贷方的份额。这种「份额?Token」设计自动调整其他「股东」的股份稀释,以反映「份额」的铸造和销毁,与他们的基础资产的存款或提取成比例。

下面,我们将提供不同协议如何使用「份额?Token」的实际示例,并讨论它们的相似之处。

aToken:AAVE的「份额?Token」

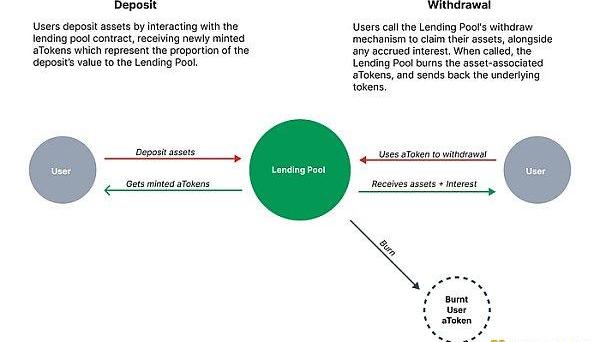

aToken是AAVE的收益生成?Token,由贷款池在存入和提取资产时铸造和销毁。

aToken是集成到AAVE协议中的类似于ERC?20的?Token,因此用户可以进入的每个不同市场都有一个对应的aToken。

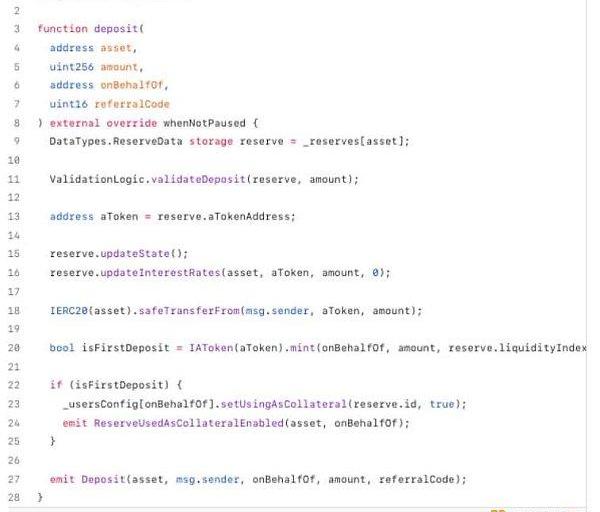

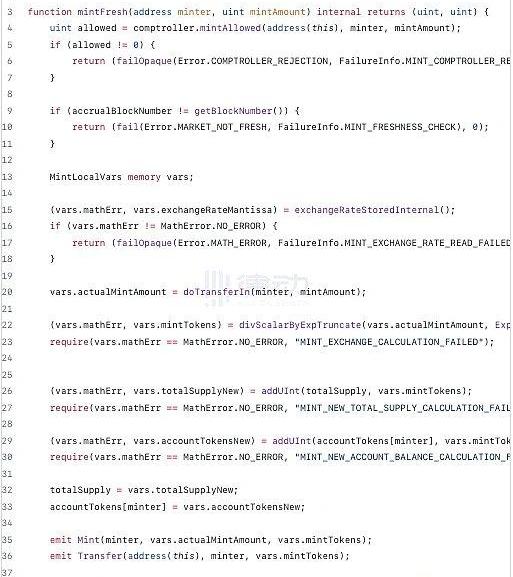

如果我们查看AAVE借贷池合约,我们可以看到当用户向池中存入资产时发生的基本操作:

我们可以看到与用户存入的市场相对应的aToken将被称为「铸造」函数。

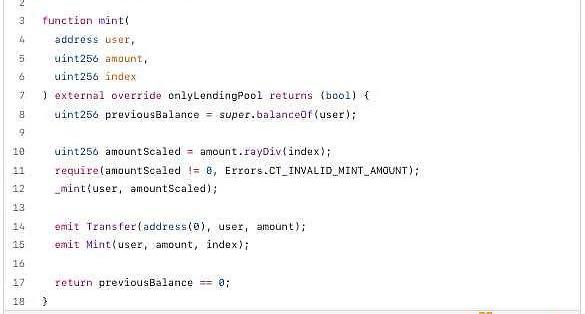

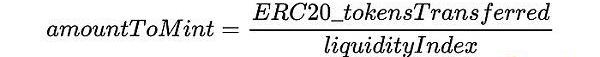

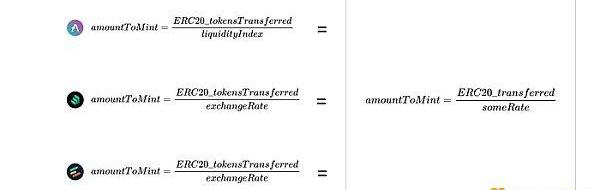

我们可以看到,实际要铸造的数量是:

Bancor V3测试版已上线,5月份全面上线主网:4月19日消息,去中心化交易协议 Bancor V3 测试版已上线,测试版的目标是在 5 月份主网全面发布之前观察 Bancor V3 合约的有限部署运行情况。

据悉,用户与测试版的交互只能在合约级别上进行,并且可以使用 Etherscan 进行访问,同时测试版存在存款上限,一直到主网完全启动。[2022/4/19 14:33:03]

如上图所示,在这个例子中,用户加入了一个已经在之前的存款中赚取了一些利息的市场。上面的方程式帮助我们理解这一点,因为它显示了如何使用全局指数来考虑所有用户的利息累计,这个指数会在各种操作时更新。

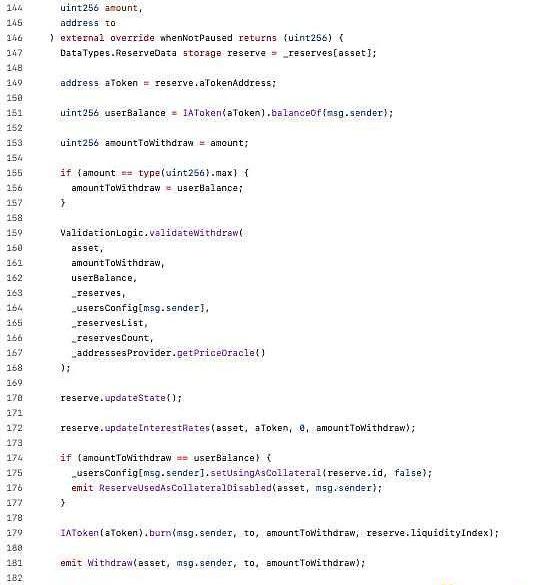

当用户提取他们的基础资产时,liquidityIndex将用作乘数来计算交易中所欠的?Token?数量。

以下是来自借贷池合约的相关代码片段:

在这里,aToken合约的balanceOf函数有点奇怪。毕竟,我们刚刚确定铸造的aToken数量与存入的基础资产数量不同。调用IAToken(aToken).balanceOf(address(user))如何产生用户即将提取的基础资产数量?原因如下:

·?当用户提取他们的资产时,他们的aToken将被销毁。这些已销毁的aToken保持其他用户所拥有的aToken的总量与他们的份额成比例,这些份额是在用户资产提取之后的。

·?用户提取资金的市场利率会随着每次提取而更新。

正如我们先前所述,aToken是类似于ERC?20的?Token。我们强调它们是「类似」ERC?20Token,因为它们的balanceOf函数具有独特的属性。在常规的ERC?20Token?中,balanceOf函数返回一个地址拥有的?Token?数量。

由于aToken代表池的份额,而不是直接的价值,因此aToken的balanceOf函数返回协议欠用户的基础?Token?的数量,以对其存款进行补偿。

在此,该balanceOf函数覆盖了继承的aToken合约中的balanceOf函数。结果,该示例逻辑中的balanceOf逻辑被执行,而不是用户?Token?数量的常规映射查找。

HyperGraph 全面开放HECO、BSC公链项目合作:据官方消息,HyperGraph 全面升级,已正式开放接受 HECO 和 BSC 公链的项目合作。项目可以根据官网HG.network的产品使用帮助文档,自主提交子图进行索引与数据查询。据悉 HyperGraph 的数据处理效率是同类产品的四倍,并且也将在技术研发方面,推进索引节点网络的同时,支持更多基于 EVM 的公链。目前,HyperGraph已服务于HECO、BSC公链的Mdex、Dodoex 等项目。[2021/4/20 20:39:21]

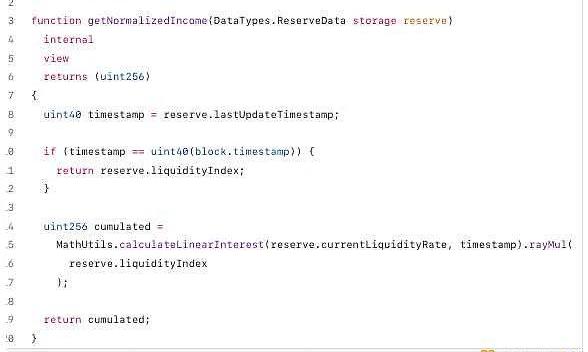

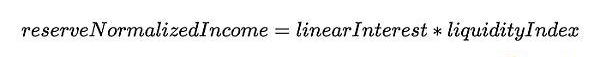

上述提到的?Token?数量然后乘以getReserveNormalizedIncome的结果,该函数执行以下逻辑:

我们可以识别此处的分支:

·?如果在该块中已经更新了保留数据:返回该市场的liquidityIndex值,因为它已经更新。

·?否则:我们需要看看calculateLinearInterest中发生了什么才能找出下一个流程。

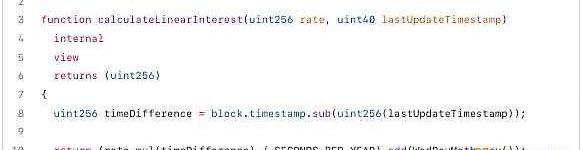

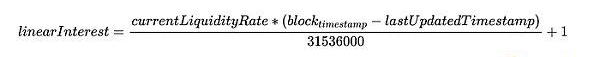

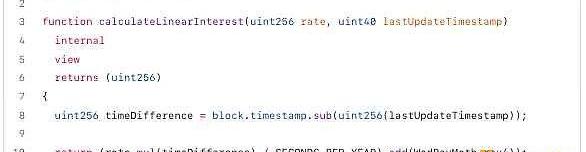

当前市场的ReserveData对象中的currentLiquidityRate和lastUpdateTimestamp被传递到此函数中,函数的结果为:

让我们分解此方程式的组件,以更好地理解linearInterest值的要点:?

·?currentLiquidityRate:可以将其视为我们所在市场的年利率

·?block_{timestamp}-lastUpdatedTimestamp:自上次更新以来经过的时间

注意:由于我们在getNormalizedIncome中选择了第二个分支,因此在此时保证该值为正值。

因此,我们可以将此利息应计机制视为一个简单的利息复合机制,它在每个区块中进行复合。现在,我们已经确定了要为用户累计的利息金额,我们只需要将该值乘以流动性指数,然后在balanceOf函数中进行用户的规范化收入乘法:

国务院:全面推进政务服务综合窗口“区块链+电子证照”应用:国务院发布关于深化北京市新一轮服务业扩大开放综合试点、建设国家服务业扩大开放综合示范区工作方案的批复。其中提到,全面推进政务服务综合窗口“区块链+电子证照”应用。探索对新经济模式实施包容审慎监管,对新技术新产品加强事中事后监管。(中国政府网)[2020/9/7]

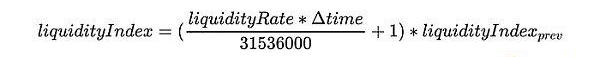

现在我们了解了aToken背后的逻辑,但我们仍然需要解决liquidityIndex的工作原理之谜。

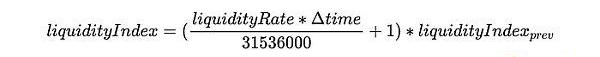

在下面的示例中,liquidityIndex可以定义为一定时间内储备积累的利息:

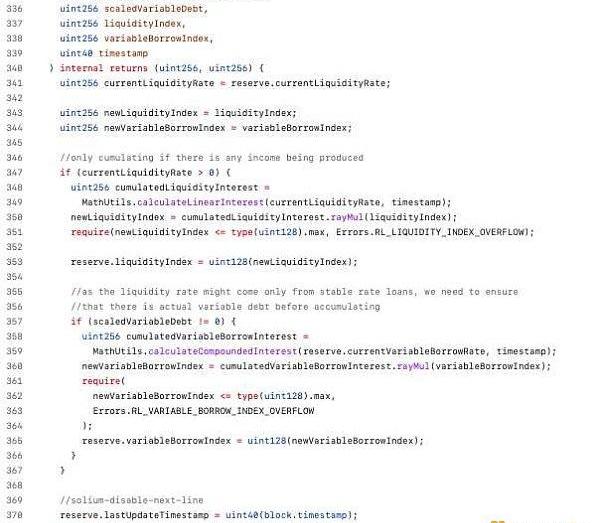

回顾之前提到的liquidityRate变量-现在我们将讨论它在计算liquidityIndex中的使用。只有当liquidityRate大于0时,才会积累利息-换句话说,只有该市场中有任何APY时才会积累利息。这是有意义的。

让我们快速回顾一下calculateLinearInterest的实际操作:

上述逻辑可以转化为以下方程式:

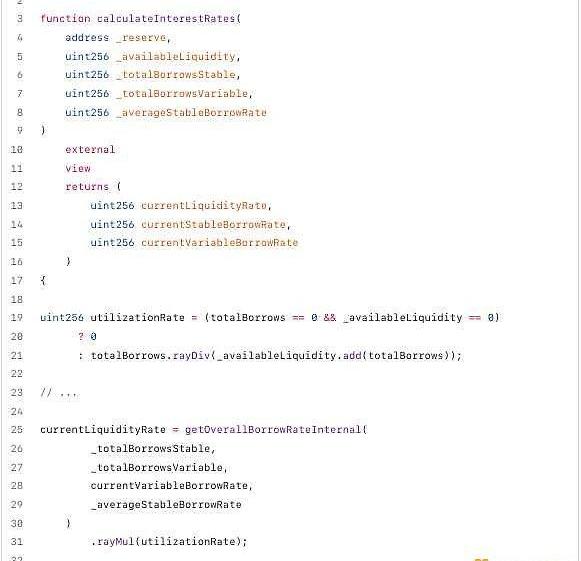

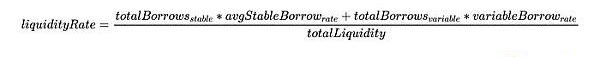

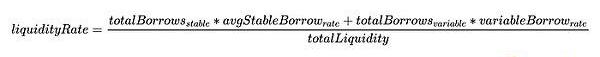

正如我们可以在DefaultReserveInterestRateStrategy.sol合约中看到的那样,liquidityRate是通过以下方式定义的:

因此,可以写为:

金色讲堂第二期正式开讲 Tokenfans 品牌负责人Simon将对数字货币钱包全面的分析讲解:5月17日晚八点,《金色讲堂》第二期正式开讲,imToken 社区运营负责人, Tokenfans 品牌负责人Simon前来授课演讲,通过对数字货币钱包全面的分析讲解,让更多的人了解到数字货币钱包的相关知识,让用户在使用钱包时有着更明确的目标。[2018/5/17]

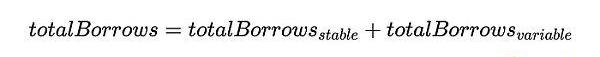

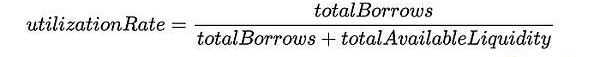

整体借款利率在此定义为:

我们可以将其写成:

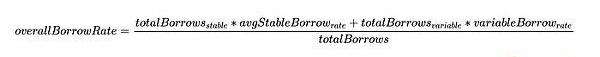

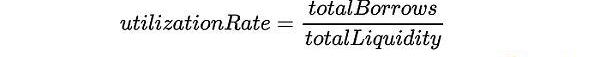

利用率可以定义为:

在定义利用率时,我们更容易考虑储备中流动性与市场中总流动性之间的比率,这可以简化为:

现在我们可以使用这两个定义来编写流动性指数的方程式:

由于totalBorrows在分子和分母中都存在,因此我们可以写成:

关于流动性指数的方程式,现在已经说得够多了,我们以后会再来讨论这个定义。

cToken:Compound的「份额?Token」

让我们继续我们下一个借贷协议示例,Compound。

Compound使用称为cToken的「份额?Token」来处理借款和放贷。这个?Token?为Compound协议中所有可用于用户借贷的资产进行记账。

与我们在AAVEV2中讨论的类似,Compound的「份额?Token」被铸造并用于赎回基础资产。

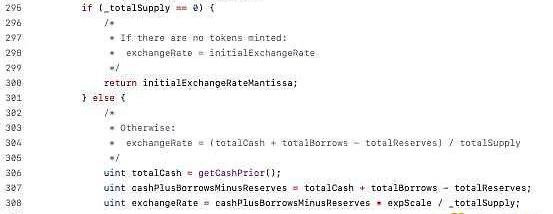

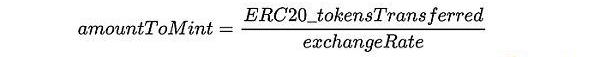

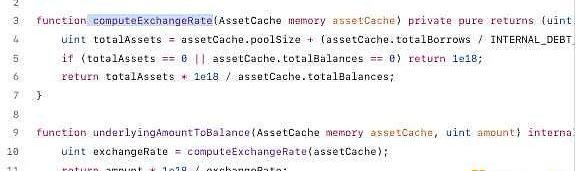

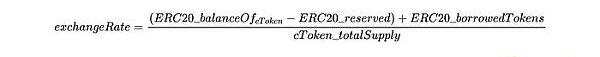

Compound使用的汇率类似于AAVEV2的流动性指数,以确定应铸造多少cToken。这个汇率是一个这样的函数:

让我来解释这里的关键术语:

·totalCash:cToken账户拥有的ERC?20基础?Token?的数量。?

·?totalBorrows:借款者借出市场上的ERC?20基础?Token?的数量。?

·?totalReserves:保留的一定数量的ERC?20基础?Token,可通过治理方式进行提取或转移。?

·?totalSupply:返回cToken的总供应量的ERC?20函数。

有了这个背景,我们可以写出Compound的汇率方程式:

当用户存入ERC?20Token?时,汇率决定了将铸造多少cToken作为回报:

要铸造的cToken数量由以下方程式定义:

eToken:Euler的「份额?Token」

为了进一步巩固这些协议之间的相似性,让我们再分析另一个借贷协议Euler,看看它如何处理借贷。

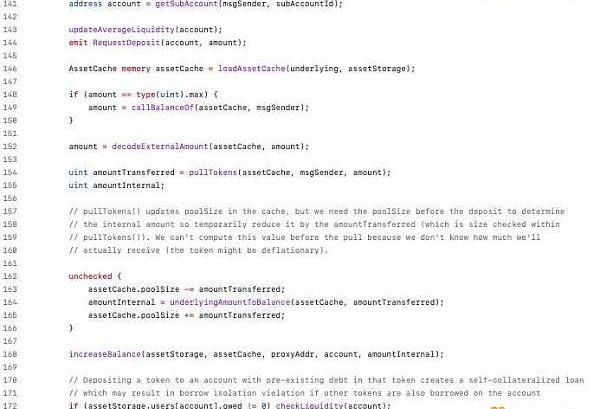

在下面的示例中,deposit函数允许用户存入ERC?20Token?以换取eToken。

正如我们所见,internalAmount是为此转移铸造的eToken数量。

与Compound的名字和函数exchangeRate又一次直接重叠。

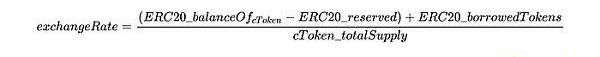

让我来解释一下用于计算汇率的关键参数:

·?poolSize:使用基础资产的ERC?20合约中,以池合约地址调用balanceOf函数的结果。

·?totalBorrows:借出的ERC?20基础?Token?的总量,目前不在池中。

·?totalBalances:所有eToken持有者的总余额。

因此,方程式将是:

总结

我们已经涵盖了3个借贷协议:?

·?AAVEV2?

·?Compound?

·?Euler

我们已经检查了「份额?Token」的铸造方式,以及它们如何通过借贷池交换存款资产。

我们提出的三个方程式可以归纳为一个简单的方程式:

请记住,汇率可以按照协议定义的任何方式进行定义。这些任意的汇率可以增加铸造的?Token?数量,如果大于1则会减少数量。

在AAVEV2和Compound中,我们已经看到了someRate变量的一些相似之处。在Compound中,someRate是:

而对于AAVEV2,someRate的定义如下:

流动性指数的定义为:

虽然我们不能将每个协议的汇率归纳为一个式子,但对于AAVE?2和Compound,我们知道汇率是市场中总流动性的函数。回到我们的方程式,给定totalLiquidity是市场中ERC?20基础?Token?的总量,那么在exchangeRate表达式的分子中和liquidityRate的分母中的分子是功能上相同的。

简而言之:这些协议在本质上是相似的。虽然它们有时可能使用不同的术语,但当将它们分解为方程式时,每个组件在实现中都具有类似的目的。我们邀请读者随机选择一个借贷协议,并检查我们在此处讨论的归纳是否也适用于该协议。如果适用的话,请随时告诉我们。

标签:KENTOKENTOKETOKDO TokenInter Milan Fan TokenHelmet.insure Governance TokenRoboFi Token

Crypto公司开始将自己与体育赞助联系起来,希望他们的名字出现在球队的球衣上或场边,从而带来更多的品牌知名度,并最终吸引新用户。以下是这些合作伙伴关系迄今为止的进展情况.

1900/1/1 0:00:00作者:孙鹏越2021年底开始火热的元宇宙,还未撑过自己的“三年之痒”,便早早成为昨日黄花。元宇宙曾是科技界最热门的话题,无论是从业人员还是网民,都将其视为计算机的未来,也许也是生命本身的未来.

1900/1/1 0:00:00金色财经报道,胡润研究院今日于广州发布《2023全球独角兽榜》,列出了全球成立于2000年之后,价值10亿美元以上的非上市公司。本次榜单估值计算的截止日期为2022年12月31日.

1900/1/1 0:00:00文/francesco,加密研究员;译/金色财经xiaozou设想一下Arbitrum、Optimism和各L2上的交易成本将降低10倍。怎么做到的?答案就是EIP-4844.

1900/1/1 0:00:00关联加密资产市场的Web3重新进入市场上升期,而被普遍视作Web3主流基建的以太坊区块链也在近日经历了一场重要升级.

1900/1/1 0:00:00原文作者:MaryLiu原文来源:比推?BitpushNews去中心化交易所PancakeSwap?治理代币CAKE本周遭受重创.

1900/1/1 0:00:00