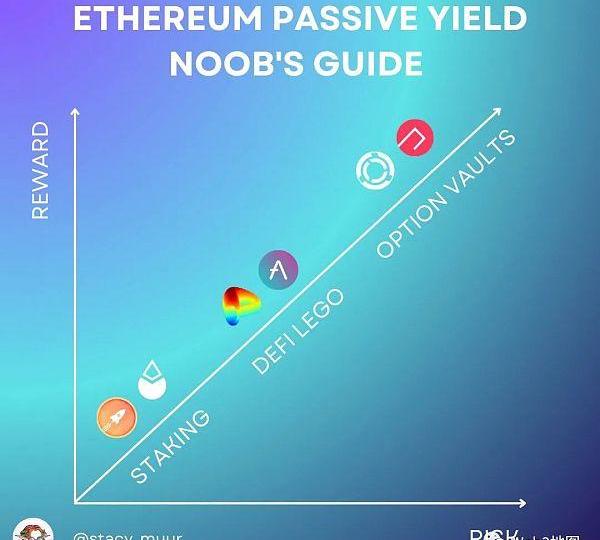

在以太坊生态系统中,有多种策略可帮助ETH投资者实现睡后收入。本文总结了三种主要策略:经典质押、DeFi积木和DeFi期权金库,以及它们的风险和回报。通过选择适合自己的策略,投资者可以在不需要过多努力的情况下获得被动收入。无论是通过稳健的质押,还是通过高回报的DeFi期权金库,睡觉时都能让资产在睡梦中获得增值。

以太坊的睡后收入?:从经典质押到DeFi期权金库

在这篇文章中,作者总结了用$ETH赚取被动收入的3种方式,它们的风险和难度各有不同:

质押

DeFi积木

DeFi期权金库

每个人都有适合自己的一种策略!

质押

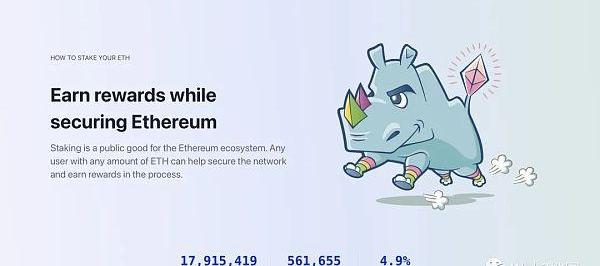

Ethereum的上海升级上周顺利完成。

这是继Ethereum转向PoS权益证明(即TheMerge)之后的重大升级。

Circle于今日23时在以太坊网络上销毁约2亿枚USDC:金色财经报道,据 Whale Alert 监测数据显示,USDC Treasury 于北京时间今日 23:03 在以太坊网络上销毁 199,700,000 枚 USDC。[2023/4/1 13:38:19]

既然现在$ETH的质押奖励是可兑现的,让我们看看质押者有哪些选择。

懒人质押法

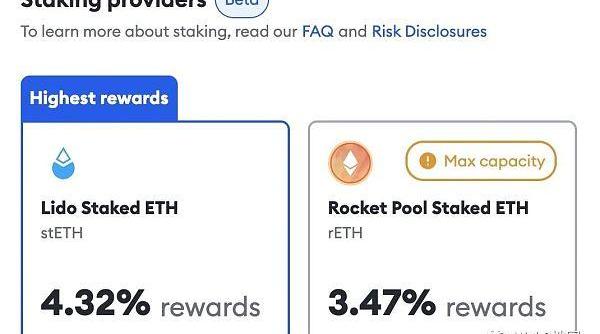

钱包内质押是用您的以太坊持有量轻松获得收益的一种方式。

如果您是@MetaMask用户,可以选择@LidoFinance和@Rocket_Pool质押。

低风险,低回报,去中心化。

去中心化质押

如果您使用的是中心化交易所,例如@binance或@Gemini,您可以使用它们的质押服务。

Binance目前提供约3.84%,Gemini用户享有4.20%的APY。

对冲基金Three Arrows Capital逢低买入4.56亿美元以太坊:12月15日消息,虽然以太坊的价格今年大幅上涨,但最近经历了几个时期的波动,一度达到3675美元的低点。加密货币对冲基金Three Arrows Capital在12月14日早些时候购入了14833枚以太坊,价值为5600万美元。这并不是该对冲基金第一次大量购买以太坊。上周,该基金买入了4亿美元的以太坊。Three Arrows创始人zhu su表示,10万个以太坊只是“尘埃”,意味着会加大购买量。然而,Zhu在11月表示“放弃以太坊”。投机者认为该基金创始人引发了恐惧、不确定性和怀疑心里,压低了以太坊价格,进而有机会再逢低买入。(金十)[2021/12/15 7:42:00]

低风险,低回报,中心化。

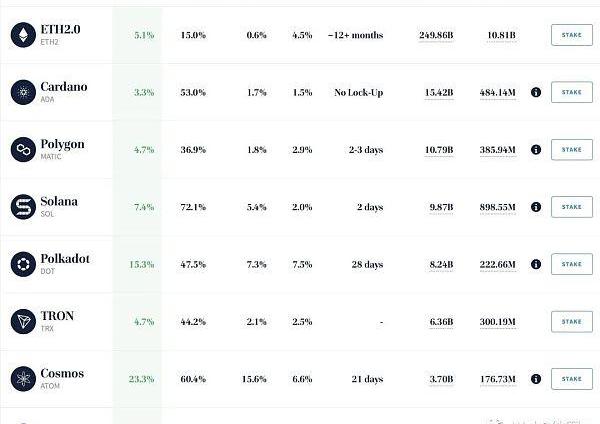

中心化质押一览表

大户质押法

如果您拥有32个闲置的ETH,那么您可能会选择单独质押。

Galaxy Digital创始人将以太坊比作15年前的亚马逊:Galaxy Digital创始人Mike Novogratz今日发表推文将以太坊与早期亚马逊进行了比较,他称,“看看以太坊,可能是15年前的亚马逊,机智、远见卓识、有毅力”。此外,他还向Vitalik Buterin和Joseph Lubin致敬,祝贺他们在以太坊五年内取得的成就。[2020/11/18 21:15:10]

它提供了完全的参与奖励,并提高了网络的去中心化程度。

参考链接:SolostakeyourETH

https://ethereum.org/en/staking/solo/

关于质押的说明

平均而言,ETH质押APR将在3%到6%之间波动。

所有20%/30%/150%的奖池都可能是或庞氏局,所以请小心。

38万枚ETH已质押至以太坊2.0测试网 距离启动还需14万枚:数据显示,7月30日,已有381504枚ETH被质押到以太坊2.0测试网中,距离启动还需4462个验证者(142784枚ETH)。此前报道,以太坊多客户端测试网Medalla将于北京时间8月4日下午21点启动,届时将需要不少于16384个验证节点,即存入524,288枚ETH。[2020/7/30]

以太坊官网展示的APY

对质押者有用的链接

如果质押是您的选择,我建议您保存下面这个来自@staked_us的链接。

+?链接:https://staked.us/yields/

这些家伙汇总了做质押决策所需的财务指标,并定期发布关于质押的出色季度研究。

BTC支持者质疑以太坊公众:BTC支持者Kevin Pham在推特上向以太坊创始人V神及联合创始人Joseph Lubin发起质问,称如果以太坊接受审查,项目方就不应在乎ETH是否被归为证券;如果以太坊抗拒审查,那么项目方就是在公众以圈钱。V神和Lubin没有直接回应这一质疑,以太坊研发人员Raul Jordan随后表示,研发团队的责任是开发出穷人也能在实际场景中运用的具体解决方案。Lubin本周早些时候曾宣称,他们花了大量的时间与美国和其他国家的律师进行讨论,最终得出结论:以太坊不是一种证券,也从来都不是一种证券。[2018/5/6]

Staking信息汇总

DeFi积木

在DeFi中,我们有所谓的DeFi积木,这意味着您可以在一个地方质押您的以太坊,然后在另一个地方再投资,从而赚取复利收入。

可用的DeFi积木策略

您可以通过@LidoFinance质押,获得$stETH,然后将您的stETH+ETH存入@CurveFinance提供流动性。

或者,您可以通过@Rocket_Pool质押,然后将$rETH重新投资到@AaveAave的借贷池中。

是一个很棒的策略!

DeFi积木中的LSD

DeFi期权金库

这样,您可以在相对风险较低的情况下,用您的以太坊赚取约8%的APR。

想要更多风险和刺激吗?好吧。

在这种情况下,请关注DeFi期权金库。

DeFi期权金库是什么?

首先,DeFi期权金库是什么?

它是一种自动化的卖出完全抵押认购期权策略。

这是寻求利用闲置资产赚取额外收益的投资者常用的策略。

还是觉得太复杂了吗?

从新手的角度来看,这意味着一些聪明的交易期权的人将他们的智能策略自动化,以便我们可以投资并赚取比质押或DeFi积木策略更高的利息。

DeFi期权金库的特点

在了解DOVs时,您需要注意以下几点:

当您投资ETH期权金库时,您继续拥有底层加密货币,并且出售一个由金库创建者设定的行权价的认购期权。

如果价格下跌,您的ETH投资价值会减少,但您可以通过出售期权赚取保费。

如果价格上涨,您的ETH价值会增加,但上限为行权价格,超过该价格的收益将支付给期权买方。

我已经尽可能地简化了它,但如果您想阅读更详细的解释,可以阅读由@QCPCapital编写的这篇精彩指南↓

AnExplanationofDeFiOptionsVaults(DOVs)

https://qcpcapital.medium.com/an-explanation-of-defi-options-vaults-dovs-22d7f0d0c09f

DeFi期权金库的收益情况

那么这些DeFi期权金库的收益如何?

平均而言,DOVs根据特定金库的风险状况,生成20%至50%的APY。

行权价格离当前价格越近,期权被执行的风险就越高,因此APY也越高。

值得考虑的金库

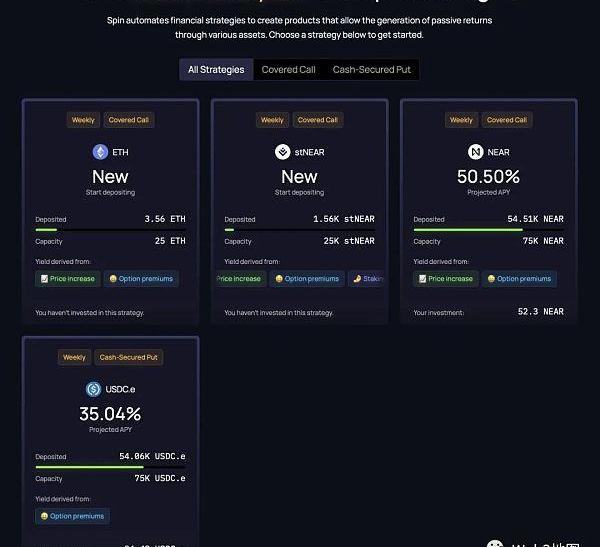

@spin_fi—支持ETH,NEAR,stNEAR,USDC金库。

目前的APY为35%-50%。ETH和stNEAR金库刚刚推出,所以它们一开始的APY可能会更高。

您需要通过@NEARProtocol连接

Spin

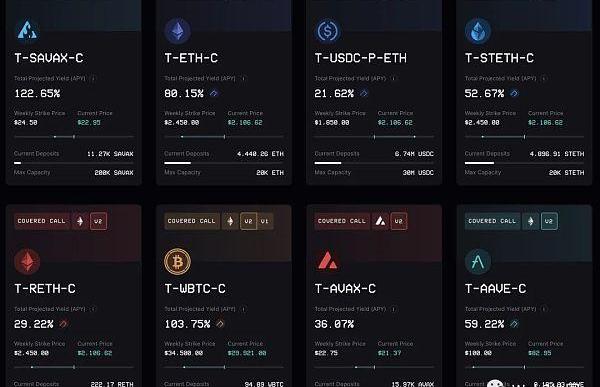

@ribbonfinance—支持BNB,UNI,ETH,stETH,rETH,wBTC金库等。

目前的APY在6%到122%之间。

一些金库需要连接到Avalanche、币安智能链或Solana。

RibbonFinance

@ThetanutsFi–支持USDC,WBTC,WETH金库。

目前的APY在19%到22%之间。

目前还有一些项目处于测试阶段,例如位于@Avax的@ArrowMarkets和位于@arbitrum的@sirenprotocol等。

总结

没有低风险的高收益,请记住这一点。

⊕质押=低风险,低回报。

⊕DeFi积木=低风险,稍高的回报。

⊕DOVs=高回报,部分资金面临较高风险。

您的选择是什么?

欧盟到底是走在前沿还是早就过时,这份监管架构至少是给了一个跨地域的模板。 来源|链得得作者|毛利五郎约5710万美元BTC从Coinbase转出至未知钱包:金色财经报道,数据监测显示,2625枚.

1900/1/1 0:00:00作者:Surf,加密KOL编译:Felix,PANews此前CZ在推特上表示需要更多的DEX才能避免垄断,但有人却不以为然,并提出了另一种解决方案.

1900/1/1 0:00:00原文作者:Bankless原文编译:MaryLiu,比推BitpushNews一年前,以太坊第二层(L2)扩展解决方案赛道的「四大」领头羊是:Arbitrum、Optimism、zkSync和S.

1900/1/1 0:00:00在最新的ZKPMooc课程中,Scroll的联合创始人张烨发表了关于zkEVM设计,优化和应用的演讲.

1900/1/1 0:00:00由于市场预期美联储将采取更宽松的政策,今年以来加密货币价格出现反弹。周二,比特币价格突破关键水平,涨至去年夏季价格加速下跌以来的最高点,随着多头再次主导市场,短期内价格可能会继续上涨.

1900/1/1 0:00:00原文来源:欧科云链研究院原文作者:毕良寰前言4?月?25?日,在美国得克萨斯州的首府奥斯汀,这座充满活力和创造力的城市.

1900/1/1 0:00:00