撰文:Poopman

编译:深潮TechFlow

以下是最近六个月中最盈利的五个DeFi协议的列表,这些协议在去中心化金融行业中占据了重要的地位。这些协议的收益来自于各种收费模式,例如借贷、交易、做市等,以及通过代币激励来鼓励用户的参与和持有。让我们一起来看看这些协议的特点和收益情况。

「盈利」的定义

DeFi的费用模式不同,但总体来说,DeFi项目通过以下方式获得利润:

交易费

借贷费

稳定费

此外,DeFi通过三个主要渠道分配利润:

DeFi协议Lido Finance已超过600万ETH存入其流动质押平台:金色财经报道,Dune Analytics 数据显示,DeFi 协议 Lido Finance 已超过 600 万 ETH 存入其流动质押平台,其中,Lido 上周净流入 105,644 ETH,价值约 1.99 亿美元,将存款推高至 6,008,480 ETH 。

根据 DefiLlama 的数据,Liquid Staking 已成为投资者赚取数字资产收益的一种流行方式,使其成为最大的 DeFi 行业之一,总价值达 160 亿美元。[2023/5/5 14:43:50]

协议库

代币持有人

LP

尽管前两者可以归为协议收入,但LP利润是不同的。LP利润是「供应方收入」,意味着利润被重新分配给在池中提供流动性的人。例如,Uniswap每年产生超过7亿美元的费用,但它只是盈利,因为这些收入的大部分都返还给LP。

为了评估项目的盈利能力,「收入」将是更好的指标,因为它们代表了在向LP分配费用后的「纯收入」。简而言之,收入=费用收入-代币激励。现在我们已经定义了「盈利能力」是什么,让我们深入了解。

Wormhole集成Circle跨链传输协议:金色财经报道,跨链桥Wormhole官方宣布已与USDC发行商Circle合作,推出一套集成Circle跨链传输协议(CCTP)的新合约,使开发者能够在跨链原生USDC传输之上编写通用消息,并在支持的链上燃烧和铸造原生USDC。开发者可以在该合约上构建跨链原生Swap、跨链USDC转账、借贷协议、DEX、收益聚合器等。用户可享受无滑点交易,并且无需在目标链上支付gas费即可传输消息等。目前,该集成已在测试网中上线。[2023/3/6 12:44:52]

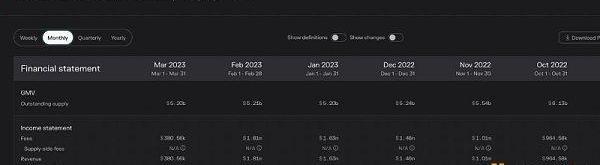

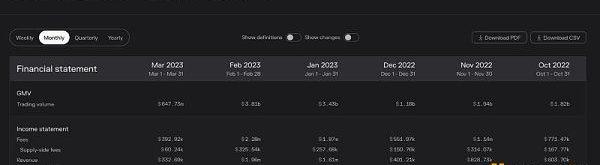

前五名最赚钱的DeFi协议

第一名:MakerDAO~716万美元

MakerDAO允许用户以ETH/BTC/USDC/LINK作为抵押品,并借出它的稳定币$DAI,该稳定币与美元挂钩。

数据:DeFi协议TVL年初至今增长近20%,约84亿美元资金回流:1月17日消息自今年年初以来,DeFi抵押品一直在增加。DeFi协议中锁定抵押品的价值在十周内首次超过500亿美元。此外,自今年年初以来,TVL增长了近20%。根据DeFi Llama的数据,TVL目前为528亿美元,是自2022年11月9日以来的最高水平。在过去七天里,大多数主要DeFi协议的抵押品都出现了两位数的增长。自1月1日的周期低点以来,约有84亿美元回流到DeFi生态系统。

据其分析,这在很大程度上可以归因于随着市场反弹,基础加密资产的上涨。还应该指出的是,DeFi TVL仍比2021年12月的峰值水平低75%。

除了抵押品价值增加,流动性质押衍生品一直在引领市场。Lido目前拥有14.75%的市场占比,反超MakerDAO(市场占比为13.25%),在DeFi市场中位居首位。(BeInCrypto)[2023/1/17 11:16:43]

费用模型?

当有人通过MakerDAO借款时,他们必须支付稳定费,这些费用用于购买$MKR并随后销毁。

DeFi协议总锁仓量跌至741.5亿美元:金色财经报道,据DefiLlama数据显示,DeFi协议总锁仓量(TVL)达到741.5亿美元,24小时跌幅为8.86%。TVL排名前五分别为MakerDAO(74.6亿美元)、Curve(55.2亿美元)、AAVE(49亿美元)、Uniswap(46.1亿美元)、Lido(44亿美元)。[2022/6/15 4:29:38]

在过去的六个月中,MakerDAO从费用中产生了725万美元的收入。扣除9.32万美元的代币激励后,MakerDAO的收益总额为716万美元,稳居收益榜的第一。

第二名:GainsNetwork~573万美元

AOFEX今日18:00上线雪崩协议AVAX(Avalanche)并开放交易:据官方消息,AOFEX交易所今日正式上线雪崩协议AVAX(Avalanche),将于18:00开放AVAX/AQ、AVAX/USDT交易。

Avalanche是一个开源平台,用于启动高度分权的应用程序,新的金融原生功能和可互操作的区块链。使用突破性的共识协议构架,可以在一秒内确认交易的智能合约平台,支持Ethereum开发工具包的全部内容,使数百万个完整的区块生产者成为可能。具体上线时间请关注官方公告。

AOFEX数字货币金融衍生品交易所,旨在为用户提供优质服务和资产安全保障。[2020/9/22]

GainsNetwork是一个建立在Arbitrum和Polygon上的衍生品交易平台,为用户提供加密货币和外汇交易选项,并提供杠杆交易。

费用模型

当用户打开、关闭或更新交易时,Gains会收取一定的交易费。此外,还有展期费、资金费和清算费。在过去的六个月中,Gains从费用中获得了?700万美元。然而,$GNS没有提供任何激励,因此只需要支付127万美元的供应方费用。

这意味着GainsNetwork获得了大约573万美元的收益,位列最高收入者列表的第二位。

第三名:GMX~364万美元

GMX是一个热门的永续合约交易平台,在Arbitrum上实现了低交换费用和零价格影响交易。用户可以在GMX上进行现货交易和交易永久期货,最高可杠杆达到50倍。

费用模型

GMX将从交换和杠杆交易中产生的费用分配给那些持有$GMX并为$GLP提供流动性的人。在过去的6个月中,GMX赚取了6754万美元的费用,其中4727万美元用于GLP持有者的供应方费用。剩余的2026万美元用作收入,但1660万美元(82%)用于代币激励。

尽管在熊市期间表现良好,但由于代币激励的高成本,GMX的利润相对较小,仅在最赚钱的项目列表上获得了第三。

第四名:Convex~157万美元

Convex是建立在CurveFinance之上的收益增强器。通过控制超过50%的veCRV,Convex利用其治理权力在Curve中增加CRV奖励,从而增强收益。

费用模型

Convex从3CRV收益、$CRV和其他流动性挖矿奖励中获得收入。在过去的六个月中,Convex赚取了7051万美元的费用,其中80%的收入流向CurveLP做市商。

剩下的1417万美元的收入主要用于代币激励($CVX),仅剩157万美元的收益。

第五名:1inch~127万美元

1inch是一个基于ETH和BSC的非托管DEX聚合器。

费用模型

在过去的六个月中,1inch创造了197万美元的收入。在扣除价值69.3万美元的代币激励后,1inch的收益达到127万美元,稳居榜单第五名。

标签:EFIDEFIDEFMakerEfi币行情Bearn Defi Protocoldefi币如何挖矿maker币怎么挖

撰文:Alice,ForesightVenturesChatGPT推出两个月后用户数量迅速突破1亿,成为业内和资本市场的关注热点。目前,国内外已有多家科技巨头在AIGC领域布局.

1900/1/1 0:00:00作者:ChrisPowers熊市发展到现在,稳定币市场已经暗流涌动。稳定币是最成功的加密资产类别之一,或者至少可以说是最容易获得大规模市场采用的产品之一.

1900/1/1 0:00:00至暗时刻刚刚过去的一周可能是币圈开年来最黑暗的一段时间,比特币价格一度跌破2万美元的重要关口,为1月份以来首次.

1900/1/1 0:00:00DeFi数据1、DeFi代币总市值:500.47亿美元 DeFi总市值及前十代币数据来源:coingecko2、过去24小时去中心化交易所的交易量30.

1900/1/1 0:00:00原文作者:Vedent原文编译:白泽研究院SoulboundToken是以太坊创始人VitalikButerin的心血结晶。这个激动人心的技术将撼动Web3世界,并且已经引起了加密社区的关注.

1900/1/1 0:00:00数据驱动的DeFi研究员,收集了30个优秀加密协议的最新进展,颇具研究价值。?LidoLidoV2最值得期待的特性:StakingRouter/质押路由器:允许任何人通过模块化的即插即用模式成为.

1900/1/1 0:00:00