撰文:MattHougan、JuanLeon、ToddRosenbluth

编译:aididiaojp.eth,ForesightNews

严峻的宏2022年对加密行业来说是艰难的一年。观环境和曾被视为行业中坚力量的多个实体的倒闭,导致几乎所有加密资产价格大幅回落。比特币从历史最高点下跌65%,是有记录以来第二糟糕的一年。

然而,即使在动荡之中,加密生态系统的某些领域仍在向前发展。以太坊完美地过渡到权益证明共识机制,对能源效率和资产发行有重大利好。同时,Layer2扩展解决方案起飞,此外与多个中心化金融机构的失败形成鲜明对比,DeFi蓝筹股表现出市场弹性。

在此背景下,指数和beta加密基金提供商Bitwise和ETF领域新闻和分析提供商VettaFi连续第五年联手进行Bitwise/VettaFi2023财务顾问调查,目标是衡量财务顾问目前对加密货币的看法,包括他们是否以及如何在客户投资组合中配置加密货币。

该调查揭示了一些重要趋势,包括顾问对加密货币的兴趣和配置策略,以及对该领域的重大担忧。关键要点包括:

尽管市场波动,但加密资产配置保持稳定

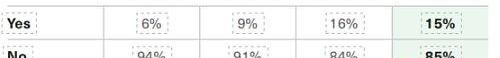

15%的顾问报告称,去年在客户账户中配置了加密资产。这与去年的调查结果(16%)大致持平,远远领先于2021年(9%)和2020年(6%)。

访问权限是采用的主要障碍

只有29%的顾问表示他们能够在客户账户中购买加密货币。在该组中,52%的顾问目前代表客户进行配置,可见访问的重要性。

一旦你投资,你往往会继续投资或投资更多

尽管市场波动,但目前配置过加密资产的顾问中有78%计划在2023年维持或增加该风险敞口。

客户兴趣依然浓厚

去年,90%的顾问收到了客户关于加密货币的问题。最常见的问题是:「我应该考虑投资加密货币吗?」

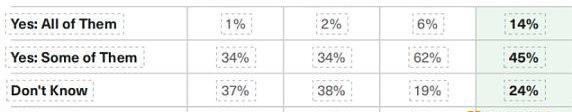

客户自行投资仍然是一个重要机会

59%的顾问表示,他们的「部分」或「全部」客户在顾问关系之外自行投资加密货币。这对顾问来说是一个重要的商机,也是顾问可以帮助客户做出更明智选择的领域。

加密资产在投资组合中的权重不超过5%

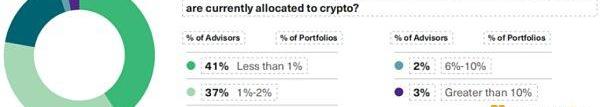

在客户账户中配置加密货币的顾问中,绝大多数(95%)在客户投资组合中持有加密货币的权重为5%或更低。

加密股票ETF受到顾问的主要关注

当被问及他们最想要在2023年配置哪些加密货币敞口时,「加密股票ETF」是首选。

美国退休基金401(k)受到美国股市动荡的冲击:金色财经消息,美国退休基金401(k)受到美国股市动荡的冲击。在数据公司BrightScope提供的100只最大的401(k)基金名单中,今年迄今为止,没有任何正回报,即使是以往表现最好的也遭受了损失,除了12只以外,其余所有基金均录得两位数的亏损。表现好的,遭受个位数下降以上的是价值导向或收入导向的策略。(彭博社)[2022/5/9 2:59:43]

监管的不确定性和波动性是最令人担忧的问题

65%的顾问将监管不确定性列为在投资组合中配置更多加密资产的障碍。波动性也备受关注,60%的受访者对此领域表示担忧。中心化机构的失败排在第三位,超过一半(51%)的顾问提到了这一点。

短期看跌,长期看涨

63%的受访者认为比特币的价格今年会下跌。但60%的人认为五年后会更高。

总而言之,调查结果证实了虽然像FTX这样的暴雷和市场的剧烈波动令人担忧,但顾问及其客户选择继续配置加密货币,并且兴趣水平仍然很高。

研究方法

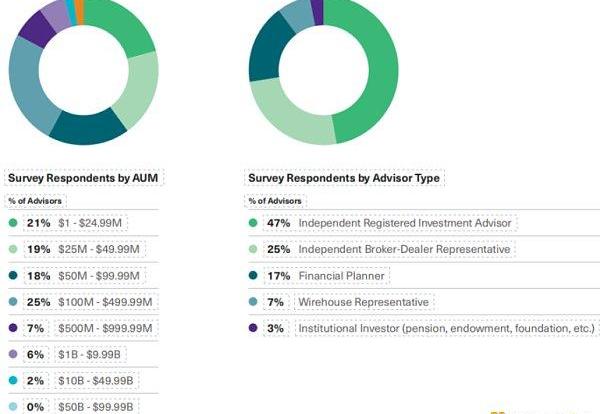

Bitwise/VettaFi2023年财务顾问对加密资产态度基准调查的目标是衡量美国财务顾问对加密市场的看法,包括他们是否认为将客户资产分配到该领域是合适的。调查旨在对来自全美各地的不同类型顾问进行交叉抽样,包括独立注册投资顾问(RIA)、经纪自营商代表、财务规划师、金融服务公司代表和机构投资者。展开调查的时间为2022年11月25日至2023年1月6日。

该调查从财务顾问那里获得了491份符合条件的完整回复,低于前一年的619份和前一年的994份,但高于2019年415份和2018年151份。

受访者简介

独立RIA占所有受访者的近一半,其次是独立经纪交易商代表、财务规划师、wirehouse代表和机构投资者。受访者的细分与去年的调查类似,尽管今年我们将机构投资者包括在内以吸引更广泛的专业投资者。

调查中平均顾问管理的资产在5000万到1亿美元之间,但资产规模分布合理:几乎相同数量的受访者的资产管理规模低于或高于5000万美元(40%),超过1亿美元的受访者占比为42%;11%的人拥有超过10亿美元。

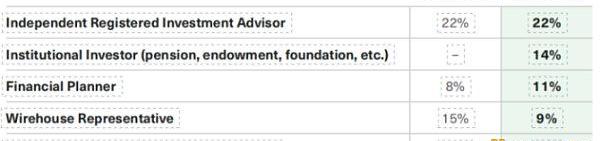

报告在个人投资组合中拥有加密资产的顾问比例从2022年调查的47%降至37%。尽管如此,这仍大大高于2020年(24%)或2019年(17%)。

机构投资者最有可能存在个人拥有加密货币资产的情况,该类别中64%的受访者对这个问题做出了积极回应。这与RIA(39%)、独立经纪自营商(37%)、理财规划师(34%)和wirehouse代表(17%)相比有优势。

美股可能会迎来可怕9月 分析师:“未来两个月或持续动荡”:美股现在进入了今年波动最剧烈的两个月。周四时,标普500创下了入夏以来少有的大幅下跌之一,下跌3.5%,原因是投资者纷纷抛售科技股,令市场恐慌指标接近10周高点。基金经理和策略师表示,周四的下跌可能预示着未来两个月的动荡,因为机构投资者开始重新关注未来一年的潜在经济隐患。此外,投资策略师表示:苹果和亚马逊等少数科技股的涨幅过分集中,随着总统大选的不确定性上升,股市大幅下挫的风险势将加大。(新浪)[2020/9/7]

调查结果

顾问的客户对加密货币感兴趣吗?

由于过去一年市场上存在大量的加密货币头条新闻,客户的好奇心尤其高,也是顾问对加密货币感兴趣的重要因素。去年,90%的顾问收到了客户关于加密货币的问题。尽管这比2021年的94%略有下降,但高于2020年的81%和2019年的76%。

持续的高兴趣强化了调查的一个关键要点:每个顾问都需要有能力回答客户有关加密货币的问题。

当顾问被问及他们从客户那里收到最多的问题时,超过一半即56%的人选择了:「我应该考虑投资加密货币吗?」

在过去12个月中,有多少客户询问过有关加密货币的问题?

令人印象深刻的是,鉴于市场状况,顾问在客户账户中配置给加密货币的比例在2022年大致保持稳定,有15%的受访者表示配置了加密货币。这与去年(16%)大致持平,远高于2021年(9%)和2020年(6%)。

目前是否在客户账户中分配给加密货币?

声音 | 分析师:比特币价格与不断上升的经济动荡呈现70%相关性:金色财经报道,比特币被广泛认为是应对全球经济不景气的一种宏观对冲资产。一位资深研究分析师的最新发现强调,两者之间确实存在着相关性,而且相关性可能比人们想象的要强得多。根据全球经济政策不确定性指数,在2019年,比特币市场价格与不断上升的动荡呈现70%的相关性。上述发现证实,经济政策的不确定性提高了比特币作为价值存储的地位及潜在对冲收益。[2019/11/29]

目前是否在客户账户中分配给加密货币?

然而,这只是总体客户兴趣的一小部分:据受访者称,2022年有59%的客户在其咨询关系之外投资加密货币,而2021年这一比例为68%。

你的客户自己投资加密货币吗?

在自行投资的客户中,75%的客户通过Coinbase等集中式加密平台来配置风险敞口,而41%的客户则直接通过自己的加密钱包进行投资。有趣的是只有18%的人通过他们自己管理的经纪账户获得风险敞口,他们更喜欢更多的加密原生方法。

顾问的客户主要根据Bitwise的一般建议进行投资:95%的加密敞口客户将不到5%的投资组合分配给加密货币。这表明,对于绝大多数顾问客户而言,加密货币在他们的投资组合中扮演着重要但附属的角色。

在投资加密货币的客户中,他们的投资组合中目前分配给加密货币的百分比是多少?

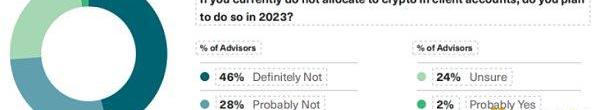

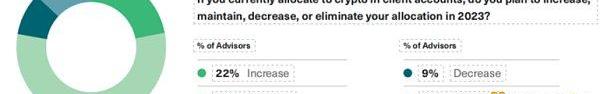

另一个有说服力的发现是,已经在客户账户中配置给加密货币的顾问与没有分配给加密货币的顾问之间的态度存在差异。在那些没有为客户配置加密资产的顾问中,74%要么不打算在2023年增加敞口,要么仍在权衡利弊。另一方面,已经在客户账户中配置加密货币的顾问中有78%计划维持或增加风险敞口。这表明已经接触过加密货币的顾问可能更了解加密货币的机会和风险,而那些没有接触过的顾问可能会被2022年的加密货币寒冬所排斥。

声音 | Circle首席执行官:宏观经济动荡是近期比特币增长原因:据Cointelegraph 8月6日消息,Circle首席执行官Jeremy Allaire 8月5日接受CNBC采访时表示,宏观经济动荡是近期比特币(BTC)增长的原因。在地缘和宏观经济动荡时期,比特币已经成为一个用来储存财富的避风港。近期比特币上涨与人民币贬值之间存在关联,人民币刚刚触及11年低点。更广泛的主题是,加密货币,特别是比特币更广泛的参与这些全球宏观事件的力量正变得越来越清晰。不断上升的民族主义、不断增加的货币冲突、贸易战,这些显然都支持非主权、高度安全的数字价值储存。[2019/8/6]

如果你目前没有在客户账户中分配给加密货币,你是否计划在2023年这样做?

如果你目前在客户账户中分配给加密货币,你是否计划在2023年增加、维持、减少或取消你的分配?

财务顾问是否在其个人投资组合中分配给加密货币?

超过三分之一37%的顾问表示在其个人投资组合中拥有加密资产。这低于2021年的47%,但仍远高于2020年的24%和2019年的17%,当时加密货币价格大幅上涨。

你的个人投资组合中是否拥有加密货币?

财务顾问在2023年关注到哪些机会?

当被问及他们最有兴趣在2023年配置哪些风险敞口时,持有多只加密股票的加密股票ETF名列前茅(25%),这表明股票和熟悉的ETF基金可以在加密投资中发挥重要作用。对于大多数顾问来说,股票ETF敞口可能比直接持有加密资产更容易配置。

金色相对论 | 节点资本创始合伙人杜均:动荡之中“危与机”并存:在本期金色相对论之“矿业危·机”中,针对金色财经内容合伙人佟扬“熊市之下,数字货币市场处于高度不稳定状态,给予矿业的挑战压力持续扩大。动荡之中你看到的是危局还是新机?”的提问,节点资本创始合伙人杜均表示,“危与机同时存在吧,14、15年我们的矿机业务都多次面临拔掉电源,几大矿机生产商融资也是四处碰壁,16、17年大家也都是赚的盆满钵满的。核心还是要看是否有核心竞争力,有信仰,有核心竞争力,扛得住就是机。没信仰,纯粹进来打擦边球的,看不到希望,抗不过去就是危。”[2018/11/19]

比特币等个人加密资产是下一个首选敞口(17%),高于多元化加密资产基金(10%),个人加密公司股票排在最后为4%。

你最有兴趣在2023年为客户分配以下哪些敞口?

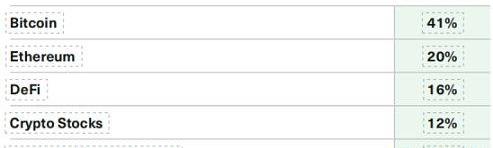

就感兴趣的领域而言,顾问们对加密货币市场表现出了广泛的好奇心。比特币和以太坊最受关注,分别有41%和20%的顾问选择它们作为他们最感兴趣的领域。然而其他主要领域的分布均衡:DeFi为16%,加密股票为12%,Web3和Metaverse为11%。

你觉得加密货币市场的哪些领域最有趣?

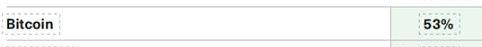

一个有趣的发现是顾问对兴趣的看法与看涨之间的差异。虽然顾问对比特币的兴趣(41%)大约是以太坊(20%)的两倍,但他们对这两个最大的加密资产的看好程度几乎平分秋色:53%看好比特币,而47%看好以太坊。

你更看好比特币还是以太坊?

财务顾问如何了解加密货币?

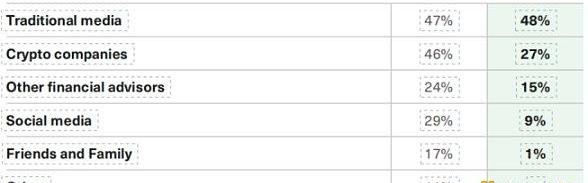

在像加密资产这样充满活力的行业中,教育是关键。顾问对加密货币进行自我教育的方式正在发生变化。

当顾问被问及他们如何了解加密货币时,传统媒体仍然是48%的首要来源,而2021年这一比例为47%。但我们调查中的所有其他类别都同比下降,有些下降幅度很大:加密货币公司从46%下降2021年下降到2022年的27%,其他财务顾问从24%下降到15%,社交媒体从29%下降到9%,朋友和家人从17%下降到1%。结果表明,在丑闻缠身的一年里,顾问们求助于官方媒体,以了解其他来源。

你主要在哪里接受加密教育?

是什么阻止顾问在客户账户中配置加密敞口?

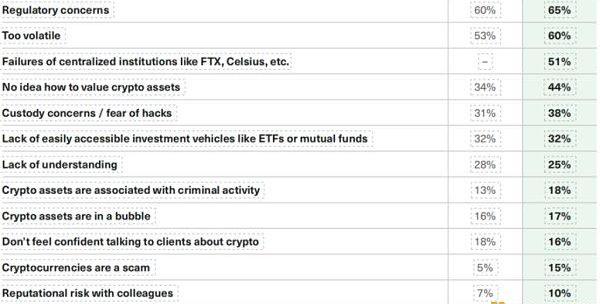

加密货币在2022年的主要痛点包括公司倒闭、价格大幅波动和监管不明确,被清楚地反映为阻碍顾问启动或增加他们的加密风险敞口。

主要的担忧是监管的不确定性,这仍然是一个长期的担忧来源。65%的顾问声称这是更大程度采用加密货币的障碍,高于2021年、2020年和2019年。关于资产分类、机构权限和税务报告要求的持续争论既是加密技术日益普及的自然结果,也是更广泛采用的障碍。

不出所料,鉴于加密货币在2022年的价格大幅下跌,波动性也越来越大,60%的顾问表示这是一个担忧。另一个预期的担忧来源:中心化机构的失败,超过一半(51%)的顾问提到了这一点。

然而,一个令人鼓舞的发现是顾问对其加密资产的信心似乎在增长。更少的顾问选择「缺乏理解」或「缺乏信心谈论加密货币」作为2022年的障碍。这些相同的数字在过去两年中普遍更高:2021年为28%和35%,2020年分别为18%和22%。

是什么阻止你增加对加密资产的投资或进行首次配置?

什么会让顾问更愿意在未来增加加密资产敞口?

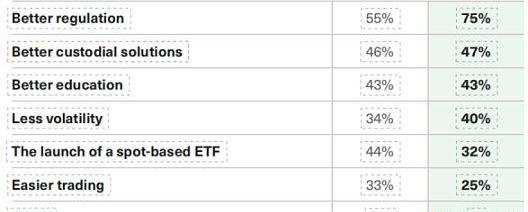

顾问们关于什么会让他们更愿意增加加密敞口的观点与前几年的调查结果基本一致,尽管百分比波动很大。

监管仍然是最大的障碍,但其重要性在2022年动荡的新闻流中飙升:75%的顾问将「更好的监管」称为提高他们对加密资产配置信心的关键一步,高于前一年的55%。另一个因素是波动性:40%的人希望看到波动性降低,而前一年这一比例为34%。今年的结果不太突出:推出基于现货的ETF和更容易的交易。

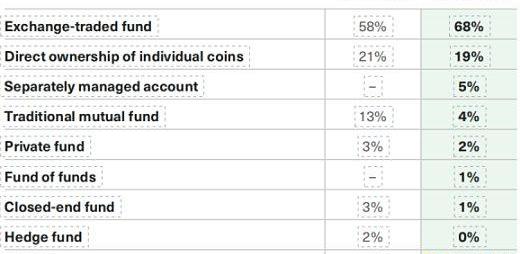

尽管如此,就投资工具而言,顾问仍然强烈偏好ETF:68%的顾问表示,这将是他们持有加密货币的首选方式。此外,ETF相对于传统共同基金的优势包括费用、可交易性、透明度等似乎越来越受到顾问的青睐,只有4%的人选择共同基金,而2022年这一比例为13%。

什么会让你更愿意在未来配置加密资产?

你将更愿意通过哪种方式投资加密资产?

对比特币价格的预期

从历史上看,该调查最引人入胜的话题之一是衡量投资者对比特币价格的预期,比特币是最大、使用最广泛的加密资产。调查结果反映了短期的看跌观点。

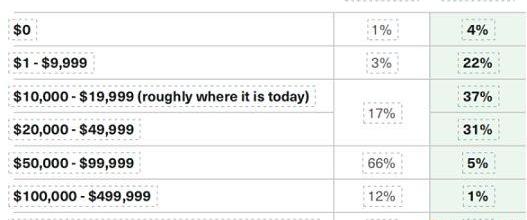

不到一半(37%)的受访者认为,明年比特币的价格会比现在高。但同样的顾问对其前景有着长期的信心:60%的人认为比特币将在未来五年内增值。

一年后比特币的价格是多少?

五年后比特币的价格会是多少?

结论

美国财务顾问的资本配置决策对于加密货币等新兴资产类别至关重要。据估计,顾问控制着超过20万亿美元的财富,并在教育消费者和机构等人士了解市场方面发挥着关键作用。因此,这项调查在揭示顾问对加密货币不断变化的理解、看法和态度方面发挥着重要作用。

调查强调对于这一关键受众,对加密资产的兴趣继续保持稳定,甚至在某些方面有所增强。尽管熊市令人心痛,但几乎所有顾问的客户不仅询问加密货币,而且询问他们是否应该考虑投资。超过三分之一的顾问个人拥有加密货币,他们对资产类别的熟悉程度和知识水平不断提高。

虽然顾问的许多相同关注年复一年地保持不变,即对波动性的谨慎和对监管更加清晰的渴望、比特币作为最受欢迎资产的地位、对多元化加密股票ETF的偏好超过多元化加密资产基金,以及对加密资产的信念。加密货币的长期增长的预期今年发生了显着变化,其中许多变化可能是由发生的困难事件推动的。熊市明显削弱了顾问的短期预期。在寻求指导时,越来越少的客户在与财务顾问的关系之外进行投资,而顾问则转向传统媒体并远离其他教育新闻来源。以太坊与比特币相比取得了进展,顾问对以太坊的乐观态度几乎与世界上最大的加密资产持平。

随着过去一年的尘埃落定,顾问们正在评估2023年的投资前景,作为一种引人注目的投资选择,以及金融顾问和机构投资者的独特业务发展机会,我们认为加密货币的变革潜力正在向前推进。

目前,DeSci领域整在蓬勃发展,作者sshshln对该领域进行了解读,整理了86个DeSci生态项目,他们中的大多数在去年就已经出现了,本文展示了2023年初的DeSciMapping.

1900/1/1 0:00:00图片来源:由MazeAI工具生成1890年,巴黎议会概述随着去中心化自治组织多年来的普及和增强实用性,对可扩展和动态DAO治理系统的要求也越来越多.

1900/1/1 0:00:00撰文:WilliamM.Peaster编译:DeFi之道最近,一波新的NFT已经推出或开始获得前所未有的牵引力.

1900/1/1 0:00:00作者:DragonflyCapital研究员CeliaWan来源:Medium编译:DeFi之道对于几乎任何非同质化的资产类别,卖家都是价格的制定者.

1900/1/1 0:00:00原文:《TheStateofOptimism》byBenGiove,Bankless编译:aididiaojp.eth,ForesightNews截至今天.

1900/1/1 0:00:00作者:EshaBora探索区块链技术和社区代币化的潜力,将学术研究提高到新的水准。Covid-19时代让我们对人类处理巨大危机的能力产生了怀疑和恐惧,因为每分每秒都有大量的人走向死亡.

1900/1/1 0:00:00