撰文:经纬中国Crypto投资人Zixi

来源:Zixi.eth

MEV最初是指矿工可提取价值,应用于工POW下,是衡量矿工通过在其生产的区块内任意添加、排除或重新排序交易的能力所能获得的利润。MEV不仅限于基于工作量证明(PoW)的区块链中的矿工,而且还适用于权益证明(PoS)网络中的验证者。最大可提取价值(MaximalextractablevalueMEV)是指在POS下,验证者通过添加、删除并更改区块中的交易顺序,在超过标准区块奖励和gas费用的区块生产中所能提取的最大价值。现在MEV一般代指最大可提取价值。

现在以太坊过渡到POS后,任何用户质押32ETH就能成为validator。在每个出块的时间里面,会随机选择一个验证者作为区块proposer,来将交易打包执行成一个新状态,随后这个proposer将此区块打包给其他validator进行验证。从上述描述中,似乎应该是validator想办法排列区块的交易排序以此才能有利可图。但实际上,大部分MEV是有Searcher来进行排列的。这是因为Searcher需要具备专门的算法技术,进行搜索计算排序。Searcher通过其算法在Mempool/私域频道等提交给proposer,proposer随后会将其打包至区块链中。MEV表现之一就是三明治攻击。

MEV有利有弊。优点在于:能够提高DeFi高效率,依靠Searcher能够迅速扳平价差。缺点在于有的MEV极度影响用户体验,例如被攻击的用户会面临更高的滑点和极差的用户体验,且由于gaspriorityfee的存在,searcher会有时大幅拉升gas费用,导致网络拥堵和很差的用户体验。

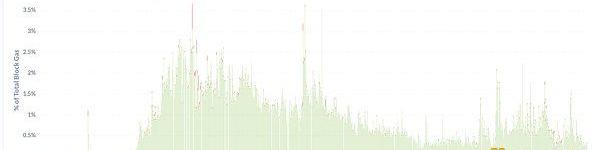

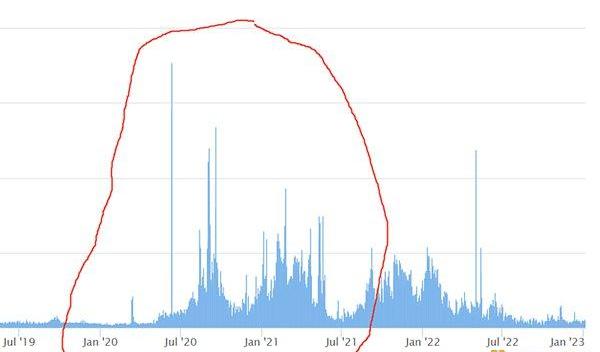

图1:以太坊头部10个DeFi历年来来实现的MEV情况

防作恶 MEV 协议 Shutter Network 获得 236 万美元捐赠:6月27日消息,防作恶的 MEV 开源协议 Shutter Network 宣布获得 236 万美元捐赠(contributions),贡献者包括 Alphemy Capital、coinix、Equilibrium、FishDAO、Factor(Gnosis Chain 战略风险基金)、JDAC Capital、JLH Ventures、OKX Ventures、Owl Ventures、Own.fund 和 Timothy Lowe 等。[2023/6/27 22:03:38]

下文先简单描述一下在以太坊上MEV中各个角色的分工。

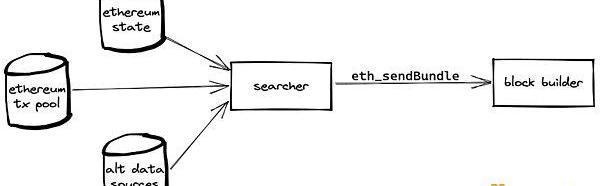

Searcher负责监听公共交易池和Flashbots私有交易池,然后利用算法算出最有利可图的区块内交易顺序,打包发给Builder。此时Searcher会给一个出价,表达愿意付出的最大成本,该成本仅对builder可见,而不是通过p2p网络对所有人可见,从而减轻链上使用压力。

图2:Searcher监听公共交易池和私有交易池来利用算法进行报价

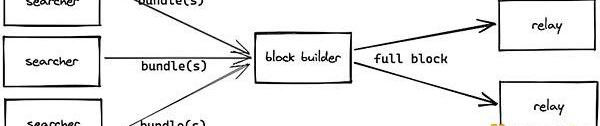

任何下载MEV-Boost的用户都可以成为BlockBuilder。Builder接受来自searcher的交易,并进一步从中选择有利可图的区块,随后将区块通过MEV-Boost发送给relay。

Tether 已将与此前攻击 MEV 事件相关地址列入黑名单:金色财经报道,Tether 已将与此前攻击 MEV 事件相关地址(0x3c98)列入黑名单,该地址持有 300 万枚 USDT。

此前报道,数个顶级的 MEV 机器人遭到黑客攻击,黑客将 MEV 机器人的交易包拆解后将部分交易替换从而盗走了 MEV 机器人的资金,损失约 2500 万美元,被分别存放在 0x3c98、0x5b04 和 0x27bf 开头的地址中。[2023/4/11 13:56:52]

图3:builder收集不同searcher的报价

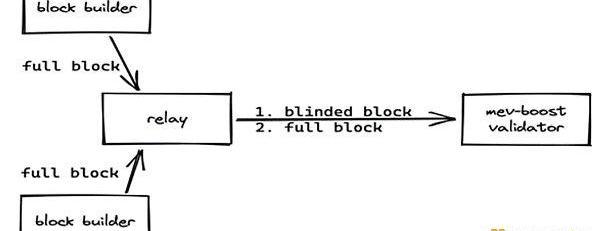

Relayer是实现PBS分离的组成部分,为Proposer托管Builder传来的区块。Relayer接受Builder传输的区块,并将最有利可图的区块头传递给Validator。当Validator验证完区块头后,relayer再将整个区块头发给Validator,以加速Validator工作效率。

图4:relayer收集不同builder的区块

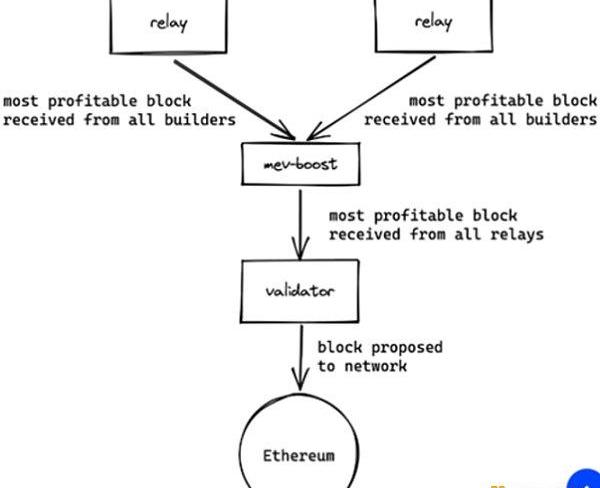

POS下任何用户都能质押32ETH成为Validator。目前Lido是最大的Validator。Validator只要使用MEV-Boost就能从多个relayer的提议中选取最有利可图的区块,并收取priorityfee,随后在众多Validator中选取一名Proposer出块。

抗MEV解决方案供应商Wallchain获得200万美元投资:3月16日消息,抗MEV解决方案供应商Wallchain宣布获得由Cypher Capital领投的200万美元投资。这笔投资将用于推动Wallchain对Web3进行深入研究,以实现收入增长、推出新的MEV解决方案。Cypher Capital是一家总部位于阿联酋的加密货币投资公司,涵盖风险投资、节点、采矿等。[2023/3/16 13:07:44]

图5:Proposer(Validator)最终选择最有利可图的区块进行构建

图6:整个MEV产业链

大部分MEV包含几种形式:1.Dex无风险套利。Searcher用链上数据进行分析,利用Dex中的价差+闪电贷进行无风险套利。2.借贷中的清算。searcher以最快的速度查询链上数据,确定哪些借款人可以被清算,然后第一个提交清算交易并收取清算费3.三明治攻击,例如我想花100万美金在Uni上购买ETH,这会导致ETH在Uni上大额拉升。在Searcher支付最高的gaspriority的前提下,Searcher只需要监听交易池内,把他购买ETH的交易顺序提前至我购买ETH交易顺序,然后在我购买后,他立刻卖出,即可完成三明治攻击。虽然MEV存在失败可能,即Gaspriorityfee不够高,但是从图中看得到,失败的成本在总成本中微乎其微。

图7:在MEV中,失败的MEV成本占比很小

Cosmos上MEV基础设施Skip Protocol推出用于分析Cosmos中MEV的仪表板和Python库:9月13日消息,Cosmos上最大可提取价值(MEV)基础设施Skip Protocol宣布推出用于分析Cosmos中MEV的仪表板和Python库MEV Satellite,当前MEV Satellite仅支持Osmosis,之后会扩展到其他Cosmos链,并解决识别跨域/链MEV问题。Skip Protocol旨在构建链上和链下MEV基础设施,帮助用户、质押者和验证者分享MEV收益,使搜寻者能够执行更复杂和更有利可图的策略。[2022/9/13 13:27:28]

Flashbots是一个研发公司,旨在减轻MEV导致的负外部性。Flashbots推出了几个产品,例如FlashbotsAuction(withtheFlashbotsRelay),theFlashbotsProtectRPC,MEV-Inspect,MEV-ExploreandMEV-Boost等。在这里着重介绍一下Auction和MEV-Boost两款产品。

在没有FlashbotsAuction之前,例如在2020-2021年初的DeFiSummer中,以太坊使用量激增带来了很大的负外部性,例如gas很高以及以太坊拥堵。这是由于在过去的常规交易池中,用户将gas出价费用p2p广播到所有节点,然后矿工来计算最有利可图的区块。这种公开竞价方式会导致高gas,且所有普通散户也要承担高gas,导致用户体验很差。此外,由于拍卖失败的交易也会在链上恢复,占据一定区块空间,最终导致区块空间浪费且矿工降低收益,双输。因此Flashbots创立了Auction以缓解上述问题。Auction提供了一个私人交易池+隐私的投标区块拍卖机制,允许validator无需信任地外包最有利可图的区块构建工作。在这个隐私私人交易池中,searcher可以私下交流,并不需要为失败而支付费用。

MEV-Boost是由Flashbots开发,依靠链上Validator运行的一个开源中间件,用来完成Blockbuilding业务,从而实现POS下Proposer和Builder分离。目前还没有实现PBS,所以会导致规模效应和中心化,即越大的矿场越有能力开发算法提升自己Search的能力;但目前PBS已经写入了以太坊发展历程。MEV-Boost通过链接多个relay,从而选出最有利可图的区块交给Validator。MEV-Boost目前也有90%以上的采用率。但伴随越来越多的用户参加MEV,MEV的竞争开始激烈。Seacher的利润开始被降低,Producer的利润开始升高。从目前累计数据来看,64%的MEV总利润还是被算法为主导的Searcher占据。此外MEV也存在在其他链上,例如BSC,Avalanche等,其他链的竞争不激烈,但天花板相对较低。

以太坊社区成员:解决网络集群的地理风险需要完全消除验证者提取MEV的能力:金色财经报道,以太坊社区成员在ethresear.ch中发表关于《PoS 会导致验证者的地理聚集吗?》文章,Mister-Meeseeks表示,PoS 过渡的一个被低估的方面是,重新定位验证器节点比挖掘操作要容易得多。因此,我们希望区块验证器比当前的区块矿工在地理上更具移动性。这意味着,如果某个地理位置甚至有一点优势,我们预计会有不成比例的验证器聚集在那里。这显然不利于网络的弹性、安全性和去中心化。

特别是我的实际担忧与 MEV 套利有关。大部分集中式交易所价格发现发生在东京。FTX、Binance 和 Huobi 匹配引擎都在一个数据中心内运行。

对于从事 MEV 的验证者来说,与这些交易所共处一地是一个主要优势。为订单活动提供低延迟数据意味着能够对分散的交易所进行套利。相比之下,在日本以外运行验证器会增加数百毫秒的延迟。以 12 秒的区块时间,将您的验证器放在东京每年价值数千万美元,以实现 10 亿美元的 CeX/DeX 套利策略。

特别是,东京作为网络集群的地理位置尤其具有高风险。它极易发生地震和海啸。如果 90% 以上的验证者同时下线,网络会发生什么?为了解决这个问题,我认为协议必须要么 1)完全消除验证者提取 MEV 的能力。或者 2) 通过一些比 MEV 提取更重要的奖励计划来明确激励地理多样性。[2021/8/14 1:54:10]

图8:Searcher收入毛利在64%左右

目前的一个趋势是builder中心化,CR5已经达到了84.29%。Builder会因为具备独家订单流且能跨链,因此builder逐渐集中。Builder中心化会导致以太坊POS去中心化的失效。因此为了解决如上问题,Flashbots研发了SUAVE。

图9:Builder越来越中心化

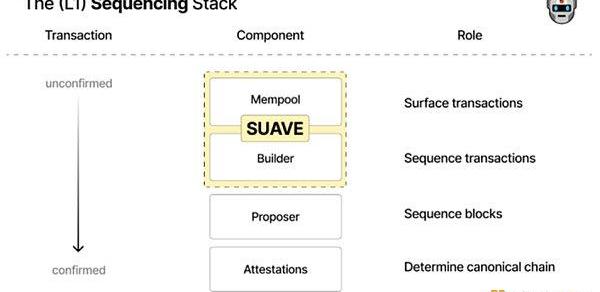

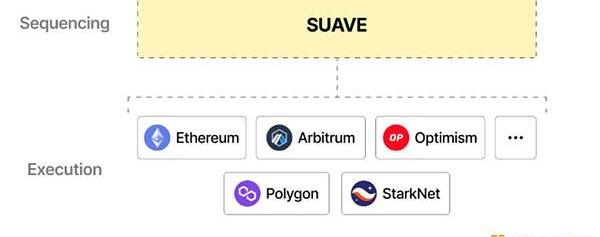

SUAVE是一个独立的区块链,但可以理解成是一个可以插在任何其他链的插件,充当其他链的Mempool和builder。SUAVE把所有链的Mempool和builder与其他角色分开,实现专业化管理,以此提升全链效率。SUAVE实现了共赢,即区块链本身更去中心化,validator收入最大化,searcher/builder能够设置偏好且潜在收入变大,用户也能用最便宜的价格进行私密交易。

图10:SUAVE架构

图11:SUAVE可以实现跨链MEV

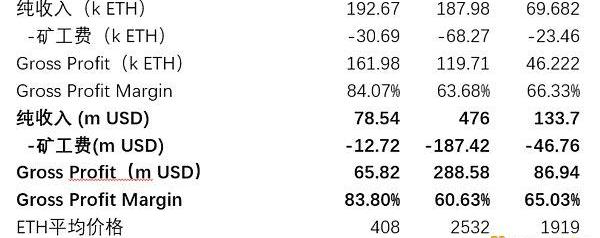

根据Flashbots统计结果,MEV2022年在以太坊上10个头部DeFi项目中累计获得70KETH,即1.33亿美金的收入,相对于2021年牛市累计收入188KETH,4.75亿美金的收入大幅下降,原因如链上交易转熊(全链dex交易量从2021年的$1575B下降到2022年的$1255B),链上杠杆率降低等;但整体毛利率提升,2021的61%提升到2022的65%,这是由于Flashbots的推广提升了searcher毛利率。MEV高度依赖链上活跃度/交易量,而链上活跃度/交易量受行情影响较大,例如在2021年牛市,整体收入天花板有4.76亿美金。

图12:2020-2022MEV收入拆分

图13:牛市链上充满机会,MEV市场大,但是Gas费用很高,利润率低

熊市交易量低,MEV市场小,但不再有高昂的GasWar,利润率高

MEV是一个强现金流的赛道,且和周期高度正相关。我们拿2022年熊市数据对比,选取同样是强现金流生意的DeFi进行对比。不抛去支付给矿工的成本,我们这里得到2022年所有Searcher在以太坊头部10个defi项目上到手收益为1.337亿美金,这笔真金白银在整个区块链行业中算很大的收入。虽然比不上opensea等头部项目,但是比dydx,pancake,convex,maker,synthetix等项目收入要高得多。此外这1.33亿美金仅包含以太坊上头部的10个DeFi项目,还不包括以太坊上其他defi和Layer2+其他POSLayer1的收益。对比选出的其他几家可比竞争对手中,加权PS算出12.43,最后拿加权PS来测算MEVSearcher对应的合理估值,这部分估值大约在16.62亿美金左右。因此考虑到以太坊全链+Layer2+其他POSLayer1,天花板会远大于16亿美金。

图14:2022年以太坊头部10个DeFi中MEV收入和其他dapp对比

图15:2022年MEVSearcher收入次于opensea,优于dydx,在所有区块链项目中排名很高

总结来看,MEV是一个区块链中少见的强现金流,强交易相关,高收入但相对低风险的底层赛道。MEV在某些策略上会类似于quant和做市商,但由于其不承担任何counterpartyrisk,因此MEV比quant和做市商更为稳健。MEV的策略更死板,但风险也更低,最典型的表现就是在DEX中做夹子做套利。从2022年Searcher的表现来看,以太坊上前10个头部dapp带来的MEV收入有1.337亿美金,减去约1/3的矿工gas费,到手收入约8700万美金,加上其他的Layer1和Layer2,区块链整体的MEV收入相当高。此外,以BSC为代表的其他L1们,BSC的MEV虽然整体规模会小于以太坊的MEV,但是受限于没有大一统的竞价系统,且竞争不激烈,因此Searcher整体净利率会很高。此外,我们看到了类似于Flashbots,想在Cosmos上大一统市场的MEV项目。

从投资人角度来看,MEV是一个典型的股权架构项目,整体会类似于做市商的投资,但是不存在counterpartyrisk,因此整体风险更小。由于此类公司发币可能性较小,退出的路径可能只有并购,分红等。评判MEV项目的核心还是在于1.search的算法是否可靠2.能否即时向节点报价3.对gas控制成本4.拓展其他链等,因此整体对团队的技术要求比较高,典型不是BD导向性的行业,可能适合中国人做。因此投MEV类似的公司时,如果第一轮第二轮估值较低,团队水平较高,可以考虑布局。

对于我们的一些portfolio来说,这也可能是额外的业务。例如Blocksec在监听暗池,做黑客阻断时,在抢跑上很有优势。只需要改进算法,并利用抢跑优势,理论上是可以切入MEV赛道。例如Chainbase也在做一些交易的API整合,当抽象出足够多的算法后,理论上也能编写出自己的MEV算法,基于自己的节点来切入MEV。

原文作者:JackInabinet原文来源:Bankless随着更广泛的宏观环境的好转,本周市场继续上涨。CPI数字告诉了我们什么?我们应该怎么做?本文将对近期加密货币的Pump情况进行分析.

1900/1/1 0:00:00作者:北辰在2022年的最后两天,链茶馆邀请了11位上海的cryptoVC朋友进行线下闭门聚会,从宏观市场到公链、公链、DeFi、NFT、链游、SocialFi、钱包等各赛道都进行了梳理.

1900/1/1 0:00:00我们常常看到很多Crypto与Web3产品在短时间内获得了不错的增长,但是用户又很快地流失了,最后项目进入“死亡螺旋”而宣告失败.

1900/1/1 0:00:00图片来源:由MazeAI工具生成我们常常看到很多?Crypto?与Web3产品在短时间内获得了不错的增长,但是用户又很快地流失了,最后项目进入「死亡螺旋」而宣告失败.

1900/1/1 0:00:00头条▌BlockFi计划于1月11日提交破产案资产负债表金色财经报道,加密借贷公司BlockFi宣布将披露其资产和负债的信息,以及在11月申请破产前收到的付款信息.

1900/1/1 0:00:00当行业一头扎进又一个加密冬天时,Polkadot社区在今年正忙于构建和启动世界上最大、最多样化的Layer1区块链生态系统.

1900/1/1 0:00:00