原文来源:DeFiCheetah

原文编译:Kyle

这个帖子是关于我对DEX的分析框架:为什么我认为CurveFinance优于Uniswap,以及为什么Univ3是一个错误的产品!

简而言之,有两个原因:(i)定价权和(ii)盈利能力

@DeFi_Made_Here此前发表了一篇关于CurveFinance的帖子,对比了Curve与Uniswap。

这促使我写了这篇内容来提供很多人在对比DEXs时不会考虑的观点。

首先,Uniswapv3推出后,Uniswap放弃了定价权。那是什么意思?对于在多个交易所之间交易的任何资产,只有一个交易所可以拥有定价权。

一个例子就是:股票的ADR与主要交易的交易所中的股票。

在加密行业中,一个代币可以在多个交易所、CEX或DEX中上市。

为什么说Uniswap在推出v3之后放弃了定价权?

这就与LP如何在v3中提供流动性有关——LP为提供最多流动性的地方选择了一个价格范围。这称为集中流动性。

加密资产公司Hashdex计划推出比特币现货ETF:金色财经报道,随着比特币期货ETF在纽约证券交易所上市六个月,加密资产管理公司Hashdex开始逐步推出现货产品。该公司的首席执行官兼联合创始人Marcelo Sampaio表示:“现货比特币ETF是不可避免的,我们只是不知道什么时候,在什么情况下。”虽然很难确定一个时间表,但他相信现货ETF将获得美国SEC主席的授权。(The Block)[2023/3/17 13:08:57]

为什么是集中的?

在Uniswapv2中,流动性沿着xy=k的不变曲线均匀分布,但由于大多数交易活动同时发生在一个范围内,所以xy=k曲线其他部分的流动性没有被利用,即资本效率低下。v3设计就是为了解决这个问题。

v3比v2更具资本效率,但它需要LPs积极管理他们的头寸,因为交易对的价格范围不时变化。这阻止了新项目在v3中为其原生代币建立新的流动资金池。

为什么?

由于初始流动性较浅,新代币的价格区间波动很大,v3中有资金池的新项目需要经常调整价格区间。

这带来了管理流动性的巨大成本,这是他们无法承受的。因此,大多数新代币都没有在v3上列出。

Cardano生态DEX MilkySwap与Multichain达成合作:3月26日消息,Cardano生态基于Milkomeda的DEX MilkySwap宣布与Multichain达成合作,此次合作将允许每个用户将代币桥接至Milkomeda,并在MilkySwap上交换或挖矿。[2022/3/27 14:19:47]

由于v3上可用的新代币很少,Uniswap就失去了定价权。

怎么回事?要寻找蓝筹代币的价格,人们会参考Binance平台上的价格。对于币安未上架的代币,由于在v3发布之前v2上上架了更多新代币,人们通常参考v2获取价格信息。

由于管理流动性的巨大成本,v3上的池子大多是流动性强且不太可能剧烈波动的蓝筹代币,Uniswap作为价格信息主要来源的地位分崩离析。

所以呢?

没有定价权的DEX中的LP会因为被套利而蒙受巨大损失,不知情的订单流远小于有定价权的交易所。套利是对LP造成很大伤害的有流量的主要来源之一。

欲了解更多信息:https://twitter.com/DeFi_Cheetah/status/1608677561919508480?

Uniswap交易量占以太坊Dex交易量的41.26%:据欧科云链OKLink数据显示,截至今日14时,以太坊上Dex的24小时交易量约合22.9亿美元。

其中交易量排名前三的Dex协议分别是UniSwap V2 9.44亿美元(+27.9%),SushiSwap 4.48亿美元(+56.64%)以及1inch 2.86亿美元(+57.55%)。其中Uniswap的交易量占到近24小时Dex交易总量的41.26%。[2021/1/20 16:36:07]

为什么LP在没有定价权的DEX中吃亏更多?

ANS:更少的不知情订单流+更多的有流

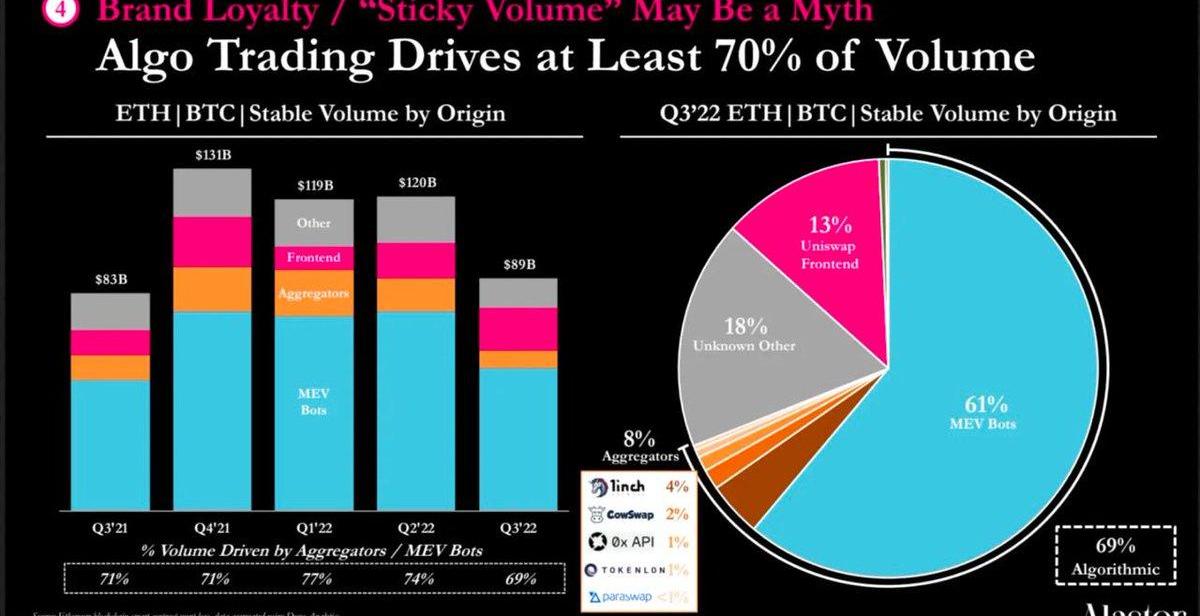

正如@thiccythot_,@?0?x?94305@?0?xShitTrader所指出的,v3LP由于巨大的有流量而持续亏损-v3交易量的约43%来自MEV机器人!何必呢?这就无法鼓励用户成为v3的LP!这就影响了v3的盈利能力。

没有定价权的交易所,很难在行业中占据领先地位,进而影响其盈利能力。

相比之下,当检查稳定币是否已脱钩时,用户会参考CurveFinance而不是CEX!通过比较,定价权的重要性不言而喻。

HBTC霍比特Elsa:HBTC Chain支持所有主流公链跨链接入 并将采用OpenDex方案:7月7日,HBTC霍比特商务副总裁Elsa Qiu应邀参加波场主办的「波场大航海时代4.0 全球线上发布会」,并做「中心化交易所如何自我颠覆,布局公链是否是未来?」圆桌分享。Elsa称,“HBTC Chain是HBTC霍比特交易平台历时两年自主研发的公链,由全新密码学的跨链技术所构建,定位是做DeFi的基础设施,以轻松实现跨链资产的流通和托管清算。目前HBTC Chain公链处于代码测试审计阶段,并且测试网已经上线了去中心化闪兑和跨链资产映射两个核心功能。

通过HBTC Chain,我们支持所有主流公链的跨链接入,并且这些公链资产可以在HBTC Chain流通与交换。可以把BTC、ETH等主流资产1:1锚定引入任意公链生态圈,实现完整的DeFi生态支持。同时,未来我们会将采用OpenDex方案,让任意社区和交易所都可以非常方便的搭建自己的DEX,从而更好的保障用户资产,提供更高的交易安全性,实现加密货币资产安全可靠的流通以及完整的用户隐私保护。”[2020/7/8]

CurveFinance从LP收取50%的费用,Uniswap将100%的费用给LP;Uniswap从所有交易中一无所获。没有利润的企业永远不是好企业,无论收入看起来有多大。

0x创始人:DeFi和DEX采用推动0x交易量超越ICO泡沫高点:金色财经报道,去中心化交易协议0x创始人Will Warren发推称,DeFi和更广泛的DEX采用推动0x的交易量超过了ICO的泡沫高点。一切才刚刚开始。其分享的图片显示,0x交易量今年一度超过1亿美元。[2020/4/26]

Uniswap意识到了这一点,并提议从LP中抽成。

但事情并没有那么容易。Uniswap这样做可能会遇到严重的麻烦。如前所述,如果没有定价权,LP将更容易受到有流动的影响,因此提供流动性的动力就会减少。如果Uniswap现在抽成,这会进一步打击LP。

这会导致什么?

Univ3上的大部分交易量都不是「粘性」的,因为超过70%的交易量是由算法驱动的。交易量只是跟随定价。

因此LP的激励更少->TVL和流动性更少->滑点更高且执行价格更糟糕->交易量更低->LP费用更低且LP激励更低

然后,陷入这个死亡螺旋。

提高LP的交易费用以维持TVL和流动性如何?

死亡螺旋不可避免:

LP的激励减少->增加LP的交易费用->更糟糕的执行价格->更低的交易量->更低的LP费用和LP激励

这就是Uniswap一直不推动费用转换的原因。

很多web2科技企业在过去几年都没有盈利,但实际上是在构建「护城河」,增强客户粘性。

Uniswap没有利润,但无法培养粘性用户行为,因为只有<15%的交易量来自其前端……

为什么CurveFinance优于Uniswap?你能想象如果Univ3像Curve那样只将50%的费用给LP,它的TVL和交易量会发生什么变化?

通过ve模型Curve引导流动性,并赋予$CRV实用性。

相比之下,$UNI完全没有任何实用性,与Uniswap业务没有相关性。如果Univ3可以从LP那里收取50%的费用并且仍然保持TVL和交易量,那么Uniswap胜过Curve。但事实并非如此,因为它的大部分交易量都不是「粘性」或有机的。

Uniswap不能保证说——「随着时间的流逝,更多的用户习惯了我们的平台,导致更多的费用和更多的流动性。」Uniswap上的交易量并不忠诚,除非它可以从其前端大幅增加交易量,否则交易量只会随着费用转换的推出而消失。

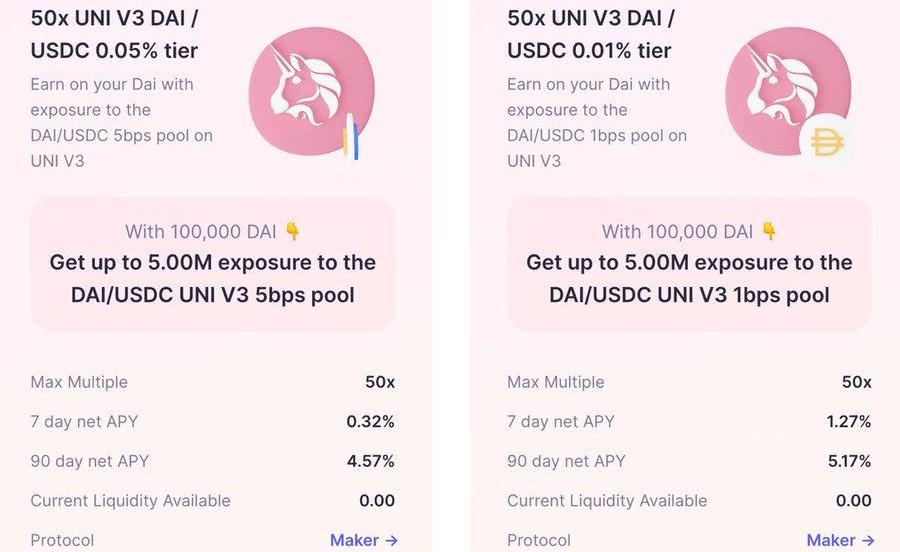

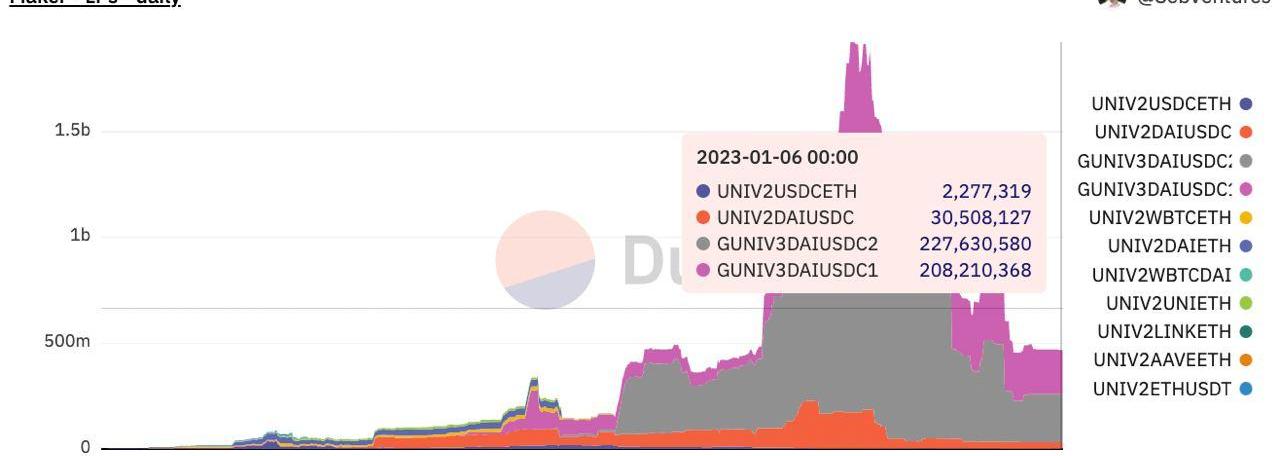

此外,UniswapTVL是加过杠杆的:在$?34亿美元TVL中,约4.35亿来自$DAI/$USDC对,MakerDAO将其杠杆增加到高达50倍,因为它接受Uni$DAI/$USDCLP代币作为铸造$DAI的抵押品!然后可以将$DAI重新存入那里以获得LP代币来铸造更多$DAI!

因此,CurveFinance优于Uniswap,因为(i)它具有定价权,可以成为锚定资产价格信息的主要来源,并且(ii)它从LP交易费用中抽取50%?,但仍然可以在没有杠杆的情况下通过其卓越的ve代币经济学吸引巨大的TVL!

@DeFi_Made_Here提出了一个很好的反驳论点:如果CurveFinanceTVL如此依赖$CRV释放,一旦$CRV大幅下跌,TVL将由于较低的APR而大幅下降。这是真的,但对于以太坊来说也是如此:如果$ETH暴跌,它更容易受到攻击并且更不安全。

对我来说,web3之所以如此特别,是因为我们每个人都能够以非托管方式发行数字资产,并通过充分利用代币发行来引导流动性或其他指标。到目前为止,CurveFinance集中体现了web3项目如何做到这一点。

最后,为什么Univ3走错了一步?它增加了项目管理链上流动性的成本,从而放弃了其定价权。与其通过引入多条曲线来迎合不同的加密资产来提高Univ2粘性曲线的资本效率,它只是创建了一个新模型,我认为它是订单簿的一个更糟糕的版本。现在,通过与聚合器竞争,它已从作为行业的基本效用转变为消费领域的竞争候选者之一。

如果它能专注于使所有波动性加密资产的发行成为必然,那就像电和水一样——用户在交换代币时无法避免使用Uniswap。这是Uniswap在我看来应该走的最佳路径,显然它选择了一条不同的路径。

就是这样!我希望这能引起一些关于这些蓝筹DeFI项目下一步应该做什么的富有成果的讨论。欢迎分享给更多人,发表评论表达你的看法!

标签:UNISWAPUniswapDEXStarbaseUniverseuniswap币排行Uniswap WalletDexfolio

作者:0xb8eA我们在2022年对DAO了解了多少?我们学到的肯定比ChatGPT更多: DAO在2022年里经历了许多曲折,让我们中的许多人现在对DAO的看法与年初时完全不同.

1900/1/1 0:00:001.金色观察|2023八大Web3游戏主题人们如此痴迷游戏的原因是什么?因为游戏能让我们测试并磨练我们的技能。在具有深度的游戏中这一点尤为明显,深度游戏提供了丰富的策略、战略玩法可能性.

1900/1/1 0:00:001.金色观察|流动性质押协议赛道大热RocketPool上线币安2023年1月18日16:00币安创新区正式上线以太坊流动性质押协议RocketPool代币RPL.

1900/1/1 0:00:00过去24小时,比特币涨势减弱,交易价格在2.15万美元以下,24小时波动率不到1%。比特币当前的反弹是美国通胀率降温后普遍乐观情绪的结果,美联储放慢加息步伐的可能性吹散了2022年的熊市阴霾,就.

1900/1/1 0:00:00原文作者:RiaBhutoria在2022年,由于过度冒险和明显的欺诈,Crypto行业面临着灾难性的事件,这导致许多人质疑我们正在做的东西是否对社会有益.

1900/1/1 0:00:00撰文:TechCrunch编译:Karen,ForesightNews2022年12月份,Polygon联合创始人SandeepNailwal宣布推出Web3启动加速器Beacon.

1900/1/1 0:00:00