原文作者:DeFiCheetah。

这个帖子是关于我对DEX的分析框架:为什么我认为CurveFinance优于Uniswap,以及为什么Univ3是一个错误的产品!

简而言之,有两个原因:(i)定价权和(ii)盈利能力

@DeFi_Made_Here此前发表了一篇关于CurveFinance的帖子?,对比了Curve与Uniswap。

这促使我写了这篇内容来提供很多人在对比DEXs时不会考虑的观点。

首先,Uniswapv3推出后,Uniswap放弃了定价权。那是什么意思?对于在多个交易所之间交易的任何资产,只有一个交易所可以拥有定价权。

一个例子就是:股票的ADR与主要交易的交易所中的股票

在加密行业中,一个代币可以在多个交易所、CEX或DEX中上市。

为什么说Uniswap在推出v3之后放弃了定价权?

这就与LP如何在v3中提供流动性有关——LP为提供最多流动性的地方选择了一个价格范围。这称为集中流动性。

Klaytn和日本金融科技公司SORAMITSU开发的开源DEX完成公测,向公众开放:2月2日消息,韩国区块链平台Klaytn宣布与日本金融科技公司SORAMITSU开发的全栈开源DEX基础设施已完成公开测试,目前测试中的问题已得到改进并可供公众使用。[2023/2/2 11:43:41]

为什么是集中的?

在Uniswapv2中,流动性沿着xy=k的不变曲线均匀分布,但由于大多数交易活动同时发生在一个范围内,所以xy=k曲线其他部分的流动性没有被利用,即资本效率低下。v3设计就是为了解决这个问题。

v3比v2更具资本效率,但它需要LPs积极管理他们的头寸,因为交易对的价格范围不时变化。这阻止了新项目在v3中为其原生代币建立新的流动资金池。

为什么?

由于初始流动性较浅,新代币的价格区间波动很大,v3中有资金池的新项目需要经常调整价格区间。

这带来了管理流动性的巨大成本,这是他们无法承受的。因此,大多数新代币都没有在v3上列出。

由于v3上可用的新代币很少,Uniswap就失去了定价权。

DexGuru新增支持Arbitrum交易:8月23日消息,DEX聚合交易平台和工具DexGuru宣布新增支持Arbitrum交易。[2022/8/23 12:43:57]

怎么回事?要寻找蓝筹代币的价格,人们会参考Binance平台上的价格。对于币安未上架的代币,由于在v3发布之前v2上上架了更多新代币,人们通常参考v2获取价格信息

由于管理流动性的巨大成本,v3上的池子大多是流动性强且不太可能剧烈波动的蓝筹代币,Uniswap作为价格信息主要来源的地位分崩离析。

所以呢?

没有定价权的DEX中的LP会因为被套利而蒙受巨大损失,不知情的订单流远小于有定价权的交易所。套利是对LP造成很大伤害的有流量的主要来源之一。

为什么LP在没有定价权的DEX中吃亏更多?

ANS:更少的不知情订单流+更多的有流

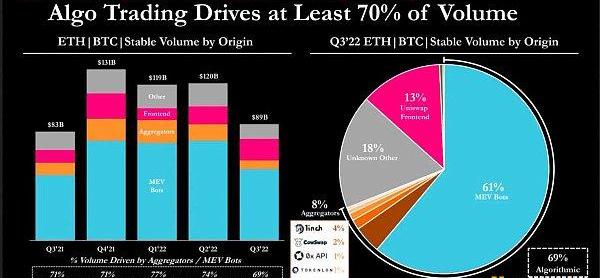

正如@thiccythot_(https://twitter.com/thiccythot_/status/1589022227437039616?),@0x94305@0xShitTrader所指出的,v3LP由于巨大的有流量而持续亏损-v3交易量的约43%来自MEV机器人!何必呢?这就无法鼓励用户成为v3的LP!这就影响了v3的盈利能力。

Cardano生态DEX MilkySwap与Multichain达成合作:3月26日消息,Cardano生态基于Milkomeda的DEX MilkySwap宣布与Multichain达成合作,此次合作将允许每个用户将代币桥接至Milkomeda,并在MilkySwap上交换或挖矿。[2022/3/27 14:19:47]

没有定价权的交易所,很难在行业中占据领先地位,进而影响其盈利能力。

相比之下,当检查稳定币是否已脱钩时,用户会参考CurveFinance而不是CEX!通过比较,定价权的重要性不言而喻

CurveFinance从LP收取50%的费用,Uniswap将100%的费用给LP;Uniswap从所有交易中一无所获。没有利润的企业永远不是好企业,无论收入看起来有多大。

Uniswap意识到了这一点,并提议从LP中抽成。

但事情并没有那么容易。Uniswap这样做可能会遇到严重的麻烦。如前所述,如果没有定价权,LP将更容易受到有流动的影响,因此提供流动性的动力就会减少。如果Uniswap现在抽成,这会进一步打击LP。

MDEX上线新版行情功能:据官方公告,MDEX将于7月22日18:00(UTC+8)上线行情功能(仅支持HECO),产品端会以BETA版本形式发布,后续会持续改进迭代。详情见官方公告。[2021/7/22 1:09:10]

这会导致什么?

Univ3上的大部分交易量都不是“粘性”的,因为超过70%的交易量是由算法驱动的。交易量只是跟随定价。

因此LP的激励更少->TVL和流动性更少->滑点更高且执行价格更糟糕->交易量更低->LP费用更低且LP激励更低

然后,陷入这个死亡螺旋。

提高LP的交易费用以维持TVL和流动性如何?

通贝TPAY上线MyTrade DEX:据官方消息,TPAY在5月2号上线MyTrade并正式开启TPAY/USDT交易对。

通贝TPAY是一家支持数字货币钱包的支付与电商平台,目前提供超过30万SKU的商品。

MyTrade是一家融合了订单簿和AMM的DEX,主打挂单交易0手续费。

交易者可以通过火币钱包,Token Pocket,Bitkeep等支持HECO网络的去中心化钱包里搜索MyTrade登陆移动端产品进行交易TPAY。[2021/5/2 21:17:30]

死亡螺旋不可避免:

LP的激励减少->增加LP的交易费用->更糟糕的执行价格->更低的交易量->更低的LP费用和LP激励

这就是Uniswap一直不推动费用转换的原因。

很多web2科技企业在过去几年都没有盈利,但实际上是在构建“护城河”,增强客户粘性。

Uniswap没有利润,但无法培养粘性用户行为,因为只有<15%的交易量来自其前端……

为什么CurveFinance优于Uniswap?你能想象如果Univ3像Curve那样只将50%的费用给LP,它的TVL和交易量会发生什么变化?

通过ve模型Curve引导流动性,并赋予$CRV实用性。

相比之下,$UNI完全没有任何实用性,与Uniswap业务没有相关性。如果Univ3可以从LP那里收取50%的费用并且仍然保持TVL和交易量,那么Uniswap胜过Curve。但事实并非如此,因为它的大部分交易量都不是“粘性”或有机的。

Uniswap不能保证说——“随着时间的流逝,更多的用户习惯了我们的平台,导致更多的费用和更多的流动性。”Uniswap上的交易量并不忠诚,除非它可以从其前端大幅增加交易量,否则交易量只会随着费用转换的推出而消失。

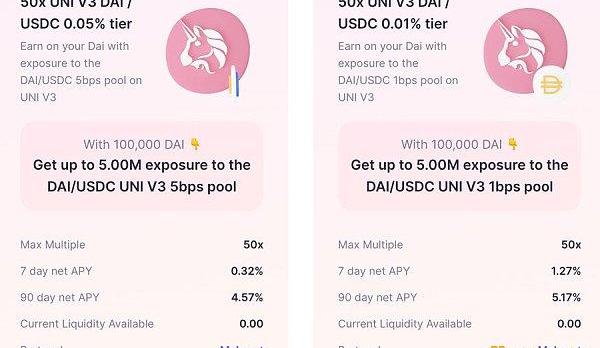

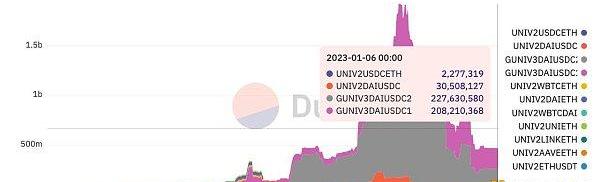

此外,UniswapTVL是加过杠杆的:在$34亿美元TVL中,约4.35亿来自$DAI/$USDC对,MakerDAO将其杠杆增加到高达50倍,因为它接受Uni$DAI/$USDCLP代币作为铸造$DAI的抵押品!然后可以将$DAI重新存入那里以获得LP代币来铸造更多$DAI!

因此,CurveFinance优于Uniswap,因为(i)它具有定价权,可以成为锚定资产价格信息的主要来源,并且(ii)它从LP交易费用中抽取50%,但仍然可以在没有杠杆的情况下通过其卓越的ve代币经济学吸引巨大的TVL!

@DeFi_Made_Here提出了一个很好的反驳论点:如果CurveFinanceTVL如此依赖$CRV释放,一旦$CRV大幅下跌,TVL将由于较低的APR而大幅下降。这是真的,但对于以太坊来说也是如此:如果$ETH暴跌,它更容易受到攻击并且更不安全。

对我来说,web3之所以如此特别,是因为我们每个人都能够以非托管方式发行数字资产,并通过充分利用代币发行来引导流动性或其他指标。到目前为止,CurveFinance集中体现了web3项目如何做到这一点。

最后,为什么Univ3走错了一步?它增加了项目管理链上流动性的成本,从而放弃了其定价权。与其通过引入多条曲线来迎合不同的加密资产来提高Univ2粘性曲线的资本效率,它只是创建了一个新模型,我认为它是订单簿的一个更糟糕的版本。现在,通过与聚合器竞争,它已从作为行业的基本效用转变为消费领域的竞争候选者之一。

如果它能专注于使所有波动性加密资产的发行成为必然,那就像电和水一样——用户在交换代币时无法避免使用Uniswap。这是Uniswap在我看来应该走的最佳路径,显然它选择了一条不同的路径。

就是这样!我希望这能引起一些关于这些蓝筹DeFI项目下一步应该做什么的富有成果的讨论。欢迎分享给更多人,发表评论表达你的看法!

标签:UNISWAPUniswapDEXUniversal GoldCheesecakeSwap Tokenlayer币和uniswap的关系3X Long Dragon Index Token

原文编译:LoopyLuGemini?联合创始人?CameronWinklevoss?代表其?Earn?产品超过?34?万名用户,向?DCG?创始人?BarrySilbert?发送一封公开信.

1900/1/1 0:00:00原文:《#152以太坊核心开发者会议笔记》编辑:Stephanie,ECN一文了解上海升级的最新进展。编辑的话有看ECN每周更新的“以太七日谈”的朋友可能会发现,“七日谈”已经停更了将近一个月.

1900/1/1 0:00:00图片来源:由MazeAI生成去中心化是Web3的当务之急——它在其他业务环境中也很有用。在Web3中,目标是为了安全、开放和社区所有权而放弃中心化,而在更传统的企业中,去中心化有助于利益相关者参.

1900/1/1 0:00:00近日,在中国信通院主办的“元宇宙创新探索论坛“上,工业和信息化部科技司副司长任爱光在致辞中指出,历经一年的发展,业界对元宇宙发展热情逐步回归理性,而这正是务实推动行业发展的好时机.

1900/1/1 0:00:00撰写:Ignas如果市场继续上涨,项目们将陆续开始推出自己的代币--这就意味着空投季即将来临。我相信各项目团队都有相应的策略,所以他们在等待最佳的启动时机.

1900/1/1 0:00:00在不断变化的全球地缘形势下,伊朗和俄罗斯正在考虑联合在市场上发行了一种以黄金为支撑的稳定币.

1900/1/1 0:00:00