Balancer在过去两个月的成长是梦幻般的。2020的夏天属于DeFi,也属于Balancer。这也是时机的重要性,刚好遇上流动性挖矿+DEX爆发。但Balancer并不是因为看到了热点才加入,而是在爆发之前就已经开始做好准备。

Balancer的超高速增长

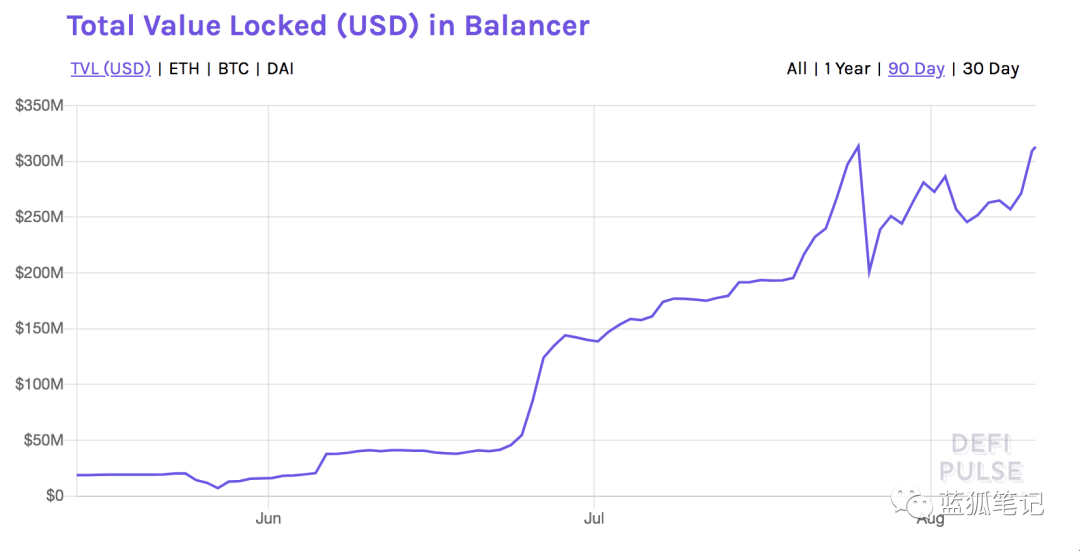

流动性涨了17.5倍

截止到蓝狐笔记写稿时,Balancer的流动性超过3.5亿美元。蓝狐笔记很早开始关注Balancer,在它推出流动性挖矿之前,其流动性不到2000万美元,在短短这两个月时间,涨了17.5倍。在此期间,它还经历了币价的涨跌,最低时仅有8美元,不过即便如此,其流动性也没有大幅下跌。它呈现出了一定的韧性。

Nansen 分析师:BALD部署者地址与Alameda Research有密切联系:8月1日消息,Nansen分析师Andrew T发推称,探查BALD部署者的 ETH 地址后发现,其使用的0x6663开头币安存款地址和 0x000f 开头的活跃地址都与Andrew Keys和Alameda Research进行过交互。这些地址在每个大型交易所都进行过交互,因此在某个时候我们会知道这些可能犯了罪的部署者是谁。

Andrew T称,这些地址肯定与Alameda Research有密切联系,已经与被列入黑名单的地址进行了400笔交易,目前正在查找是哪些地址,过去曾使用过Wintermute OTC。

金色财经此前报道,WSBChairman暗示BALD的创始人或为SBF。[2023/8/1 16:10:12]

(Balancer上锁定资产的趋势,来源:DEFIPULSE)

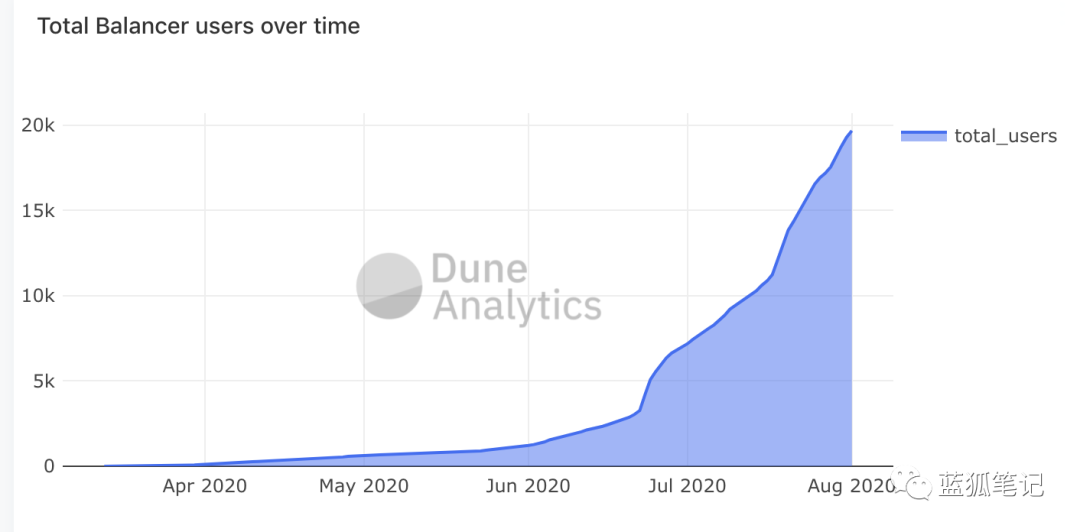

用户量涨了13倍

截止到蓝狐笔记写稿时,Balancer的用户量接近2万人,而在两个月前大约1500人,超过13倍。

Balancer生态收益治理平台Aura Finance将于6月9日开启LBP和上线:金色财经消息,SushiSwap联合创始人0xMaki将要推出的Balancer生态收益治理平台Aura Finance发推称,将于6月10日2:00进行为期5天的LBP,同时Aura合约和网站也将上线。在前两周,AURA总供应量的2%将分配给auraBAL质押者(包括选择锁定空投的用户)。Aura Finance将在6月16日开启aura BAL存款和加速流动性激励,同时开始向Balancer、Convex Finance和lobsterdao社区发放空投,不想锁定AURA的用户将需要为其空投认领支付30%的罚款,这些空投罚款将在协议启动一个月后累积并自动分配给vlAURA持有者。6月23日,vlAURA持有者将能够投票决定Aura的veBAL投票权应投向何处。[2022/6/5 4:02:59]

BKEX Global 支持TRC20-BTC充提业务:据BKEX Global官方公告,BKEX Global 将于2020年10月22日 15:00(UTC+8)起支持TRC20-BTC(BTCTRC20)的充提业务。

TRC20-BTC是基于TRON的TRC20代币,它为TRON网络注入比特币的价值,并为JUST生态系统提供动力。用户可轻松将比特币转换为TRC20资产,并保证兼容性。同时以高性能的TRON网络为动力,交易费用低,交易速度快。[2020/10/21]

(Balancer用户增长趋势,DUNEANALYTICS)

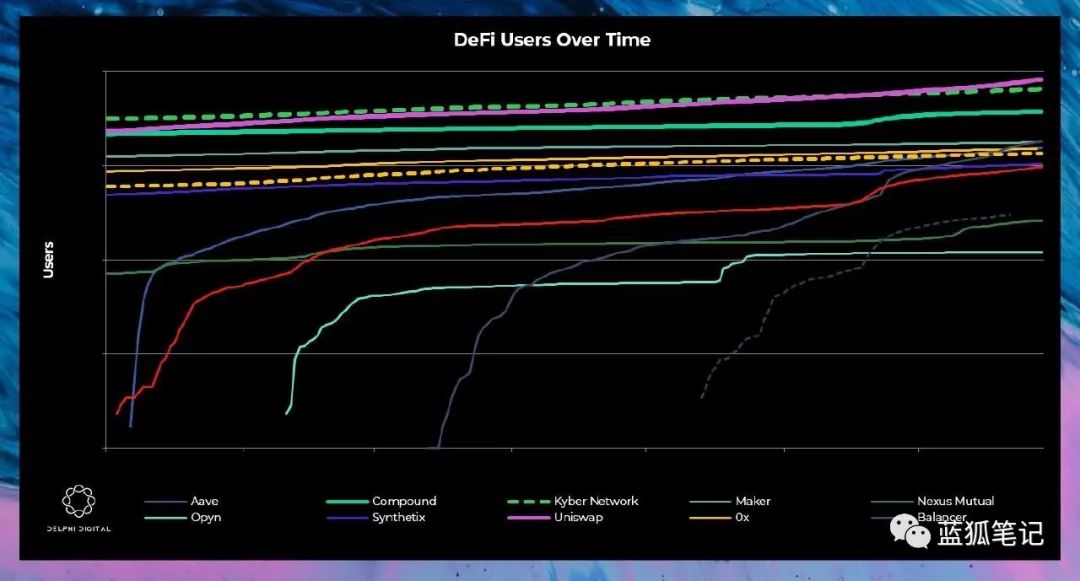

从最近的增长量看,它也是用户增长最快的行列。根据DELPHIDIGITAL的统计,过去一个月内用户增速的最快的DeFi协议:

*BAL(864%)

*REN(659%)

*CRV(246%)

*AAVE(94%)

*NXM(92%)

BKEX Global 超级合约即将上线CSPC:据 BKEX Global 公告,CSPC 将于2020年4月16日21:00(UTC+8)上线 BKEX Global 超级合约。继BKEX开启超级合约体验金SEC之后,CSPC成为第一个上线BKEX超级合约的项目。

BKEX超级合约是以BTC/USDT指数价格为标的,用其他数字货币来交易和结算盈亏的全新杠杆交易模式,具有公平公正、操作简便等优势,有效提高了创新币种流动性及使用价值。

购物通积分(CSPC)是基于 SWTC 公链发行的流通权益通证,旨在为购物通-区块链用户运营服务平台生态社区中的参与者、建设者提供权益奖励,主要服务对象包含消费者、淘客平台、合伙人、商家客户以及其他社区建设服务提供者。[2020/4/15]

*Uniswap(74%)

*COMP(59%)

动态 | Facebook GlobalCoin或面临重大障碍:据CoinDesk报道,Facebook的GlobalCoin项目可能会面临重大障碍。尽管有报道说Facebook最早将在下周宣布其新的加密货币,但知情人士表示,该项目的软件还有很长的路要走。消息来源将此归因于区块链行业现有企业不愿意在一个似乎没有真正的加密货币标志的项目上工作。一位消息人士估计,2020年初将是一个更加现实的测试时间框架,因此任何有关即将发布的公告都只是前瞻性的计划。通过与七个知情人士交谈,CoinDesk确认Facebook的计划是将用户的财务信息与他们的Facebook个人资料相关联。这些数据可能会受Facebook控制,托管在公司数据库中。甚至还谈到了与万事达卡等外部支付处理器的整合。这造成了区块链行业合作伙伴之间的分歧,他们不愿意在一个让用户几乎无法控制其数字身份的项目上合作。有消息称,Facebook与初创公司Tendermint和Stellar进行了毫无结果的谈判,后来甚至表示有兴趣收购初创公司MobileCoin。Facebook拒绝评论其如何使用或共享用户数据,还拒绝就GlobalCoin账户的监管方式发表评论。[2019/6/15]

(DeFi协议在过去一个月里的用户增速,DELPHIDIGITAL)

两个月时间累计交易量超过5亿美元

Balancer最近7天的交易量超过1亿美元,累计交易量已经超过5亿美元,而这都是发生在短短的两个月时间内。

(Balancer在过去一天的交易量,DEBANK)

种子轮回报超过45倍

Balancer种子轮价格为0.6美元,截止到蓝狐笔记写稿时,当前其代币BAL价格为27.37美元,种子轮投资者的回报超过45倍;BAL总量为1亿个,其中6,500万个在未来的流动性挖矿中逐步释放出来。其当前代币供应量达到35,725,000个BAL,流动代币量达到6,943,831,也就是其流通市值超过1.9亿美元,完全稀释后的总市值达到27.37亿美元。不过由于流动性挖矿需要8.6年逐步释放完毕,就目前而言,其流通市值更具参考意义。

除了早期种子轮投资者,早期参与Balancer流动性挖矿的用户也收益不少。

不管如何,早期参与Balancer的种子轮投资者和流动性挖矿者都获得超高的回报。

而这仅仅发生在2个多月的时间。

Balancer 能否挑战 Uniswap?

Balancer逐渐成为DeFi流动性挖矿的平台,而Uniswap逐渐成为投机交易的平台。蓝狐笔记之前提到DEX是新一轮牛市的引擎:《DEX:牛市的助推器?》。在这一轮中,AMM模式目前为止贡献最大的是Uniswap、Curve和Balancer,后续Bancor也有可能跟上。

Balancer有没有可能成为格局改变者,超越Uniswap?Uniswap当前一骑绝尘,势不可挡。但其护城河并非牢不可破。

首先来看看Uniswap的优势:

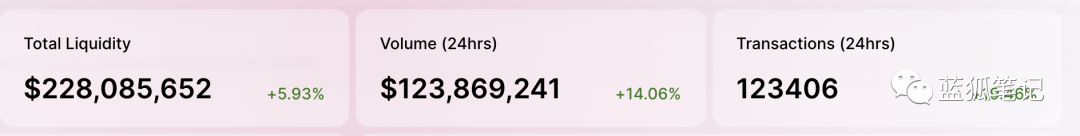

Uniswap没有发行代币,不过其交易量依然占据DEX的绝对优势。从过去24小时看,Uniswap的交易量超过1.2亿美元,流动性超过2.2亿美元,交易次数超过12万次。虽然其流动性不及Balancer,但其交易量却超过Balancer。

其中最大的原因在于Uniswap上频繁出现一些短期内高涨幅代币,并由此形成了用户交易惯性,此外,Uniswap在DEX中用户体验占优。由于其用户体量在DEX中最大,加上一些短期内频繁交易的代币,例如AMPL,这导致Uniswap上交易量较大。经常可以看到流动性不大的代币的交易量是其流动性数倍的情况。有时候用户为了获得代币,有点不太顾及滑点了。

从AMPL、TRADE、DEXT等代币交易量来看,往往其流动性远低于交易量。现在Uniswap聚集了大量的新代币交易,其中有很大比例是投机交易驱动。如果市场情绪持续看涨,就会产生泡沫,而泡沫最大的受益者之一就是Uniswap,这导致它在短期内很难被超越。

不过,如果市场走向平稳,Balancer的优势可能反而会凸显出来,因为它有代币激励,有更低的滑点。在市场起飞时,Uniswap不可阻挡。但一旦市场遇到阻力,Balancer的机会也许就来了。

同时,Balancer也在着手计划V2,其V2估计会大量吸收Uniswap在用户体验上的长处,也会吸收Bancor的优势,从而夯实自己的基础。在某个时候,Balancer也许可以产生加速的基础。

再来看看Uniswap的短板。Uniswap的短板有几个:一是没有代币激励;二是其流动性池的比例固定,提供流动性可能造成无常损失,同时对于项目方来说,提供流动性的成本相对较高。针对Uniswap的问题,Bancor V2做了针对性的优化措施。Balancer同样也可以。

就目前来说,Balancer相对于Uniswap,其最大的牌在于流动性挖矿。

DeFi项目为了引导出流动性,首选是流动性挖矿,而流动性挖矿的首选平台是Balancer。原因很简单,它会极大减轻项目引导出流动性的成本。首先在Balancer上流动性挖矿,用户可以获得至少两份收益,一是项目本身代币激励;二是BAL激励。

随着越来越多的DeFi项目方在Balancer上实施流动性挖矿,Balancer上的流动性会增大,而流动性增大会带来更低的滑点。更低的滑点会带来更多的交易用户。更多的交易用户和更大的交易量会让Balancer 的基本面变好。更好的基本面会带来BAL价格上涨。BAL价格上涨会带来更大的流动性。

如果BAL价格能保持在20美元以上,BAL会具有持续的竞争力,因为一年超过1.5亿美元的挖矿分配是相当具有诱惑力的。这意味着,Balancer在较长时间内都有机会吸引各种DeFi加入进来。

其次,Balancer代币池设置更加灵活,不是50%:50%比例代币池,这也是YFI当初选择Balancer进行流动性挖矿的重要原因之一。

综上所述,在Balancer上提供流动性的收益有可能会高于Uniswap,Uniswap目前只有手续费收益,而Balancer有代币激励和手续费收益。同时流动性提供者可以根据自己的偏好,选择不同比例的代币池,减轻无常损失,且有BAL补贴。而Bancor则直接实现100%的单代币的流动性挖矿,不用担心无常损失。

从长远看,在Balancer和Bancor上提供流动性的吸引力要超过Uniswap,这意味着未来的流动性有可能会向Balancer和Bancor偏移,尤其是优质代币的流动性池。短期内的高速发展可能会掩盖比较优势的问题,但如果将时间拉长,如果Uniswap不发行代币,那么,Uniswap并非高枕无忧,DEX的头把交椅竞争会日趋激烈。

8月6日下午两点,蚂蚁链、罗汉堂、新浪财经共同策划的《寻找区块链力量》系列访谈第一集正式开播,中国证监会科技监管局局长姚前与蚂蚁集团董事长井贤栋共话区块链如何赋能信任.

1900/1/1 0:00:002020,DeFi大热。从312黑色星期四,到风头正盛的流动性挖矿,DeFi用了三个多月的时间体验了一次“过山车之旅”。“现在讨论和关注DeFi,是因为DeFi具有推动金融新技术制度的可能性.

1900/1/1 0:00:00在DeFi风声水起和ETH价格创出年度新高的关键时刻,以太坊网络交易费用也在持续上行半年之际迎来暴涨.

1900/1/1 0:00:00在当下这个众所盼望的「牛市」起点,波卡作为跨链明星项目被公众寄予厚望,然而,此「厚望」的实现仍需跨越一系列艰难险阻.

1900/1/1 0:00:007月20日消息,蚂蚁集团计划在科创板和港交所寻求同步发行上市,以进一步支持服务业数字化升级做大内需,加强全球合作助力全球可持续发展,以及支持公司加大技术研发和创新.

1900/1/1 0:00:00这几年,虚拟数字币的场外交易成为了电信、和资金盘等违法犯罪的资金重灾区。以电信为例,当电信团伙成功取了张某10万元,这笔钱就在团伙控制的某张银行卡上.

1900/1/1 0:00:00