撰写:cs361

编译:深潮TechFlow

AMM的创新促进了DeFi行业的爆炸性增长,从上个周期的5亿美元增长到如今略低于200亿美元,差不多有400倍的惊人增幅。

如果我告诉你,我们正处于另一项可能产生类似影响的创新边缘呢?本文将向你介绍这个突破性的创新——奔向效率的无抵押借贷。

信贷市场是刺激经济增长的关键,是高效经济体系的核心部分。在TradFi,有担保贷款和无担保贷款。

担保贷款需要抵押资产,如房屋、汽车或股票,贷款与价值的比率约为110%。由于交易对手风险很小,所以这些都是低风险筹码。

无抵押贷款的利率较高,并且仅由信用评分支持无抵押。

虽然担保贷款已经是DeFi的一个组成部分,但没有无担保贷款是一个巨大的瓶颈。为什么将这种有百年历史的工具引入链上如此困难?

无抵押贷款协议Atlendis在Polygon推出V2版:5月16日消息,无抵押贷款协议 Atlendis 宣布在 Polygon 主网推出了 Atlendis V2 版,第一个在 Atlendis V2 上开设流动性池的借款人是 Banxa(USDT 上限为 200 万美元)。Atlendis V2 保持了去中心化利率发现和 NFT 头寸等基本功能,新增功能包括:贷款人不再需要等待贷款周期结束并偿还头寸即可退出贷款周期;借款人可以在每个周期后展期贷款,而无需偿还全部贷款。[2023/5/16 15:05:49]

信用违约

在传统的世界里,有专业人员来"了解你"并处理信用问题,但这与DeFi的自动化、透明化和非歧视性相悖。

速度降低

对借款人的任何形式的额外检查都会使贷款批准时间明显变慢。目前的超额抵押贷款服务提供极快的贷款审批,这是DeFi的一个独特卖点。

加密信贷协议DebtDAO上线主网,提供无需出售股权无抵押的“基于收入的融资”:4月10日消息,加密信贷协议DebtDAO宣布上线主网,主网上线前,DebtDAO经过了3个月的Beta测试,平台总交易量达到约15万美元。据悉,DebtDAO为DAO和协议等加密实体提供“基于收入的融资”,即借款人无需出售股权或提供抵押品,而是将一定比例的收入支付给贷方,债务一旦偿还,借款人将获得100%的收入,并获得他们通过贷款创造的所有价值。

2022年8月,DebtDAO完成了DragonflyCapital领投350万美元种子轮融资。[2023/4/10 13:54:43]

流动性/灵活性较低

大多数借款人只对可预测的固定利率和定期贷款感兴趣。但在这个高度活跃的市场上,很少有人长时间锁定其资产。

监管风险

DeFi信贷协议和无抵押贷款平台TrueFi新增支持USDT:6月21日消息,DeFi信贷协议和无抵押贷款平台TrueFi通过社区投票通过对USDT的支持,USDT池的推出是TrueFi针对多资产借贷的V3协议升级的一部分。TrueFi是一个DeFi信贷协议和无抵押贷款平台,其最新的V3版本引入了DeFi信用模型。

目前平台锁仓价值逾2.82亿美元,其中TUSD池锁仓价值达6828万美元,USDC池锁仓价值达9852万美元,新上线4天的USDT池已锁仓8724万美元。于此同时,超过1.15亿TRU(超过30%的总流通供应量)被质押在协议上,为贷款人提供部分违约保护。[2021/6/21 23:54:03]

提供无抵押贷款会让监管部门注意到提供这些贷款协议,因为08年金融危机给人留下了PTSD。

贷款特定风险

?现实世界的资产和NFT贷款-资产流动性;

凌发明:目前大节点都面临主网上线后有设备无抵押资产的问题:Filecoin主网上线在即,币码翁区块链研究院院长凌发明在接受金色财经独家采访时指出,目前确实是属于一个比较尴尬的地步,无论是技术提供方还是大节点都面临挖矿抵押的一个问题,主网上线后有设备无抵押资产情况严重,有个别公司为了搞噱头甚至宣称垫付抵押的说法,对生态是极其不利的,永远记住一句话“羊毛出在羊身上”,目前在全球没有哪个节点可以做到100%满足自己节点算力的资产抵押,SR1及SR2所带来的收益释放也远远满足不了抵押的需求,主网上线后全网算力增速会快速放缓,矿工收益极低。

Filecoin主网上线后将面临经济模型再升级的境遇,Filecoin软分叉的声音很大,但是大家都不愿意牵头。从挖矿角度短期不看好,资本方与算力方博弈,算力方因为抵押的问题,处于极度弱势。相信3-6个月左右的时间,矿工的春天才真正来临,所以长期看好。

长期来看,Filecoin主网上线,将会给IPFS带来巨大的力量,促进下一代互联网的建设,促进区块链更好的落地,Filecoin自身的价值也将会得到最大的释放!各个社区目前还是各自为阵,噱头比较严重,希望社区还是一切从实际出发,另外要让矿工知道当下真实面临的问题,不要过多关注早期的收益,所有的收益都无法满足抵押,长期布局,长期眼光才是正道。[2020/10/15]

?信用评分——稀缺的链上数据,任何人都可以做无限的钱包;

?链下信用整合——依赖于TradFi基础设施;

......

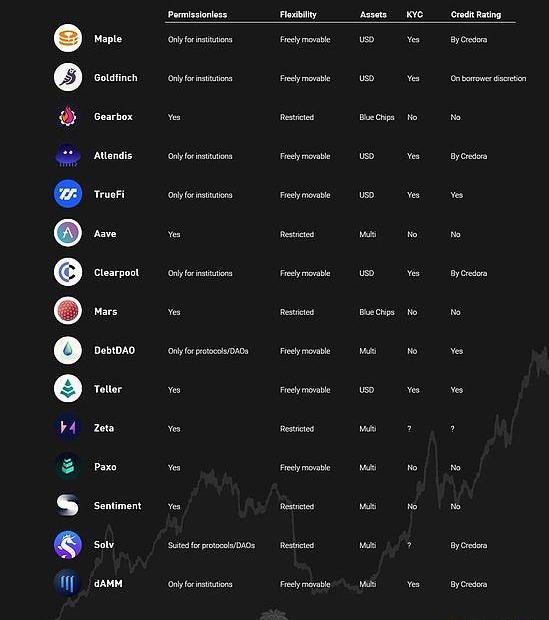

尽管存在着风险和挑战,有许多协议以某种形式提供担保不足的贷款。

与大多数问题一样,有多种潜在的解决途径。让我们看看最有希望的路径,以及它们解决了哪些问题,还有哪些问题没有解决。

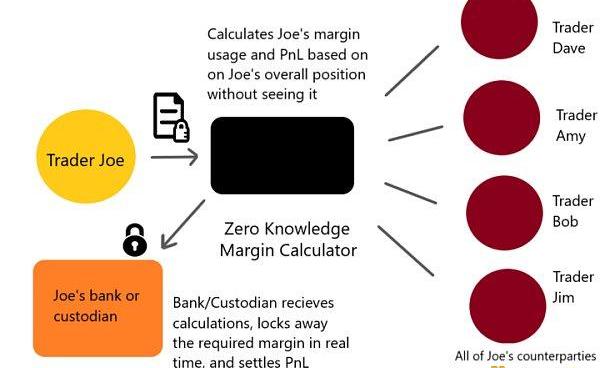

1.zkKYC

在了解客户时使用零知识证明KYC,可以在不与交易方预先分享个人信息的情况下了解客户。贷方能够通过所发行的zkKYC令牌上的有效性证明来验证借款人的信用度。

CredoraPlatform利用这项技术通过去中介化实现效率。它改变了传统的清算结构,提供了一个ZK保证金计算器,将保证金和结算指令发送给托管人。

zkKYC的这种实施并不是去中心化的,而是专注于机构市场。然而,保持中心化也有一些好处,与通常的清算系统相比,它仍然是一个很大的改进。

2.债务代币化

将债务代币化以使其具有可替代性,并因此可以参与交易而释放贷方的资本。这也许还能解决期限错配的问题,并允许细分,增加可能的投资者/贷款人的数量。

代表机构所欠债务的ERC-20代币是寻求安全回报的私人投资者的理想投资工具,在零利息债券的情况下,债务代币在到期前都会增值。

3.代理账户

这种解决方案最适合于向散户提供无担保贷款,并且不需要KYC。借款人存入抵押品,并通过贷款获得代理智能合约。

资金由借款人控制,但由于代理账户被限制在某些协议上,不允许提款,所以不可能带着钱跑路。代理账户通过限制功能在代码层面上执行信任。

总而言之,最有希望的全方位解决方案是zkKYC,因为它为机构和私人参与者提供了一种获取贷款的方式。

投资者通过贷款获得收益的最佳方式是以折扣价购买代币化债务,并等待到期或提前出售。散户可以使用代理账户借入资金,并使用杠杆与最大的协议互动。在GearboxProtocol上,这些协议包括Curve、Uniswap、Sushi和Yearn。

还有一些解决方案:

合同对合同的贷款——大部分未开发:闪贷;

违约追偿基金——用多重签名基金保证还款;

原生代币激励;

创建一个安全高效的债务发行基础设施将吸引粘性资本进入市场,作为70万亿美元的全球借贷市场移动链的一部分。

我不认为真正的去中心化会在这里获胜,因为传统公司需要存在一个监管框架来实现这一转变。随着更多的协议尝试独特的贷款发行,看到这个板块的未来发展将会很有趣。

最后,我的结论是:

无抵押借贷是有杠杆的。它们导致了2008年的金融危机,将全球经济推向了崩溃的边缘。

所以,如果我们做对了,它将巩固DeFi在这个经济体系中的地位,但是如果错了,我们就会面临着严重的监管,直到它消失。

By:?Kong据慢雾区情报,2022年10月7日,BNBChian跨链桥BSCTokenHub遭遇攻击。黑客利用跨链桥漏洞分两次共获取200万枚BNB,超5.7亿美元.

1900/1/1 0:00:00从这些有趣的中文ENS域名中看出持有者的个性。撰文:Brise.eth分析NFT交易数据时,经常能看到一些有趣的中文ENS域名.

1900/1/1 0:00:00自去年开始,元宇宙话题就炙手可热,但热度有了,进展甚微。客观来说,元宇宙发展当前还处于比较早期的阶段。尤其是国内,还只是存在于概念中.

1900/1/1 0:00:00作者:月饼,区块链星球10月8日,火币创始人李林在朋友圈表示,已经将旗下股权转让与香港百域资本,至此香港百域资本成为第一大股东和是实控人.

1900/1/1 0:00:00摘要:TVL如此重要,但我竟然发现最大的DeFi协议UniswapV3TVL的数据存在一些错误。官方的Uniswap图表也存在一些问题.

1900/1/1 0:00:00作者:LucasCampbell,来源:Bankless,本文由DeFi之道编译上周,我们看到了以太坊合并工作顺利完成。 对于加密货币历史来说,这是一个具有里程碑意义的事件.

1900/1/1 0:00:00