USDC比USDT更容易赎回,USDT有可能出现资不抵债的情况。

撰文:MattRanger

编译:Blockuniocrn

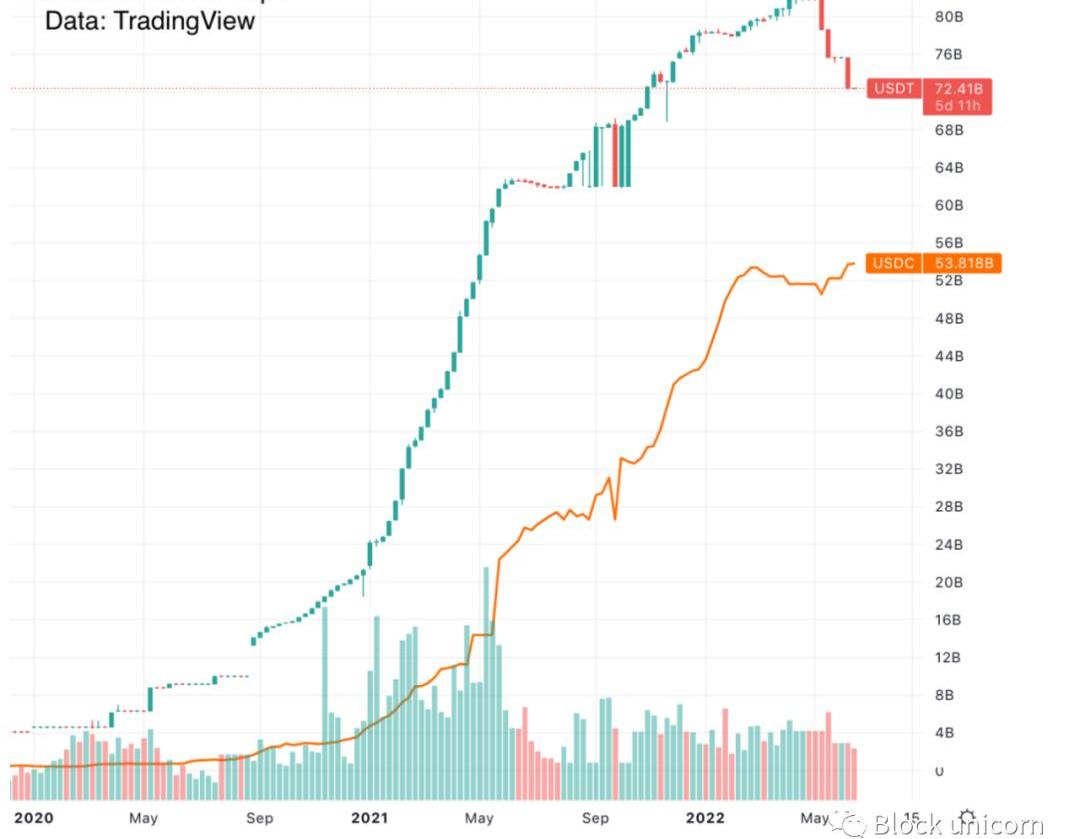

距离我上次写关于Tether的文章已经一年多了。从那时起,稳定币已经成为一个150B美元的市场,也是金融监管机构关注的一个问题。

在撰写本文时,比特币的价格约为22,000美元,加密货币生态系统的总市值约为950B美元。美元支持的稳定币目前占加密货币总市值的16%。

加密货币市值是一个由共享小说支持的荒谬数字。然而,稳定币的市值却不是。无论加密货币投机狂热周期发生什么,一美元就是一美元。

上一次加密货币的总市值为1T美元是在2020年12月。稳定币约占市场的2%。与2020年相比,加密货币市场现在处于不稳定的境地——16%的市场仍处于等待解除杠杆状态。

所以今天,我们将讨论美元支持的稳定币风险,特别是USDCoin(USDC)和TetherUSD(USDT)。

我不太关心算法稳定币的风险。作为Luna/UST和IronFinance已经向我们展示了,它们本质上是不稳定的,应该在你的投资组合中正确地标记为0美元。另一方面,像DAI这样的超额抵押稳定币只会增加加密货币经济中的系统杠杆率,但它们本身并不是一个明确的危险点。

USDC

USDCoin是两大稳定币的成长型,它提供可编程的api来为USDC存款和赎回USDC。与被SamBankman-Fried描述为「混乱」的赎回机制的USDT相比,这是没有摩擦的。

1月调整后稳定币链上交易额达到6672亿美元,USDT市场份额升至 53.1%:金色财经报道,据The Block分析数据显示,1月调整后的稳定币链上交易额增长至6672亿美元,涨幅约为1.7%;已发行稳定币供应量则进一步收缩至1327亿美元,降幅约为1.9%,其中美元稳定币USDT的市场份额上升至 53.1%,USDC则下降至29.5%。[2023/2/2 11:43:22]

由于USDC的易用性和没有明显的欺诈性,USDC自2021年初以来增长迅猛:

请注意,在2022年5月,在LUNA稳定币崩盘时,大约10B美元的USDT被赎回。其中,大约5B美元是「USDT去风险」,做市商将USDT换成USDC。

USDC很有钱

尽管对他们的储备构成细节回避,USDC「有钱」。至少在这个术语的外行理解中:有些银行承认他们欠Circle那么多美元。

我们是如何知道的

首先,正如在之前的一篇文章中指出的,USDC在2020年12月进行了一次审计,证实他们有40亿美元的硬币。自那以后,USDC增长了500亿美元,但我们可以追踪到钱。

USDC主要在两个地方开设银行:银门银行(SI)和纽约签名银行(SBNY)。这是唯一两家向加密货币公司提供24/7API交易的美国银行,这是运营类似USDC的要求。在某种意义上,USDC是一边是Signature和Silvergate银行服务,另一边是区块链交易之间的中间人。

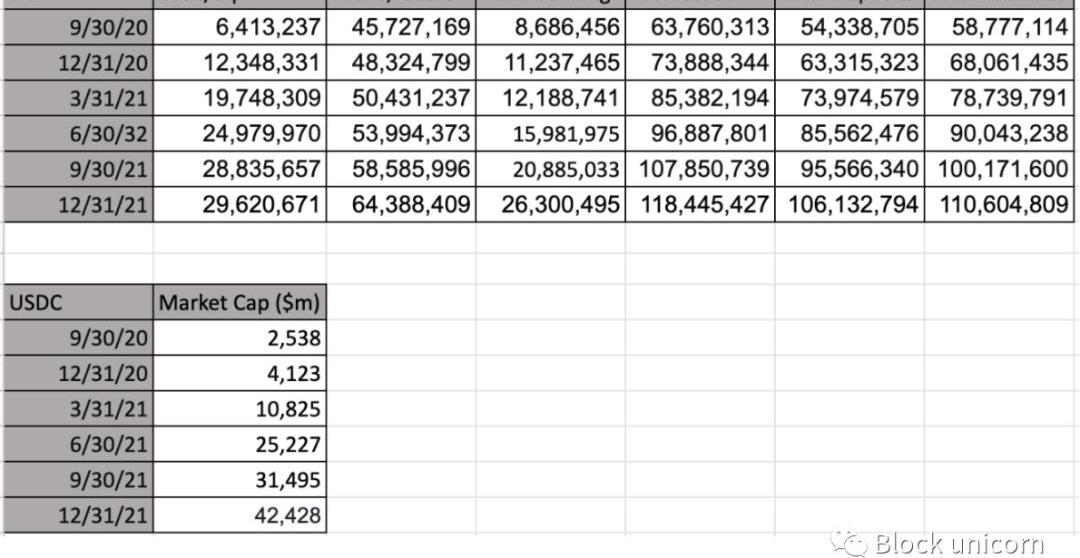

因为SI和SBNY是上市公司,我们可以在他们各自的SEC备案文件(SI,SBNY)中跟踪他们每个季度的资产负债表。500亿美元是一大笔钱,即使对银行来说也是一大笔钱,因此我们可以跟踪USDC增长带来的资产负债表变化。将USDC与资产负债表相关联,我们看到,在2021年的增长期间,USDC大部分在SBNY银行:

美联储:稳定币、央行数字货币既存在风险,也存在机遇:6月1日消息,美联储威廉姆斯表示,数字货币蓬勃发展。这包括没有得到其他资产完全背书的加密货币。其中也包括有安全和流动资产充分背书的稳定币,以及央行数字货币(CBDC)。得到安全资产完全背书的稳定币和CBDC都可能成为持有资金和支付的新方式。虽然所有这些创新打开了做事方式与过去不同的可能性,但也带来了风险,我们必须仔细考虑适当的监管,以保护消费者和投资者,确保金融系统的稳定和安全。(新浪财经)[2022/6/2 3:57:12]

这种相关性也被SBNY财报电话会议证实。从2021年第二季度到第四季度,很明显,加密货币发行是该银行资产负债表增长的主要原因。

银行挤兑风险

当我们谈论500亿美元时,说「我有钱」这样的话是有细微差别的。谁替你保管着那笔钱?如果你想转账的话多快能拿到?

USDC的主要问题是,USDC主要是在SBNY银行,而SBNY的很大一部分债务是专门针对USDC的。

请注意,在上面的资产负债表中,SBNY的行为就像一家正常的银行:他们借出了大量这笔钱!

在正常情况下,这不是问题:银行的个人储户由联邦存款保险公司(FDIC)提供保险,以防止银行挤兑。但在USDC的设置中,只有一个个人存款人(USDC),他们的所有存款人都对USDC有索取权,而不是SBNY银行。这是一个问题——如果银行挤兑USDC,USDC承诺立即赎回。但这些赎回立即成为SBNY的银行挤兑,谁有大部分的钱借出去了!

在USDC->SBNY银行挤兑蔓延的情况下,USDC的个人持有者可能没有资格获得FDIC的「直通车保险」。因此,尽管USDC大体上做得很正确,但与传统银行相比,它仍然面临着重大的银行挤兑风险。

开源算法稳定币项目Basis Cash今日启动:开源算法稳定币项目Basis Cash的智能合约已于今日开放。该项目两个匿名领导者之一“Rick Sanchez”表示:“从长远来看,由于许多DeFi和商业环境存在有机需求,我们期待看到Basis Cash作为基础层被广泛应用。”与大多数稳定货币一样,Basis Cash(BAC)与美元1:1锚定,其价格将由另外两种加密资产管理:Basis Bonds和Basis Shares。从11月底开始,50000个BAC将在5天内(每天10000个)分发给将五种稳定币(DAI、yCRV、USDT、SUSD和USDC)存入其智能合约的用户。储户不向任何一个账户存入超过2万枚稳定币。每日奖励将按比例分配,用户可以随时取回资产。(CoinDesk)[2020/11/30 22:34:08]

记住,USDC才是最好的。与等待我们的任何束缚相比,银行挤兑风险算不了什么。

USDT

USDT被形容为「红旗不倒」。例如,就在前一周,他们还拒绝披露持有的美国国债——金融领域最乏味的资产。根据tether的说法,这样做会「暴露他们的秘密武器」。这样做还会立即解决有关tether偿付能力问题的所有问题。这种行为就是为什么每个人都怀疑USDT的原因。

Tether庞氏

尽管我去年提出了庞氏假说,但USDT只是部分庞氏局。

但是,Tether肯定是资不抵债的!他们的资产和负债之间存在着消耗。庞氏局是一种特定类型的欺诈,而tether是几种不同类型的欺诈,难以进行分类。

不要再关心Tether的储备是什么

调查记者陷入的一个常见陷阱是对Tether自称的储备构成提供任何信任。例如,PatrickMcKenzie分析了Tether的储备,发现他们将在2022年5月资不抵债,因为他们持有的加密货币损失将超过他们持有的1.6亿美元的超额资产。

稳定币活动、DeFi Dapps活动等推动ETH网络转账费用不断升高:针对ETH交易费用过去几个月不断升高并出现了超过比特币交易费用的情况,加密货币评论员ANTóNIO MADEIRA

表示,数据显示稳定币尤其是USDT转账交易是耗费gas最多,流行的DeFi Dapps如Uniswap和Kyber Network消耗gas数量次之。当前以太坊的活跃供应量处于历史最高水平,Deribit上的ETH未平仓期权过去两个月增长315%达到1.58亿美元,这都表明人们对以太坊网络的兴趣增加。正是以上因素的合力,使得以太坊的转账gas费用不断增加。(Cointelegraph)[2020/6/24]

这里的问题是,1.6亿美元的超额资产完全是虚构的。Tether宣布,随着其储备规模从100亿美元增长到840亿美元,两年来的超额资产规模正好为1.62亿美元,您可以通过访问tether的自动透明页面的web存档来验证这一点。

同样,tether的认证是在转移注意力。据我和其他记者所知,这家审计公司只有一名相关的专业会计师。

这个DavidJ.Walker显然是世界上唯一一个愿意为Tether签署证明的注册会计师。有充分的证据表明,尽管资产负债表看起来很简单,但没有一家公司会对tether进行审计。

因此,当tether宣称他们拥有数百亿美元的商业票据时,试图找出它们是什么就像是在转移注意力。

Tether的数字只是虚构的,或者我们至少应该这样看待它们。

破产

为了找到关于Tether的真相,你需要从另一个角度出发,看看USDT是从哪里来的。关于这个问题,最好的新闻是Protos的《TetherPapers》,它分解了所有新生成的USDT去了哪里。

仔细研究一下,Tether极有可能资不抵债,以下是一些它的亏损方式:

众所周知,Tether发行了10亿美元,以换取Celsius的比特币抵押贷款。

声音 | LEX:稳定币将是下一个颠覆性创新:据石木资本LEX发文,目前稳定币大部分是作为价值储存、交易媒介和锚定借贷的工具。他认为稳定币崛起的一个很重要的结果就是传统全球金融产业和加密货币产业的结合,因为稳定币代表着全球加密货币市场中大家希望共同开发的基础设施建设的新高度。这是区块链的另一项创新,这是结合了电脑编程、金融以及法律的创新。20年后我们再回头看全球区块链和加密货币行业的早期发展,稳定币可能会是促进我们生态发展和成功的各个因素中最据颠覆性的一个新发展。[2018/9/30]

请注意,这是具体的「Tether庞氏局」的论点发挥作用。BTC抵押新的USDT,用于购买新的BTC,上涨,洗盘,重复。但也要注意,Tether庞氏局很可能只在USDT发行的「基金和其他公司」一节中出现,所以Tether庞氏局的论点最多是部分正确的。

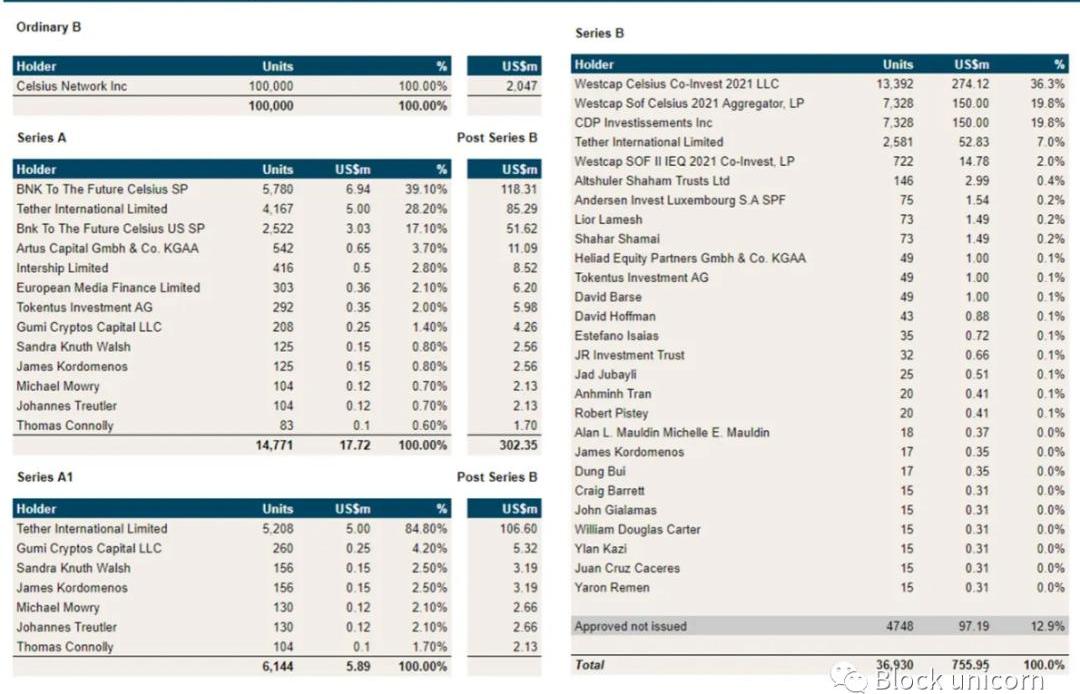

当然,tether也向Celsius公司投资了1.9亿美元(来源@intel_jackal):

Celsius目前财政困难,所以我不会以成本为基础评估股权,也不会按面值评估贷款。鉴于这笔贷款是由BTC担保的,当时BTC的价格是现在的两倍,无论如何,Tether在这笔交易中都处于水深火热之中。

但你不必相信我,在Tether明确否认之前,你永远不应该相信某些事情。

正如帕特里克?麦肯齐(PatrickMcKenzie)所指出的,tether自己宣称持有加密货币作为储备。这些资产的贬值幅度超过了它们所宣称的超额资产。相信tether的话吧——这是tether认为他们能展现自己的最佳方式,即使这样,他们也会破产。

很难相信他们持有美元储备。来自巴哈马群岛的Deltec银行是唯一一家拥有美元账户的银行,该银行几乎没有持有足够的资产(海外或本地),无法解释tether在2020年至2022年的资产增长。Tether的数据与巴哈马央行的统计报告不符,报告称Deltec是Tether的主要银行。

如果Tether持有以美元以外的其他货币计价的储备,可能是人民币,那么他们在2020-2022年期间就会因美元计价的债务而蒙受汇兑损失,从而破产。

坦率地说,设想Tether的负债超过其资产的可信情景并不难。

资不抵债并不意味着破产

破产并不重要,只要你能继续偿还债权人。假设,该公司损失了10亿美元的储备,因为它们不得不救助被者走的姐妹加密货币交易所。这并不重要,除非真的需要这笔钱来支付某人的薪水,这可能是几年之后的事情。

例如,QuadrigaCX在倒闭前的一年多时间里,负债是资产的9倍。到麦道夫的庞氏局崩溃时,他的资产为170亿美元,负债为650亿美元,这种状况他维持了十多年。

重点是,资不抵债只在破产程序开始时才重要。当Tether债权人被拒绝USDT赎回时就会发生这种情况。在那之前,音乐会一直播放下去。问题是资不抵债有多严重,赎回何时开始成为问题。

Tether(可能)有很多钱

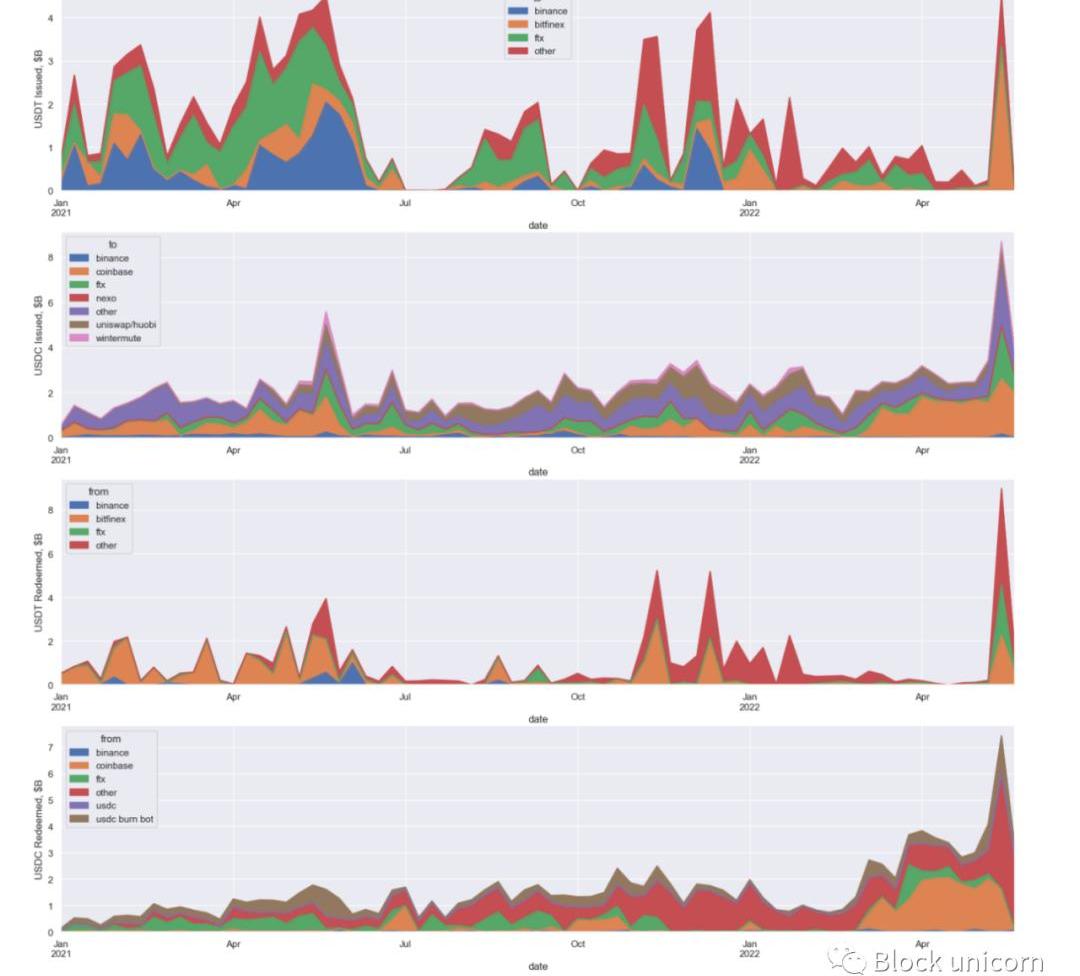

我们知道USDC有钱。我们还知道,USDT近一半是由两家算法交易公司AlamedaResearch和CumberlandGlobal铸造的。Alameda还特别制造了大量的USDC,正如我们在这里看到的:

由于Alameda和Cumberland显然有能力为新的USDC买单,我们不得不假设Tether有可能从USDTAlameda和Cumberland那里获得了大量真金白银。

Tether可能仍然与这些交易公司有可疑的贷款交易,或者对他们收到的资金管理不善,但很有可能Tether在某个时候拥有数百亿美元的真实资金。

Tether似乎通过bitfinex客户资金为客户提供赎回服务

运营tether和bitfinex的人显然乐于将他们控制的所有资产视为一只行贿基金。他们过去曾用tether基金来掩盖bitfinex的损失。

因此,得知tether使用bitfinex基金为赎回服务也就不足为奇了。请注意,bitfinex是USDT赎回的很大一部分。这是因为很多USDT的赎回服务都是用bitfinex作为最后的联系点——Alameda自己也承认了这一点。

最近,许多像这样的钱包地址将数亿美元的USDT兑换到bitfinex。每隔几天bitfinex就会把这些数据送回到tether的金库,将它们撤出市场。

据我们当时所知,Tether赎回被视为bitfinex提款:bitfinex客户资金可能用于为USDT赎回提供服务,或者赎回者获得「商家信用」以换取他们的USDT。

如果您密切关注Tether赎回,您应该查看BitfinexTron和ETH钱包以及Tether国库地址。

在撰写本文时,有5亿美元的USDT代币看似在bitfinex钱包中「赎回」,但并未送回国库。如果你想监控稳定币的风险,密切关注这种现象将是一个很好的领先指标,预示着Tether问题即将出现。

平仓稳定币

随着加密的总市值下降,稳定币的市值将不得不减少。在2020-2022年的加密泡沫中,稳定币的使用主要有两个原因:

市场流动性。正如我们在关于操纵市场的文章中看到的那样,USDT是大多数加密交易的分母。随着市场规模和交易量的下降,对大型稳定币流动性池的需求减少,因此需要更少的稳定币。

系统性杠杆。这是我们在DeFi中看到的基本方案,加密P?o?n?z?i??s?c?h?e?m?e?s?「借贷计划」,例如Celsius、BlockFi和其他高收益产品。

要点是,你铸造一个稳定币,将其借给寻求保证金交易的人。因为整个加密货币生态系统实际上只是一个相互连接的扑克桌,所以保证金贷款唯一要做的就是「与之交易」。

通常情况下,这是复杂的。如果Celsius为借出的USDT支付18%,但AAVE收取8%的借款费用,你为什么不在这笔交易中提高杠杆?交易员认为他们正在进行一场狡猾的套利游戏,而实际上他们是在将稳定的资产从一堆Defi炸药中转移到庞氏局的篝火中。

这就是为什么寻找欺诈时最好的指标是荒谬的风险回报比率。如果您投资于市场指数,您可能会获得5%的回报。但这伴随着波动性,阻止你使用过多的杠杆。偶尔,该指数将在下跌中损失50-70%的价值。如果您的杠杆率超过2-3倍,你将被淘汰。

像麦道夫的庞氏局这样的基金不仅承诺15%的回报,而且承诺无风险。麦道夫庞氏的回归图是一条直线,向上和向右倾斜45度。这意味着您可以使用10倍或40倍的杠杆并获得150%或600%的回报。

当然,当庞氏局崩溃时,你会被毁灭,但如果你不使用杠杆,情况也是如此。

随着加密货币价格的下跌,稳定币两种用途的有效需求都减少了。

这将如何结束?

简而言之,当Tether不能赎回时,音乐就停止了。在这种情况发生之前,我们可能需要看到200亿美元的赎回,或者500亿美元。

我曾经认为USDC会在Tether出现赎回之前大部分被赎回,因为USDC更容易赎回,也更安全。如果你需要平仓稳定币,为什么要用一种混乱的方式来平仓它,这会触怒末日巨龙吗?

相反,在2022年5月LUNA-UST稳定币系统崩溃前后,DeFi贷款协议似乎对USDT锚定美元施加了压力。

标签:USDETHTHEETHEgusd币在哪个平台ethical僻义Ethereum Gas LimitEthereal网名

币安和FTX作为加密货币交易所的老大和老二,全方位的竞争和博弈在所难免,这一次推特的公开化互嘲,也许仅仅只是开始.

1900/1/1 0:00:00Web2的早期承诺是建立在长尾理论的基础上的。早在2006年,也就是Web2的早期,Facebook还是一个宿舍中的现象,雅虎在用户生成内容方面进行有趣的收购时,克里斯·安德森在纽约时报上发表了.

1900/1/1 0:00:00加密货币交易所第一股Coinbase进入艰难时刻。撰文:凯尔随着6月27日美股收盘,Coinbase股票价格定格在55.96美元,盘中下跌10.76%,而在去年4月,其作为加密资产交易所「第一股.

1900/1/1 0:00:00前谷歌首席执行官埃里克·施密特表示支持Web3和Crypto行业,但他认为这些行业需要更多的改进才能发挥行业本身出色的性能.

1900/1/1 0:00:00原作者|DevinAbbott当我们谈论Web3时,大多数人会立刻想到NFT、加密资产或DeFi。因为从TwitterCrypto的活动来看,这是事实.

1900/1/1 0:00:00简介自从去年夏季的疯狂涨势后,NFT正面临有史以来的市场冷静期。我们在第一篇文章中调查了蓝筹股NFT的表现,这篇文章中将继续研究推动NFT市场价格变化的宏观趋势.

1900/1/1 0:00:00