自6月份以来,DeFi中的两个最有代表性的应用的Compound和Uniswap中锁定的数字资产出现了快速的增长。这两个DeFi应用最近受到市场如此高度的欢迎,它对我们有什么样的启示呢?

Compound是一个抵押贷款应用。任何有闲置的数字资产的用户都可以将其闲置资产放到Compound的池中供别的用户借贷。借贷者需要抵押其所拥有另外一种资产来借出他希望获得的数字资产。

Compound根据事先确定好的规则来自动监控所抵押的资产。当所抵押的资产的市值降到临界点时,Compound智能合约就会自动向用户发出补仓通知。如果用户未能及时补仓,Compound就会自动执行合约将所抵押的资产卖出,以防止出借人的资产的损失。以上的这个流程完全是基于智能合约中确定的规则自动执行,不需要任何人为干预。

声音 | 谷燕西:Libra未来非常可能的调整就是基于单一法币首先推出:1月4日消息,CBX研究院院长谷燕西今日在社群中针对Libra发表了三个观点:1.Libra一开始就将项目目标变得过大,这是他遇到目前巨大阻力的主要原因;2.Libra从一开始概念酝酿,就一直在不停地调整。现在依然在调整的过程中。未来非常可能的调整就是基于单一法币首先推出,但同时会在技术底层方面支持发行基于其它法币的数字稳定币;3.作为一个技术底层,Libra区块链的推出不会有什么障碍。[2020/1/4]

声音 | 谷燕西:Libra对清算网络冲击,实际上是区块链对清算网络的冲击:今日下午,观火深圳千人大会在深圳大中华喜来登隆行,在“开放式金融”单元,CBX研究院创始人兼院长、火讯共创小组专家委员谷燕西在发表的演讲《Libra对全球金融行业的冲击与风险》中表示,Libra这个是对清算网络冲击,实际上是区块链对清算网络的冲击。Libra的影响就不限于银行方面也包括证券领域,各国央行发行自己的法币,法币流通也是清算系统,各国央行支持自己主权法币的流通支付系统,各个法币都有各自清算网络,所以法币之间互相交换支付很不容易,如果说是在一个法币地区到另外一个法币地区交易,还需要两个清算网络之间进行清算。而现有的银行的清算网络在全球范围内并不是高效的,Libra出来了之后,一开始就是区块链的特点,它一开始就是全球性的,清算网络铺开之后稳定币之后也不受世界限制,Libra清算网络和稳定币就会很快在全球范围内流通,这对现有的金融市场是一个最大的冲击,商业银行也会是一个受到很大冲击的机构,其实在Libra体系里影响最大是协会,正是因为协会所以才能够在全球范围内推广清算网络和稳定币,如果在网络跑的应用特别多,对稳定币需求非常大,那么现有法币的转换成稳定币在Libra的网络上流通,这对于商业银行意味着存款减少了,存款减少了主营业业务、贷款业务会受到了很大影响。证劵行业的正在往清算网络的方式来进行,现在Libra提供的网络很有可能在资产交易方面率先推行自己的清算业务。[2019/8/11]

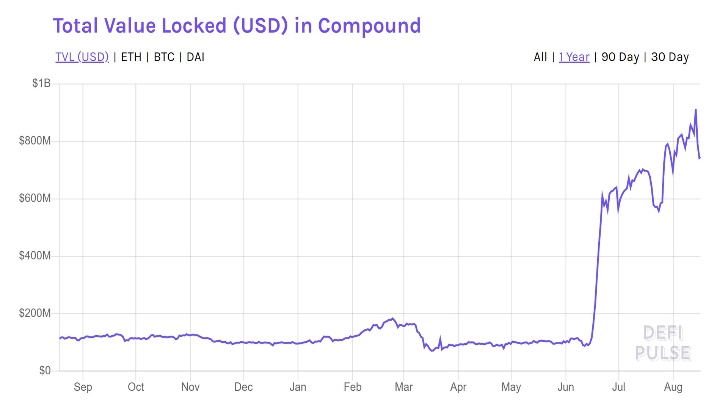

我们从上图可以看出,在今年6月中旬之前,Compound中所抵押的资产数量是一直稳定状态。

声音 | 谷燕西:Libra迫使各国央行更加协调彼此的货币政策共同应对私营稳定币:今日,CBX研究院院长谷燕西在《Libra,各国央行的潘多拉魔盒》一文中表示,Libra会在全球范围内提供一个金融市场基础设施(FMI)并在其上发行并流通稳定币。这样的一个FMI和数字货币是独立于现有的金融市场之外的一个崭新的金融体系。鉴于Libra协会成员在全球范围内的影响力,这就迫使各国央行认真对待Libra带来的各种冲击并制定自己的应对策略。更为关键的是,Libra迫使各国央行更加协调彼此的货币政策来共同应对Libra以及此后一定会出现的其它的私营稳定币。[2019/7/15]

自6月中旬以来,它出现了暴涨的趋势。这是因为Compound团队发行了这个DeFi应用的治理代币。任何在Compound中出借资产的用户以及借出资产的用户,都可以根据他们所锁定的资产数量以及所贷出的资产数量来获得这些治理代币。市场中的投机力量为了获得这些治理代币,因此就将大量的数字资产锁定在Compound之中。

声音 | DAEX创始人谷燕西:区块链对证券市场将造成较大冲击:当地时间9月9日 ,在CoinTime联合主办的“2018聚焦区块链展讯全球行硅谷站峰会”上,DAEX创始人谷燕西在“区块链对证券业的影响”中提出,区块链将对股票市场二级市场冲击较明显,因股权一级市场就可以完成个人之见的股权转换,股权参与者可以在区块链上直接投票,股东大会的效率显著提升。参与者从仅有机构和高净值人士参与者转为小投资者也能参与其中并享受早期进入市场的红利;融资过程、地理界限、上市时间等也将有较大改变。同时,区块链将对资产托管和清算这一基础结构产生冲击,多中心化的资产托管和清算,将变得更加有效率,成本更低,也将减少市场风险敞口。[2018/9/10]

Uniswap是一个自动做市的应用。任何用户都可以在以太坊上采用Uniswap在任意两种数字资产之间建立交易对并提供最初的流动性。其它任何用户都可以针对这个交易对资产池进行交易。每次交易所需支付的佣金又返回到这个流动性池中。交易量越多,这个流动性池所产生的收益会也就越多。在这个初始流动性池建立之后,其它的用户也可以继续向这个流动性池提供更多的资产流动性。如果一些提供者收回其提供的资产,那么他就能够依据其所提供的流动性在总流量中所占的比例获得这个流动性池所赚取的相应的佣金收入。

我们从上图可以看出,Uniswap同样在6月开始出现了爆发性的增长。我认为一个主要原因就是因为Compound中所产生的流动资产的数量的增加,导致更多的数字资产流入到Uniswap当中。投机者通过提供流动性来获取利息收入。显然从Uniswap中赚取的利息会超出将资产抵押在Compound中所获得的利息收入。因此市场中的大量的投机资金就开始在这两个DeFi应用中进行套利。

从以上两个DeFi应用的迅速增长,我们可以看到未来的数字金融生态中很可能出现的业务场景。未来的数字金融生态一定是基于分布式记账技术的。在这样的金融市场基础设施之上,会有更多种DeFi应用开发出来。现在的Compound和Uniswap都是在以太坊上开发运行出来的。同样,未来的各种DeFi应用都会在同一个区块链上开发出来,而且应用之间彼此互相影响。

在目前的金融市场当中,借贷业务既可以在银行市场中发生,也可以在证券行业中发生。由于两个市场在不同的系统的支持之上运行,因此用户无法高效地使用其资产。同样,交易业务同样也在银行市场和证券市场中进行。但它们交易的通常是不同的金融产品。总之,借贷业务和交易业务目前同时在银行业和证券行业中进行。

在未来的数字金融生态当中,所有金融业务都在同样一个金融市场基础设施之上进行。用户就可以在这个基础设施之上直接开展其借贷业务。同现在的DeFi应用不同的之处在于,未来将主要以数字货币作为基本的价值交易媒介。用户使用数字货币进行各种金融业务。因此主要的借贷方式应该是将其所拥有的数字资产,通过抵押的方式借贷出数字货币。但是这个借贷流程就可以采用DeFi的方式来完成。在借贷出数字货币之后,用户就可以直接将这些数字货币或用于支付转账或用于交易。

同样,与Uniswap同样的交易机制在同一个金融市场基础设施之上就很容易产生。如同我们在Uniswap的运行机制中看到的一样,任何两种数字资产之间的配对交易非常容易产生。交易市场因此也就能非常有效地对各种数字资产进行市场定价。

我此前提过,在未来的数字金融中的交易方式中,点对点之间的直接交易和中心化的撮合交易两种方式会共存。由于新兴的数字金融产品的特点,点对点之间的交易方式会越来越成为一个主要的交易方式。Uniswap这样的DeFi应用是在目前的基于order book的交易方式之外的一个新的交易方式。数字资产的定价因此会更加准确。

由于以上的借贷和交易业务所使用的金融市场基础设施一样,交易媒介一样,数字金融产品都是以同样的方式产生和流通,金融业务都采用DeFi的方式自动进行,因此目前金融市场中银行业与证券业的区分就不明显,就会出现融合的趋势。

标签:LIBRALIBCompoundCOMPlibra币官网Fantom Libero FinancialCompound Basic Attention TokenCompound Meta

数字货币又有新动向!商务部网站8月14日发布《关于印发〈全面深化服务贸易创新发展试点总体方案〉的通知》。通知明确,在京津冀、长三角、粤港澳大湾区及中西部具备条件的试点地区开展数字人民币试点.

1900/1/1 0:00:00当前,大数据、云计算、物联网、人工智能、区块链等新兴技术不断涌现,数字经济浪潮席卷全球,在新一轮科技革命和产业变革中成为了经济增长的新动能.

1900/1/1 0:00:00印度财政部长和国际货币基金组织总裁谈论全球加密货币监管:2月9日消息,在2月9日与国际货币基金组织总裁Kristalina Georgieva举行的虚拟对话中.

1900/1/1 0:00:00两个国家,对金融未来的两种愿景。“科技冷战时代来了,而美国并没有赢”,Ripple联合创始人Chris Larsen最近在The Hill的一篇评论文章中写道.

1900/1/1 0:00:00风险提醒:本内容仅供广大加密爱好者科普学习和交流,不构成投资意见或建议,请理性看待。这两天最热的项目,波卡敢说第二,没人敢说自己是第一.

1900/1/1 0:00:00昨日文章说过,当前这波DeFi再次成为市场热点主要有两个杀手锏,第一个是昨天介绍过的YFI,第二个就是今天要介绍的Uniswap.

1900/1/1 0:00:00