原标题:以太坊疯狂6·18?

谁也没有料到,6·18期间,Crypto的二当家也开启了“打折”模式。

6月8日,据CurveWhaleWatching监测,某巨鲸地址将18398枚stETH兑换为17924枚ETH,之后又被曝出stETH主要七位机构持有者之一的Alamedal抛售了近5万stETH,随后,Curve上ETH/stETH流动性池不断倾斜,到6月10日,stETH占比达到了80%历史记录,严重影响到了stETH与ETH的兑换比例,原本与ETH1:1的stETH的价值最低脱锚到了0.92ETH。

换句话说,现在你可以以9.2折的价格购买一张ETH的存单。

看似有利可图,但并没有人为之买单,这种价格脱锚反而让人联想到一个月前的Luna,担心stETH是否会再次引发Luna式悲剧吗?还有Celsius到底与Lido、stEth有什么关系?stEth带崩ETH的逻辑又是怎样的?

Lido与stETH

Compound创始人:币圈人士对央行疯狂印钞愤怒,但发现了算法稳定币:Compound创始人Robert Leshner今日在推特上表示,加密行业的每个人都对中央银行疯狂印钞感到非常愤怒,然后他们发现了算法稳定币。[2020/12/30 16:06:15]

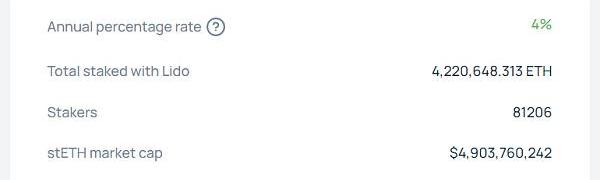

Lido,一个节点质押服务商,业务中最大的一部分就是以太坊信标链上的节点质押服务,目前,通过Lido进行质押的以太坊数量为422万,占到了整个信标链上ETH的32.8%,是当前质押服务商中的绝对龙头。

根据Lido的质押规则,用户可以质押任意金额的ETH,质押后会收到1:1的stETH,并且在存款后24小时后就获得质押奖励,这个奖励也是以stETH的形式发放。

通过Lido等质押服务商,不仅可以释放所质押ETH的流动性,也可以将收益直接贴现,这也是为什么虽然以太坊基金会质押收益有4.3%,用户却会倾向于选择只有4%收益的Lido来进行质押,因为他们资金的机会成本降到几乎为0,在任何金融行业,资金始终都在寻找最高的流动性。

疯狂的比特币矿机:一天一个价:据第一财经消息,近期随着比特币价格总体暴涨,比特币矿机已经抢手到价格要按交易当天来计算,甚至有黄牛党坐地起价。四川成都一位比特币矿工称,“前几个月一台S9(蚂蚁矿机)还1万多,12月直接飙到近3万,一天一个价。” 同时,火爆行情催生了几个快公司,有的已经在准备新三板挂牌或上市,从制造矿机到托管、代运营,整条比特币产业链在中国已经相当完整。[2018/1/23]

当前Lido上的质押ETH数量与stETH市值

stETH脱钩与引发ETH下跌的逻辑

我们可以通过以下方式简单理解stETH与ETH的价格为何脱钩,以及stETH如何带动ETH价格的下跌:

举个例子,我们可以将stETH视为一张面值为1ETH、定期为6个月的存单,6个月后可以按照1:1兑换为ETH。但现在,伴随市场环境的走熊以及机构和个人流动性的紧缺,大家想提前出售stETH存单换作更具流动性的支票——ETH,特别是当机构存单持有者退出时,比如Celsius,就会形成了对stETH存单的巨大抛压,供需失衡导致stETH的价格发生偏离。之前是一张存单能换一张等值的支票,但现在换到的支票打了个9.2折。

进一步,当大家觉得这个支票也不太靠谱,未来也会贬值时,他们就会把支票兑换为现金,重压下支票能兑换的现金也会减少,这又进一步加剧stETH持有者的恐惧,引发新一轮的抛售,形成一个类似Luna的死亡螺旋。

比特币交易越来越“疯狂”:近两成活跃投资者曾经“刷卡买币”:借贷服务平台LendEDU对672名活跃的比特币投资者进行了调查。调查结果显示,33.63%的受访者曾经使用借记卡来购买比特币;18.15%的人使用过信用卡来获取资金并购买比特币。18.6%的人使用过ACH银行转账系统,13.39%的人使用过银行电汇方式。

在使用信用卡购买比特币后,有22.13%的人没有还清信用卡账单。

在尚未还清信用卡账单的人中,超过70%的人认为,为了比特币而支付信用卡利息是“值得的”。

在已经使用过信用卡买比特币的人中,有76.23%的人计划继续“刷卡买币”。[2018/1/13]

但stETH却又和Luna有着本质上的不一样,Luna的死亡螺旋来源于套利漏洞和情绪恐慌的双重叠加,而stETH的下跌则主要是来源于短期市场下的流动性缺失,不同之处在于stETH背后抵押物是安全的,等到以太坊合并完成开启转账后,stETH依旧能与ETH等值交换。

“stETH:ETH之间的汇率并不反映你质押的ETH的基础支持,而是反映二级市场价格的波动,”Lido在推特上说道“市场自然会为stETH找到一个公平的价格,因为一些参与者需要找到流动性”。

所以stETH难以引发像Luna式的自由落体,但是在Celsius的兑付危机没完全解除之前,stETH想要回到锚定价值也并非易事。如果要用一句话描述stETH事件的话就是:这是一场市场悲观情绪下,因为流动性危机所引发的避险行为。

天使投资人麦刚:当下的区块链,最伟大的投资,和最疯狂的投机:麦刚在演讲中提到了自己对以比特币为代表的数字化资产的看法:他认为这是他有生以来看到的最伟大的博弈:“这个博弈不只是说比特币的事情,区块链带来的金融体系,金融资产等等的大变革,是不可思议的。[2017/12/21]

这时,一些嗅觉灵敏的猎手可能会问这样一个问题,stETH事件中会出现类似Luna式套利的空间吗?如果你秉承着币本位思维,stETH脱锚这个事件或许并不全是坏事,但却并不存在Luna危机中的套利条件。

我们纵观整个stETH:ETH的汇率关系会发现,他们大部分都是在1以下,这是因为目前只有价格高于1:1才会出现所谓的套利空间,比如:如果stETH能以1.1ETH的价格交易,那交易者就用1ETH铸造1stETH,然后把1stETH以1.1ETH的价格出售,如此交易者就可以重复获利,最终价格会回到正轨。

stETH:ETH波动表?数据来源:coingecko

韩国全民热炒比特币 外媒惊叹这个国家疯狂了:在比特币投资热潮中,韩国表现得特别疯狂。虚拟货币在其它地方可能是一种边缘游戏,但在这里已成为主流。学生们课间查看比特币报价,员工们排队购买咖啡时不忘进行比特币交易,甚至爷爷奶奶们也在家玩起了这个疯狂的“游戏”。人们购买比特币时支持的价格比全球平均价格高出15-25%,当地交易者称之为“泡菜溢价”。[2017/12/13]

但当stETH低于1ETH时,就完全不一样了。按照前面的逻辑,如果现在1stETH价值为0.95ETH,那用户就可以在市场上用0.95ETH购得1stETH,然后将1stETH赎回为1ETH,完成获利并最终抹平差价,但关键就在赎回二字。因为以太坊合并还未上线,stETH无法赎回,只能在二级市场交易,只有在合并和ETH2上转账开启之后,才能赎回任何ETH流动质押的资产。所以,即使现在stETH无法回到正常价值,等到合并发生后也会被套利者抹平价差。

而关于此次对stETH的恐慌,很大一部分都来自于Celsius,一家持有40万枚stETH的借贷平台。

另一个主角Celsius

是Lido的主要客户之一,也是最大的stETH持有者之一。2021年10月,Celsius以30亿美元的估值融资了4亿美元,领投方更是出现了加拿大第二大养老基金CDPQ,?拥有170万用户,即使有这样的高光时刻,也挡不住Celsius如今人人喊打。

作为一家CeFi平台,Celsius的投资大多是未公开的,Celsius首先通过借贷该协议许诺一个很高的利率,然后汇集起了大量的链上资产,为了支付高额的利息,Celsius会将用户资产进一步投资,比如:投资在AAVE、compound、Lido等平台上,甚至还被爆出进行循环贷的操作。Celsius占比最大资产是ETH,这部分资产大多质押在了Lido上,换得了大量的stETH。

据TheBlock研究副总裁LarryCermak对Celsius钱包的分析显示,Celsius钱包中至少持有40.9万枚stETH,占到了整个stETH总量的近10%。前Messari分析师Riley此前也说道“Celsius是stETH最大持有者”。

就Celsius钱包数据来看,stETH占到了其总资产的近30%,绝大部分资产都分布在AAVE和Compound这两个借贷平台上,而Celsius看起来也更像是一个二道贩子的角色。此外,根据@SmallCapScience的数据,Celsius持有近15亿美元的stETH,但欠其客户的债务约为12亿美元,如果stETH继续下跌,Celsius将无法兑现客户的赎回。

6月12日Celsius紧急宣布“暂停其借贷平台的所有提款”,理由是“极端市场条件和稳定流动性的需要”,Celsius流动性危机已经爆发,在公告发布后的几个小时内,Celsius的原生TokenCEL一个小时暴跌了近70%,众多用户也在其公告下留言,说这就是欺诈,也有调侃说“Notyourkeys,notyourcrypto”。

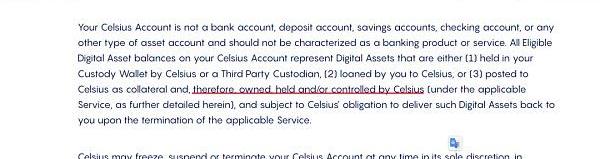

截至6月17日,Celsius的提款禁令还未解除,stETH的危机也依旧还存在,更有趣的是,期间有用户曝光在其用户协议中有很多的霸王条款,比如:平台上资产由Celsius拥有、持有和/或控制,这样的条款在牛市或许并不会引起多少人的注意,但在这样的危机时刻,每一个细节都可能会成为压死它的最后一根稻草。

如今,这家仅剩10亿美金资产的平台走到了一个两难的境地,一是选择以打折出售的方式把stETH换作ETH供用户提取,但目前DEX上的流动性明显是不够的Celsius的体量;或是将资产进行抵押借贷,但在熊市之下,清算时刻都会发生,况且Celsius可供使用的资产也所剩不多。

6月15日,Celsius已聘请律师事务所AkinGumpStraussHauer&FeldLLP的重组律师为其当前的财务问题寻求帮助,雪上加霜的,据路透社报道,德克萨斯州、华盛顿州等美国的五个洲官员已将Celsius事件列为了“优先调查事项”,Celsius已经走到了死亡的边缘。

纵观整个Crypto行业,流动性往往能决定着一个项目的生与死,在无限释放一种金融资产的流动性后,也会无限放大它的风险,此前的Luna如此,stETH也是如此。

当所有人都在享受高流动性所带来的高收益时,也就需要做好面临高风险的准备,这种流动性的极致释放就像一段不断被拉升的钢丝,在没有断裂之前,他们可以延伸到很多领域,串联起很多场景,带来前所未有的繁荣,但一旦断裂,就会引发群体性的流动性紧缺和连锁危机,而在过去两年高歌猛进的DeFi创新中,这种隐形杠杆所带来的风险一直都被大家忽略。

也许Crypto正在革新了很多金融场景,但收益与风险的关系并不会因为技术和模式而改变,无论是web2还是web3,无论是从CeFi进化到DeFi,无论是传统金融还是数字时代。

而在Celsius之后,如今的三箭也正在陷入一场前所未有的流动性危机之中,Crypto正在进入凛冬之际……

注:以上内容仅供参考学习,如有错误,欢迎指正,根据中国人民银行等十部委发布的《关于进一步防范和处置虚拟货币交易炒作风险的通知》,请读者遵守所在地区法律法规,请投资者提高风险防范意识。

标签:ETHSTEstETHTETether币价格3X Short Stellar TokenstETH价格ETET价格

自2009年首次亮相以来,BTC吸引了一批充满活力的核心支持者,他们看好其颠覆黄金作为价值储备和投资工具的前景.

1900/1/1 0:00:00一段时间以来,区块链领域一直在兜售Web3田园诗的承诺,以及它将如何彻底改革现有的互联网,围绕太多登录凭据、安全性、可访问性和内容审核的问题都困扰着当今的互联网.

1900/1/1 0:00:00尽管市场波动性巨大,Play-to-earn游戏依然在蓬勃发展,跨多个区块链、超过千款区块链游戏已经形成玩家社区,许多游戏玩家每天玩赚游戏.

1900/1/1 0:00:00匿名性和无信任是加密世界的核心。人们不必将现实世界的身份附加到加密货币钱包上,社区在名义上试图避免对政府或大型科技公司等机构的信任.

1900/1/1 0:00:00市场传闻,继Celsius和三箭之后,下一个陷入流动性危机将是BlockFi。 6月15日Theblock称,三箭资本在Deribit、BlockFi等借贷平台上的总清算额达4亿美元.

1900/1/1 0:00:00近期加密资产价格短期内大幅下挫引发了大规模清算和连锁反应。先有CeFi借贷平台Celsius因stETH脱锚面临用户挤兑而暂停提款和转账;再有知名投资机构和做市商3AC被爆出售资产偿债务,至目前.

1900/1/1 0:00:00