要说过去几天市场上有任何预示,那就是大家开始对最近的 DeFi 分叉潮出现幻灭感。SWRV、CREAM 和 SUSHI 等近期热门 DeFi 分叉相比过去七天币价下跌了 30%,有些跌幅甚至高达 80%。可谓是大洗盘。

那么分叉是否合理?

许多 DeFi 分叉没有新意,就是圈钱游戏,并不是真正的竞争,而有些却是合情合理。Swerve 便是其中之一,本文将详细阐述。

Swerve 在 9 月 3 日宣布分叉稳定币自动做市商 (AMM) 互兑平台 Curve。Swerve 的发起源起 Curve 的 8 月发行治理代币争议。直到发行代币,Curve 一直得到 DeFi 社区的青睐,但由于代币发行管理不佳,预挖受到指责,项目的声誉下降。而且为了稀释 Yearn 在 Curve DAO 的 50% 投票权,Curve 创始人在 DAO 锁定大量 CRV 代币,让自己的投票权达到 79%,其声誉更是一落千丈。同时,因超高通胀 CRV 代币价格持续缓慢下跌,以完全稀释流通量计算,估值仍旧高达数十亿美元。

Swell Network的swETH/ETH池已上线Balancer和Aura Finance:5月9日消息,以太坊质押协议 Swell Network 的 swETH/ETH 流动性池已上线 Balancer 和基于 Balancer 的生态收益治理平台 Aura Finance。[2023/5/9 14:51:26]

简言之,社区和 Curve 团队之间的信任每况愈下。

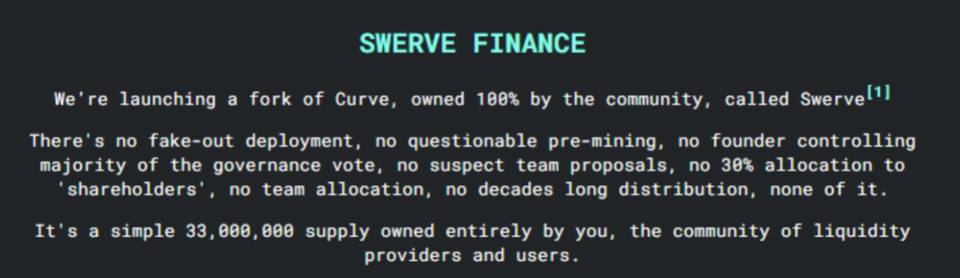

SushiSwap 的 上线鼓舞着社区领导分叉,倡导公平代币分发和社区治理。一支匿名团队力图解决当前 Curve 的问题而进行分叉。其公开的宣传如下:

我们将推出 Curve 分叉项目 Swerve,100% 社区所有。

项目没有预先部署合约,没有争议的预挖,没有创始人控制多数治理投票,没有可疑的团队投票,没有 30% 团队「股份」,没有几十年的代币分发计划……都没有。

Swerve多签名持有者投票通过 三位社区成员当选:10月2日,稳定币兑换平台Curve分叉项目Swerve官方发推表示, SIP-9 T5提议已正式通过社区投票。其中,SF、Lex Moskovski和Ivan Martinez三位社区成员当选多签持有者。至此,加上此前已经选出FTX创始人Sam Bankman-Fried等四位外部多签名持有者,Swerve财政部将总共有7名多签名持有者。[2020/10/2]

来源:Swerve

Swerve 的主要不同之处是:

更公平、透明的 SWRV 代币分发。所有代币奖励给流动性提供者 (LP),没有预留给创始团队、顾问和风险投资机构

Curve分叉项目Swerve锁定资产总价值突破3亿美元:Curve分叉项目Swerve发推称,平台锁定资产总价值(TVL)已超过3亿美元。Swerve今日宣布已正式上线,用户可以投入稳定币DAI、USDC、USDT和TUSD获得流动性代币swUSD,然后通过质押swUSD以获得平台治理代币SWRV。[2020/9/5]

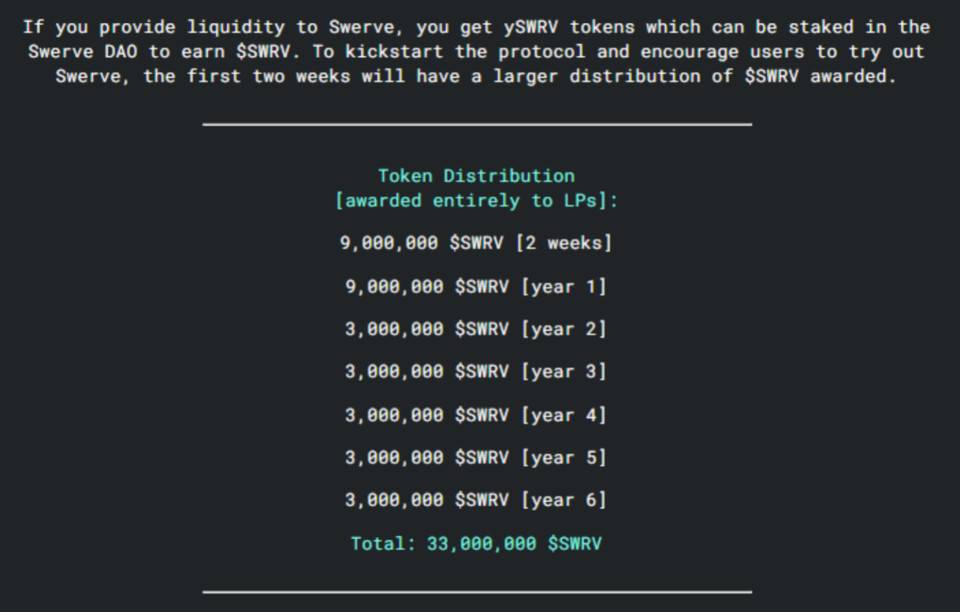

优化发行方案。协议上线前两周预先大额奖励,之后奖励下降,分发曲线变缓

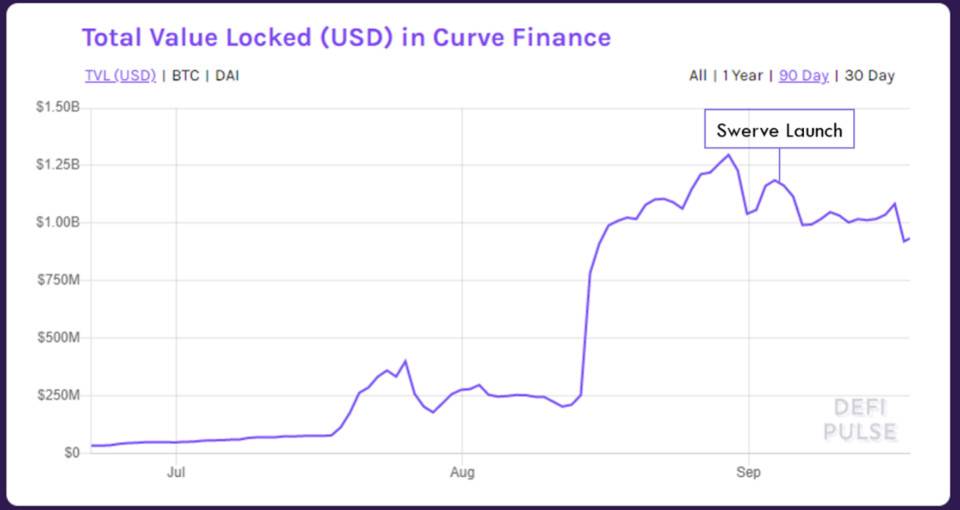

Swerve 在 9 月 4 日上线,用户可用稳定币为 Swerve 提供流动性,「收益耕种」获得 SWRV 代币奖励。在高额奖励和有说服力的故事之下,Swerve 两周累积美元稳定币流动性 800 万美元,远超 Curve。

自 Swerve 上线,Curve 总流动性没有大幅下降。这就意味着 Swerve 流动性主要是新资金,而非源自 Curve 的流动性。

分析 | Swell conference举办在即,交易员认为XRP价格即将飙升:由于11月第一周将在新加坡举行Swell conference,许多交易员对XRP价格即将飙升感到乐观。Galaxy在推特指出,过去两年中Swell conference举办前两周XRP价格上涨幅度较大。(U.today)[2019/10/17]

那这就产生个问题:Swerve 流动性资金是要追逐稳定币高收益?还是看好分叉协议而伺机囤积治理代币?毕竟奖励从 19 日开始大幅降低,两周分发 900 万枚代币变为 900 万枚代币一年分发。过去两周市场波动剧烈,持有现金放在 Swerve 赚取三倍收益获得很大吸引力。

来源:Swerve

来源:Swerve

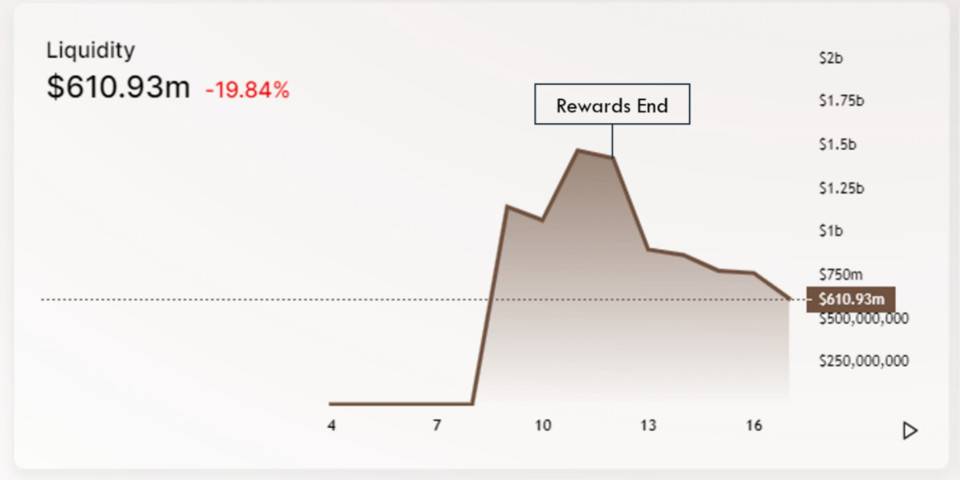

奖励下降后流动性变化不确定,而 SushiSwap 可作为参考案例,分析奖励下降后的流动性留存问题。

随着 SushiSwap 高额奖励下降,SushiSwap 的流动性从最高 14 亿美元下降 58% 至 6.1 亿美元。尽管只是一个数据,但可用来参考分析 Swerve 奖励下降后未来流动性的趋势。

总锁仓量 (TVL) 并非完美基本估值指标。但 AMM 的明确目标就是尽可能有效建立和使用资产负债表,增进大额交易,降低滑点,因而 TVL 至少可用以评估效用。

如此而言,Swerve 的美元稳定币资金池总流动性已比 Cureve 所有美元稳定币资金池流动性高 28%。这就意味着交易员在 Swerve 上就能获得美元稳定币的最佳兑换报价,这里交易体验更好。按市场资金总量指标,SWRV 交易价格大幅折价。这就表明市场要么怀疑 Swerve 流动性会随奖励同步下降,或市场只是低估 SWRV 价值。

如上所述,SWRV 奖励下降后的留存流动性更能评估 SWRV 与 CRV 交易的风险回报。通过 SushiSwap 的流动性下降评估 Swerve 奖励下降后的流动性,再与 Curve 比较一年后市值与总锁仓量比值 (Year+1 Market Capitalization / Total Value Locked ratio), 大致判断 Swerve 现有流动性价值,可以作为估值参考依据。

对 AMM 而言,流动性也并非全部。在如此早期的领域,协议不断演化最紧要。简单复制成功协议的代码仅能复制功能,而难以复制发展路线。

目前 Swerve 并未与 Curve 完全形成差异化,流动性优势很可能只是一时。Swerve 分叉 Curve 的理由充分,社区也热情高涨。除了奖励下降后保留流动性以外,真正的考验是未来能否能带来令人信服的产品。

分叉容易,建设难。

撰文:Ryan Watkins,Messari 研究分析师编译:Leo Young

DeFi周刊是金色财经推出的一档每周DeFi领域的总结栏目,内容涵盖本周重要的DeFi数据、DeFi项目动态等.

1900/1/1 0:00:00行情再次再次遇阻11100-11200区间一带的压制回落,下跌回补了上周CME期货合约的跳空缺口,最低跌至20日均线10638点位止跌回升,20日均线这个支撑不破,短线仍是强势状态.

1900/1/1 0:00:00本周,DeFi王牌项目Uniswap终于在千呼万唤中宣布发币,初始流动性挖矿计划也随之启动。在Uniswap发币之后,Coinbase、币安、火币、OKEx等多家主流交易所纷纷第一时间宣布上市该.

1900/1/1 0:00:00暴走时评:最初,是比特币。有比特币的出现孕育了一个新的产业。加密领域。区块链世界。比特币催生了成千上万种新的资产,以及与这些资产互动的新形式。比特币实现了这两件事.

1900/1/1 0:00:00在经历了寿司、泡菜、红薯等DeFi流动性挖矿热潮后,近期投资者的目光又被菠萝币(MEME)所吸引,该币从9月12日到22日十天的时间,就翻了11倍.

1900/1/1 0:00:00为进一步建立区块链行业统一客观的漏洞评级体系,建立健全区块链安全的基础设施,逐步改善区块链领域的诸多安全问题,国家互联网应急中心联合长亭科技、链安科技、安比实验室和慢雾科技四家安全厂商.

1900/1/1 0:00:00