DataSource:FootprintAnalyticsDEXTokenDashboard

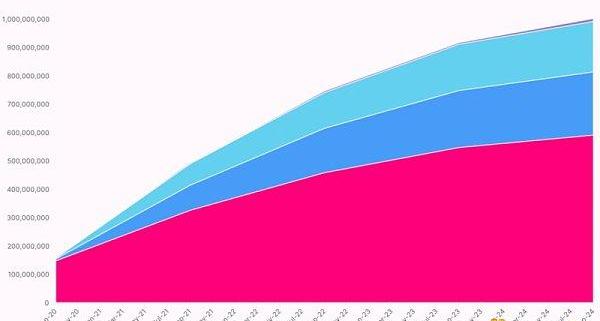

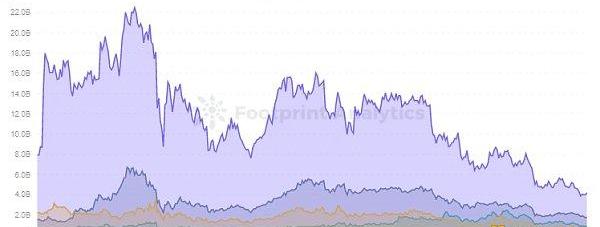

据FootprintAnalytics的数据,截止到2月25日DeFi排名第一的类别DEX已有372个协议,TVL高达623亿,占总体约30%。

DEX创新的AMM模式撼动了传统中心化交易所的订单簿模式。让DEX的玩法也变得更加丰富了起来,提供LP也可以给用户带来不错的收益。

目前TVL排名前5的DEX分别是Curve、Uniswap、Sushiswap、Pancakeswap和Balancer。众多DEX平台模式大体相同,但其Token经济模式上却不尽相同。Curve虽一骑绝尘,但作为主打稳定币交易的DEX与其他略有不同,本文将对其他4种DEX的token经济模式进行对比。

FootprintAnalytics-Top20DexTVLinDifferentChains

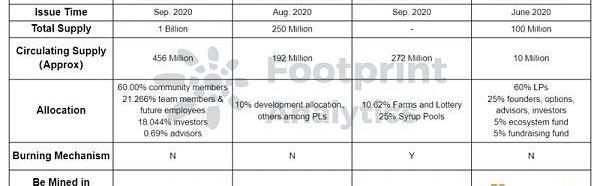

发行情况

4者上线最早的是作为AMM模式的开拓者Uniswap,于2018年11月。但它2年后才发行了tokenUNI,成为这4个项目中最晚的一个。Balancer、Sushiswap、Pancakeswap都在2020年分别发行了自己的token。

4个头部稳定币总市值首次超以太坊:金色财经报道,据区块链分析公司Glassnode最新分析数据显示,前4种稳定币(USDT、USDC、BUSD 和 DAI)的总市值已超过以太坊市值,比后者高出30亿美元。在整个 2020-22 年期间,前4名稳定币的总市值曾多次达到以太坊市值的 50%,然而在今年5月和6月出现了大幅突破,这是第一次发生此类事件。自5月初以来,从市场流出的稳定币赎回总额为99.2亿美元。USDT的赎回量最大,为130亿美元,其次是 DAI,赎回20 亿美元,因为投资者选择结束了通过MakerDAO 金库获得的杠杆(或被清算)。另外自5月1日以来,USDC 的供应量增加了50亿美元,这表明市场对于稳定币的偏好可能从USDT 转向USDC。[2022/6/26 1:32:16]

UNI

从2020年9月UNI将用4年完成初始10亿枚的发行量,4年后按照每年2%的通货膨胀率增发,目的是为了确保UNI持有者能继续在Uniswap中参与和贡献。

SUSHI

Sushiswap基本复制Uniswap的核心设计,但它上线便发行了治理token。2020年8月上线时本不限发行量,后经过社区投票修改为最大2.5亿。到2023年11月将通过流动性挖矿全部释放完成,在此之前会按月减少区块奖励。

CAKE

Pancakeswap是建立在BSC上的DEX。为了保持LP能一直获得激励,CAKE不设置硬性上线,但它并未像UNI上线就遭受抛售压力主要归功于它的通缩机制。

上海政协常委:上海应当把握“元宇宙”风口,引进和培育元宇宙新基建头部企业:1月19日消息,据上海市政协常委、无党派人士界别副召集人、国务院参事室公共政策研究中心研究员游闽键表示,上海应当把握“元宇宙”风口,引进和培育元宇宙新基建头部企业,大力扶持元宇宙软硬件产业的发展。

他建议,可由市经信委牵头,依托元宇宙相关头部企业,一流科研院校,成立上海市元宇宙跨界创新联盟,加强政企、校企协作,发挥联盟成员技术、市场优势,聚合一张“产业生态网”“能量传导网”,在此基础上探索建立上海标准的元宇宙规则体系。(鞭牛士)[2022/1/19 8:59:45]

在源头上,通过减少每个区块铸造的CAKE数量减少产量,发行后还设置了一系列销毁机制,如购买彩票时将拿出20%的CAKE销毁。据FootprintAnalytics的数据,当前CAKE的流通量为2.72亿枚。

BAL

2020年3月Balancer正式上线,6月开启流动性挖矿。它的特色在于LP在提供流动性时可自定义池子中资产的比例,且支持多种资产的做市组合。

BAL最大供应量为1亿。每年通过流动性挖矿发放750万枚BAL,按此速度需8.67年分配完成。BAL的释放速度相对其他项目慢很多,这种方式可以降低它在二级市场的抛售压力。

分配情况

代币的分配方式一定程度上反映了项目去中心化的程度。

CasperLabs中国区负责人:目前区块链头部机构也可能被传统机构进行冲击和重新洗牌:金色财经报道,3月21日,《佟掌柜的朋友们-深圳海外专场》顺利举办,在主题是“优质海外项目的愿景与使命”的圆桌论坛上,

针对“在传统的金融市场上会有赢者通吃的理论,想问一下各位的理解,像比如机构的投资者他们是否会成为这个市场的赢家,以及对于你们这种加密的创新型企业来讲会遇到哪些机遇和挑战?”的问题。

CasperLabs中国区负责人表示,我觉得这个问题我分成三块:第一块,赢者通吃或赢家通吃一定会是最终的方向或最终的状态,当然,就像Wilson说的,在不同的阶段不同的赢者是不一样的人;第二,机遇也是有的,挑战也是有的,散户和机构的差别主要在几个维度上,通常来说散户投资的体量和机构相对来说,一个比较小,一个比较大,周期上散户看的是短线,机构看的是长线。这导致了对于一个新兴事物,散户可能会先去尝试一些新的,愿意尝试新鲜或有远见的人,这些人也会得到一定的市场红利,第二,他们已经做好了准备,他们带进来的是比散户更多、更优秀的团队、更多的资金体量,也是更全面的信息,所以机构进来也一定会对目前行业的格局发生一定的冲击,目前区块链头部的机构也可能被传统的机构进行冲击和重新洗牌,所以我觉得这个是带来的一个挑战。机遇也是,因为这个行业谁也不知道下一个赢家是谁,就像Wilson说的,淘宝、京东,但是拼多多很快杀出来,所以给大家也有很多的机遇。

更多详情见原文链接。[2021/3/21 19:05:04]

UNI

1000家上市公司和头部企业提供区块链数据挖掘等岗位超3万个:4月7日,教育部推出了“24365中关村专场招聘”活动,企业反响热烈。截至4月19日,聚集了联想集团、北斗导航、中国电信等1000家上市公司和头部企业报名参加,提供了包括区块链数据挖掘、卫星数据应用、物联网数据分析,以及人事、财务、产品运营在内的岗位超3万个,预计活动结束时将提供岗位超过4万个。截至目前,收到学生简历1.3万余份,还有更多岗位虚席以待。(中国教育报)[2020/4/27]

初始发行的UNI将按照60%在社区,21.266%给团队,18.044%给投资人,0.69%给顾问的分配方案。后三者都设置了4年的归属期。

其中社区的6亿枚已空投了1.5亿给老用户,还通过4个池子各500万的流动性挖矿奖励释放完成,剩余4.3亿枚也将通过逐年递减的方式在4年释放完毕。

UNI4YearReleaseSchedule

SUSHI

SUSHI每周通过流动性池发放400万枚。为保证持续地研发和运营,10%的SUSHI会分配给开发团队。

动态 | 本周比特币头部持币地址集中度上升:据火币区块链大数据统计,本周比特币和以太坊头部地址持币集中度均有明显上升,以太坊已连续上升7周,主要以转入交易所钱包为主。比特币链上交易量687.1万BTC,较上周658.9万上升4.3%。链上交易笔数为156.2万笔,比上周上升4.2%。平均每笔交易的BTC量和上周持平,为4.4个BTC。[2018/9/7]

CAKE

由于CAKE是无限量供应,其分配情况跟有限的发行量略有不同。10.62%分配至Farms和Lottery,25%分配至SyrupPools。

CAKEDistribution

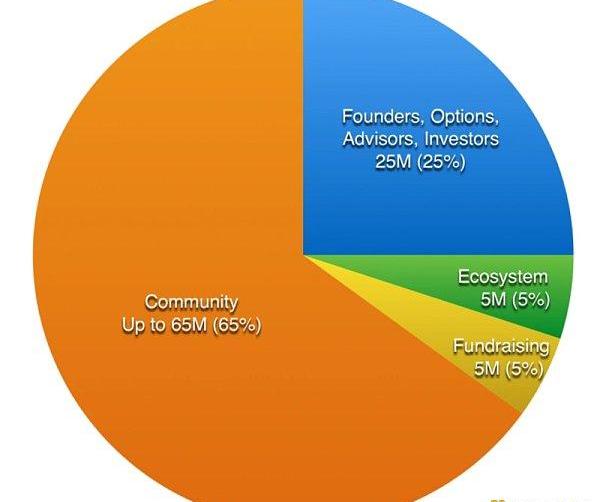

BAL

BAL最大发行量1亿中的65%都将分配给流动性提供者,25%分配给团队、顾问、投资者,5%用于生态基金,5%用于筹资基金。分配给团队、顾问、投资者的部分也设定了解锁期。

Balancer通过提升社区持有BAL的比例,将项目的治理权下方,更积极的去实现去中心化。

BALDistribution

获取及用例

用户想要获得这些token都可以通过在交易所或社区贡献获得。除此之外,除了UNI外也都可以通过流动性挖矿获得。CAKE在Lottery界面也可以通过抽彩票凭运气瓜分奖池的CAKE。

作为治理代币,这些token的持有者都可以参与社区提案或投票,决定协议的运作方式。同时也不乏外部用例,尤其UNI在Compound、MakerDAO、Yearn等都有中都能使用,其次为SUSHI。CAKE在BSC上的协议用例也很广泛,通过存入外部协议还可继续挖取其他token。除此之外,不同token的用例也各有特色。

UNI?

UNI没有协议费用的捕获能力。虽然捕获能力能减轻抛压,但由于UNI4个流动性挖矿的池子已于2020年11月停止挖矿,也减轻了可能存在的潜在抛压。

SUSHI

SUSHI比UNI增加了代币经济激励,对于质押SUSHI的用户将有长期的手续费分红。trader支付的0.3%手续费中有0.25%直接分配给LP,剩余0.05%将做为激励分给SUSHI质押者。

协议交易量越多,质押者获得的收益越多,且将LP和协议的长期价值结合起来。但随着越来越多的SUSHI被挖出,同样数量的SUSHI捕获收益的能力会逐渐被稀释,也迫使LP需要持续提供获得更多SUSHI。

CAKE

在Pancakeswap中就可以一站式的使用CAKE挖去更多其他token或购买彩票,还可以参与链上IFP打新。

BAL

BAL虽然在其他主流协议上的用例还较少,但在2月初Balancer公布将计划参考Curve的token机制,设计veBAL用于社区治理以及捕获收益。

用户可以在80/20BAL-ETH提供流动性获得BPT后锁定1周到1年时间获得相应的veBAL。veBAL与veCRV类似可以对池子的奖励份额投票,且会将75%的协议收入分发给veBAL持有者。

结合数据的思考

以上4种DEX?token的经济模式总结如下:

FootprintAnalytics-DEXTokenEconomicModel

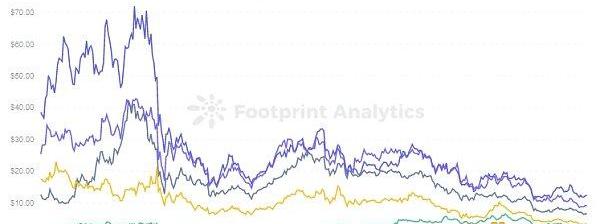

从FootprintAnalytics的数据上看,截止到2月25日BAL币价最高,约12美元。其次UNI约9美元,DEX总体的币价并不算高。

BAL通过降低团队的token分配比例努力实现去中心化,获得用户更多偏爱。同时由于其较长的token发放周期放缓token价值的稀释,经过5月币价暴跌后仍位列第一。

FootprintAnalytics-PriceofDEXToken

但从市值来看,老牌DEX还是排在了前列。UNI以42亿美元排名第一,BAL由于流通量仅1000万排名最后。

FootprintAnalytics-MarketCapofDEXToken

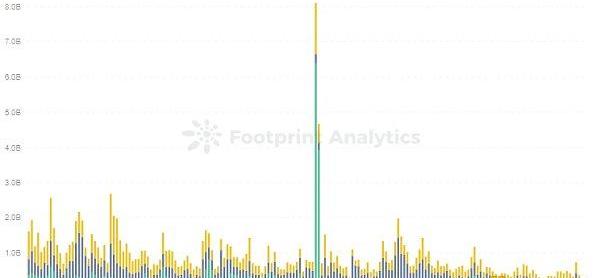

从日交易量来看,UNI、SUSHI、CAKE日交易量都在前列,BAL由于外部用例较少交易量相对没有那么活跃。

FootprintAnalytics-TradingVolumeofDEXToken

不同token的经济模式明显地反映在了数据上,如早期SUSHI发行不设上限造成的抛售。因此,用户在持有前进行详细的了解时显得十分有必要的。

同时也引起我们思考,一个平台通过流动性挖矿发行token到底是为了协议饮鸩止渴还是锦上添花。

只有一个真的有价值的协议,通过此类激励政策才能为平台增加更多的TVL,通过社区让平台更去中心化。那些缺乏实际价值的协议在激励政策末期往往会面临崩盘,token将一文不值。Uniswap在停止流动性挖矿后仍保持其TVL的排名,可见其作为AMM开拓者的市场价值。

Token经济模式方案看起来简单,但发行中通货膨胀造成的价值贬值,token的用例和流动性挖矿结束后如何能持续激励对其长远价值都至关重要。否则发行token只不过是涸泽而渔焚林而猎。

本文来自FootprintAnalytics社区贡献

标签:TOKKENTOKENTOKEimtoken下载官网安卓版Make A Difference TokenEvulus Tokentokencan交易所可靠吗

金色财经报道,北京时间3月17日消息,Fantom基金会宣布,将对Fantom网络进行快照同步、数据存储、智能合约三个部分的升级,升级主要为了提高网络的任务处理能力.

1900/1/1 0:00:00全国两会时间已正式开启。这是党的二十大召开之年的两会,意义非凡,也与我们每个人的生活息息相关。一套特别的藏品即刻上线——川观新闻原创手绘明信片+限量NFT数字藏品“四川向未来”正式发布! 202.

1900/1/1 0:00:00Web2在过去的互联网大兴的10年中,已经重塑物理世界。无论是电子商务、移动支付还是社交媒体,影响了全球用户.

1900/1/1 0:00:00原文标题:《CommonpitfallsforWeb3founders》当创始人和团队在办公时间来到我们的办公室时,他们通常会就非常特定于他们项目的主题征求我们的建议.

1900/1/1 0:00:00潜移默化发展中的DAO在2021年,随着区块链、元宇宙等概念的大火,另一个衍生出来的名词—DAO也广受人们关注.

1900/1/1 0:00:00CointelegraphResearch的一份新报告分析了GameFi的2021年大丰收以及未来的发展趋势.

1900/1/1 0:00:00