ProShares比特币策略ETF于10月19日正式上市交易,首日交易金额即超过了10亿美元,这是有史以来发行日交易金额第二高的ETF。继BITO之后的Valkyrie比特币策略ETF首日交易金额就低很多,仅有约7800万美元,后续比特币ETF将逐渐失去先发优势

数据复盘:火币主力短多获利出局,当前或有新动作:AlCoin PRO版K线主力大单统计显示:7月7日凌晨左右,火而BTC当季合约累计成交15笔,共计3856.77万美元大额委托买单,这一过程Al-PD-持仓差值为较高绿柱,即持仓增加明显,可判断或为主力开多。

7月9日晚间,该合约累计成交8笔,1883.35万元大额委托卖单,这一过程Al-PD-持仓差值为较高红柱,即持仓减少明显,可判断或为主力平多。

可见,火币主力短多获利出局。刚刚该合约主力大单成交频繁,或有新动作。[2020/7/10]

来源:https://twitter.com/EricBalchunas/status/1450460291750371336

主力数据复盘:币安现货主力3142.71枚BTC砸盘引发瀑布:AICoin PRO版K线主力成交数据显示:通过秒级周期数据对比,昨晚的剧烈下跌或由币安现货主力砸盘引起。 22:46:21,币安BTC/USDT以10055.01美元市价卖出709.82枚BTC,最终被买价格10000美元,卖出滑点95.01美元,价格直接跌至9905美元。

3秒后,继续以9969美元市价卖出361.96枚BTC,最终被买价格9905.99,卖出滑点73.44美元,价格跌至9871美元。 随后继续有大额市价卖单成交,3分钟内累计主动卖出41笔,共计3142.71枚BTC。

可见,币安现货主力的大量市价卖出或引起了此轮瀑布。[2020/6/3]

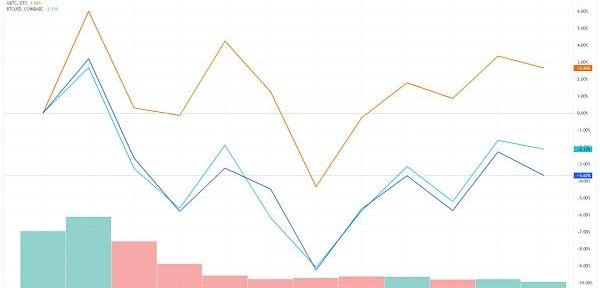

第二日,BITO交易金额继续创下新高,达到12.94亿,两日涨幅共5.87%。截止11月3日收盘,BITO价格为40.4美元,自19日开盘以来下跌了3.67%。同时期,比特币现货跌幅为2.13%,略小于BITO跌幅。不过,由于BITO跟踪的是近月比特币期货,而随着近月到期日临近,期货价格会逐渐收敛至现价,因此这段时间收益率略低于比特币现货是可以理解的。比较BITO和GBTC的溢价走势会发现,至少在价格跟踪方面BITO的效果更明显。

主力数据复盘:大量主力恐慌性平空买入推高了价格:AICoin PRO版K线主力数据显示,在此轮拉升中,多个平台都出现了大量的大额买入平空单,大量的买入推高了价格。

最先是火币BTC季度合约在28日17:00~19:00中短时挂起7笔,共计2333.19万美元大额委托买单并成交,买入均价9211美元。成交后,价格开始拉升。

20:50~22:50,OKEx BTC季度合约短时挂起25笔,共计6284.92万美元的大额委托买单并成交,买入均价9494.9美元。

05:15,BitMEX XBT永续合约市价主力市价买入1000万美元,买入价格9445.5美元,滑点41,价格向上插针至9523美元。不久后价格再度拉升至最高9629美元。

结合AI秒级持仓量分析,以上大部分买单成交后,持仓量均下降明显,可判断大部分均为买入平空单。

可见,大量主力恐慌性的平空买入推高了价格。[2020/5/29]

主力成交数据复盘:2054万张主力卖出确认5分钟周期三角形破位:AICoin PRO版K线主力成交数据显示:BitMEX XBT永续合约在5月18日09:30冲高回落在5分钟周期中做三角形震荡。

14:05分,价格接近平台下沿支撑线线并很快跌破。跌破后的20分钟内,共计有9笔,共计2054.84万张主力卖出;有4笔,共计700万张主力买入,成交差-1354.84万张。

较多的主力卖出跟进可以判断该周期的三角形突破为真跌破。 随后的16:35,比特币再次下跌,最低一度跌至9280美元。[2020/5/18]

来源:TradingView

截止到11月1日,GBTC的表现远胜现货,后者在这波加密市场的下跌中实现了2.66%的正收益。GBTC是以比特币为投资标的信托,理论上应该密切跟踪比特币的价格,因此出现大幅折扣或溢价的现象会产生不小的套利空间。显然,对于身处传统金融市场而想要投资加密资产的投资者而言,期货ETF是更优质的加密资产替代品,这在一定程度上会抢占GBTC的市场份额。

正因如此,在BITO上市后第二天,灰度便立即向SEC提交了将信托转换为ETF的文件。不同的是,灰度申请的是现货比特币ETF而非期货,理由是基于期货的ETF存在一些缺点,即前文提到过的期货溢价风险,越临近当期合约的到期日,期货溢价越小,而当滚动到下一份近月期货后,溢价又会大幅增加,因此这给跟踪效果产生了干扰。不过,目前SEC主席GaryGensler表示他更倾向于仅通过比特币期货的ETF。因此,加密资产现货ETF的通过仍然存在很大的阻力。

事实上,这种阻力或许不仅来自监管部门,更来自ETF自身。据统计,如果将信托基金、上市公司、政府、数字货币项目所持有的比特币相加,截至2020年底华尔街已经持有当时比特币供应量的47.9%。如果在这基础上再开放现货ETF的通过,那么巨鲸对于比特币的持有量还会继续飙升。持仓逐步趋于中心化究竟对于加密世界本身是福是祸,恐怕还未可知。

另外,期货ETF的发展反而一定程度上会阻碍现货ETF的通过,虽然期货ETF存在滚动成本,但现货ETF同样要多收一份管理费用,后者在成本上未必占优。对于普通投资人而言,他们并不在乎自己买的ETF是否持有比特币,他们关心的是这个ETF能不能给自己带来与比特币升值相同幅度的收益。因此期货ETF规模的扩大将会满足大量普通投资人的需求,这反而减小了人们对现货ETF的需求。2021年第一季度,永续合约成交量达到14.32万亿美元,这14.32万亿并没有真正持有加密资产,但却未投资人带来的相同的投资效果。因此,与其通过成立现货ETF来提高币价,倒不如将合约资金赶向现货对币价的贡献更大。当然,这不可能实现。同理,现货ETF对于期货ETF投资人也没有太大的诱惑力。

目前BITO热度稍有褪去,但截止11月3日收盘,每日交易金额始终能维持在2亿美元以上,随着后续比特币期货ETF的陆续上市,规模会进一步扩大,这恐怕会降低散户对现货ETF的需求量。

11月3日,由国际清算银行香港创新中心支持,香港金融管理局、泰国中央银行、阿拉伯联合酋长国中央银行及中国人民银行数字货币研究所共同发起的多边央行数字货币桥研究项目发布用例手册.

1900/1/1 0:00:00加密世界先后经历了DeFi和NFT这两波浪潮之后,DAO的时代开始来临。我想对正在看这篇文章的大家说,DAO现在还处于十分初期的阶段.

1900/1/1 0:00:00"数字藏品的热度伴随着争议前行。"双十一在即,大厂们的「数字藏品」同样出尽风头。2021年上半年以来,NFT的热火从海外社区一路延展至各个领域,在数字艺术品领域的应用尤为突出.

1900/1/1 0:00:00进入11月,中国监管部门针对虚拟货币的整治力度没有放松。11月16日,国家发展改革委在11月例行新闻发布会上表示,将持续整治虚拟货币「挖矿」行为,产业式集中式「挖矿」、国有单位涉及「挖矿」和比特.

1900/1/1 0:00:00本文编译自TheDefiant对我们大多数人来说,在玩游戏的同时产生收入听起来像是一个乌托邦。然而,由于游戏玩赚运动,这种情况离现实并不遥远.

1900/1/1 0:00:00近期,比特币将迎来自己的的一次重要的软分叉升级Taproot,超过90%的矿工同意了这次升级,因此不太可能会出现SegWit升级时出现的社区分叉论战.

1900/1/1 0:00:00