去中心化金融(DeFi)在2020年夏天迎来了一个爆发的季度。DeFi协议锁定的价值从7月的20亿美元增长到10月的110亿美元,整个7月和8月,多个DeFi Token升值5-10倍以上。但自9月以来,尽管锁定的价值持续增长,但DeFi Token价格和协议指标出现了明显的分化,Token回调幅度超过50%。这种分歧很可能是由于投资者决定锁定利润,并对仍处于早期的空间的Token的高供应膨胀变得谨慎,从而转向低风险项目。

来源:IntoTheBlock’s DeFi Insights

总的来说,就在上个月,Ethereum中的DeFi治理Token从75亿美元下降到50.7亿美元,下降了约三分之一。与此同时,稳定币和Token化版本的比特币在市值方面却能继续增长。

赵长鹏:BUSD市值下降24.5亿美元,USDT市值增加23.7亿美元:金色财经报道,赵长鹏发推特表示,近几日,BUSD市值目前从161亿美元降至137亿美元,下降了24.5亿美元,其中大部分转移为了USDT。USDT市值增加了23.7亿美元,USDC市值下降7.39亿美元。

此前2月13日消息,纽约州金融服务部命令Paxos停止发行新的BUSD代币;赵长鹏表示,币安或将不再使用BUSD作为交易的主要货币对。[2023/2/17 12:12:53]

这种反差表示着交易者从治理Token转移到波动性较小的资产中。此外,DeFi最初的暴涨似乎也可能是其崩溃的前兆。虽然流动性挖矿(或称收益率耕种)并不是一个新现象,但Compound在6月中旬的COMP挖矿在很大程度上被认定为点燃DeFi爆炸性增长的拐点。

摩根士丹利策略师:稳定币市值下降意味着加密货币流动性和杠杆率下降:2月14日消息,摩根士丹利策略师Sheena Shah在一份报告中写道,稳定币市值下降意味着加密货币流动性和杠杆率下降,如果没有Paxos创建新的BUSD,我们需要评估BUSD的当前持有者是否会转换为其他稳定币,从而对流动性产生中性影响,或者对进一步监管行动的担忧是否会减少对稳定币的整体市场需求。

社交交易平台Alpha Impact的首席执行官Hayden Hughes表示,终止BUSD发行的举措“动摇了人们对币安生态系统的信心” 。(彭博社)

此前金色财经报道,纽约州金融服务部命令Paxos停止发行新的BUSD代币。[2023/2/14 12:06:00]

从那时起,数百个协议和分叉项目推出了自己的收益率耕作计划,成为同时吸引流动性和分发治理Token的领先方法。最初,协议设法看到Token价格和供应的流动性都在增长,但随着9月份市场开始下行,情况很快发生了变化。治理Token,特别是那些通过流动性挖矿的高通胀率的Token,自此以后已经大幅回调。

CoinGecko:2020第一季度加密货币总市值下跌5%:CoinGecko发布2020第一季度加密市场报告,其中,在3月12日加密货币市场崩溃当日,加密货币市场的交易量下跌近40%,但从第一季度总体来看,加密货币市值下跌幅度为5%。大量投资者将比特币换成美元,稳定币USDT供应迅速增加,市场份额增加1.1%,与之对比,比特币市场份额则下跌3.5%。在稳定币市场份额方面,USDT市场份额进一步增长,约占84%。DAI在第一季度早期稳定币市场份额增长3.5%,后又跌回原点,总的来说DAI跌幅为0.1%。另一个没有出现市场份额跌落的稳定币是USDC,稳定币市场份额略微增长0.05%,USDC在本季度新增作为DAI的抵押资产选项。[2020/4/16]

上周市值Top200项目总体市值下跌17.04%:据OK Blockchain Capital周报统计数据显示,上周市值Top200项目总体市值下跌17.04%。按照加密货币与支付、基础链及协议、垂直行业链及协议和垂直行业应用基础维度分类,垂直行业应用类跌幅最大;加密货币与支付领域总体市值最高,跌幅最小。其中,垂直行业链及协议、垂直行业应用按照细分领域进一步分类发现,仅物联网、医疗、平台币3个垂直领域项目较上周有所上涨,其余项目均不同程度下跌,社交领域跌幅最大,达到38.74%。[2018/5/15]

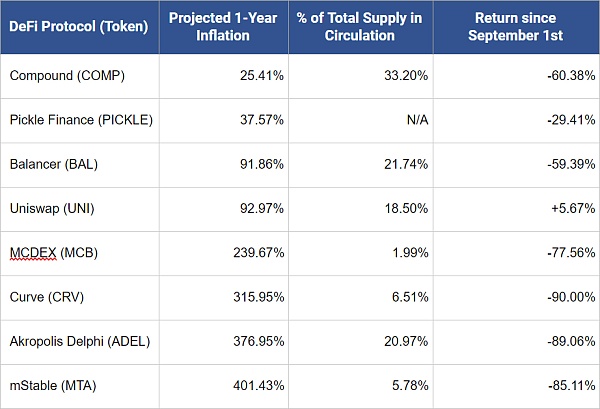

截至2020年10月19日,具有当前收益率耕作计划的DeFi Token的非详尽清单

来源:IntoTheBlock

从上表可以看出,自9月1日以来,一年通胀率超过100%的DeFi Token至少暴跌75%。同样,流通中总供应量占比低的Token跌幅也比流通中供应量占比高的Token强。虽然这是一个相对较小的样本量,但自9月1日以来,一年通胀率和价格变化之间的相关性为-0.73,表明两者之间存在很强的反向关系。总的来说,这表明虽然流动性挖矿可以刺激供给侧需求,但也会导致Token价格遭受影响,类似于高通胀带来的贬值。DeFi协议似乎已经意识到了这一点,Compound和Pickle等项目减少了它们的供应。

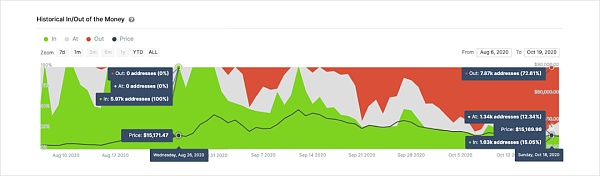

除了高通胀率之外,对于那些已经在加密领域足够长的时间的人来说,价格上涨10-20倍的Token随后往往会修正60-80%以上,这可能并不奇怪。这是由于自然的市场力量和获利的原因。通过比较在某个价格水平上获利的地址数量,我们可以估计DeFi Token持有者一直在平仓。通过使用IntoTheBlock的历史进出资金,可以看出,在暴跌前相同价格水平下获利的持有人越来越少。

来源:?IntoTheBlock’s YFI financial indicators

上图显示,在15170美元的价格下,YFI持有者的数量从5.97万下降到只有1.63万。这表明,在“纸面”上获利的人很可能决定在价格较高时平仓。其他治理Token,如SNX,LEND和UMA也显示出同样的模式。最终,这凸显了投资者在DeFi Token的抛物线反弹后如何选择获利并平仓。

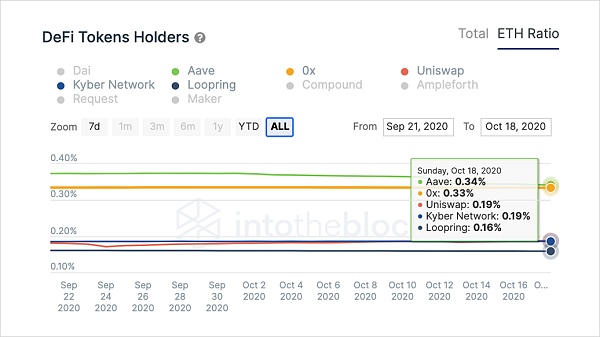

对于DeFi这样的新兴市场来说,经历这种类型的价格波动是正常的,尤其是在加密领域。放眼望去,Ethereum上的DeFi?Token仍然微不足道:目前它们占加密货币总市值3650亿美元的1.39%。从持有者的数量来看,DeFi Token占据的市场份额更小。

来源:?IntoTheBlock’s DeFi Insights

目前,Aave(LEND)是持有ETH地址比例最高的,尽管经历了一个Token迁移过程。没有一个DeFi Token能够达到拥有0.5%的Ethereum。这表明在以太坊内部DeFi?Token还没有大量的持有者,说明还处于早期阶段。

尽管Token价格暴跌,但DeFi仍在继续向前发展。随着Synthetix等协议开始测试lay2扩容方案,更多的项目将会取得发展。与此一起,Ethereum 2.0的进展表明,一个更强大的去中心化金融服务基础设施几乎即将准备就绪。

虽然DeFi目前与更广泛的加密市场(更不用说传统市场)相比可能微不足道,但这表明其潜在的增长空间。不可否认的是,随着Token价格在7月和8月期间的起飞,投资者的预期超前了。此后,DeFi Token出现回调,因为投资者对高通胀持谨慎态度,并决定在更大的风险厌恶环境下锁定利润。归根结底,这些不稳定的价格波动是一个潜力巨大的新兴空间的特征。随着市场的沉淀,价格的炒作可能会消退,但去中心化金融系统仍将继续发展。

Lucas Outumuro? ?作者

李翰博? ?翻译

Olivia???编辑

标签:KENTOKETOKTOKENEnergiToken为什么imtoken币转不出去wrbtokenimtoken下载官网app

最近七国集团关于全球稳定币的声明,再一次引起市场对 Libra 的关注。显然这个声明主要是针对 Libra 稳定币的.

1900/1/1 0:00:0010月28日,外媒消息指出,新加坡最大的商业银行星展银行(DBS)数字货币交易平台计划仍在制定中,尚未获得监管部门的批准。在批准之前,将不会再发布任何公告.

1900/1/1 0:00:00金色财经 区块链11月1日讯? 美国货币监理署(OCC)代理署长布莱恩·布鲁克斯(Brian Brooks)表示,美国银行业机构正在研究为感兴趣的客户提供支持比特币和其他加密资产的方法.

1900/1/1 0:00:00自从 Filecoin 在周四推出以来,Filecoin一直不太平。有消息称,五个最大的采矿池已经开始罢工,有传言称他们可能会分叉 Filecoin.

1900/1/1 0:00:00本文结构:助记词例子:脑酒老 丰如德 核角归 事挖商听我解开这个谜团助记词库汉字助记词库高阶玩儿法字母移位替换数列移位替换把助记词改成不像助记词的样子:比如一首诗后记:呼吁国内钱包团队阅读本篇文.

1900/1/1 0:00:00金色财经现场报道,10月15日,清华大学互联网产业研究院在西安发布《中国区块链产业生态地图报告》,报告深入分析了我国区块链技术在金融领域和实体经济的落地应用场景.

1900/1/1 0:00:00