无常损失(Impermanentloss,也称“非永久性损失”),即由于向自动化做市商(AMMs)提供流动性而导致价值损失,是DeFi中提供流动性的固有风险。理解如何驾驭这种现象能够让流动性提供者(LPs)能够更好地为AMMs提供流动性。本文将概述一些不同的策略,教你如何在DeFi活动过程中减少或避免无常损失。

什么是无常损失?

DeFi生态系统中的去中心化交易所(DEXs)开创了自动化做市商(AMM)模式。AMMs以流动性池为中心,流动性池由流动性提供者(LPs)驱动,这些LPs向这些流动性池提供(存入)加密资产,以供任何人(交易者)通过这些流动池进行交易。

其中的主要理念是什么?即交易员可以随时通过流动性池来兑换他们想要的代币,LPs能够在流动性池中的代币被使用时赚取一部分的交易费。

波卡市值超越Chainlink,成为第五大加密货币:CoinMarketCap市值显示,目前波卡总市值约为52.5亿美元,超越Chainlink,排名加密货币市值榜第五位。目前波卡(DOT)价格为6.15美元。[2020/9/3]

然而,对于许多流动性池来说,它们的LPs在特定时间段内能否从交易费用中获利,这是远远不能保证的。这是因为存在所谓的无常损失:由于AMMs工作方式的基本性质和加密货币的波动性,无常损失是向流动性池提供资产时的一种基本风险。

简单地说,像Uniswap这样的AMMs使用特殊算法来自动维持一个流动性池的资产比例平衡,比如维持ETH/WBTC池中的这两种资产价值50/50的比例,而ETH和WBTC价格的波动会导致这一比例的再平衡(rebalancings),在这种情况下,LPs会承受与其初始存款相比的资金损失。

美国第五大会计事务所RSM与加密会计公司Lukka建立合作关系:加密货币会计公司Lukka被选中为美国第五大会计事务所RSM提供加密税收软件。Lukka将为RSM的税务客户提供“ Lukka Crypto Office”和“ LukkaTax for Professionals ”软件,以满足个人和企业的税务准备需求。虽然有关当前合作关系的谈判始于2019年8月,但据Lukka首席内容官Sites称,RSM在2018纳税年度后期聘请了Lukka,当时一位客户急需计算约2000万美元的加密交易。之后,两家公司一直在合作并致力于客户特定的加密税问题。 (cointelegraph)[2020/4/13]

上图:流动性池的概念,图源:Finematics

这种损失也被称为“非永久性”损失,因为只有当LPs在处于无常损失的时候撤出流动性资金时,这个损失才是永久性的。例如,由于市场波动,你在某个流动性池中的LP头寸可能在今天遭遇无常损失,但明天这种无常损失又消失了,周而复始。

理解无常损失最简单的方法是什么?

当LP头寸的价值低于这些存入的代币在公开市场上的价值时,就发生了无常损失。换句话说,比起向Uniswap上的ETH/WBTC池存入流动性资产,如果你在钱包中简单地持有ETH和WBTC获利更多,那么此时就发生了无常损失。

火币大学于佳宁:数字资产投资有五大原则:4月4日在火币大学推出的“区块链卓越人才特训营”课程上,火币大学校长于佳宁表示,五大原则决胜数字资产时代,原则一是风险重于收益;原则二是建立你的投资体系,消息是看出来的;原则三是财富需掌握在自己手中,理财也只能靠自己;原则四是拥抱周期,乘势而起;原则五是先配置,后投资。[2020/4/4]

一个无常损失的例子

如果你依旧无法理解无常损失,这里有一个简单的例子可以帮助你进行理解。

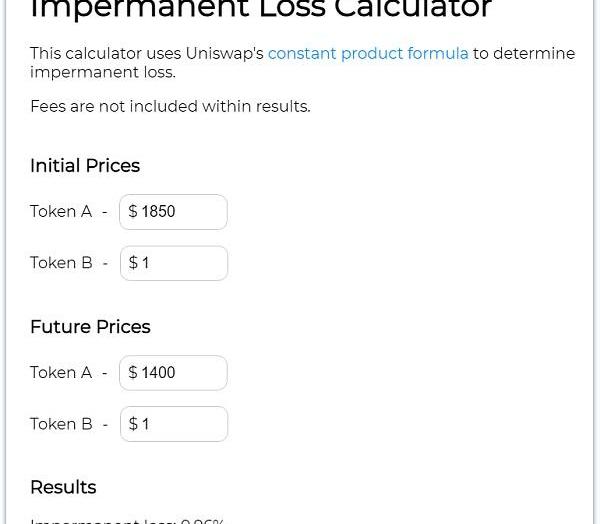

假设你去Uniswap,你想在ETH/USDC池中提供1000美元的流动性。如果当前的ETH价格是1,850美元,USDC价格为1美元,且由于你需要在这两种资产中各投入500美元的流动性,这意味着你最终将往该池中存入约0.27ETH和约500USDC。

然后让我们假设在几个星期之后,ETH的价格下降到1400美元。此时你的LP头寸再平衡将使你的头寸变成0.31ETH和434.96USDC,总价值为869.92美元。相比较而言,如果你一开始只是一直简单地持有最初的0.27ETH和500USDC(而不是用于往Uniswap上提供流动性),那么此时这两笔资产的总价值是878.38美元,比869.92美元多出了逾8.50美元。在这个假设的例子中,LP遭遇了不到1%的无常损失(8.50美元/1000美元=0.85%)。

分析 | 中国互联网站发展状况及其安全报告2018:网络安全呈现五大态势:中国互联网协会联合国家互联网应急中心于7月11日发布《中国互联网站发展状况及其安全报告(2018)》,报告中指出2017年我国互联网网络安全状况呈现出“我国网络空间法治进程迈入新时代”、“网络反诈工作推进仿冒页面数量剧减并向境外转移”、“‘网络武器库’泄露后风险威胁凸显”、”’敲诈勒索’和’挖矿’等牟利恶意攻击事件数量大幅增长”、“应用软件供应链安全问题触发连锁反应”五大突出态势。

其中第四点指出,2017年下半年随着比特币、以太币、门罗币等数字货币的价值暴涨,引发了更多利用勒索软件向用户勒索数字货币的网络攻击事件和用于“挖矿”的恶意程序数量大幅上升。[2018/7/12]

如果你对无常损失的计算感兴趣,可以考虑使用dailydef.org的以Uniswap为中心的无常损失计算器工具:

https://dailydefi.org/tools/impermanent-loss-calculator/

印度第五大IT公司将投资1亿加元推动区块链和AI发展:印度第五大IT公司Tech Mahindra未来5年将投资1亿加元建立一个英才中心,旨在推动发展区块链和AI解决方案。在此之前,该集团及其子公司曾在区块链领域进行过数个试点项目。2016年11月,Tech Mahindra公司宣布正与IBM合作开发一个许可的,基于分布式账本技术的“金融供应链”系统。在2017年1月,有消息称Tech Mahindra公司计划在印度以外的地方建立一个区块链初创企业孵化基地。[2018/2/24]

截图来源:dailydefi.org无常损失计算器

缓解无常损失的策略

现在我们知道什么是无常损失,那么我们如何对抗它?在许多流动性池中,无常损失是一个不可避免的现实,但肯定有一系列的策略可以用来减轻甚至完全避免无常损失的影响。

以下是一些最基本的缓解无常损失的策略。

1.避开高波动性的流动性池

像ETH这样的加密货币资产不像稳定币那样与外部资产的价值挂钩,所以它们的价值会随着市场需求而波动。

要注意的是,以波动性资产为中心的流动性池是无常损失风险的最大来源。虽然像ETH和WBTC这样的加密蓝筹股可能波动较大,但其他小型币种面临着更大的日内价格波动的可能性,所以从无常损失的角度来看,它们的风险更大。

如果对你来说,避免无常损失是最为重要的方面,那么一个明智的选择是,避免向高波动性的流动性池提供流动性。

2.选择锚定同一种资产的流动性池

诸如USDC和DAI等稳定币都是锚定美元的价值,因此这些稳定币总是在大约1美元附近交易。然后还有其他锚定同一种资产的加密资产,比如锚定ETH的sETH和stETH,锚定BTC的WBTC和renBTC等等。

在这些锚定同一种资产的流动性池(比如USDC/DAI池)中,这些代币之间的波动性很小。这种动态自然会对LPs造成很少甚至没有无常损失。因此,如果你想成为LP并赚取费用,但又不想面临大量的无常损失,那么选择向这些锚定同一种资产的流动性池提供流动性是一个不错的选择。

3.向质押池提供流动性

在DeFi中,并非所有的LP机会都来自于双代币流动性池。实际上,对于LPs来说,其他受欢迎的收入来源是质押池(stakingpools),质押池通常是用于保障DeFi协议的(面临资不抵债时的)偿债能力,而且质押池仅接受存入一种类型的资产。

比如,借贷协议Liquidity的质押池StabilityPool:用户向StabilityPool池提供LUSD稳定币,以确保Liquidity协议的偿付能力,作为交换,这些LPs将从Liquidity协议的累计清算费用中获得分成收益。这样的质押池中不存在无常损失,因为不存在两种资产之间的比例再平衡!

4.选择资产比例不均衡的流动性池

资产比例不均衡的流动性池是指池中的资产价值比率并非传统的以50/50分割的流动性池。Balancer以开创这种灵活的流动性池而闻名,该平台上的流动性池中的资产比率可以是95/5、80/20、60/40等等。

这些资产比例对于无常损失会产生影响。例如,基于80/20的AAVE/ETH池的情况,如果AAVE的价格相对于ETH的价格上涨,那么鉴于该池的LPs的大部分风险敞口是AAVE(占该池中的80%),因此价格波动带来的无常损失影响要小于LPs为AAVE/ETH池提供50/50的流动性。

因此,向这种资产比例不均衡的流动性池提供流动性,也是一种缓解无常损失的途径,尽管这依然完全取决于基础资产的价格表现。

5.参与流动性挖矿计划

如今,流动性挖矿计划(即协议向最初的LPs分发治理代币)在DeFi中无处不在。为什么呢?因为流动性挖矿为这些DeFi协议提供了一种简单的方式来实现协议治理的去中心化、吸引流动性,并赢得早期用户的心。

然而,参与流动性挖矿还有另一个优势,即在许多情况下,参与流动性挖矿获得的代币奖励可以弥补LPs面临的任何无常损失。实际上,如果你通过参与流动性挖矿在两个月的时间里获得的代币奖励相当于你最初存入的流动性价值的25%-100%,那么在此期间遭受5%的无常损失就不值一提了。

至少,这些代币奖励可以抵消LP遭遇的无常损失,因此作为LP,你要时刻牢记那些提供激励的流动性池。

总结

随着AMMs越来越受欢迎,无常损失是越来越多的人将不得不应对的现象。好消息是,有一些可行的策略可以帮助你有能力和谨慎地做到这一点。

展望未来,UniswapV3最近的推出引入了「集中流动性」,即允许LPs在特定价格区间提供流动性,而不是像之前那样必须接受在整个价格范围(零-正无穷)提供流动性,这种方式处于DeFi领域最前沿。「集中流动性」放大了LPs的收益和无常损失,因此这是一种全新的、更高效的LP模式。随着这种集中流动性模型继续得到进一步采用,预计将看到更多关于无常损失管理的讨论!

撰文:WilliamM.Peaster,来源:Bankless

7月6日消息,中国央行发布关于防范虚拟货币交易活动的风险提示。中国央行表示,为贯彻落实党中央、国务院关于打击虚拟货币交易的决策部署,防控虚拟货币交易炒作风险,保护人民群众财产安全,近期,北京市地.

1900/1/1 0:00:00从去年6月开始,DeFi蓬勃发展已一年有余。在流动性挖矿的激励下,DeFi在资金规模、用户规模和产品规模方面都有了质的跨越.

1900/1/1 0:00:00行业观察人士消息,韩国近期掀起了元宇宙投资热潮,两家韩国资产管理公司已推出元宇宙基金,帮助投资者投资Facebook、苹果、微软、Roblox、Naver和Hybe等受益股票.

1900/1/1 0:00:00随着韩国监管措施的临近以及韩国政府的最新信号,韩国交易所表示出对相关举措的担忧。此前消息,根据韩国《特定金融交易信息法》修订版,加密交易所需从银行获得实名账户方可营业.

1900/1/1 0:00:00在我国全面推行绿色可持续发展,努力实现“双碳”目标的今天,占据全球比特币挖矿市场半壁江山的中国挖矿产业因为高耗能问题,受到了从中央到地方的全面严打.

1900/1/1 0:00:00一文读懂GBTC原理、与比特币ETF区别,以及比特币ETF设计原理及面临挑战。撰文:邹传伟,万向区块链首席经济学家作为能触及一般投资者的合规比特币金融产品,比特币ETF一直很受关注.

1900/1/1 0:00:00