从去年6月开始,DeFi蓬勃发展已一年有余。在流动性挖矿的激励下,DeFi在资金规模、用户规模和产品规模方面都有了质的跨越。

根据DeBank的统计,2020年6月1日至2021年6月30日期间,DeFi的总净锁仓量从约8.34亿美元飙升至568.62亿美元,涨幅高达6718.99%。其中,去年下半年的涨幅约为860.64%,今年上半年的涨幅约为307.09%。另外,根据Dune?Analytics的统计,同期DeFi的独立总地址数从约19.87万个扩大至291.38万个,涨幅约为1366.43%。其中,去年下半年的涨幅约为394.51%,今年上半年的涨幅约为145.95%。

数据显示,今年上半年,DeFi的净锁仓量和独立地址数边际增速均大幅放缓,这可能意味着DeFi已经从爆发期转入平稳发展期。在这样的转向下,PAData分析了DeFi两大细分领域AMMDEX和借贷协议中的头部应用的业务数据和用户数据,以及通过DeFi获得可观回报的Smart?Money的交易数据来回顾上半年DeFi的发展情况:

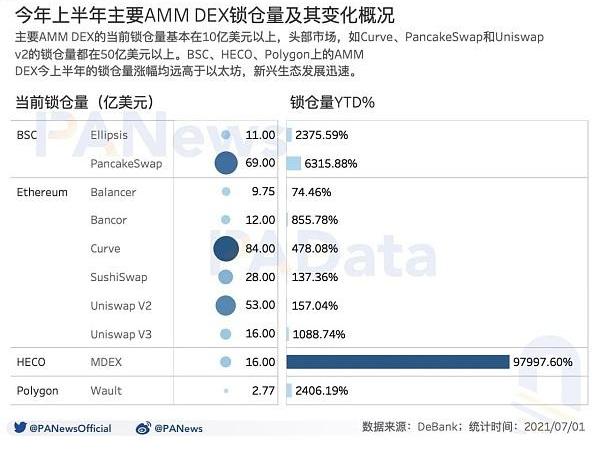

1)从资金规模来看,上半年借贷协议的锁仓规模增幅普遍高于AMMDEX。在AMMDEX中,头部应用的锁仓量都在50亿美元以上,BSC、HECO、Polygon上的AMMDEX今上半年的锁仓量涨幅均远高于以太坊,新兴生态发展迅速。在借贷市场中,头部应用的锁仓规模都在60亿美元以上,其中Polygon上的AAVE和以太坊上的Unitprotocol锁仓增幅尤为显著。

Avalanche链上DeFi锁仓量达121.3亿美元:金色财经报道,据DeFiLIama数据显示,Avalanche(雪崩协议)链上DeFi锁仓量达121.3亿美元。目前Avalanche上锁仓占比最高的协议为Aave,份额达26.75%,锁仓量为31.2亿美元。[2021/12/13 7:34:34]

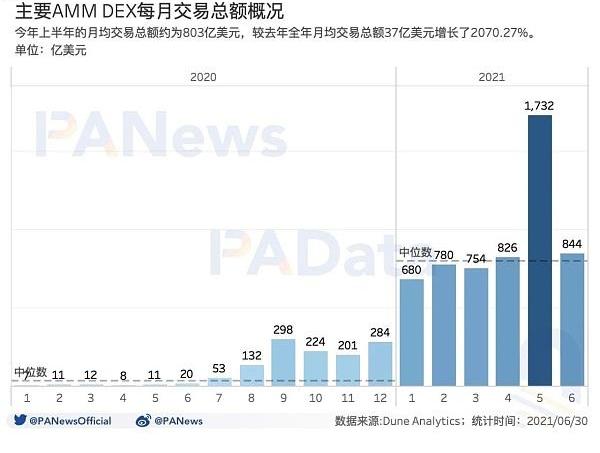

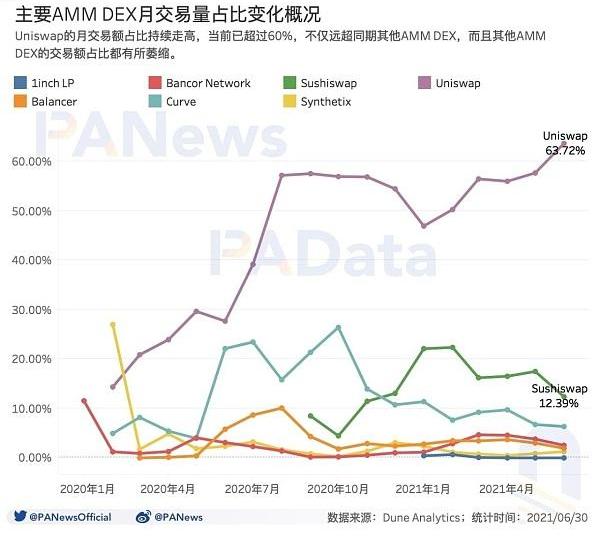

2)从交易情况来看,AMMDEX今年上半年月均交易总量约为803亿美元,上半年月均交易量涨幅约为24.12%,最大涨幅154.71%,均较去年下半年月435.85%的增速大幅下滑。其中,Uniswap的交易量占比已超60%,并呈上升趋势。在借贷市场上,以太坊的借贷市场仍然占主导,头部应用的当前借贷规模都在50亿美元上下。上半年AAVEv2和Venus的借贷规模增速超过1000%,发展迅速。

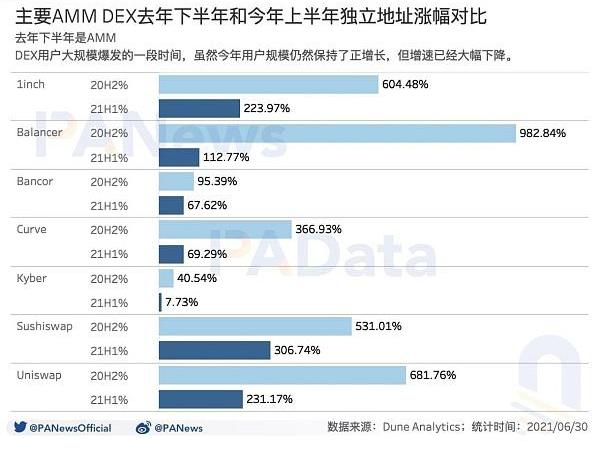

3)从独立地址数来看,无论是AMMDEX还是借贷协议,今年上半年的地址数量涨幅都要远远小于去年下半年,用户规模增长乏力。

上半年AMMDEX锁仓量平均增幅972.26%,Curve锁仓量升至84亿美元排第一

根据各AMMDEX的锁仓量大小,并综合市场声量,PAData选择了四条热门公链上的10个协议进行分析,包括Curve、PancakeSwap、UniswapV2、SushiSwap、MDEX、UniswapV3、Bancor、Ellipsis、Balancer和Wault。

DeFi操作系统Reef Finance推出2000万美元赠款计划:6月2日消息,跨链DeFi操作系统Reef Finance为开发商推出了一个2000万美元的赠款计划。Reef Finance将为发展进程提供资金,并为有前途的区块链项目配备基础设施。该团队强调,任何涉及区块链行业重要用例的项目都可以申请资金,重点是DeFi应用。(U.Today)[2021/6/2 23:05:55]

根据统计,截至6月30日,Curve已经成为锁仓量最高的AMMDEX,约为84亿美元。其他锁仓量超过50亿美元的还有PancakeSwap和UniswapV2,分别达到了69亿美元和53亿美元。但除此之外,其他锁仓量较高的AMMDEX的锁仓量基本在10亿美元左右,市场分化仍然明显。

从今年锁仓量的涨幅来看,10个主要AMMDEX上半年锁仓量的平均约为972.26%。其中,MDEX的锁仓量增幅最显著,这或主要受到协议冷启动后锁仓量增长较快的影响。另外,BSC和Polygon上的AMMDEX的锁仓量涨幅也较大,都超过了2000%,这展示了新兴DeFi生态的快速发展。相比之下,以太坊上的AMMDEX的锁仓量则普遍要低很多,Balancer上半年锁仓量涨幅不足100%,即使涨幅最高的Uniswap?V3,也仅为1000%左右。不过,从锁仓量占比来看,以太坊上的AMMDEX仍然占据绝对主导。?

波卡二层扩容协议Plasm与PAID Network合作建立DeFi法律系统:波卡二层扩容协议Plasm联合创始人Sota Watanabe发文宣布,Plasm Network与PAID Network达成合作。Plasm Network是一个基于波卡的多虚拟机可扩展智能合约平台,支持尖端的layer2解决方案。最近,Plasm Network在其测试网上支持以太坊虚拟机,实现了与以太坊的兼容性。[2020/10/13]

今年上半年,AMMDEX的月交易总量约为803亿美元,其中5月交易量最高,累计达到了1732亿美元。上半年月交易总量涨幅约为24.12%,较去年下半年435.85%的涨幅大幅下滑。上半年月交易总量的最大涨幅约为154.71%,较去年下半年462.26%的最大涨幅也大幅下降。值得注意的是,这样的差距已经包含了上半年资产普遍升值对美元计价的影响,币本位交易量增幅可能更小。

从更微观的层面来看,Uniswap的市占率持续上升,今年从1月的46.98%上升至6月的63.72%,扩大了16个百分点以上。而同期其他AMMDEX的市占率大多都有不同程度的滑落,比如Sushiswap就从1月的22.13%下跌至6月的12.39%、Curve从1月的11.40%下跌至6月的6.35%、Balancer从1月的2.78%下跌至6月的1.95%。

DeFi衍生品平台Hedget获50万美元种子轮融资:8月4日,DeFi衍生品平台Hedget宣布获得来自FBGCapital和NGCVentures领投的50万美元种子轮融资。[2020/8/4]

在今年上半年月交易总量保持基本稳定的情况下,不同AMMDEX市占率的相对变化一方面可能意味着在以太坊生态上,Uniswap强者恒强,开始虹吸其他平台的交易份额,另一方面也可能意味着其他AMMDEX启动多链布局后,带走了部分以太坊上的交易量。?

从用户规模来看,7个主要AMMDEX今年上半年独立地址的平均增速约为145.61%,尽管仍然有不错的增长,但相较2020年下半年平均471.85%的增速,上半年AMMDEX在整体上表现出了用户增长速度边际递减的趋势。其中,Balancer独立地址的增幅下降速度最大,去年下半年增长超982%,而今年上半年只增长了112%,其次,Uniswap和1inch独立地址的增幅也有较大下滑。

Techemy Capital计划下周推出针对COMP的DeFi战略投资产品:新西兰数字资产投资公司和基金管理公司Techemy Capital宣布,计划下周推出新的DeFi战略投资产品,为开放金融技术的投资者提供通道。继周二推出比特币(BTC)和以太坊(ETH)投资组合之后,这款专注于 Compound(COMP) 的产品将推出。

负责COMP交易平台的Techemy团队将使用公司被动管理的稳定币投资组合(包括c-USDC和c-DAI)在Compound平台上赚取利息并寻找套利机会。投资者还可以获得一种必要的对冲工具,即针对智能合约失败的可购买保险,由Nexus Mutual提供服务。(Bitcoin Exchange Guide)[2020/7/3]

上半年借贷规模平均增速293.36%,DAI是最大的借贷资产

根据各借贷协议的锁仓量大小,并综合市场声量,PAData选择了以太坊和BSC上的10个协议进行分析,包括AAVE?V2、Compound、Maker、Liquity、Venus、Cream、unitprotocol、B.Protocol、ForTube和AAVE。?

根据统计,截至6月30日,资金规模最大的三个借贷市场分别是AAVEV2、Compound和Maker,锁仓量分别达到了78亿美元、71亿美元和60亿美元。另外,Venus、Liquity和Cream的锁仓量都在十亿美元级别,但剩余3个协议的锁仓量则仅略高于1亿美元。借贷市场的分化程度较AMMDEX市场更为明显。

从借贷协议锁仓量的增速来看,上半年,Polygon上的AAVE和以太坊上的Unitprotocol增幅显著,上半年锁仓量分别翻了4000倍和100倍以上,除此之外,还有多个借贷协议的增幅超过了1000%,包括AAVEV2、Venus、B.Protocol和Liquity。从整体情况来看,借贷协议的锁仓规模增幅普遍高于AMMDEX。?

上半年借贷协议的借贷规模也有较大增长。截至6月39日,AAVEV2、Compound和Maker的借贷规模分别达到了55.70亿美元、53.95亿美元和47.52亿美元。三大主要借贷市场均位于以太坊生态中,这展示了以太坊DeFi生态的可组合性目前仍然高于其他生态。

上半年5个主要借贷市场的借贷规模平均增长了293.36%,其中,AAVEV2和Venus的借贷规模增速超过1000%,尤其是AAVEV2,上半年的借贷规模翻了82倍,发展尤为迅猛。值得关注的是,AAVE的闪电贷业务发展良好,根据Aavewatch的监测,截至6月30日,AAVEV2闪电贷借贷规模约为40.72亿美元,约占总借贷规模的73.11%,上半年的增幅达到130.58%。另外,Compound和Maker的借贷规模增速也都在200%以上。

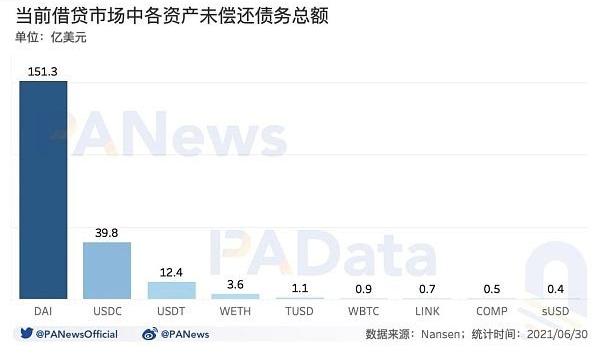

从当前各资产的未偿还债务情况来看,DAI、USDC和USDT等稳定币是主要的借贷资产,其中,DAI当前的未偿还债务规模约为151.3亿美元,另两大稳定币当前的未偿还债务规模分别为39.8亿美元和12.4亿美元。其他资产的未偿还债务都未超过4亿美元。

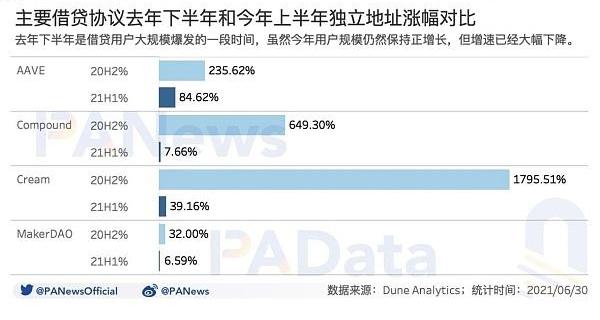

今年上半年,各借贷协议的用户规模也出现了如AMMDEX一般的边际增速递减趋势。整体上看,4个统计范围内的借贷协议今年上半年的平均增速仅约为23.41%,而去年下半年的平均增速则要高达442.46%,整体边际增速减弱的情况较AMMDEX更明显。其中,Cream和Compound的增速降幅最显著,前者今年上半年的增速较去年下半年的增速下滑超过97%,后者下滑超过98%。

分析师|Carol?编辑|Tong

由金色财经、zkTube联合主办金色沙龙第66期杭州站:“Layer2-扩容“空间站”,探索更高维度的破局之道”即将于7月9日13:00在杭州市干江区解放东路29号迪凯银座6层DSFSLABS举.

1900/1/1 0:00:00区块链技术的潜力远不止像加密货币这样的数字资产,用户和公司可以将数据放置在区块链网络上。而实现这一切的源头——非同质化代币,无疑会在区块链经济的未来发展中扮演者重要角色.

1900/1/1 0:00:007月6日消息,中国央行发布关于防范虚拟货币交易活动的风险提示。中国央行表示,为贯彻落实党中央、国务院关于打击虚拟货币交易的决策部署,防控虚拟货币交易炒作风险,保护人民群众财产安全,近期,北京市地.

1900/1/1 0:00:00行业观察人士消息,韩国近期掀起了元宇宙投资热潮,两家韩国资产管理公司已推出元宇宙基金,帮助投资者投资Facebook、苹果、微软、Roblox、Naver和Hybe等受益股票.

1900/1/1 0:00:00无常损失(Impermanentloss,也称“非永久性损失”),即由于向自动化做市商(AMMs)提供流动性而导致价值损失,是DeFi中提供流动性的固有风险.

1900/1/1 0:00:00随着韩国监管措施的临近以及韩国政府的最新信号,韩国交易所表示出对相关举措的担忧。此前消息,根据韩国《特定金融交易信息法》修订版,加密交易所需从银行获得实名账户方可营业.

1900/1/1 0:00:00