UniswapLP代币和期权。将Dai-ETHUniswapv3LP头寸部署到比当前现货价格高一个点的位置,就相当于写入了一个Dai-ETH备兑看涨期权。

5月,Uniswap发布了其自动做市协议的第三版。Uniswapv3的一个主要改进是流动性提供者能够将流动性部署到特定的价格范围,而不是像Uniswapv1和v2中从0到∞的所有价格。

虽然改造Uniswapv3LP智能合约的既定目标可能会提高资本效率,并提供更好的流动性头寸控制,但新的流动性系统的一个未被重视的后果是,Uniswapv3的流动性头寸有效地表现为两种熟悉的期权类型:现金担保的看跌期权和备兑看涨期权。

这是该系列文章的第一篇,将探讨Uniswapv3流动性头寸与更传统的衍生工具之间的相似之处。

Coinbase和Uniswap市值之比于7月13日达到6.2的年度高点:金色财经报道,The Block的数据仪表板显示,Coinbase和Uniswap市值之比已大幅飙升,于7月13日达到6.2的年度高点。尽管Coinbase的股价自今年年初以来飙升了213%以上(受贝莱德出人意料地申请现货比特币交易所交易基金的推动),但DeFi交易所Uniswap的市值却没有变化。DEX的市值一直保持稳定,今年大部分时间徘徊在40亿美元左右。与此同时,Coinbase的市值从年初的70亿美元以上增加到周五的近250亿美元。

私人投资公司WedBush在周四的一份报告中表示,将Coinbase的目标股价提高至110美元。[2023/7/16 10:57:42]

Uniswapv3的流动性

Uniswapv3的流动性提供了将流动性部署到任意价格范围的能力。

集中的流动性:流动性提供者有能力通过在任意价格范围内"绑定"流动性来集中其流动性。这提高了资金池的资本效率,并允许LPs接近他们的首选储备曲线,同时仍然与资金池的其他部分有效地聚合在一起。

游戏引擎Unity新增支持MetaMask、Aptos等区块链SDK开发工具:金色财经报道,Unity游戏引擎开发商Unity Technologies推出了一套新的去中心化技术工具,供希望为游戏添加去中心化功能的游戏开发者使用。Unity表示,游戏环境中的“去中心化”是指“游戏中的所有权模式,允许玩家创建、赚取或获得游戏内资源,然后他们可以出售或交易这些资源。”从本质上讲,开发人员现在可以将游戏内资产转化为NFT,并将他们的游戏与各种区块链和Web3生态系统集成。

Unity资产页面上的去中心化类别包括13个经过验证的解决方案,适用于允许不同功能的游戏开发人员。开发人员可以使用其中一些SDK轻松地将NFT、代币和链上程序集成到他们基于Unity的游戏中。基于Unity的游戏开发人员可以选择通过SDK在以太坊、Solana、Algorand、Tezos、Aptos和Flow区块链上进行构建。此外,开发人员可以将MetaMask集成到他们的游戏中,这似乎是目前唯一可用的基于钱包的SDK。[2023/3/1 12:35:17]

集中流动性。UniswapV3的流动性可以提供给一个特定的范围。只有当资产价格在部署的点位内时,才会收取费用。

DeFi初创公司OpenDeFi将于11月11日在Uniswap进行IDO:DeFi初创公司OpenDeFi将于11月11日08:30在Uniswap上进行其首次Dex发行(IDO)。

2020年10月,OpenDeFi宣布完成100万美元私募融资,投资者包括MoonRock Capital、TRG Capital、Alphabit、Lotus Capital、AU21等。最近,OpenDeFi宣布与Matic、Tezos、MoonRock Capital、Rarestone Capital、Dfinance、UniLend、Frontier等区块链公司建立合作关系。(Globenewswire)[2020/11/10 12:10:39]

虽然集中流动性的实施需要完全重写AMMLP协议,但Uniswapv3让LP对其头寸有更多的控制。此外,LP可以部署集中流动性头寸,以接近任何流动性分布,包括现有的AMM,如Balancer或Curve。

区间订单和单点流动性

虽然在0和∞之间部署的流动性头寸将重现Uniswapv2头寸的回报,但流动性可以在任何两个值之间部署。这使得资本效率在理论上有了惊人的4000倍的提高?。

公告 | JUST UNIVERSE即将上线FUBT:据FUBT官方消息, JUST(JUST UNIVERSE)近日在官方推特和电报宣布,根据白名单机制 JUST已与FUBT达成战略合作,其项目代币 JT将在近期上线FUBT交易平台。JT在上线FUBT交易平台之后,还将陆续上线其他平台。据了解,JUST是一个拥有强通缩模型的创新协议跨链生态应用公链、一个拥有一篮子货币计划的跨链金融匿名公链、一个拥有储备金拖底的分布式公链,全网社区用户近50万。FUBT是一站式区块链资产交易服务平台,全球用户总数超百万。[2020/2/26]

此外,集中流动资金的一个应用是创建范围订单的能力:

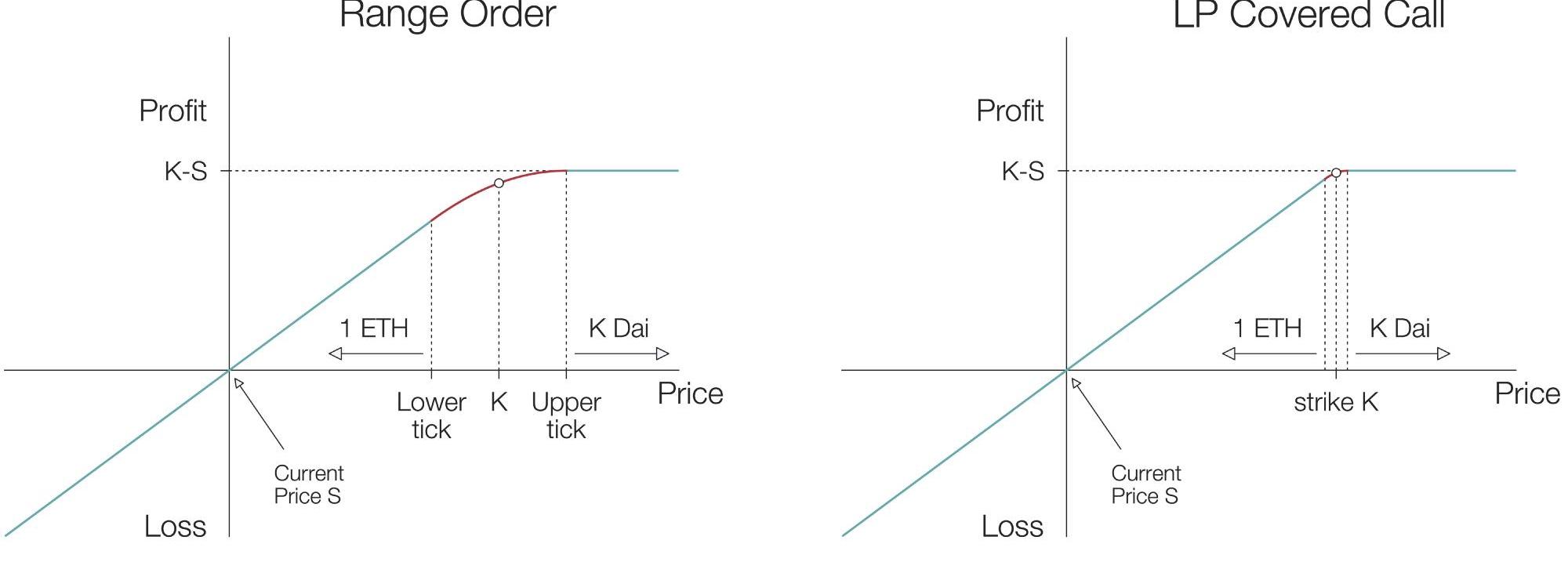

使用Uniswapv3,人们可以通过提供单一资产作为特定范围内的流动性来接近限价订单。与传统的限价订单一样,区间订单的设置也是希望在未来的某个时间点执行,在现货价格跨越订单的全部范围后,目标资产可被撤回。

如果出现价格波动,部署"宽幅"订单有可能增加收取的费用,这意味着用户在购买或出售资产时可能会获得折扣。

动态 | UNICEF不会将BTC和ETH捐赠转换为法定货币:据TheMerkle消息,联合国儿童基金会(UNICEF)不会将比特币和以太坊捐赠转换为法定货币,所有以加密货币作出的捐赠将以加密形式持有,甚至作为同一加密货币分发。[2019/10/13]

左图:在当前现货价格上方部署流动性,创建一个区间订单,当价格在低点和高点之间移动时,将ETH转换为DAI。右图。将流动性部署在一个狭窄的单点范围内,创造一个"类似备兑看涨期权"的偿付,即当现货价格越过执行价时立即出售ETH。

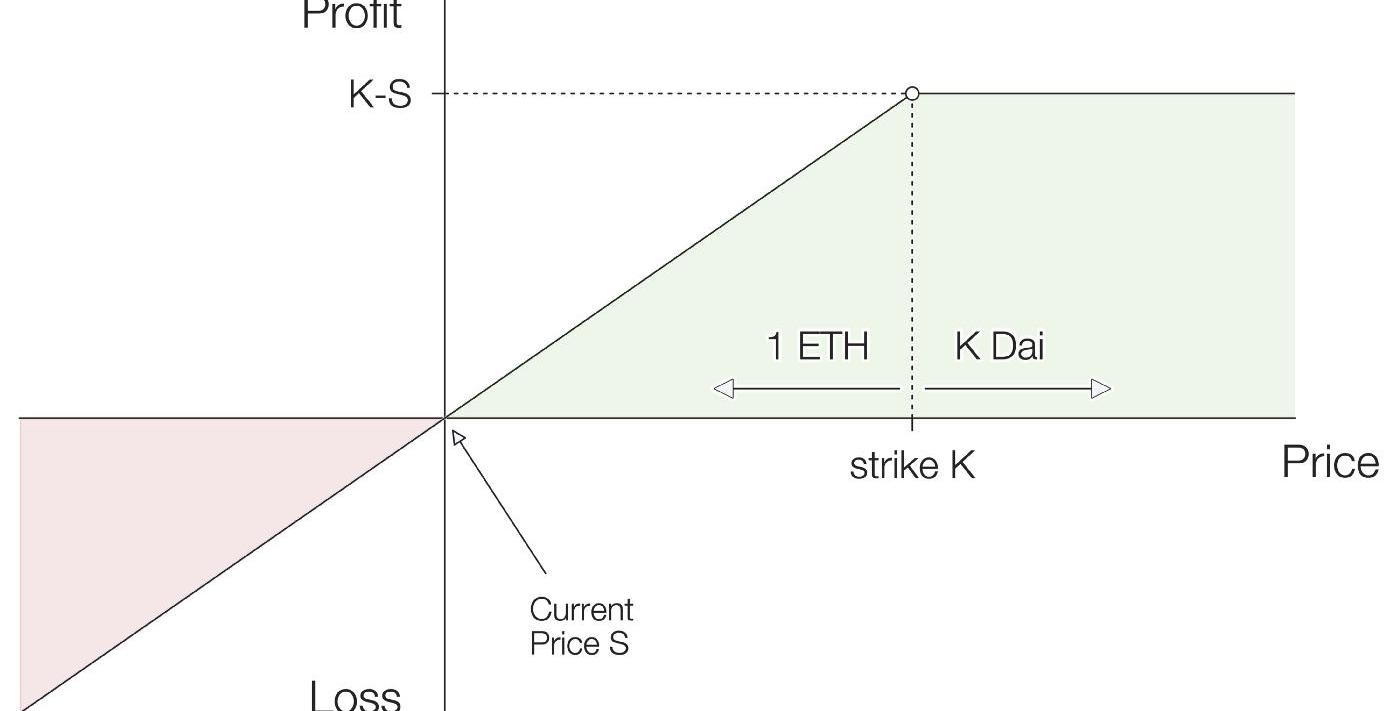

如果我们看一下图谱的另一端,并考虑部署到一个单点的Dai-ETHLP头寸的价值,我们发现该头寸在正好低于该点时,将是100%的ETH,而正好高于该点时,则是100%的Dai。

在某种程度上,这类似于一个备兑看涨期权。LP代币完全复制了只有当现货价格在到期时高于行权价格时才会卖出备兑看涨期权中的资产方式。然而,LP代币没有到期日,标的资产通过交易活动自动转换。

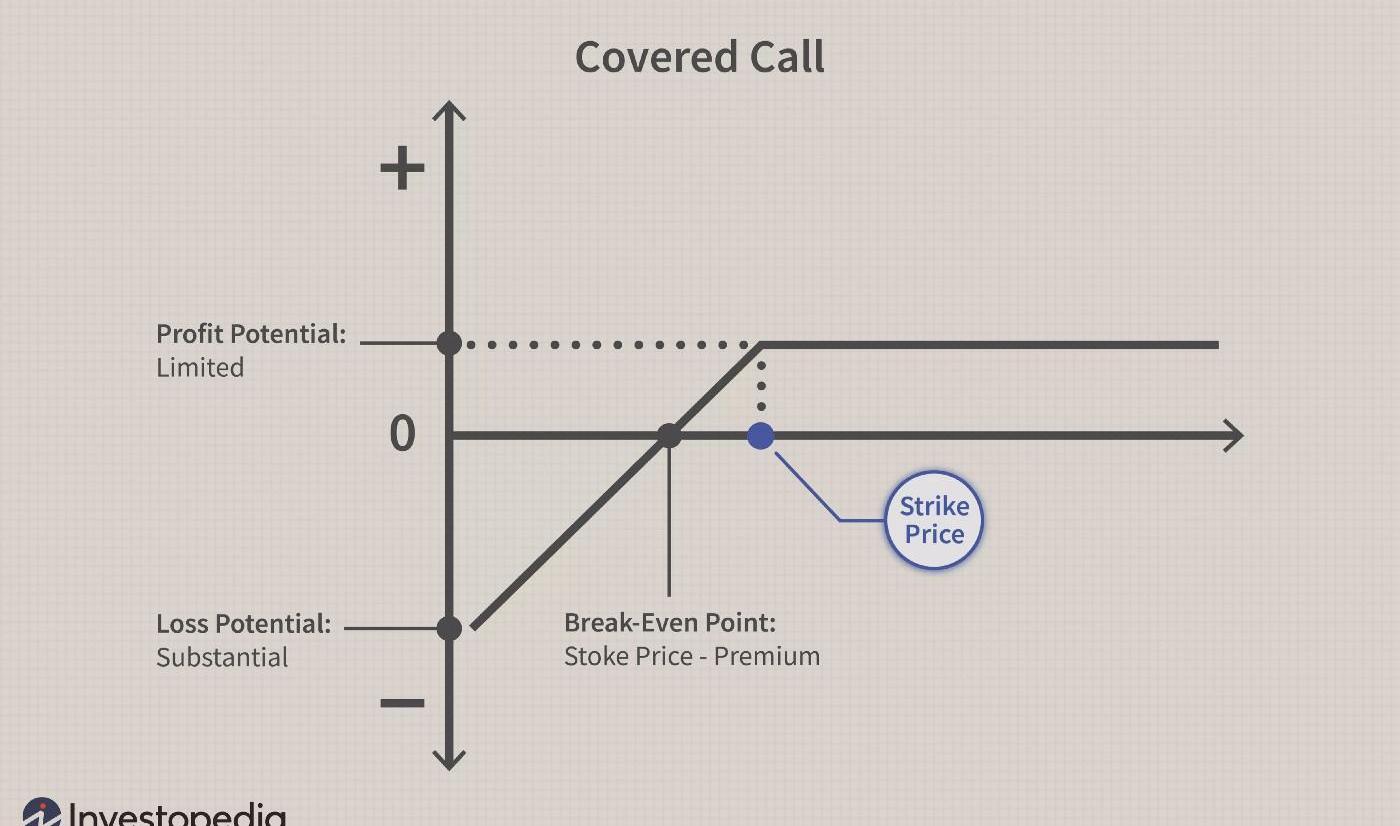

请注意,由于看跌-看涨平价,备兑看涨的回报图与现金担保看跌的回报图是完全一样的。因此,根据流动性部署时行权价位是高于还是低于当前现货价格,Uniswapv3流动性头寸表现为空头现金担保看跌或备兑看涨。

备兑看涨期权。备兑看涨期权的利润潜力有限,在中性至看涨的环境中,它们是最有利的。图片来源:JulieBang?Investopedia

非到期永久期权的预期报酬率

期权卖方在出售期权时通常会收到一笔溢价,该期权的价格可以通过Black-Scholes模型得出。我们不会在这篇文章中讨论BS模型的所有细节,但它的要点是,期权的价格取决于当前的现货价格、到期时间和一个叫做隐含波动率的参数,隐含波动率反映了相关资产的预期未来价格变化。

由于Uniswapv3LP头寸没有隐含波动率,也没有到期日,我们不能直接应用类似BS的模型来估计单点LP头寸的价格或预期收益。然而,我们知道,应计费用的增长速度与以下因素成正比:i)交易量和ii)流动性头寸与所有提供的流动性相比的规模。因此,如果一个流动性提供者拥有在当前价格点部署的所有流动性的1%,他们将收取该价格点内所有交易的1%的费用。

此外,每次现货价格越过流动性刻度时,收取的费用也将等于固定的0.3%。这是因为流动性头寸的全部需要在越过刻度线时进行转换,所以0.3%的费用是按LP头寸的总价值收取的。

因此,如果在与当前价格非常接近的行权价位上提供流动性,当现货价格离开和重新进入行权价位时,流动性提供者可能可以多次收取0.3%的费用。另一方面,如果价格在极端市场中迅速增加或减少,LP可能只能收取一次0.3%的费用。

ETH-DaiLP头寸的投资回报率

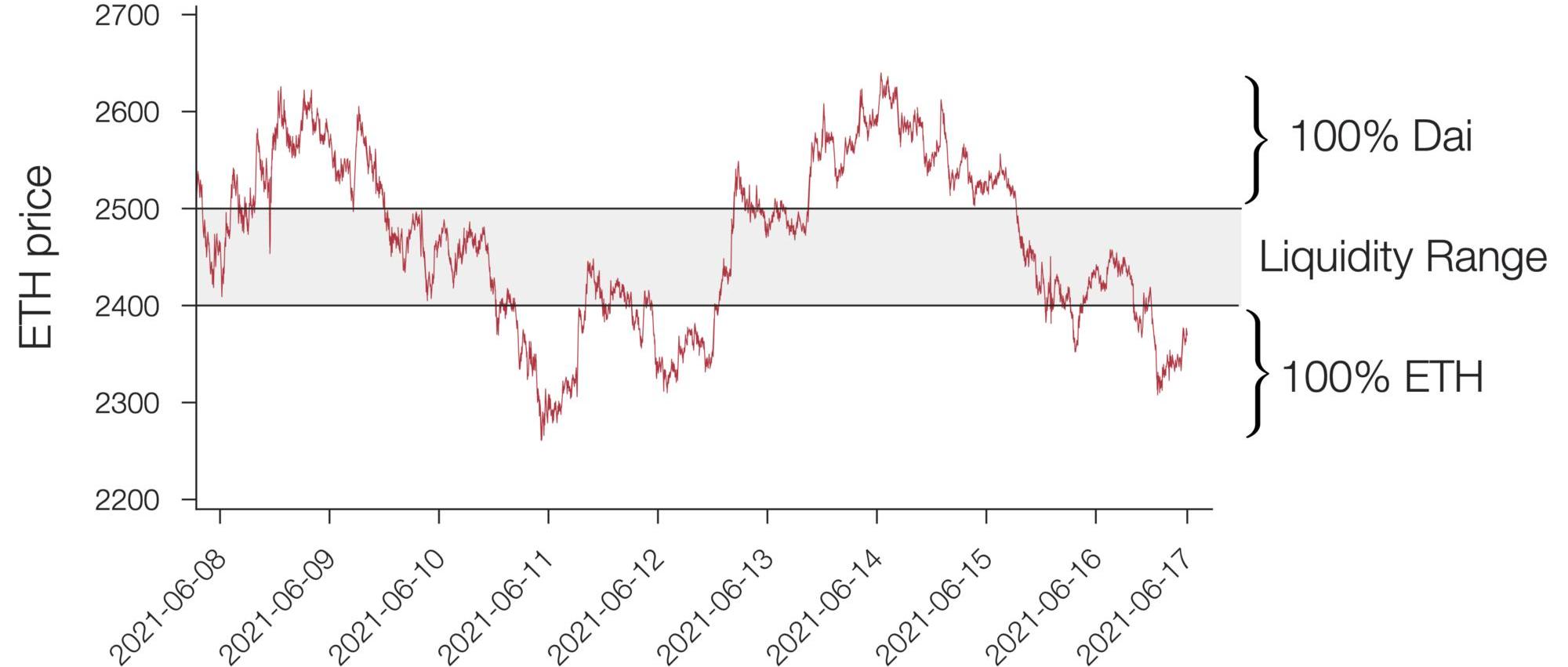

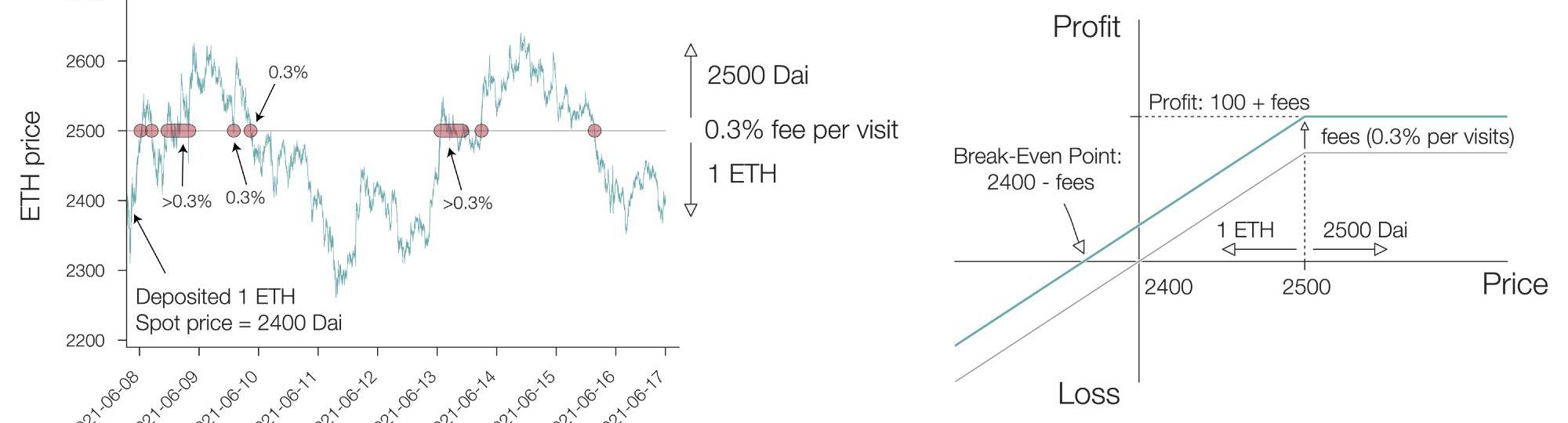

为了量化LP代币备兑看涨头寸的投资回报率,我们来看看下图的假设场景。

在这里,用户在6月8日将1个ETH锁定在由点位定义的LP头寸中,当时ETH的价格为2400。该仓位保持了11天,在6月17日价格回到2400Dai时被移除。

LP备兑看涨期权。单点流动资金在每次资产价格访问点值时都会累积0.03%的固定费用。在这里,ETH现货价格在6月8日至17日期间多次越过2500,LP获得了150%的年度投资回报率。收取费用降低了盈亏平衡点,增加了仓位的盈利潜力。

在这11天里,ETH的价格有16次越过了2500点。在这种情况下,除了价格在2498.90和2513.90之间时收取的费用外,用户将在11天内收到4.8%的回报。即使我们只考虑每次收取的0.3%,也相当于150%的年度投资回报率。

当然,如果取消流动性时价格下降超过4.8%,LP会遭受无常损失。而如果价格上涨超过2513.90,实现的收益也将受到限制。

然而,该头寸的回报情况与备兑看涨相同,这些假设性的损失情况被理解为任何备兑看涨策略的一个组成部分。换句话说,与简单地持有相关资产相比,备兑看涨策略没有额外的风险。同时,限制上涨的利润会通过收取费用/溢价来降低仓位的盈亏平衡点来获得回报。

为了准确估计LP头寸的预期投资回报率,我们仍然需要知道一项资产访问特定价格的理论次数。停留时间和再进入事件的数量可以使用基于扩散的资产定价模型来计算,这些模型使用的假设与用于推导期权定价的Black-Scholes模型的假设并不一样。我们将在未来的文章中介绍这些模型。

未来工作

这篇文章强调了Uniswapv3LP头寸和期权衍生品之间的相似性,展示了单点流动性头寸如何表现得像备兑看涨期权。

有趣的是,由于LP代币永远不会过期,单点流动性头寸将表现得像一个"永久"的备兑看涨期权。虽然这些与Paradigm的DaveWhite和SamBankman-Fried提出的Everlasting期权不一样,但Uniswapv3流动性头寸不需要每天重新平衡,可以被动地管理,用户的投入很小。

在未来的文章中,我们将讨论UniswapV3LP代币如何复制更复杂的空头溢价期权策略,如空头看涨、跨式期权和宽跨式期权。我们还将推导出这些策略的预期投资回报。

敬请关注!

标签:UNIUniswapSWAPETHunif币官网Uniswap WalletLilith Swapbeth币值钱吗

撰文:MarvinAmmori,Uniswap?Labs首席法务官关于去中心化金融,也即「DeFi」,有很多的炒作、议论、怀疑、困惑和兴奋之处.

1900/1/1 0:00:00随着DeFi的火爆,一般的区块链老手用户肯定不止一次对DeFi项目进行授权了,每当使用一个新的DApp,都需要授权这个DApp花费你的代币。除了流程繁琐之外,每次授权都还要支付不菲的手续费.

1900/1/1 0:00:00编者按:5月24日,中国人民大学重阳金融研究院高级研究员、北京航空航天大学教授,清华长江讲座教授,北航数字社会与区块链实验室主任蔡维德.

1900/1/1 0:00:00数字人民币发展的动因是多方面多层次的,既有需求和供给方面的因素,也有金融监管和对冲私人货币无序发展方面的原因.

1900/1/1 0:00:007月6日,纽约加密矿场Greenidge遭到当地居民指控称其破坏了塞内卡湖。Greenidge矿场每天从湖中抽取1.39亿加仑的水用于加密矿机散热,并排放掉96%.

1900/1/1 0:00:00「41岁的外国人在加拉比托的赫莫萨海滩溺亡。」6月23日时,刊登在哥斯达黎加当地媒体的这则事件新闻并未引起注意,直到新闻中溺亡的「41岁外国人」被证实为是比特币的早期投资人、MPEx交易所创始人.

1900/1/1 0:00:00