注:原文作者是WeitingChen,文章是根据永续协议研讨会中使用的演示文稿编写的。

如果这是你第一次听说永续合约,那么在深入研究这个问题之前,你应该对它进行一个大概了解。

永续合约是一种简单的获得杠杆敞口的方式,你可以使用稳定币作为永续合约头寸的抵押品。在创建头寸之后,如果标的价朝着你预期的方向发展,你就可以获得更多的稳定币,反之,你的稳定币就会越来越少(直至爆仓),这看似简单易行,实际却是一种投机行为,没人知道价格在短期内会是上涨还是下跌,因为你实际上就是在。

但是,你也可以将永续合约用于非投机目的。在这篇文章中,我们将向你展示如何使用上述衍生品来确保你的收益,并对冲收益农耕的无常损失风险。

策略1:避开质押锁定期

在深入研究这个策略之前,我们首先要了解什么是Staking。

在加密资产领域,如果一种代币是可质押的,这意味着代币持有者可以在特定期限内将其代币自愿锁定或“质押”到协议的智能合约中。作为回报,他们将从协议中获得一些好处,例如收益分享、治理权或质押奖励。

DeFi协议dForce上线质押功能,并提供自由质押和锁定质押两种模式:3月25日消息,DeFi 协议 dForce 宣布上线协议 Token DF 质押功能,并提供自由质押和锁定质押两种质押模式。用户可根据需要选择 DF 锁定方式,以获取不同的收益率。

此前报道,dForce 是一个去中心化借贷协议,允许用户通过超额抵押的方式生成不同的 Stablecoin 贷款。[2022/3/25 14:18:24]

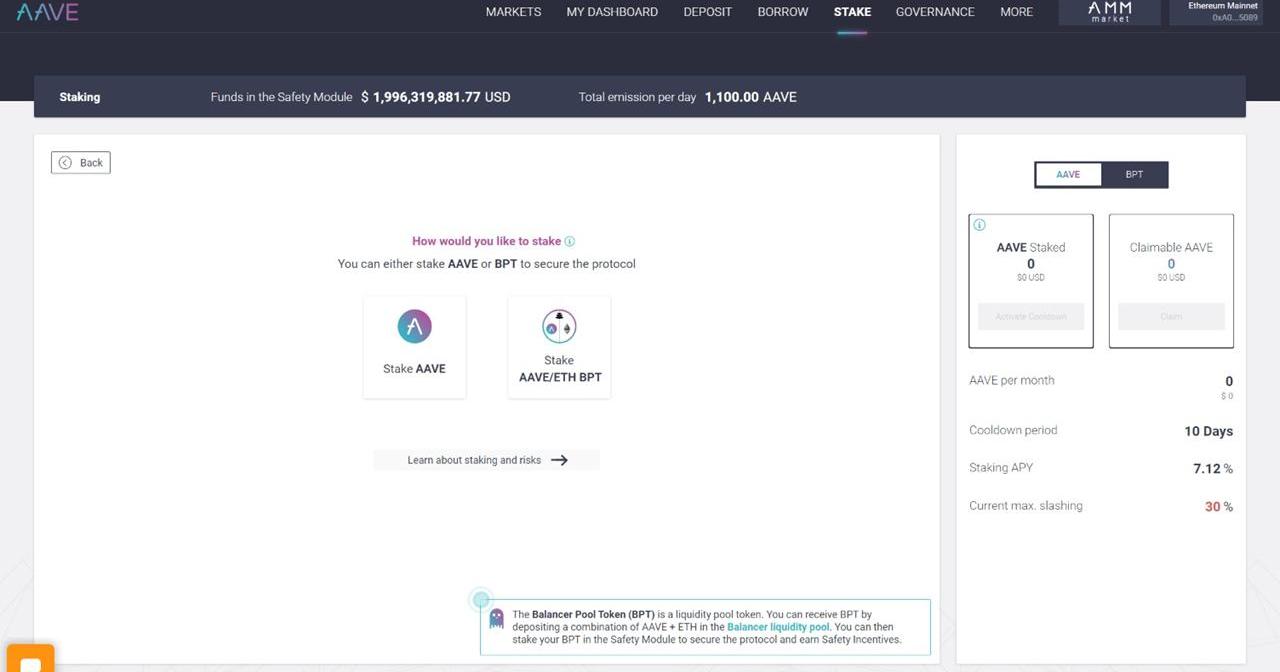

其中非常知名的一个例子就是AAVE,它是Aave协议的治理代币。

你可以质押你的AAVE来支持这个defi协议,如果协议陷入了困境,质押者就会承担风险并负责对系统进行重抵押,作为回报,你就可以获得AAVE代币的质押奖励。

但要注意的是,解除质押状态存在10天的冷却期,这意味着你需要等待10天才能提取你的质押资产。

Bitfinex首席技术官:Tether可以在两种情况下冻结资金:Bitfinex首席技术官Paolo Ardoino连续发推特表示,抱怨中心化稳定币冻结被盗资金的人,原因是他们没有被盗。Tether不是比特币。Tether是中心化的稳定币,可作为链上法定货币的更好,更快的传输层。 中心化也要符合法规要求。Tether可以在两种情况下冻结资金:执法/监管要求;资金被发送到无法恢复的地址。这种能力并没有授权加密用户参与或不太注意愚蠢的局。[2020/9/27]

由于你在质押期间无法移动你的代币,因此你的投资在锁定期会受到市场波动的影响。但是,作为一个聪明的交易者,你希望立即获得收益,那么你可以通过永续合约来摆脱这种限制。

以下是有关如何执行这个操作的分步指南。假设你已经在AAVE协议上质押了100AAVE,并且1个AAVE的现货交易价为496USDC,那么你就需要做以下这些操作:

开一个空头头寸:如果你想以496USDC的价格获得收益,你可以开一个与质押金额相同的空头头寸。在我们的例子中,你需要开100AAVE空单。

火币集团COO朱嘉伟:DeFi和中心化金融本身并不矛盾,两种形态有不同的存在价值:8月12日下午,火币以新基建浪潮下区块链的新机遇为主题,在上海举办了2020年季度策略会。会议现场,火币集团COO朱嘉伟表示:DeFi的爆发引发了中心化金融和去中心化金融的讨论,从短期来看,这两种形态的存在都是有理由和价值的。去中心化的DeFi更适用于简单的场景,包括质押借贷、算法衍生品等;而中心化金融对需要人服务的场景更友好。

DeFi和中心化本身并不矛盾,未来DeFi会作为自动化执行的基础,DeFi本身是自动化的,更适合和程序打交道,这些程序很可能是是中心化金融中的人来写出来的。而中心化金融能提供更多人的服务,处理复杂的逻辑和风险,对普通人交互会友好一些。

朱嘉伟表示:“今年我们组建了DeFi实验室,准备投入近千万美金参与全球DeFi发展,希望可以为全球DeFi生态的建设做出贡献。”[2020/8/12]

启动冷却期:紧接着的第二步,你需要在链上发出一笔交易,以“通知”智能合约启动10天的冷却期。

提取代币并出售它们:一旦10天的冷却期结束,你需要发送另一笔交易,以便可以收到100AAVE。如果AAVE的价格在这期间跌至396USDC,则在市场上卖出之前质押的AAVE后,你将获得39,600USDC。

声音 | 大卫?马库斯:Facebook有两种盈利方式:金色财经直播报道,在本次Libra听证会上,议员提问,facebook从Libra怎么获利?Macus表示,Facebook有两种盈利方式,1,接受数字货币支付的商户会在facebook投放广告,2,facebook将和银行等金融机构合作,提供低成本的服务,不过这是多年后的事情了。[2019/7/18]

平掉空单:最后一步是平仓,由于币价下跌,你将实现10,000USDC的利润。

如果你将第3步和第4步的利润相加,你会发现你总共收到49,600USDC,这实际上相当于你以496USDC的价格卖出了100AAVE。

除了从你的空头头寸中获得利润之外,如果在牛市期间执行这个策略,你可能还可以收到手续费奖励。以每小时0.005%的资金利率计算,你可以从这个空头头寸中额外获得535.2USDC((496+396)/2*100*0.005%*24*10)。

金色财经现场报道Grybniak:区块链解决构建企业级的方案有两种思想:在GBLS全球无眠区块链领袖峰会上,OPPORTY创始人 Sergery Grybniak表示: 区块链解决构建企业级的方案有两种思想,第一种是应用程序,这些是完全私人解决方案。这种情况下,它是由单一实体控制的集中式区块链。第二种是泛例,连接其中一个链,在需要的时候进行通讯。这种解决方式有更加复杂的任务,在一些隐私和安全的背后,它是完全分散式的解决方式,它比较依赖于主网络的安全性,这种方式也是企业解决方案分权化的未来,我们目前也在遵循这种方式开发我们的协议。[2018/6/6]

但如果AAVE的价格最终变得更高,那会发生什么?

在这种情况下,你会错失一些利润。回到我们之前的例子,假设冷却期结束后AAVE币价上涨到696USDC。

那么你的空头头寸会产生20,000USDC(200*100)的损失。

而出售之前质押的100AAVE的收益就变成了69,600USDC(696*100)。

因此,尽管最终AAVE币价上涨了,但你最终拿到的仍然是49,600USDC。

策略2:降低收益农耕无常损失风险

虽然收益农耕的显示年化百分百可能高达3位数,但有时,无常损失仍然会使参与挖矿的人无利可图。

下面是熊市的例子:

假设某个新的收益农耕机会的APR为150%,并且该项目的代币的交易价格为300USDC,你在Uniswap上将500个代币A和150,000个USDC放入了流动性池子中,按照APR计算,在卖出45天的收益农耕奖励后,累计收益应该是55,479.5USDC(150,000*2*150%/365*45),然后你想停止提供流动性。

但是,你惊讶地发现,此时代币A的价格已下跌至150USDC,因此,当你从Uniswap提取代币时,你会获得700个代币A以及105,000USDC

如果你以150USDC的价格出售这700个代币A,并将收益与提取的105,000USDC相加,你就会发现自己因为遭遇无常损失,而损失了90,000USDC。

因此,如你所见,尽管APR为三位数,但你仍然会因为参与收益农耕而赔钱。在这个例子中,你的净损失就是34,520.5USDC(55,479.5-90,000)。

那怎么办!

你能做些什么来对冲这种下行风险呢?一种方法是在你提供流动性后立即使用永续合约开一个空头头寸。

让我们看看添加一个空头头寸如何帮助我们解决上面的问题:

提供流动性:如上所述,代币A的初始交易价格为300USDC,APR稳定在150%,然后你将500个代币A和150,000USDC存入流动资金池;

开设空头头寸:一旦你存入资金后,你就用永续合约为代币A开设500代币A的空头头寸,需要注意的是,你需要提供其他资产作为抵押品。

锁定收益农耕奖励:在市场上出售代币奖励,持续45天,总共获得55,479.5USDC。

提取流动性:从流动性池中提取你的流动性资金,获得700个代币A以及105,000USDC,卖出这700个代币A,损失90,000USDC。

平仓:由于代币A的价格从300USDC跌到150USDC,这使得你在第二步开仓的空头头寸变得有利可图。平仓后,你应该获利75,000USDC(500*150)。

综上,得益于空头头寸,你从之前的34,520.5USDC净亏损变为获得40,479USDC的收益。

此外,如果你是在牛市中执行这个策略,那你很可能还能获得手续费收益,假设这45天平均每小时的融资利率为0.003%,那你可以从你的空头头寸中额外获得3,645USDC((300+150)/2*500*0.003%*24*45)。

当然,你还可能想知道,如果代币A经历了暴涨会发生什么,下面我们就来看看下面的场景。

下面就是牛市的一个例子:

如果代币A的价格上涨到400USDC,则更新后的盈亏情况如下:

当你平掉空头头寸时,由于代币A价格上涨,你最终会损失50,000USDC(500*100)。

假设APR保持在150%,你累计获得55,479.5USDC。

当你从Uniswap提取流动性时,你将获得435代币A以及174,000USDC,如果你把卖出去的代币A和提取的USDC相加,你会发现你赚了48,000USDC(435*400+174,000-300,000)。

因此,总而言之,你获得了53,479.5USDC的利润,这要比参与收益农耕但没有进行对冲的情况要少赚一些。

结论

永续合约是加密货币市场交易量最大的衍生产品之一,通常情况下,人们是将其用于投机目的,但并非总是如此,你可以利用这些衍生品的高级策略来发挥你的优势,这不是进行更多的投机,而是对冲你的风险。

hachcash邮票实现时值1997年3月28日,密码朋克邮件列表的2000多个订阅者收到了一封邮件,开头就是上面那句引文。发送者是一位26岁的英国人,埃克塞特大学的博士后.

1900/1/1 0:00:00以太坊是近期加密市场最关注的话题,EIP1559和ETH2.0使得以太坊的叙事即将迎来根本性转折,那么这将对行业带来哪些影响?海外媒体人PackyMcCormick近日也撰文谈及以太坊.

1900/1/1 0:00:00截止发文前,比特币价格约为37000美元,从64900美元高点的跌幅超过了40%,“恐惧和贪婪指数”也降至了2020年3月以来的最低水平。尽管市场信心受挫,但加密货币市场的基本面依旧强大.

1900/1/1 0:00:00动荡的5月结束了,比特币和以太坊均未收回距离高点的跌幅。当比特币的中国矿工们还在焦虑中等待监管出清矿场的政策时,用显卡挖矿的以太坊矿工迎来了「涨薪」.

1900/1/1 0:00:00DeFi数据1.DeFi总市值:872.40亿美元 市值前十币种排名数据来源DeFiboxDeFi总市值数据来源:Coingecko2.过去24小时去中心化交易所的交易量:42.

1900/1/1 0:00:00撰文:LingYoungLoon,Nansen分析师翻译:卢江飞2015年7月,以太坊正式上线.

1900/1/1 0:00:00