Solana生态项目逐步增加,借贷、DEX以及衍生品等协议开始丰富起来。Mercurial也是Solana生态上的项目之一。它提供稳定资产兑换服务,这听上去跟目前以太坊生态中的Curve似乎差别不大。不过,作为后来者,它有更多的机会去学习之前DeFi协议的一些优点。这可以从它的设计中看出来,它在用户最为关注的交易滑点、LP收益、资产利用率等方面都做了一定的迭代优化。

Mercurial从稳定币AMM资金池开始切入,为Solana生态提供USDC、USDT、wUSDC、wUSDT等稳定币的兑换服务,随着对用户需求的把握和生态的发展,Solana也计划为更多稳定资产提供流动性服务。

那么,Mercurial有哪些迭代值得关注?我们先从其整体框架入手。

理解Mercurial的框架

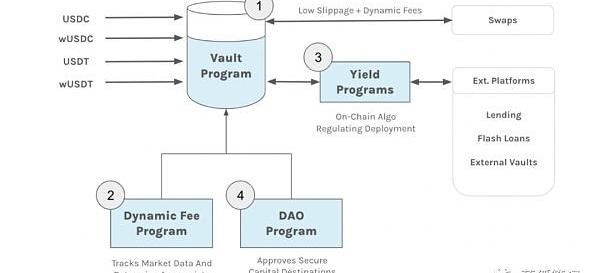

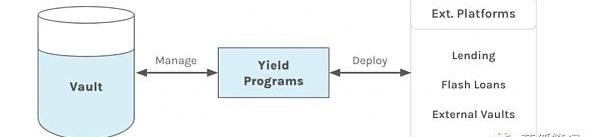

我们可以看看Mercurial的框架图:

Tether:将从Solana链转移10亿枚USDT至以太坊:金色财经报道,Tether官方宣布,将与第三方协调执行跨链交易,从Solana链转移10亿枚USDT至以太坊ERC-20。Tether表示,在此过程中,USDT总发行量不会发生变化。[2022/11/19 13:23:10]

可以看到核心有几个:Vault、Yield、动态费用、DAO治理。

Mercurial有动态的做市资金库。它的资金库为稳定资产兑换提供自动做市,LP可以将其稳定资产存入到Mercurial的资金库中,然后为稳定资产兑换提供流动性,同时通过种地或挖矿等获得外部协议的收益,如参与借贷、闪电贷以及收益聚合等。此外,LP的费用收益也不是固定的,而是动态变化的,这也是它与众不同的一个设计。

具体分解来看,有几个方面是理解Mercurial的关键:

Mercurial在降低滑点上的设计

我们知道,目前AMM上进行较大额度的兑换,往往会带来较高的滑点。即便是稳定资产的兑换也会如此。

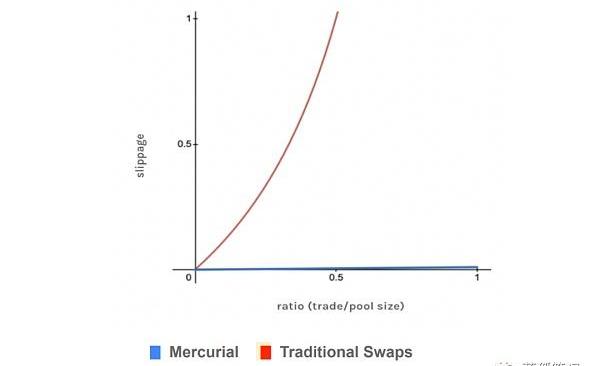

Mercurial跟通常的X*Y=Z的AMM做市模式不同,它的主要不同如下图:

Solana链上NFT交易总额突破16亿美元 创历史新高:金色财经报道,据Cryptoslam最新数据显示,Solana链上NFT交易总额已突破16亿美元,创下历史新高,本文撰写时为1,603,789,296美元,链上交易数量达到2,533,001笔。 当前Solana区块链上NFT交易额最大的NFT项目是Solana Monkey Business,交易额为177,232,212美元,Degenerate Ape Academy排名第二,交易额为127,931,717美元,这两个NFT项目交易额已超过Solana链上交易总额的五分之一。[2022/4/5 14:04:18]

红线是传统AMM做市模式下的滑点变化,蓝线是Mercurial的做市模式下的滑点变化。这看上去滑点很低。它是怎么设计的?

主要有两个方面,一是在提供流动性代币对资产时,Mercurial并没有要求提供流动性的代币对一定为1:1配置,可以灵活配置。二是,Mercurial利用了放大化的价格曲线,将流动性集中到所需范围内。如果用户的交易超出交易率范围,会获得较少流动性的支持。

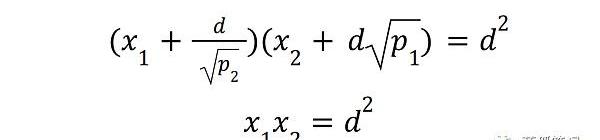

可以通过Mercurial提出的两个公式来简单说明:

有两个代币组成代币对提供流动性,假设代币为X1,X2;其兑换率波动范围为p1,p2,在常数乘积做市模式下,其公式表达为:

慢雾安全预警:Solana出现恶意合约授权钓鱼事件 可转走用户全部原生资产:3月5日消息,Solana上出现多起授权钓鱼事件。攻击者批量给用户空投 NFT (图 1) ,用户通过空投 NFT 描述内容里的链接 (www_officialsolanarares_net) 进入目标网站,连接钱包(图 2),点击页面上的“Mint”,出现批准提示框(图 3)。注意,此时的批准提示框并没有什么特别提示,当批准后,该钱包里的所有 SOL 都会被转走。当点击“批准”时,用户会和攻击者部署的恶意合约交互:3VtjHnDuDD1QreJiYNziDsdkeALMT6b2F9j3AXdL4q8v

该恶意合约的功能最终就是发起“SOL Transfer”,将用户的 SOL 几乎全部转走。从链上信息来看,该钓鱼行为已经持续了几天,中招者在不断增加。

提醒:1. 恶意合约在用户批准(Approve)后,可以转走用户的原生资产(这里是 SOL),这点在以太坊上是不可能的,以太坊的授权钓鱼钓不走以太坊的原生资产(ETH),但可以钓走其上的 Token。于是这里就存在“常识违背”现象,导致用户容易掉以轻心。

2. Solana 最知名的钱包 Phantom 在“所见即所签”安全机制上存在缺陷(其他钱包没测试),没有给用户完备的风险提醒。这非常容易造成安全盲区,导致用户丢币。(慢雾区)[2022/3/5 13:39:42]

基于Solana的资产管理协议Katana成立:10月24日消息,基于Solana的资产管理协议Katana成立,帮助用户能够被动地在DeFi中获得最佳收益。Katana已经向Ignition黑客马拉松提交了早期版本的结构化产品。[2021/10/24 6:10:47]

Mercurial在这个基础上,增加了一些放大系数a,那么得出如下的公式:

在这个公式中,系数a如果是无限大,那么,其所有的流动性都集中在价格范围p1-p2;如果系数a无限接近于0,那么这个公式就相当于常数乘积的做市模式。

通过上述的设计,Mercurial试图降低用户兑换的滑点。这些的设计思路,我们在balancer和dodo上也看到过类似的思考,不过Mercurial目前主要聚焦于稳定资产的兑换为主。

Mercurial在增加LP收益上的设计

在传统的AMM中,LP的费用收益一般来说是固定的。比如Curve一般是0.04%;在UniswapV2一般默认是0.3%;在UniswapV3则做了可供选的费用:0.05%、0.3%以及1%。

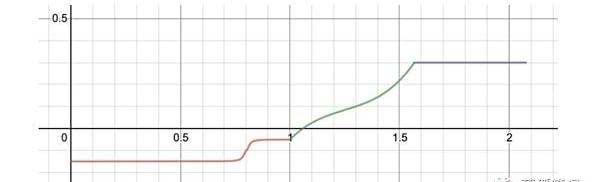

跟这些相对固定的费用设计不同,Mercurial采用动态费用设计。在Mercurial中,所有的代币对资金库共享相同的动态费用机制。

Antier Solutions通过开发加密友好型银行解决方案扩展其产品:区块链开发公司Antier Solutions已扩大服务范围,提供加密友好型银行开发解决方案,目标群体是寻求机会推出加密友好型银行的初创企业、银行和金融机构。

该公司提供的银行软件是一个白标解决方案,包含所有基本银行功能:IBAN账户、非接触式信用卡/借记卡、支付、交易、借贷和用户登录。希望建立其数字资产银行的初创企业、成熟的组织或金融机构可以利用此白标解决方案快速启动其银行,并为其客户提供更好的加密友好型银行解决方案。

Antier Solutions提供的白标银行软件无缝支持法定货币和加密货币。此外,将TextBit集成到银行平台中,可以通过短信在用户之间直接传输加密货币,而无需支付任何挖矿费或记住很长的钱包地址。(Bitcoin.com)[2020/12/16 15:21:58]

采用动态费用机制的动机在于为LP提供更合理的收益,当兑换需求增加,其兑换手续费也会随之增加。尤其是当市场波动性大时,通过更高的手续费,可以减少LP的无常损失,并获得更高收益。如果市场波动小,用户兑换需求较小,手续费也会下降,从而激励用户进行交易。

Mercurial在确定其费用时,会使用长时间窗口和短时间窗口的交易量衡量,并采用EMA计算,其费用基于交易量比率更新。下图表示基于市场波动性变化的费用更新。

Mercurial在提升资产收益方面的设计

除了在降低滑点和为LP代提供动态费用收益方面的设计之外,Mercurial还有一个不同的设计是,它会从资金库的资产中进行动态分配管理,将其配置到外部协议。而其分配算法是通过链上的算法管理。除了资产的配置之外,Mercurial的资产管理还包括利息和收益收集,退出特定平台以及清算所得收益等。

这些收益计划只有得到DAO的批准之后,才能部署到外部的平台。DAO来决定每个资金库可以部署到外部协议的比例。外部收益平台包括闪电贷、借贷平台、带杠杠的稳定币借贷或其他收益资金库等。平台会根据收益、风险以及流动性情况进行选择。通过收益计划,做市商的资产利用率得到提升。

MER代币机制

Mercurial的代币是MER。MER代币有机会捕获如下价值:

兑换的手续费用

MER代币持有人有机会获得Mercurail平台上交易手续费。MER具体如何捕获交易费用,是回购并销毁MER,还是分配MER,则会通过DAO治理来决定。

种地收益佣金

MER持有人有机会获得“种地”或“挖矿”收益的佣金。根据DAO治理,可以通过购买并销毁MER代币的形式,也可以通过质押MER代币获得相应分配的形式。

合成资产的抵押品

在生成合成资产或其他稳定资产时,MER会被用作为主要的质押代币。如果合成资产的需求增加,那么会产生对更多MER代币的需求。这一点类似于Synthetix的SNX代币的质押功能。

治理价值

在Mercurial的DAO治理中,其主要工具是MER代币。通过它可以参与DAO的治理。而DAO治理可以决定协议的一些重要参数和决议。比如确定交易以及资金库收益的基础费用和佣金;费用是否用于销毁或分配;可以将资金库资产部署到哪些协议;资金库用于种地或挖矿的比例;应该推出哪种新合成资产;LP和质押者奖励机制;为保险池注入多少资金,以应对资产脱锚的风险等。

这意味着MER本身也有治理价值,如果Mercurial有机会成长起来,那么其治理的重要性会显现出来。

此外,Mercurial的流动性提供者存入资产可以获得LP代币。LP代币:

1)可以质押用于MER代币的流动性挖矿;

2)可以在Mercurial资金库中进行再投资;

3)可在其他借贷平台用于抵押品;

4)可用于合成资产的生成。

Mercurial的冷启动计划

为实现冷启动,Mercurial试图从如下几个方面入手:

用户界面上,尽可能符合CEX和EVM用户体验的设计,以此减少使用摩擦;

鼓励Kyber社区的参与,Kyber有超过10万代币用户,通过Kyber社区,Mercurail试图完成初步用户的积累。

Mercurial的切入点

从上述来看,Mercurial本身更像是一个稳定资产管理协议。它通过其稳定资金库的构建,为交易者提供稳定资产兑换服务,为流动性提供者提供做市收益、种地或挖矿等资产管理收益。从这个角度,其核心在于对稳定资产的管理。

因此,Mercurial能否取得成功,主要取决于其对稳定资产管理能否成功。而稳定资产管理能否成功主要取决于其稳定资产兑换、稳定资产种地/流动性挖矿收益等。

从这个角度,Mercurial的第一个切入点是对DEX协议的升级迭代,它聚焦于为稳定资产交易者提供更低的滑点,由此吸引交易用户。而更大规模的交易用户,会吸引更多的流动性提供者。流动性提供者是Mercurial资金库的注入者,它们希望有更高的收益,这个收益可以来自于流动性提供,也可以来自于种地或挖矿等。

此外,除了协议本身机制的设计,Mercurial还有一个切入点是,它不是从以太坊生态切入,也不是从波卡、BSC或HECO等链切入,而是从Solana切入。这意味着,它早期会主要服务于Solana生态用户,其早期能否成功也跟Solana生态整体发展息息相关。

标签:MERCURMERCRIAGROOMERcurve币价格走势SheBollETH CommerceSiberian Husky

作者|秦晓峰??编辑|郝方舟出品|Odaily星球日报 图自Coin360过去几个月,加密市场有多喧嚣,今天这场下跌就有多凄凉。520前夜,加密市场再次给投资者上了血泪一课.

1900/1/1 0:00:00《觅新》是金色财经推出的一档区块链项目观察类项目,覆盖行业各领域项目发展情况,具体设计到项目概况、技术进展、募资情况等,力图为您呈现热门新潮的项目合辑.

1900/1/1 0:00:00文章系金色财经专栏作者牛七的区块链分析记供稿,发表言论仅代表其个人观点,仅供学习交流!金色盘面不会主动提供任何交易指导,亦不会收取任何费用指导交易,请读者仔细甄别,谨防上当.

1900/1/1 0:00:00原标题:《观点:DAO可道,非常DAO》作者:MiaBao,FounderofBeepCrypto/ChiefpartnerofWHALE感谢AlexYung.

1900/1/1 0:00:00以太坊上存在着不同的交易类型,比如,将ETH发送到某个地址,部署合约等等。在柏林网络升级之前,以太坊上就有四种不同的交易类型:?带接收地址的常规交易,数据域等;?没有目的地址的合约部署交易,数据.

1900/1/1 0:00:00注:原文由CarlBeekhuizen发表在以太坊基金会官网。长话短说:以太坊在合并完成后的能源消耗至少能减少99.95%.

1900/1/1 0:00:00