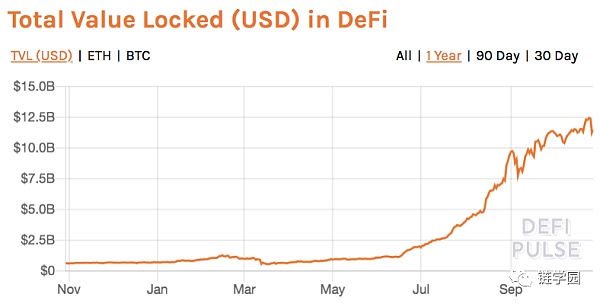

通过为用户提供开放的、无审查的金融服务,DeFi协议管理的资产(也称总价值锁定(TVL))飙升。

DeFiPulse

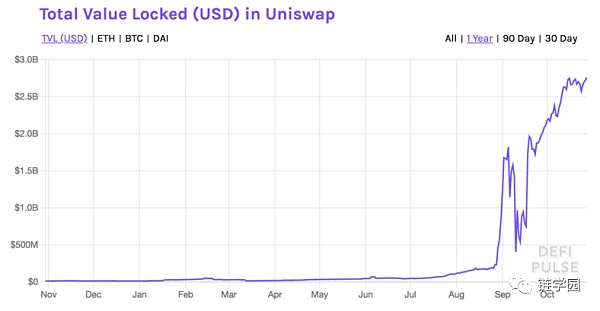

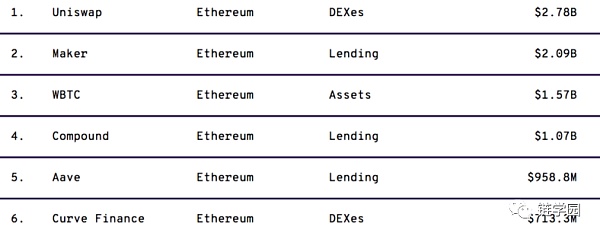

Uniswap是一个通过自动做市商(AMM)工作的去中心化交易所,是所有DeFi协议中通过TVL最成功的。

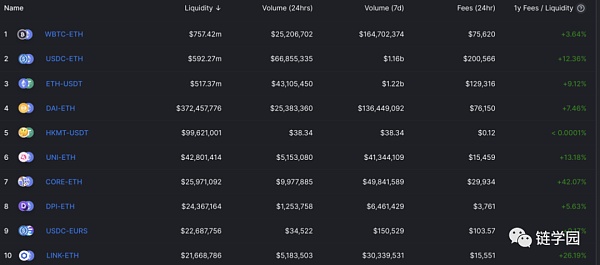

在Uniswap这样的去中心化交易所("DEXes"),流动性提供者或LP向特定的流动性池提供资金。作为向特定池子提供流动性的交换条件,Uniswap LPs将获得通过这些池子执行的每笔交易所产生的0.3%的交易费的奖励。这些费用由LP按其对流动性池的贡献比例分配。以下是Uniswap上流动性最高的10个池子。

Stargate投票通过“新增支持Circle欧元稳定币EUROC”的提案:6月4日消息,据相关页面信息,Stargate 投票通过“新增支持Circle欧元稳定币EUROC”的提案。

此前报道,去年 6 月,USDC 发行商 Circle 宣布正式在以太坊上发行由欧元支持的、受监管的全额抵押 Stablecoin Euro Coin(EUROC)。[2023/6/4 21:14:53]

最大的Uniswap流动资金池

在上图中,您还可以看到每个流动资金池在过去24小时内赚取的费用。将这24小时的费用乘以365,就得到了一个年化费用估计。而把这个年化费用估计值,除以总流动性,就得到了通过费用的估计年化收益率(最后一行绿色)。

以太坊跌破1600美元,24小时跌幅4.37%:金色财经报道,行情显示,以太坊跌破1600美元,现报价1565.01美元,24小时跌幅4.37%。[2023/3/3 12:40:07]

然而,年化收益率并不能说明全部问题。事实上,只告诉投资者年化收益率,往往就像告诉人们那个晚上林肯去福特剧院看了《我们的美国表哥》,却没有提到他被暗杀的事实。

当LP向Uniswap池提供流动性时,他们必须在两个代币池(如WBTC和ETH)中投入同等金额的代币。然而,当其中一个代币的涨跌幅度超过另一个代币时,当池子恢复到50/50平衡时,就会产生 "无常损失"("IL")。一般来说,移动幅度越大,IL越大。有时,IL是如此之大,以至于当减去通过费用赚取的收益率时,净收益率变成负数。

ThreeBody项目遭受闪电贷攻击,官方社交媒体账号早已不活跃:1月12日消息,据CertiK监测,ThreeBody项目遭受一次闪电贷攻击,被盗资金总额约为3000美元。自2021年11月以来,该项目在推特上一直不活跃,官方Telegram也被删除。

BSC合约地址为0x24c78E5ddf7576F6e0bC6BE9C4Db0FB043E34624。[2023/1/12 11:08:01]

也难怪,IL是每个AMM的祸根。因此,每个AMM都试图通过算法解决或减轻IL。迄今为止,这些尝试都只取得了有限的成功。

现在,AMM的教父Bancor推出了Bancor v2.1,以一种新颖、简单、可能改变游戏规则的 "解决方案 "来解决无常损失。

在v2.1中,Bancor在v1的基础上做了三个非常简单的改变,这可能会对AMM产生深远的影响。

欧洲央行副行长:加密资产需要在全球层面进行监管:金色财经报道,欧洲央行副行长金多斯表示,欧洲央行将进一步加息,我们不知道何时会停止加息。到目前为止,欧洲央行的行动还不够。利率将上升,直到通胀恢复至目标。欧洲央行将继续加息50个基点。金多斯表示,加密资产需要在全球层面进行监管。[2022/12/19 21:53:51]

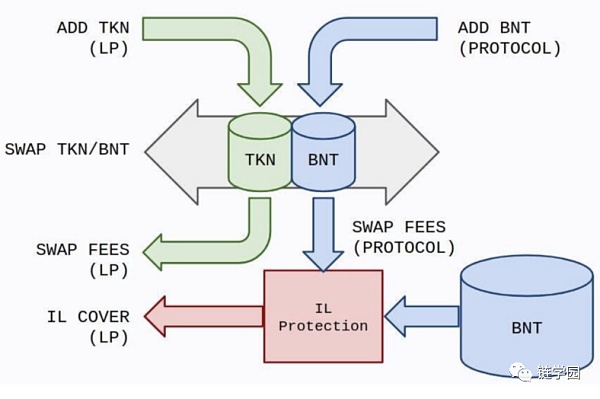

第一个变化是LP只需要将一个代币(我在这篇文章中使用一个通用的 "TKN "符号)放入流动性池。流动性池的另一半由Bancor协议提供,并以新发行的BNT(Bancor协议代币)的形式存在。

第二个变化是,费用并不是全部给LP们。由于LP们只在流动性池中投入了一半的价值,所以他们只收到一半的交易费。另一半归Bancor协议。这些费用最终会在解押时被烧掉。

Blue Snap正在与Bit Pay合作为其客户提供加密货币支付:金色财经报道,全球支付平台Blue Snap正在与Bit Pay合作,为其所有客户提供比特币和以太坊等数字资产作为支付方式。[2022/11/8 12:33:55]

第三个,也是最深刻的变化是,Bancor通过铸造新的BNT来补偿LPs的任何IL,以弥补损失。

因此,Bancor LPs能够在费用和奖励上获得更可靠的收益率,鉴于回报的稳定性,这使得LPs资金回报的波动降低。

鉴于收益率的确定性更高,Bancor的无常损失解决方案对流动性提供者来说是一个更好的方案。LP们有效地赚取了代币的交易费,而IL却没有减少他们的收益,和本金。

也就是说,自v2.1公布后的第一个小时BNT最初上涨16%以来,BNT已经下跌超过48%。因此,人们显然对v2.1的成功感到担忧。未知的是,还有多少BNT将被铸造来弥补所有不稳定的损失,以及有多少BNT将通过赚取费用被烧掉。

核心开发团队委托撰写了一份38页的报告,题为 "Bancor v2.1--经济和量化金融分析",对Bancor新模式的收费潜力进行了分析。" 基于Uniswap的数据,研究发现 "在足够长的时间范围内,费用有望主导期权价值"。(作者将IL保险称为 "期权"--在LP提取流动性时支付给他们)。如果研究的分析是正确的,该协议将为BNT供应创造一个通货膨胀的环境,同时为流动性池提供较高的总净收益率与其他AMMs(如Uniswap和Balancer),因为IL不再是费用或流动性挖掘奖励对收益率的拖累。

我在2018年2月第一次写了关于Bancor的文章,标题是 "The Pundits Were Wrong, Bancor Solves A Big Problem, and is Scaling Rapidly"。虽然我说的没错,Bancor确实解决了一个大问题,但Uniswap最终以一种对LP更容易的方式解决了这个问题,仅仅是允许LP在流动性池中使用ETH,而非BNT。以给LINK代币提供流动性为例,Uniswap上的LP提供等值的LINK+ETH,而不是在Bancor上提供等值的LINK+BNT。而且因为以太坊上的大部分LP都持有ETH,所以这是一个更好的产品。

对此,Bancor的v2.1更进一步,取消了LP除了风险资产外还需要提供ETH或BNT的要求。现在LP只需自己提供一种ERC20资产(即只提供LINK或只提供YFI),就可以收取掉期费和流动性挖掘奖励。

所以,虽然Bancor在历史上使用LPs提供的BNT为其每个交易对提供的BNT相对于Uniswap使用ETH是一种负担,但现在,由于是协议提供的,使用BNT可以实现单一资产的风险暴露和无常损失保险等创新功能,这似乎为LPs提供了更高的收益率。

这可能预示着AMMs将迎来新的一天——在这里,LP们的摩擦更少,风险更小,利润也会持续提高。你可以按照这些方向自己尝试一下。

关键的未知数如下:

1)Bancor池的回报率是否足够高,能否吸引LP们加入协议;

2)协议的共同投资所产生的费用是否足以抵消保险成本。

原标题:AMM的新一天--无常损失已被 "解决"?

作者:Lou Kerner? ??翻译:区块链Robin

标签:ANCBancorBANBNTYFOX FinanceBancor Governance TokenSBANK币bnty币下架

大侠已去,江湖只留下传说!比特币创始人中本聪在2011年4月离开社区后,留下了太多迷案。不过他在从事比特币工作时,仍有很多蛛丝马迹,可对他的下落进行深入研究.

1900/1/1 0:00:00加密货币整个资产类别都是捆绑在一起,每当比特币上涨时,其他加密货币必然会随之上涨,它发生在2017年,现在发生在2020年.

1900/1/1 0:00:00据以太坊开发者基础设施 Infura 官方信息显示,其 Ethereum Mainnet API 服务暂时中断,团队正在调查并努力恢复服务功能.

1900/1/1 0:00:00本文为HuobiDeFiLabs原创,授权金色财经全网首发。首发 | 区块链技术及软件安全实战基地正式成立:金色财经报道,今日,中软协区块链分会、人民大学、菏泽市局相关部门联合共建的区块.

1900/1/1 0:00:00金色财经报道,11月20日,以太坊研发者Philippe Castonguay发推表示,很惊讶以太坊2.0阶段0的存款一直都很稳定.

1900/1/1 0:00:00本期由金色财经和Bitouq联合推出。每周三,周五固定更新。周末不定时更新。那么如何用最易懂的方式来理解预言机?简单来说,预言机的作用就是为去中心化程序提供链外资讯,这是因为在区块链上可以理解为.

1900/1/1 0:00:00