2020 年 12 月比特币突破 2 万美元后,在近期持续地创造历史价格新高。

相较 2017 年,区块链行业生态更加专业化,产业上下游也逐渐“机构化”,尤其是北美地区。截至 2020 年 12 月 24 日,服务于机构客户的灰度比特币信托基金托管的比特币目前近 53 万,占总量的 2.5% ,其规模从年初至今增长了 89.58% 。早期主要服务其母公子 DCG 的业务,目前规模扩大到许多“新晋”的机构投资者,这也是 2020 年比特币不断突破历史高价后最令人”津津乐道“的话题之一。

事实上,并不仅仅是 2020 年,每一轮比特币价格大幅上涨都伴随着机构的入场。

2013 年末比特币第一次突破 1000 美元时,硅谷风投圈便开始高调“入场”,如著名互联网投资机构 Unisquare Venture 的联合创始人,其曾在 2014 年初纽约举行的关于比特币监管政策的听证会上,最早提出唱多观点“比特币会如互联网一样颠覆,并会持续投资”。2017 年 12 月比特币价格突破 19000 美元时,全球最大衍生品交易所芝加哥商品交易所 CME 率先推出了合规比特币衍生品交易服务。

美国SEC删除了对冲基金规则中对“数字资产”的第一个正式定义:金色财经报道,周三,美国证券交易委员会 (SEC) 删除了最新的对冲基金规则中对“数字资产”的第一个正式定义。虽然 SEC 最初在其 2022 年改革对冲基金强制披露的提案中包含了该定义,但证券监管机构在委员会批准的最终规则中取消了该定义。该机构包括一个脚注来解释自己,委员会和工作人员正在继续考虑这个术语,目前不会将数字资产作为该规则的一部分。

这一修订引起了业界和美国证券交易委员会五名委员中两名委员的尖锐批评,是最近几项旨在明确将加密纳入现有规则的政策举措之一。SEC 在 2 月份还提出了另一项提案,可能禁止投资顾问将资产存放在加密公司。[2023/5/4 14:41:20]

可见,数字货币行业的“机构化”并不仅是本轮牛市的特点,而是长期趋势。

所不同的是,前几次入场机构主要来自风险投资行业,今年的机构则更加多元化。

市场排除了3月加息50个基点的可能性,并下调2022年美联储加息幅度预期:行情显示,美国联邦基金利率期货大涨,市场排除了3月加息50个基点的可能性,并下调2022年美联储加息幅度预期。[2022/2/22 10:07:12]

合规机构的常见盈利模式

金融和互联网巨头是加速数字货币行业“机构化”的两大先锋力量。2017 年不同的买方扎堆,而今年市场中除了常见机构买方,例如对冲基金、风险投资,还出现了更多的机构卖方,包括矿业服务、主流移动支付公司、互联网券商、传统做市商等,这些平台正试图满足更大的市场需求。

买方市场的逻辑较为简单,看好该领域的发展而买入持有。而卖方市场则通过提供相关的服务产生盈利,有较为成熟的商业模式。

独家 | 欧科云链李炼炫:央行下发的区块链金融应用评估规则,消除了潜在非市场因素的影响:金色财经报道,对于“央行近日下发区块链金融应用评估规则,银行、券商、保险公司等金融机构进行区块链技术金融应用的产品设计、软件开发、系统评估,迎来统一标准。这会对传统金融带来怎样的改变?对于区块链行业有怎样的推进作用?”记者提问,欧科云链研究院首席研究员李炼炫接受采访时表示,金融行业属于国民经济的核心,强调风险防范。央行下发的这份文件,主要是针对区块链技术标准和规范的制定,在产品设计、软件开发和系统运营都给出了具体的技术指标、评估方法和标准,这有利于防止出现技术和运营风险。当然,这份文件也消除了潜在非市场因素的影响---只要满足《规则》的相关规范和标准,那么该技术应用是可以继续推进的。

对区块链行业而言,目前区块链技术尚处于发展初期,尚未形成统一的标准和规则,而央行的这份文件是在国内甚至是全球的第一份区块链技术标准和规范文件;制定统一的标准规范,可以促进区块链行业的健康发展。[2020/7/22]

机构入场代表着“服务专业化”,一直在社交媒体高调唱多并大量买入比特币的美国商业智能上市公司MicroStrategy,通过使用 Coinbase 的机构卖方交易服务,进行拆单算法高频买入比特币并不被市场发现。MicroStrategy 首席执行官迈克尔·赛勒(Michael Saylor)也曾声称,他进行了多达 78388 笔链下交易才买到了 21454 BTC。Coinbase 的服务帮助 MicroStrategy 省下数百万美元的成本,随着比特币的价格增长,MicroStrategy 的初次试水也收益颇丰。

声音 | 加密研究公司首席执行官:熊市消除了投机者:据Uzmancoin消息,加密研究公司One Alpha最近发布了一份关于区块链领域当前挑战的报告,包括频繁的黑客事件和可扩展性问题。报告指出,解决这些问题需要时间。在关于行业现状问题,该公司首席执行官Yaniv Feldman表示:在熊市期间,大量投机者已被淘汰,真正的投资者,创始人和开发商仍然存在。这些对于建立一个成功的生态系统并向前发展是必要的。[2018/11/4]

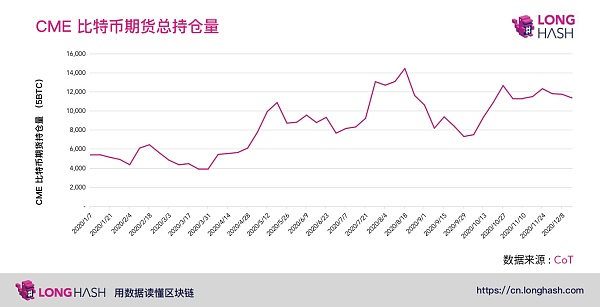

入圈的传统金融机构到互联网公司,机构盈利的策略不单一依赖于比特币币价的单方面上涨,甚至有部分机构未曾持有过比特币。如全球最大的衍生品交易所芝加哥商品交易所 CME Globex,当前掌管近 14 亿美金持仓量的期货合约,然而 3 年来其并未曾持有并托管 1 枚真正的比特币,而是靠收取合约买卖双方的美元手续费获利。各类机构的盈利方式从简单的看好币价待其上涨,变得越来越多元化,并对行业产生积极作用。

朱啸虎:2000年的互联网泡沫至少还有eyeball,今天的区块链除了炒币外还有什么?:3月1日,朱啸虎在其朋友圈分享了一张区块链应用图,并配文道:“这么多所谓的区块链应用,除了炒币的用户外,所有这些应用加在一起有多少日活用户?2000年的互联网泡沫至少还有eyeball,今天的区块链除了炒币外还有什么”。[2018/3/1]

买入并看涨比特币的 3 类机构

除了做比特币相关服务盈利,高调地单边看涨的多头也非个案,如移动支付巨头 Square 今年购入约 4700 枚比特币,商业智能公司 MicroStrategy 也在今年分批购入 7 万枚比特币作为中长期的公司资产配置,并披露在公司公开财报中。CEO 们纷纷在社交媒体公开表示看好其长期发展,如 MicroStrategy 的 CEO 曾在 Twitter 上与 Elon Musk 介绍其比特币的投资心得。

机构中除了长期的比特币多头外,还有一些投机交易机构,也对市场产生很大影响。

据 Premitive Ventures 的创始人 Dovey Wan 分析,目前参与比特币领域的合规机构分为三大类。

第一类属于投机机构,偏短线,华尔街大多数机构为这类,如出身于专业对冲基金的 Ark Capital ,现在交易量较大,无论是期现套利还是专业量化交易,主要被比特币中短期的价格波动和流动性所吸引,属于纯交易导向。

第二类是赚美元本位的投资机构,很多灰度的投资人通过其信托进入比特币世界,随后在获利周期中卖出,他们更加关注法币本位的投资收益率。

第三类是配置类机构,近期随着 MicroStrategy 一类上市企业把比特币作为资产配置来看,可能会影响到账面现金储备较多的上市公司用来管理其战略储备金,因为比特币价格与美元资产的低相关性的趋势,这种配置类的机构会倾向长期持有比特币。

部分机构或因溢价套利入场

据数据分析平台 Skew 对其灰度溢价套利的研究表示,灰度(Greyscale)旗下的比特币信托 GBTC 份额在二级市场的价格相对于净资产价格(NAV)长期存在很大的溢价,去年平均溢价率为 19% 。

同样面向合规机构的芝加哥商品交易所 CME ,允许投资者如”文艺复兴量化基金“ 在不拥有比特币现货的情况下,用美元做多或做空比特期货合约。随着 CME 杠杆基金的净空头寸突破 4.6 亿美元,skew 认为对冲基金并未持有“裸空”的比特币头寸,而是在进行“灰度溢价“的 cash carry 期现套利。

而被其比特币衍生品高溢价吸引的不仅仅是对冲基金,也包括很多传统做市商如 Akuna,Jump Trading 等。做市商通过算法交易为比特币提供流动性获得交易平台返佣,他们并不预测比特币的价格涨跌。他们进入的原因可能是,相较于传统市场,在数字货币上能获得更高收益。

灰度(GreyScale)信托份额的大额持有者是 BlockFi 和 Three Arrow Capital ,两者分别为数字货币借贷平台和专注区块链领域的对冲基金投资公司,是市场上最活跃的贷款/借贷方。

灰度利用其信托溢价似乎可以使这种规模体量的存贷双方获得一个高的利率,SEC 文件 13G 显示,他们是信托大额机构持有者拥有超过 5% 的份额。

2020 年 12 月,数字货币领域再度频频登上主流媒体的头版,和 14 年、17 年牛市一样新增了更多的“名声显赫”的知名企业。其中有长期看好而加入其资产配置的上市科技公司,也有相当一部分中短期的参与者,虽然参与的机构其盈利并非简单地买入比特币待价上涨,但是从长远角度看,这些参与者有利于这一新兴生态变得更富有生机。

标签:比特币区块链TRAMIC比特币价格今日行情人民币区块链技术专业Carbon NeutralityMicroCreditToken

12 月 11 日消息,据加密资产管理公司 Electric Capital 在今日发布的一份《2020 年加密生态开发者报告》显示.

1900/1/1 0:00:00金色周刊是金色财经推出的一档每周区块链行业总结栏目,内容涵盖一周重点新闻、行情与合约数据、矿业信息、项目动态、技术进展等行业动态。本文是其中的项目周刊,带您一览本周主流项目以及明星项目的进展.

1900/1/1 0:00:00新年第一天,深圳再度派出2000万元数字人民币红包。中证君获悉,继前期“礼享罗湖数字人民币红包”试点后,深圳启动了“新年欢购 福田有礼”活动,所有在深个人均可参与数字人民币红包抽签.

1900/1/1 0:00:002020年12月31日,比特币已经达到了历史新高,超过29,000美元一枚。它现在越来越被认为是一个新的资产类型。有研究机构把比特币同其它的资产类型和金融产品相比较.

1900/1/1 0:00:00摘要比特币价格持续新高,距成为全球十大资产仅一步之遥,数字黄金渐行渐近。近日,比特币突破24000美元,持续创出历史新高,最高达24298美元(bitstamp数据),总市值在4500亿美元左右.

1900/1/1 0:00:00要点:美国财政部下属金融犯罪执法网络(FinCEN)已发布了针对未托管加密货币钱包的拟议规则;这些规则将要求货币服务企业向FinCEN报告此类钱包的某些加密交易;FinCEN称这些规则旨在打击非.

1900/1/1 0:00:00