作者:刘夏

3月19日,美国合规加密货币交易所巨头Coinbase与CFTC就不当报告交易量和“自我交易”的指控达成和解,被罚款650万美元。同时,公司宣布将推迟到4月份上市。

素来在监管下小心谨慎的Coinbase为何能上市?指控风波又将对其上市进程及产业发展造成什么影响?

上市路漫漫,牵头叫停XRP交易

Coinbase成立于2012年,总部位于美国特拉华州,是美国最大的加密货币交易所。Coinbase致力于提供加密资产交易与托管服务,据称其股票目前在私人市场的估值已超1000亿美元。

继2013年5月获得了由FredWilson领投500万美元A轮投资后,Coinbase获得了众多知名投资机构的青睐。这与Coinbase多年沉淀下的丰富用户资源不无关系。据了解,迄今为止,Coinbase累计交易规模超4500亿美元,托管资产逾900亿美元,平台坐拥包括4300万散户和7000余机构用户在内的庞大交易群体。

自成立以来,Coinbase一直在合规方面做出同业的标杆姿态。尽管贵为全球最为知名的加密货币交易所之一,在全球加密市场有超过9000种加密货币的当下,Coinbase却仅上架了44个币种,似乎并不急于扩张,而是选择在合规框架下稳妥地进行市场运作。

美国SEC将于7月13日对Coinbase的首次法律辩护作出回应:金色财经报道,根据法庭命令,美国证券交易委员会(SEC)将于7月13日对Coinbase的首次法律辩护作出回应。由于Coinbase采用的创造性辩护策略,听证会的日期现在比预期早得多,该交易所在8月7日截止日期前40天提交了首次回应。

根据规定,SEC必须在7月3日之前对Coinbase的辩护做出回应。由于7月4日是周末假期,SEC要求延长三个工作日,法院批准了这一请求。此外,法院将预审会议改为动议前会议,并从8月24日起提前至世界标准时间7月13日14:00。动议前会议是检察官或辩护律师提出的申请,要求法院在开庭审理前就某一问题作出决定。

针对SEC的投诉,Coinbase辩称SEC案件中强调的许多代币不属于委员会的职权范围。[2023/6/30 22:10:14]

合规是Coinbase上市的重要优势,在合规上Coinbase可谓下足了功夫。早在2013年左右,Coinbase便开始在美国申请货币转移执照。2017年,Coinbase成为最早拿到纽约金融服务部门加密许可牌照BitLicense的加密货币交易所之一,在纽约州的经营行为获得官方合规认证。2018年3月,Coinbase又一举拿下英国金融市场行为监管局颁发的电子货币许可证,这也使Coinbase在欧盟成员国内开展加密货币相关业务走向合规。随后,Coinbase又通过美国金融犯罪执法网络注册多个州的MSB牌照。

追求合规的Coinbase为上市铺路已不止两三天。两年多前,关于Coinbase上市的传言便频频传出。Coinbase最初投资者之一——AdamDraper在2018年10月便透露Coinbase确认即将启动5亿美元的IPO。消息传出后,掀起加密货币圈内的讨论热潮,而当时正值加密货币市场寒冬,Coinbase首席运营官不得不出面澄清,表示不会IPO。

美联储主席或已于5月11日会见Coinbase CEO:金色财经报道,据美联储主席的官方日程表,美联储主席Jerome Powell此前计划于5月11日与Coinbase首席执行官Brian Armstrong会面。目前不清楚计划中的半小时会议的主题,或者两者是否已按计划会面。据悉,Coinbase首席执行官在该周会见了多位华盛顿领导人。5月14日,他在推特上发布了一张自己与前众议院议长Paul Ryan以及另一张与现任众议院议长佩洛西的合影。他发布的21条相关推文中没有提到与鲍威尔的会面。[2021/7/3 0:24:28]

但2020年12月17日,Coinbase通过其官方博客宣布已向SEC提交S-1表格的注册声明草案。无论是IPO还是DPO,这都是必经之路。所谓DPO,又称DLP,是指证券的发行者不借助或不通过承销商或投资银行公司,通过在互联网上发布上市信息、传送发行文件,不增发新股,直接公开发行公司的股票。

这一消息传出后仅五天,Coinbase上架的加密数字货币XRP被SEC认定为非法销售的未登记证券。当日SEC以违反联邦证券法为由正式起诉Ripple公司,这一美国加密货币监管的标志性事件为Coinbase等交易平台敲响警钟。为规避监管风险,Coinbase不久便宣布即将暂停XRP交易。

今年1月20日,Coinbase正式下架居市值排行榜高位的XRP,但表示会持续关注与XRP相关的法律动态。

在市面上所有主流的加密资产交易所中,Coinbase第一个做出了暂停XRP交易的决策。随后OKCoin和BinanceUS相继跟进。而国内用户熟知的OKEx和火币则未针对XRP做出业务调整。

Coinbase已支持CGLD:金色财经报道,据官方公告消息,Coinbase现已在Coinbase.com以及Coinbase安卓和iOS应用程序中支持Celo(CGLD)。 Coinbase客户现在可以购买、出售、转换、发送、接收或存储CGLD。 CGLD在所有Coinbase支持的地区都可用。[2020/9/4]

业绩增长迅速,2020年已经扭亏为盈

2月25日,Coinbase正式公布S-1文件,其A类股将在纳斯达克全球精选市场DPO,代码为“COIN”。

从S-1文件披露的信息来看,Coinbase的业务情况整体向好。受比特币等加密货币价格上涨的影响,作为加密货币交易的中间方,Coinbase的交易额和活跃用户数大幅上涨,认证用户数稳步增长。2020年Coinbase交易额约1931亿美元,较上年增长141.7%。认证用户超4300万,同比增长34.4%,每月交易用户约280万,同比增长高达180%。

表1平台规模概览

动态 | Coinbase总裁兼首席运营官将离职:据coindesk报道,Coinbase总裁兼首席运营官Asiff Hirji将离职。Hirji此前曾担任TD Ameritrade的总裁兼首席运营官。Coinbase周五还宣布,该公司业务、数据和国际副总裁Emilie Choi将接任首席运营官。此前,Coinbase首席技术官Balaji Srinivasan于5月初离职。[2019/6/1]

单位:百万

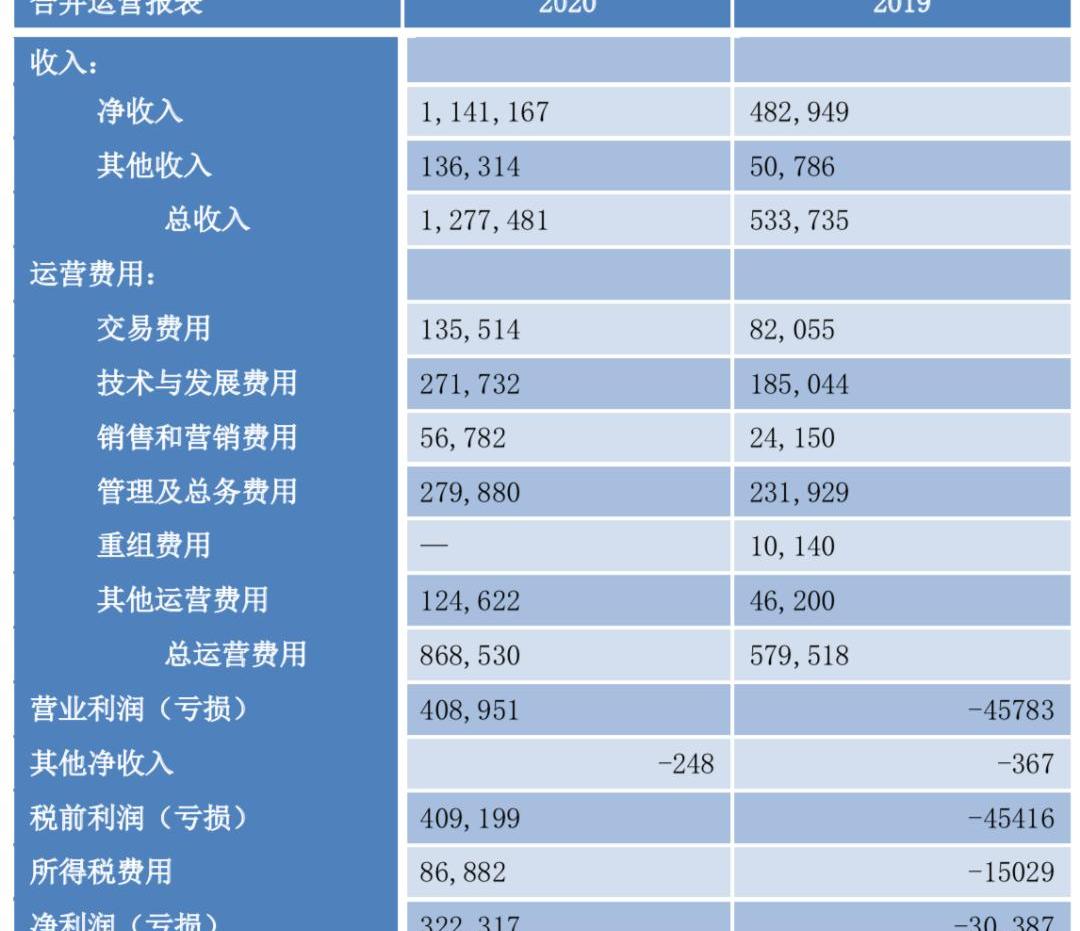

在盈利方面,Coinbase在2020年实现扭亏为盈。据其披露的数据,Coinbase2020年总收入约12.77亿美元,同比增长139%,净利润3.22亿美元,扭转2019年的净亏损。从成本控制来看,占成本最大头的运营费用在2020年占总收入比重为68%,较上年的109%有显著降低,成本结构优化效果显著。

表2合并运营报表

单位:千美元

Coindesk分析BTC:盘整后将上涨:RSI显示BTC将短期低位盘整后延续上涨势头,测试6788美元后可能触发超买形成条件,在该位置多头希望价格降低一定幅度。[2018/6/21]

绕开IPO直接上市,立行业规范标杆?

近两年DPO愈加受到科技初创企业的青睐,继企业软件Slack和音乐平台Spotify通过纽约证券交易所成功DPO后,Coinbase此次也选择了DPO,并将成为第一家在纳斯达克直接上市的加密货币公司。DPO相较于IPO省去了承销费用,降低上市成本,也没有锁定期限制,不存在股权稀释问题,股东利益得到保证,可直接套现。

表3??IPO与DPO差别对比

3月24日,Coinbase的首席执行官兼联合创始人BrianArmstrong在上市线上路演中说到,“直接上市能让所有投资者、机构、散户投资者和中间任何人参与我们在纳斯达克平台上的开盘指令……这为实现我们作为开放金融体系的使命迈出了一步,因为每个人都可以参与我们的直接上市。它创造了我们希望Coinbase所有的透明度”。

继“区块链第一股”矿机厂商嘉楠科技上市后,Coinbase的上市真正连接了加密资产与传统金融,成为加密市场发展进程中不可忽视的又一里程碑事件。

此次上市对于Coinbase自身而言自然是获益良多。在加密资产监管约束逐渐加强的大趋势下,Coinbase通过上市来打通主流机构资金这一传统金融融资渠道。数据显示,Coinbase交易平台上的机构用户交易量占比从18年Q1的20%增长到20年Q4的64%,而个人用户在平台上的交易量占比同期则从80%下降到36%。

在机构用户成为主流用户这一背景下,让传统资本市场中的主流机构资金进入,无疑是乘此番机构牛市好风,稳妥拓展业务线与经营规模的不二选择。

并且,对于其现有投资者来说,由于DPO不增发新股且无锁定期一说,则可随时将所持股份变现,降低了机构投资者的持有风险,将进一步加大Coinbase上市的吸引力。

除此之外,鉴于slack在DPO时首日便大涨48%,这很好地说明了对于Coinbase这样闻名遐迩的业内主流企业来说,不需要从承销商处借力一样可以在上市时维稳股价并成功募资。

而对于整个加密货币圈来说,Coinbase直接上市则是为其他加密公司开创先河,提供范本。BrianArmstrong表示,“我们想让证券型代币可用,不只是针对Coinbase,而是未来任何想要集成证券型代币的、筹集资金、建立他们自己的股权结构表,最终以这种方式上市的加密公司们。我认为将来会有公司以这种方式上市。希望我们能在未来帮助建立一些这样的现在还没有的基础设施。”

加密资产行业虽一直高速发展并逐渐获得认可,但由于合规化程度不足,以及现存的监管漏洞,仍然未被主流传统市场普遍认同,依旧存在较大的争议与不确定性。Coinbase选择以合规为先,直接上市并接受监管,加深了传统金融从业者对加密交易所的肯定。

Coinbase从成立以来至今的一路历程也给其他加密交易铺好了路,如若成功DPO,后来者在前人启示下效仿前者也将容易得多。此举也将给整个加密圈带来更高的关注度,以及随热度而来的资金流入。

谁又会是Coinbase紧接的后来者?此前,国内的火币和OKEx两大交易所均是通过借壳上市登陆港股市场的方式打开了传统资本市场,但由于均已发行平台币,就在美上市而言难度很大。近日散户交易平台Robinhood也在寻求上市,Robinhood零佣金与允许“碎股”的低门槛使得其深受散户投资者支持。3月23日Robinhood称已向美国证券交易委员会秘密提交了一份关于其普通股IPO的注册声明草案。据称Robinhood也将选择纳斯达克作为上市地点,公司正在高盛的领导下继续推进3月份的IPO筹备计划。此外,美国本土的加密交易所Gemini、Kraken等也有可能成为Coinbase的接棒者,这些平台遵从监管规定,未发行平台币,且持有各州监管牌照。

遭CFTC指控,上市进程再推迟

就在一切都像预想的那样进行时,一场来自CFTC的指控打乱了Coinbase的DPO计划。

近日,CFTC的指令称,在2015年1月至2018年9月期间,Coinbase运行了两个自动交易程序Hedger和Replicator。虽然Coinbase披露了交易程序的使用情况,但他们并没有透露他们使用的是两个经常匹配交易的程序。

执法部门代理主管VincentMcGonagle表示:“报告虚假、具有误导性或不准确的交易信息破坏了数字资产定价的完整性。这一执法行动传递了一个信息,即CFTC将采取行动保障此类信息的完整性和透明度。”?

此外,公告还指出,一名员工在2016年的六周里故意进行匹配的LTC/BTC交易,以制造LTC的流动性和需求的假象。CFTC认定Coinbase对这些欺诈性交易负有“替代责任”。

目前美国商品期货交易委员会宣布已与Coinbase达成和解,而Coinbase也接受了650万美元的总罚款,其原定的三月份上市计划也因此推迟至四月。

此次和解表明了加密资产的监管框架正在加速革新,针对此类新型行业的合规规则也在逐渐清晰。此事也为Coinbase及其后来者敲响警钟,若要融合传统资本市场,则必须要接受大众及有关部门的严格监管。

随着加密圈这些难以定性的交易行为被逐渐规范化,以及上市流程的逐渐完善,加密资产相关企业在传统市场的认可度将进一步提高。01区块链也将持续关注Coinbase的最新上市动态。

加密货币分析师及S2F模型创造者PlanB发布推特表示:当然,比特币是波动的,很容易在短时间内涨跌20%。但根据S2FX模型和链上信号,现在还远远没有到这个牛市的顶部.

1900/1/1 0:00:00来源:澎湃新闻,作者:叶映荷“碳中和”的趋势下,比特币挖矿带来的能耗问题越来越受到重视。4月6日,来自中国科学院、清华大学的学者在《自然通讯》上发表了一篇题为《中国比特币区块链运行的碳排放量与可.

1900/1/1 0:00:00数字经济和区块链时代,究竟能给未来带来什么?有人说能推动平台经济,有人说能帮助市场更加去中心化,有人说能够帮助政府更好的管控,有人说能帮助“价值”更好的通过网络传递等等.

1900/1/1 0:00:00众所周知,币圈朋友银行账户常因不明原因被机关冻结。由于机关往往不会主动联络银行账户的所有人,被冻账户的朋友在一头雾水的同时,亦不知法律上的救济渠道.

1900/1/1 0:00:00市场情绪:根据相关数据显示,截止发稿前24小时全市场主要虚拟币上涨数量占比43.97%,明显少于下跌占比的56.21%,涨幅超过10%的币种有589个,基本和下跌幅度超过10%的币种数量相当.

1900/1/1 0:00:00灰度比特币信托基金的份额在整整一个月的时间里都以BTC现货价格的折价交易,这种情况还是第一次出现.

1900/1/1 0:00:00