DeFi是流动性革命。

在传统世界中,你购买并持有资产,希望升值。也许你在一个计息银行账户里有一些美元存款,但在大多数情况下,你持有的资产并没有“发挥用处”。

在DeFi中,情况完全不同。持有资产只是第一步。任何投资者都可以成为流动性提供者,通过把这些资产存入智能合约,让它们“发挥用处”,赚取额外回报。流动性提供者可以从以下两方面获得回报:

1.?借出资产

2.?像做市商一样推动交易

所以,你如果有SNX或MKR,可以存进Compound,通过借贷赚取利息,或者可以存入Uniswap、Balancer和Bancor等AMM中,推动交易,获得交易费用,若资产升值,还能产生收益。

金色财经挖矿数据播报 | ETH今日全网算力上涨2.18%:金色财经报道,据蜘蛛矿池数据显示:

BTC全网算力123.489EH/s,挖矿难度15.78T,目前区块高度638854,理论收益0.00000822/T/天。

ETH全网算力192.399TH/s,挖矿难度2378.81T,目前区块高度10441995,理论收益0.00817482/100MH/天。

BSV全网算力2.213EH/s,挖矿难度0.31T,目前区块高度643299,理论收益0.00040662/T/天。

BCH全网算力2.708EH/s,挖矿难度0.38T,目前区块高度643524,理论收益0.00033231/T/天。[2020/7/12]

Yield?Farming的热潮掩盖了一个的事实,那就是任何人在DeFi中都能成为流动性提供者。这一点受到很多人的低估。

金色财经行情播报丨BTC小幅回调,多头仍有发力后劲:据火币行情显示,昨日晚间BTC价格拉升,最高触及9470USDT随后回调,今日上午再度上冲未过前高开始下落,整体形成震荡下行的回调格局。日线图均线聚拢,形成上升通道。4小时图均线MA10构成支撑,MA5形成压力,1小时图跌破均线MA30,但9320USDT附近支撑力量较强,多头仍有发力后劲。截至18:30,主流币的具体表现如下:[2020/7/9]

流动性提供者的角度

第一代DeFi协议是基于最终产品构建的。Maker的目的是生产Dai,而Uniswap的首要目标是促进交易。DeFi产品实际上是双边市场,“流动性提供者”的市场可能比交易市场更大。

如今有了聚合器,而且交易员也能够非常方便地操作前端,这进一步将交易需求与流动性供应分开。Uniswap会为交易员和有限合伙人提供同等服务,因为Uniswap.org吸引的是散户提供的直接流动性,但对于大多数AMMs,如Balancer、Bancor、Curve和Sushi,它们真正的用户是流动性提供商,且大部分交易来自1inch,Matcha等其他聚合器。

金色财经独家:火币全球通用积分 Huobi token,官方表示不会私募也不会ICO:刚刚火币Pro Twitter宣布即将发布火币自己的全球通用积分HT。金色财经从火币官方了解到,HT不私募不ico,只送用户不卖。具体赠送规则即将在火币官网发布公告,金色财经会持续关注。[2018/1/21]

如何让流动性提供者满意?

流动性提供者看重的是以下两个方面:

1.?标的资产的投资回报

2.?杠杆

第一个方面就是AMM发展的原始动力,就是如何用更少的钱做更多的事。2020年,在Uniswap中,任意两种资产的流动性池比率都是50/50,而Balancer允许调整权重和交易费,Curve则实现了专门针对稳定资产的更高效交易算法,并利用了借贷协议。这些都使各种资产的交易量和交易费增加。

金色财经讯:以太坊(ETH)价格突破¥8,000,创历史新高,数据来自韩国交易所Bithumb。[2018/1/4]

对流动性提供者来说,一系列与上述相似的改进正在进行。Balancerv2版本允许未使用的库存同时被借出,这一点非常像Curve,而Uniswapv3的目标则非常宏大。

利用资产杠杆

一种更受欢迎的投资方式是购买所有你认为会升值的代币或资产,并将它们作为抵押,获得贷款。你可以将这笔贷款套现成美元,再买入那些会升值的代币或资产,形成杠杆。假设这些资产升值,你就能偿还贷款。或者,你也可以借入不看好的资产,将其出售,将收益进行再投资,然后再以更低的价格回购资产,以偿还贷款。

在传统市场,这是一种有效的资本投资方式。在传统金融市场,主券商会管理自己的库存,并以此作为基础,提供产品和服务。但在DeFi领域,没有人会通过Compound、Aave和Maker对巨额ETH&WBTC资产负债表进行杠杆操作。

相反,在DeFi中,AMM通过整合贷款抵押品,解绑大宗经纪商。

Aave和Maker领跑DeFi

抵押品担保贷款是加密货币持续增长的秘密。加密货币资产是极好的抵押品,它们能全天候交易,不受地域限制,这就是为什么BlockFi价值30亿美元的原因。AMMLP代币可能成为非常合适的抵押品,解锁额外代币供应。大多数贷款的抵押品都是ETH或BTC,所以,?UniswapLP代币如果支持WBTC-ETH交易对,那就能成为更好的抵押品!

当然,这个产品的实现会有一定复杂性,特别是如果抵押品的价值下降,要运用预言机进行定价和清算,并且借贷LP代币的需求小于标的资产,但通过LP代币获得贷款是杠杆的一种好方式。

在这个方面,Maker和Aave采取的态度最积极。上周,Aave宣布推出AaveAMM市场,这是Uniswap和BalancerLP代币的独立借贷协议。它支持14个Uniswap交易对和2个Balancer交易对。用户还没有蜂拥而入,但LP代币作抵押的未偿贷款有510万美元。

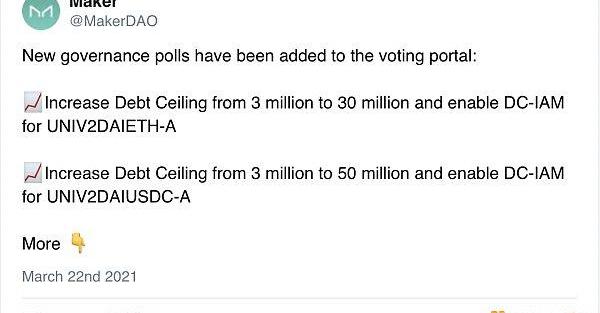

与此同时,MakerDAO正在试图提高其债务上限:

上月,LP代币能够作为抵押,获得Dai贷款,在初期需求超过供应之后,Maker又开始提高债务上限。6个LP代币交易对达到了300万美元的上限,Maker的治理协调员刚刚开始进行链上投票,将每对代币的债务上限提高到3000万美元。

这样会提高资本效率,推动DeFi中的流动性,尤其是当聚合器开始全面整合贷款抵押品。

本文内容来自于DoseofDeFi

标签:DEFEFIDEFIUNInSights DeFi TraderBasketDAO DeFi IndexTRD-DeFiSUNI币

截至2020年,全球互联网用户数量超46亿人,占世界人口的比重达到59.6%。46亿用户分布在全世界各地,每天访问互联网所产生的海量数据滋生了一个新兴市场:数据存储.

1900/1/1 0:00:00作者:邓建鹏,2021年刚开始不久,著名的电动汽车制造商特斯拉即宣布接受比特币支付。消息一出,比特币价格再度受到巨大刺激.

1900/1/1 0:00:00摘要:对于比特币的价值,各大投行几乎没有达成共识。有些银行已经设立数字资产部门,但有些银行则抨击比特币的波动性和环境影响。根据德意志银行的一份报告,比特币现在是世界第三大货币.

1900/1/1 0:00:00来源:华尔街见闻,作者:钟黛电影《华尔街之狼》主角原型JordanBelfort最近在接受《财富》杂志采访时一改以往论调,对比特币“空翻多”.

1900/1/1 0:00:003月25日,发改委等多部门印发了《加快培育新型消费实施方案》,提出要加快数字人民币的试点推广,优先选择部分新型消费活跃的城市进行试点,着力提高金融运行效率、降低金融交易成本.

1900/1/1 0:00:00NFT有多火?现在,连NFT交易平台都开始出现了竞争。从SuperRare、KnownOrigin、MakersPlace三大加密艺术平台三分天下,到NiftyGateway异军突起,而最近,F.

1900/1/1 0:00:00