前言:2020是沸腾的一年。从312暴跌到比特币新高,从DeFi狂潮到Filecoin上线。“一个牛市可以赚10年的钱”,但也有人合约亏损酿成惨案。众声喧哗中迎来2021,不要忘记,选择的自由终究在我们自己手中。

下文是吴说区块链年终盘点《沸腾2020》最后一篇:

2020年8月初,以BAND和LINK为代表的DeFi预言机项目,爆拉出一根大阳线。此时,国内很大一部分从业者还在询问,什么是DeFi,踏空者无数。一夜之间,币圈分裂为囤BTC/ETH等主流币的“古典派”,和爆炒YFI/LINK/YAM等DeFi币的“新兴派”。

这波从国外传导至国内的DeFi浪潮,其实早有端倪。

ETH锁仓量高企,Coinbase引爆二级市场

2020年年初以来,DeFi智能合约中的ETH锁仓量稳定在200万枚以上的高位,锁仓价值10亿美元左右,并且量价一直在齐涨。真正的拐点在6月11日,Coinbase宣布,正在考虑上线一些新的加密资产,公告的18个中,1/3属于DeFi类。到了7月31日,Coinbase再次公布19个资产上线评估计划,其中,超过40%的资产属于DeFi类。

DeFi Technologies子公司Valor资产管理规模超过2.74亿美元:3月31日消息,DeFi Technologies宣布其子公司Valor的资产管理规模(AUM)超过2.742亿美元,与去年5月1.435亿美元的AUM相比增长91%。

该公司提供在欧洲交易所上市的各种以加密货币计价的交易所交易产品(ETP),包括资产管理规模9523.2万美元的BTC Zero、6737.1万美元的ETH Zero、4340.8万美元的ADA Valour、2440.9万美元的DOT Valour、3849.8万美元的SOL Valour,145万美元的UNI Valour、260.5万美元的LUNA Valour和125.6万美元的AVAX Valour产品。

此外,Valor的净销售额环比增长205%,从2021年5月的1.063亿美元增长到2022年3月的逾3.245亿美元。(Cointelegraph)[2022/3/31 14:28:49]

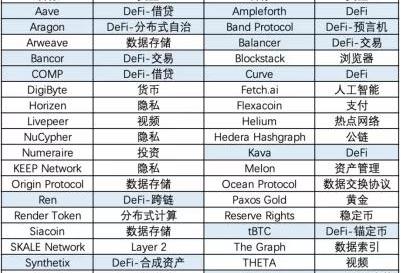

现在,CoinmarketCap上市值排名前50的DeFi概念超过10个,这些币均由国外团队发起。

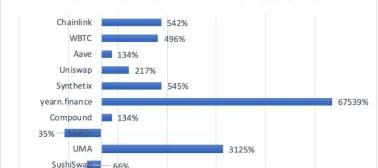

一开始,在整个DeFi生态链中,由借贷平台Aave/Compound/Maker引爆了用户抵押借款的核心需求,而去中心化交易所Uniswap/Sushiswap为社区代币提供了零门槛上币,在资金泛滥和新挖矿模式的驱使下,聚合器yearn.finance作为纯粹起源于社区的DeFi项目,为其早期用户提供了上万倍的惊人回报。

Defina即将上线欧易NFT市场:据官方消息,Defina英雄NFT盲盒将于12月17日20:00(HKT)上线欧易NFT市场,开启抢购,其中有2款Defina与欧易合作限量特别版NFT神秘盲盒。本轮Defina英雄NFT盲盒发售数量4800个,每个定价0.33BNB。此次销售采用白名单制,每个白名单用户最多可Mint 4个NFT,建议用户登陆网页端抢购(暂不支持APP抢购)。

Defina Finance是一款区块链元宇宙游戏项目,它利用并融合了DeFi(去中心化金融)和NFT(非同质化通证)技术让玩家拥有真正属于自己的游戏资产,并且采用了Play-to-Earn(边玩边赚)的游戏模式,使得玩家可以通过游戏和交易来获得奖励回报。[2021/12/17 7:46:12]

数据来源:非小号,CoinmarketCap

那么,在国外社区和投资机构主导的本次DeFi行情下,国产DeFi项目表现如何呢?未来是否会有潜力股从中诞生?

DeFi挑战指数今日为1.07‰ 挑战评级2级:金色财经报道,据同伴客数据显示,07月13日DeFi挑战指数为1.07‰,较上一周下降0.03‰,挑战评级为2级。注:挑战指数是DeFi市场的锁仓量与华尔街前五大资管机构AUM的比值,用以反映DeFi生态与传统市场的相对体量。[2021/7/13 0:48:40]

1.?RepublicProtocol

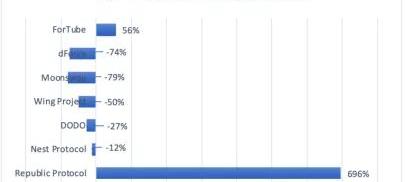

作为目前市值最高的海外华人DeFi项目,RepublicProtocol严格来说并不起源于国内,两位创始人TaiyangZhang和LoongWang一直在国外读书和创业。

最初,项目主做去中心化暗池交易服务,通过“ShamirSecretSharingScheme”算法,交易订单会被分解成订单碎片,并由暗节点进行订单匹配。与传统交易平台相比,更具有隐私性。不过,根据最新的路线图,RepublicProtocol的开发重心已经迁移到RenVM和renBTC上了,未来将主打跨链资产的转移。

Defipulse的数据显示,BTC在RenVM的锁仓量已达到1.4万个,价值超过3亿美金,renBTC成为了仅次于WBTC的第二大锚定资产。有意思的是,WBTC这个项目,BitGo、Kyber以及RepublicProtocol是其主要合作伙伴,这意味着该关联集团掌控了以太坊上超过13万个比特币锚定资产。而此前Wanchain的一项调查显示,renBTC流动资金桥将用户资金存放在团队控制的钱包中,存在中心化隐患。

数据:前三名DeFi借贷协议有望每年产生超10亿美元利息:2月18日消息,根据Dune Analytics的数据,DeFi领先的三大借贷协议Maker(63.8亿美元)、Compound(87亿美元)和Aave(65亿美元)已积累了约200亿美元。Messari对这些平台进行估值的研究报告表明,它们有望每年产生超过10亿的利息。不过,DappRadar和DeFi Pulse数据网站中,三者总和目前约170亿美元。[2021/2/18 17:26:53]

2.?NestProtocol

尽管NEST预言机对外算是匿名项目,开发者比较低调,但很多人都知道,该项目背后是国内团队与火币支持。NEST主打报价挖矿,并且为报价偏离设计了套利惩罚机制,团队无预挖。在DeFi热潮前,NEST一直不温不火,直到火币宣布上线NEST币,三日内币价涨幅达到了300%。

由于参与NEST挖矿需要抵押同等金额的报价资产,对普通人来说,有一定参与门槛,因此,在很长一段时间内,项目很可能主要是团队在挖矿,每月产生的Gas费不菲,有时支出甚至可能超过挖矿收入,那么矿工资金上的压力会对代币形成一定抛压,导致币价陷入下跌的恶性循环。不过,在马上要发布的最新版本中,NEST新增了挖矿条件,即在报价时和吃单后新报价时均需抵押NEST,NEST流通量的减少可能对币价有一定利好。

MXC抹茶即将上线第2期BTC、USDT鲨鱼鳍DeFi产品:据官方公告,MXC抹茶即将上线“USDT鲨鱼鳍”和“BTC鲨鱼鳍”第2期产品。12月18日11:00-19日16:00,购买BTC或USDT鲨鱼鳍产品,可获BTC或USDT收益。详情见官网相关公告。[2020/12/17 15:33:29]

Nest在18-19年的熊市中诞生,准备时间充裕,所以,我们可以发现该项目与一些今年匆忙上线的国产DeFi项目相比,在算法机制和整体逻辑上更为自洽。Nest同时还孵化了Cofix、nHBTC、NYFI等,Cofix获得了coinbase、火币、dragonfly等投资,生态布局逐渐展开。

但最近一个月以来NEST突然不知原因地币价狂跌,各种猜测众说纷纭。

3.DODO(DODO)

DODO提供了一个非常刚需的解决方案——采用预言机作为喂价方案,通过主动做市商算法,解决DEX中的无常损失问题,一旦该问题得到解决,则可以实现多做市策略上链,降低交易滑点,极大的提升链上流动性。从应用角度,DODO可以算作是Uniswap的有力对手,后者采用的自动化做市商方案因无常损失问题,一直受到诟病。

DODO可以说是今年DeFi项目中的超级明星,一度受到圈内资本的热捧,总结起来就是“老牌开发团队——做过还算知名的项目”、“豪华投资人——币安领投500万美元,其它投资机构和个人数不胜数”,但是“时运不济——10月上线抹茶后一直下跌,至今只有4个交易所可交易DODO币”。根据Defipulse的数据,DODO现在的TVL仅为1380万美元左右。

4.?WingProject(WING)

WING是基于本体的首个融合信用要素的DeFi跨链平台,借助了本体的去中心化身份与评分体系。与我们此前报道过的NEO旗下Flamingo项目类似,WING由ONT团队内部孵化,9月中旬上线,受到火币的WING挖矿规则调整事件,以及ONG控盘传闻的影响,大多数散户矿工只是出于投机心理参与,项目在社区曾产生较大争议,9月以后就较少见诸媒体。不过,官网显示,Wing上的资产锁仓量目前已经超过6000万美元。

5.?dForce(DF)

dForce是一个老牌DeFi项目,熊市开始布局,因此生态范围较广,涵盖了稳定资产、流动性协议、借贷市场和衍生品市场等产品线,推出过一篮子稳定币USDx、去中心化借贷协议Lendf.Me和生财宝等产品,其中,发生在19年的Lendf.Me黑客入侵事件,一度使dForce蒙上阴影。作为dForce平台的治理币,DF的价格很大程度依赖应用场景的发展和用户增长,dForce现在的TVL超过3900万美元。同DODO一样,dForce也曾受到机构追捧,包括MulticoinCapital、火币资本和招银资本在内的知名机构均为其投资方。

6.?ForTube(FOR/KUN)

Fortube也是国内较早做DeFi的项目。在早期推出的ForTube1.0中,它的定位是一个开放金融平台,主要提供去中心化加密数字债券发行和清结算服务,以便为区块链项目打开债券融资渠道。但是在9月份上线的ForTube2.0中,项目逐渐转型为借贷平台,同时推出了去中心化稳定币协议QIAN。现在,ForTube的锁仓价值超过1700万美元,QIAN的锁仓价值超过500万美元,而国外同类借贷平台Maker、Compound和Aave的锁仓量均已超过10亿美元。

7.?Moonswap(MOON)

Moonswap一个争议较大的DEX,对标Uniswap和SushiSwap,项目方希望将能够在MoonSwap中建立流动性池,并将抵押资产跨链迁移到Conflux上。9月份上线之初,很多大V曾质疑该项目存在“预挖”和“无timelock”的问题。同时,尽管Conflux曾经澄清Moon是一个独立的Defi项目,但是从Conflux的支持力度上看,二者背后关联较高。

由于社区口碑难以挽回,MOON上线后也陷入了漫长的阴跌中,团队似乎已经放弃做市和继续上交易所。有一个细节是,Moon也曾给上述两个项目DF和FOR的社区用户空投奖励,国产项目抱团趋势明显。

除了上述项目,YFII、HBTC等勉强也算本土不错的项目。NEO孵化、声势最浩大的Flamingo币价接近归零。此外,预计后续三大交易所公链也会出现大量DeFi仿盘。

项目质量决定币价

我们可以看到,现在大多数国产DeFi争议较大,模式跟风国外,缺乏原生态的创新,轻口碑而重套路,因而难以成为头部项目。市场用脚投票,市值一再下滑。此外,除了个别团队在18-19年早有布局,其它大多项目都赶在今年八九月的DeFi热潮时批量上线,这时DeFi行情已经走到尾部,散户并不买单,所以导致后续的币价走势相当难看。

如图所示,除了RepublicProtocol这个伪国产项目,其它本土DeFi并没有真正打开局面。

数据来源:非小号

2020年可以说是DeFi项目的元年,从我们的盘点中可以看到,现在真正跑出来的本土项目非常少,尽管加密货币的市值很多时候都是虚值,但是其高低排位,仍能在一定程度上表达出市场态度。无论这些国产DeFi是昙花一现还是长牛,DeFi领域作为区块链目前最大的应用场景,这场马拉松竞赛仍只是刚刚开始,而现在的币圈老韭菜很难再为套路买单,项目质量已成为决定未来币价的唯一标准。

与17年不同,中国的加密货币环境发生了巨大变化。一方面是监管的严厉打击;另一方面DeFi的创新驱动、极客精神、社区化、小而灵活的特点,都与中国加密货币创业者格格不入。中国人控制的波场、三大交易所的公链为了自身流量,吸纳中国开发者去做仿盘,但某种程度也失去了与主流项目竞争的空间。尽管如此,2021年我们还是期待能够出现世界舞台上具有一定竞争力的项目。

本文作者是韩国区块链投资机构Hashed管理合伙人兼CEOSimonSeojoonKim,Hashed是韩国本土最大的专注加密货币投资的基金.

1900/1/1 0:00:00摘要:美国货币监理署宣布银行可以使用稳定币进行支付;兰博基尼经销商已支持加密货币支付;支付巨头PayPal投资美国加密税务初创公司Taxbit;摩根士丹利对MicroStrategy的持股比例提.

1900/1/1 0:00:00据AMBCrypto1月12日报道,新加坡数字资产交易所Zipmex今天在美国风险投资公司Jumpcapital的带领下完成了600万美元的融资,一举成为新闻焦点.

1900/1/1 0:00:00比特币在新的一年开始低于30,000美元的价格之后才达到40,000美元,回忆下,不到一年前的交易价格在4,000美元以下.

1900/1/1 0:00:00本文梳理了2020年加密领域最重要的事件,这些事件将对区块链和数字货币的采用产生持久的影响。我们在过去的一年里经历了很多起伏,主要是由于全球新冠病的爆发,导致国家瘫痪以及数百万人死亡.

1900/1/1 0:00:00这两天,有两个新项目很特别。它们试图把比特币算力给代币化。持有项目代币就等于持有一定的比特币挖矿算力,可以获得每日比特币产出,同时,如果不想要了,直接卖掉项目代币.

1900/1/1 0:00:00