本文来源:华尔街见闻,作者:曾心怡张家伟

2021年开年以来,A股呈现分化格局,机构资金集中抱团,继续加持大市值行业龙头股。

海外市场上,美股则是突现哀鸿,FAAMNG和特斯拉周一带领科技股下跌,一度冲上4.2万美元的比特币也重挫入熊。

这一次,“杀”了比特币和特斯拉们的“凶手”,正是王者归来、连续上涨触及新高的美元指数。

下一个遭受重创的会是谁?会是A股当中“业绩平稳且具备可持续性的消费龙头”吗?

新加坡金管局任命副总理兼财政部长黄循财担任董事会主席及GIC投委会主席:7月5日消息,据官方消息,新加坡金管局(MAS)任命副总理兼财政部长黄循财担任董事会主席及新加坡政府投资公司(GIC)投资策略委员会(ISC)主席,任期为2023年7月8日至2026年5月31日。

黄循财将接替高级部长兼社会政策协调部长尚达曼(Tharman Shanmugaratnam),后者自2011年5月起担任MAS主席长达12年,将于2023年7月8日卸任。

黄循财自2021年6月1日起担任MAS副主席,此前曾于2011年6月至2016年8月担任MAS董事会成员。[2023/7/5 22:18:16]

或许很有可能。

01A股消费核心龙头估值逻辑:

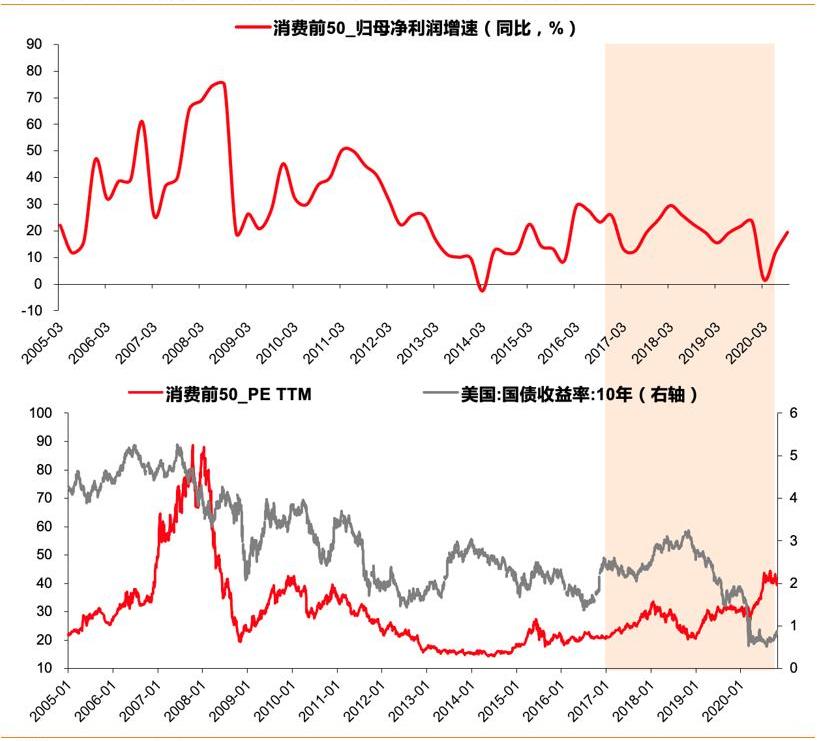

与短期业绩脱钩,取决于宏观利率变化

在周日的一份研报中,天风证券看到,机构执着抱团的公司大致有两类:一是外资最爱的稳定可持续消费龙头,二是景气度爆发的科技成长龙头。

MistTrack:Poly Network黑客已获利超1000万美元:金色财经报道,据慢雾旗下MistTrack监测,已发现Poly Network事件两笔新被盗交易,金额超过300万枚USDC和260万枚USDT。攻击者将USDC兑换为1557.36枚ETH并保存在地址(0x2f6c...7b82)中,将USDT兑换为1371.64枚ETH并保存在地址(0x3d66...7047)中。截至目前,黑客已经获利超过1000万美元。[2023/7/3 22:15:35]

其中,对于真正业绩爆发的科技成长方向而言,其超额收益的核心,不在于宏观环境的变化,而主要还是取决于自身的景气度能否持续爆发。

但是,对于消费类核心公司,其估值水平与短期业绩的波动正在脱钩,全球宏观上的利率、流动性、通胀等问题才是值得关注的焦点。

众所周知,外资的偏好在于“业绩的稳定性和可持续”,他们的选择是A股中一小部分最具备此能力的核心公司——集中在白酒、调味品、家电、医药等消费品行业中。

美众议院要求SEC主席对其的调查做出更好回应:金色财经报道,美国众议院三名委员会主席对美国证券交易委员会(SEC)主席Gary Gensler关于记录保存要求调查的回应表示不满。美国司法委员会主席、监督委员会主席和金融服务委员会主席发表了一封信,要求Gensler做出更令人满意的答复,并指出他们的直接要求。《华尔街日报》的一篇报道批评美国证券交易委员会和其他机构的记录保存不当,促使国会议员和众议员Tom Emmer采取行动。该报告强调了政府官员使用聊天记录处理公务的情况,而这些聊天记录并未被搜索以满足《信息自由法》的要求。最近的信函重申了最初的要求,并要求Gensler在不打算遵守的情况下做出解释。这封日期为6月28日的信还指出了Gensler 2021年公开会议日程中的不一致之处,并提到了加密货币。[2023/7/2 22:12:40]

其中的典例,自然就是市场最熟悉的绩优大白马——贵州茅台。

Ripple以2.5亿美元的价格收购加密货币托管公司Metaco:5月17日消息,Ripple 花费 2.5 亿美元收购了总部位于瑞士的加密货币托管公司 Metaco。此次收购将使 Ripple 能够通过将其技术整合到托管、发行和结算代币化资产中来扩展其产品。

此次收购通过现金和 Ripple 股权相结合的方式进行,Metaco 将继续作为一个独立的业务部门运营,由创始人 兼首席执行官 Adrien Treccani 领导。[2023/5/17 15:09:18]

但与此同时,天风证券注意到,自2017年外资流入开始,A股核心公司的估值逻辑已经有所变迁:核心消费公司的估值与美债收益率的反向相关性极强,而与短期业绩关联度明显下降。

比特币全网未确认交易数量为37921笔:金色财经报道,BTC.com数据显示,目前比特币全网未确认交易数量为37921笔,全网算力为337.94 EH/s,24小时交易速率为3.62交易/s,目前全网难度为46.84 T,预测下次难度上调1.92%至47.74 T,距离调整还剩6天。[2023/4/1 13:38:44]

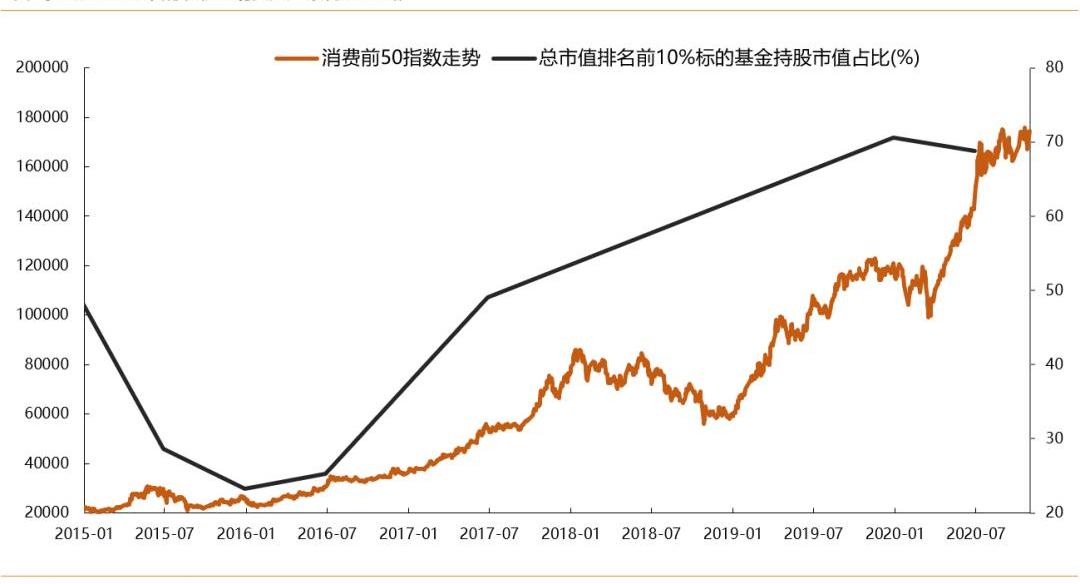

随后,国内资金也开始接受外资的定价逻辑,公募的发行和与核心消费资产的上涨,形成螺旋加速。

这一批核心公司明显跑赢市场→持有这一批核心公司的公募基金产品显著跑赢指数→个人投资者入市方式由开户炒股票转向申购这些公募基金产品→公募基金产品在2020年的发行全面爆发→给这一批核心公司继续带来增量资金。

天风证券认为,鉴于目前MSCI纳入A股比例仅有20%,中期来看,由于外资定价权还有进一步提升的空间,第一类抱团公司,也就是茅台之流的消费龙头估值仍然需要站在全球宏观视角来看待。

这也就是说,这批核心公司的估值很大程度上取决于全球,尤其是美国利率的变化;应该关注的焦点是全球流动性的问题,也即2021年美国疫苗接种的进展、美联储每次议息会议关于购买资产的态度。

02利率走高美元走强

资本盛宴或将迎来终结

为应对疫情危机,包括美联储在内的全球央行纷纷“大放水”,去年推出前所未有的宽松货币政策,令美元承压。

在彭博宏观市场评论员YeXie看来,美元走软是通货膨胀交易的一部分,从股票到大宗商品,这一切都从中受益。美元如果出现升值,这一场资本盛宴就可能终结。

如今,美元指数已经创下近四个月最大涨幅,站稳90关口上方,而美股则是应声下跌,遭受重创。

在类似的估值逻辑之下,下一个“遭殃”的,很可能就是A股消费核心龙头。

值得注意的是,因美国利率回升太快,华尔街大行也不再看空美元。

摩根士丹利全球宏观策略负责人MatthewHornbach周一表示,考虑到美国财政政策、货币政策以及通胀这三方面前景的新变化,美国实际利率已经进入筑底的过程,现在这个时点继续押注美元走弱已经没有吸引力了。

在1月9日的报告中,包括Hornbach在内的分析师也提到,“在美国新的财政刺激几率上升、美元交易拥挤之际,我们对美元的立场变为中性。”至于何时会转为看多,该投行称还在寻找相应的信号。

摩根士丹利称,这种观点转变背后主要有两个因素,首先是民主党赢得佐治亚州参议院决选,意味着美国最早可能于一季度出台新的最高1万亿美元的财政刺激;其次在于美联储可能要开始讨论货币政策正常化,这最早可能从6月就正式开始。

摩根士丹利称,在这两个因素影响下,市场对于美国利率继续保持低位、从而抑制美元走高的预期将会逐步改变,“随着关注焦点转向美国新的财政政策,我们认为美国实际利率以及美元都在筑底的过程中。”

03新一代散户要学会“听妈妈的话”?

对于跟风追捧特斯拉、哔哩哔哩以及比特币的散户来说,“央妈”的眼色再也无法忽视。

今年以来,尽管“全都是泡沫”的声音甚嚣尘上,然而特斯拉、B站均在年内强劲上涨的基础上续创新高,比特币也不断在历史高点附近徘徊。

这些资产虽然讲的是不同的故事,但他们身上却有一个抹难以忽视的共同点:年轻一代是他们最大的拥趸。

《福布斯》杂志专栏作者LeeorShimron在此前一篇文章中将特斯拉、比特币和标普500指数在过去六个月的价格相关性进行比较之后发现,特斯拉和比特币在过去六个月里表现出了0.615的强相关性,远超这两种资产与标普500指数之间的相关性。

作者认为,会得出这样的结果,其原因可能是,特斯拉与比特币的投资者基础相似,不仅有着类似的价值观,相信技术可以解决许多社会问题,一般也比较乐观。

此外,持有上述两种资产的投资者当中,散户占了很大一部分比例。其中,比特币本来就是靠散户起家,特斯拉也作为很多基金的权重股而被散户持有。

与此同时,还有很多投资特斯拉和比特币的人都是对它们极具信心的长期持有者。这部分玩家对技术及其潜在的社会影响深信不疑,无论手头的这两种资产怎么跌,都仍将继续持有,波动性再高也无所畏惧。

不过现在可能是时候看一眼“央妈”脸色了。

而现在,美联储官员关于宽松政策退出的讨论多了起来。

原文标题:DeGoinDeFi?DeFi名词解释DeGoDecentralisedGovernance?去中心化治理 治理可以被定义为“管理或监督某事(如一个国家或一个组织)的发展方向的行为或过.

1900/1/1 0:00:00金色观察|算法稳定币风起:博弈投机套利 金色财经meio刚刚16充分利用人们趋利的特性,与大量的博弈、投机、套利等行为共存,算法稳定币正在搅动加密世界.

1900/1/1 0:00:00作者|哈希派分析团队 数据:2023年共有620万枚BTC回归盈利,占供应量32.3%:金色财经报道,区块链分析公司Glassnode数据显示,在过去的12个月里.

1900/1/1 0:00:00AlphaFinance实验室将于本月推出AlphaHomoraV2,该版本会迎来新logo、用户界面,更多的功能以及合作伙伴.

1900/1/1 0:00:00自1月8日以来,比特币的价格已大幅下跌,最多下跌超过10000美元。Nexo首席执行官AntoniTrenchev表示,散户投资者可能是下跌背后的部分原因.

1900/1/1 0:00:00OKLink行业观察:投资数字资产的机构版图灰度OKLink23分钟前2581每年都有行情好的东西,比如前年的白酒、去年的白酒、今年的白酒、明年的白酒——白酒,永远的神;比特币,经常超神.

1900/1/1 0:00:00