太长不看:如今,许多流动性挖矿项目都依赖于DeFi借贷协议。DeFi借贷协议被视为一种相对安全成熟的利用密码学资产创造收益的方式。随着人们对DeFi协议的兴趣增长,我们认为现在正是时候写一篇文章来详细介绍DeFi借贷协议,从而帮助人们选择适合自己的借贷协议。这篇入门指南从年化利率、手续费和安全性方面对比了以太坊上流行的借贷平台,并解释了一些关于手续费的重要注意事项。

DeFi借贷协议可以让任何人无需经过KYC即可放贷获利,而且不同于中心化交易所,托管方不可能卷款跑路。

虽然投资多少都有一定的风险,但是很多DeFi借贷协议已经运行了一段时间,还没有发生重大事故。事实证明,这些借贷协议已经具有很强的抗攻击性,经过剧烈市场震荡仍屹立不倒,而且还能提供5%左右的年化收益率。

收益从哪儿来?

在比较流行的借贷平台并深入探讨选择借贷平台的重要注意事项之前,我们先要知道放贷收益来自哪里。就借贷协议而言,放贷收益来自借款人。

每个借贷协议都提供密码学资产贷款服务,并要求贷款人在还款时支付利息。利息会支付给储蓄者。通常,储蓄者的人数比贷款人多,因此贷款利率较高。

如何选择DeFi借贷平台

关于如何选择DeFi借贷协议,这一问题其实没有标准答案。AAVE、Compound和dYdX等流行的协议采取的模式大致相同,主要区别在于风险、收益和个性化需求。从这一角度出发,就可以进行一些重要考量。

年化收益率对比

在讨论借贷协议时,人们的第一个话题很可能是预期收益。换言之,人们想知道DeFi协议为储蓄者提供多少年化收益率。

年化收益率决定了在其它条件不变的情况下,储蓄者预期一年所能获得的利息收益。问题在于,DeFi协议提供的年化收益率波动很大。一般来说,年化收益率由存入资金和贷出资金之间的比率决定。如果借贷池中资金的利用率很高,存款利率就会上升,激励贷款人向借贷池中注入更多流动性,但是也会让很多贷款人望而却步。

稳定币crvUSD科普创新清算机制LLAMMA,可在抵押品价格下跌时逐步替换为稳定币:1月17日消息,Curve官方科普其稳定币crvUSD创新的清算机制LLAMMA,解释了LLAMMA通过AMM的特性进行针对债务人更友善的清算方式,让抵押品在价格下跌时逐渐转移成稳定币,让原本要清偿的债务有一定程度的稳定币可以偿还,同时在价格回稳时再逐渐把稳定币换回抵押品,而不是直接的触发清算导致债务人的亏损。

此前报道,2022年11月23日,去中心化交易平台CurveFinance开发者发布Curve即将推出的去中心化Stablecoin“crvUSD”的官方代码和白皮书。[2023/1/17 11:17:13]

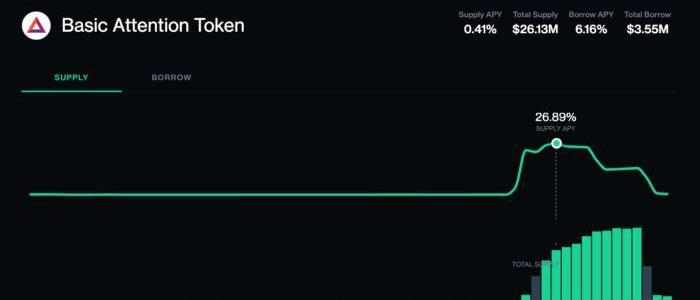

贷款人和储蓄者之间的比率可能会每天,甚至在每个区块间频繁发生变化。例如,在短短几天内,BAT协议上的BAT代币的年化收益率就曾因为Compound引入COMP治理代币从0%增至27%,后来又跌至0%。

-BAT年化收益率:从0%上涨至27%,又跌回0%-

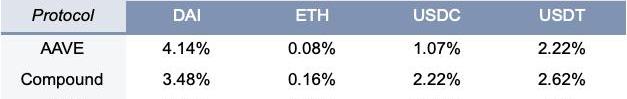

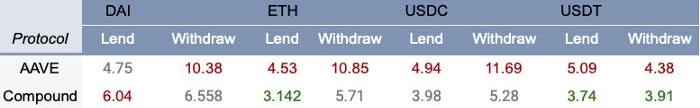

在撰写本文时,各DeFi借贷协议提供的年化收益率如下所示,但是有可能发生变化。

欧易OKEx将于3月18日推出DeFi系列科普视频:据欧易OKEx官方消息显示,欧易OKEx将正式推出DeFi系列科普视频《欧易DeFi20讲》,本系列节目由欧易OKEx亚太区CEO马克金主讲。该视频首期将于3月18日11:00(HKT)推出,用户可以在欧易OKEx官方学院、金色财经观看。

《欧易DeFi20讲》主要包含DeFi入门指南、全景解读DeFi生态及如何参与DeFi三个篇章,可以轻松使用户了解DeFi原理,洞察DeFi价值,掌握DeFi热点,更多详情请关注欧易OKEx官方学院。[2021/3/18 18:55:59]

从上图可以看出,不同协议之间乃至不同资产之间的年化收益率各不相同,即使是稳定币等高度相关资产也是如此。

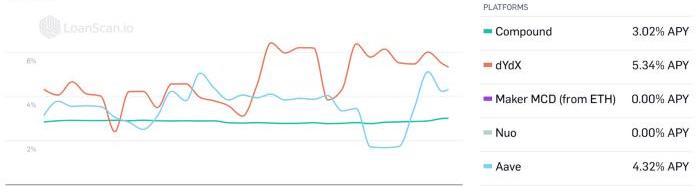

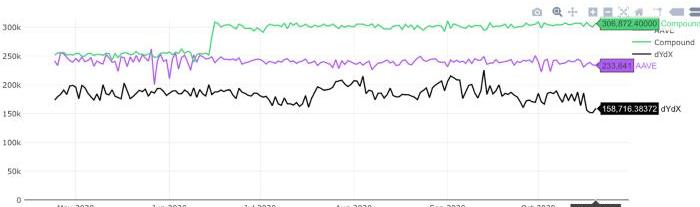

一种更好的方式是实时追踪年化收益率。Compound的网站上提供了该平台支持的所有资产的历史数据图。当然了,历史数据无法让我们预见未来,但是可以给我们提供很好的参考。

-过去30天不同平台上DAI的年化收益率-

交易成本和gas费

正如我们所知,以太坊上的每笔交易都要向矿工支付手续费,从而保障网络的安全性。每笔交易的美元成本主要取决于以下三个因素:

gas消耗量:代表计算的复杂性。智能合约越复杂,完成每笔交易所需的gas量就越多。

gas价格:用户对交易的需求量越大,gas价格越高。每个区块的空间都是有限的,因此用户必须支付更高的gas价格才能让自己的交易被打包进区块。

人大附中物理老师李永乐科普拜占庭将军问题和区块链:5月14日,人大附中物理老师、科普视频网红李永乐在其公众号发布视频《拜占庭将军问题是什么?区块链如何防范恶意节点?》。李永乐老师在视频中对拜占庭将军问题和区块链进行了讲解,他表示,拜占庭将军问题本质上指的是,在分布式计算机网络中,如果存在故障和恶意节点,是否能够保持正常节点的网络一致性问题。在近40年的时间里,人们提出了许多方案解决这一问题,称为拜占庭容错法。例如兰波特自己提出了口头协议、书面协议法,后来有人提出了实用拜占庭容错PBFT算法,在2008年,中本聪发明比特币后,人们又设想了通过区块链的方法解决这一问题。区块链通过算力证明来保持账本的一致性,也就是必须计算数学题,才能得到记账的权力,其他人对这个记账结果进行验证,如果是对的,就认可你的结果。与拜占庭问题比起来,就增加了叛徒的成本。[2020/5/14]

ETH价格:gas是用ETH支付的。如果ETH价格上涨,交易成本就会增加。

GasAmount*GasPrice*EthPrice=transaction_fee

gas和ETH的价格与DeFi借贷协议无关。二者均取决于以太坊区块链上用户对ETH和交易的需求。

使用平台所需消耗的gas量会根据不同的协议、不同的代币,乃至存入取出交易之分而发生变化。

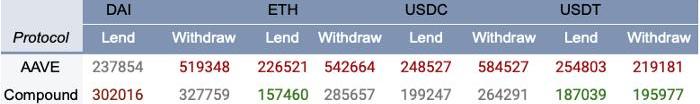

已知gas消耗量,将gas消耗量乘以gas价格和ETH价格,即可计算出交易价格。为了公平比较AAVE、Compound和dYdX协议,我们根据以太坊的交易历史,计算了各协议的单笔存款交易和单笔取款交易所需消耗的平均gas量。

声音 | 浪潮集团云南分公司总经理:云南区块链产业发展需从“科普”到“专精”不断深化:据昆明日报消息,浪潮集团云南分公司总经理郑昕表示,云南区块链产业发展需从“科普”到“专精”不断深化。下一步,浪潮将继续加大云南农业产业高质量发展体系建设力度,重点以普洱茶等云南优势产业为切入点,打造云南“绿色、有机农产品高地”的品牌形象,并在此基础上,开展基于区块链的供应链金融服务,解决中小企业贷款难、贷款贵问题。[2019/11/11]

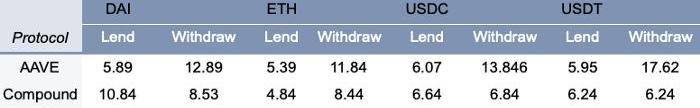

-钱包所显示的交易成本-

上表记录了当gas价格为50GWei,ETH价格为400美元时,钱包所显示的交易成本。

其中,无论是存款交易还是取款交易,dYdX协议上每种资产的交易成本都是最低的。Compound的ETH存款交易手续费最低,AAVE上所有资产的取款交易成本均远高于其它交易。

钱包显示的价格通常略微高估了交易成功所需消耗的实际gas量。为了更准确地进行估算,我们查看了这三个协议上较受欢迎的几种代币的交易gas上限的历史数据。具体结果可查看我们在DuneAnalytics上的数据看板。一些重点结论如下:

DAI存款交易的手续费在Compound上最高,在dYdX上最低。

下表显示了一个月来的平均gas消耗量。

动态 | 央行官微旧文重发“再科普”:范一飞详解数字货币:据中国经济网消息,今日,央行官微公众号头条重新发布央行副行长范一飞在2018年1月25日题为《关于央行数字货币的几点考虑》的文章,对央行数字货币再次进行科普。同时,微信公众号第二条发布支付司副司长穆长春8月10日在第三届中国金融四十人伊春论坛上的演讲。近年来,各主要国家和地区央行及货币当局均在对发行央行数字货币开展研究,新加坡央行和瑞典央行等已经开始进行相关试验,人民银行也在组织进行积极探索和研究。[2019/8/21]

-交易的平均gas消耗量-

-当gas价格为50Gwei,ETH价格为400美元时,交易的平均gas成本-

在大多数用例中,AAVE协议的使用成本都高于其它借贷协议。dYdX是一致性最高的协议,代币的存入和取出交易所需消耗的gas量相差无几。Compound在ETH存款交易方面的成本最低,而且在USDT的存入和取出交易方面的成本均低于AAVE。

计算

在决定是否参与借贷之前,你要先算一笔账。你需要根据每个协议当前的年化收益率、当前市场价、锁仓时间和最低质押量要求来做出正确的选择。

例如,我们想要在dYdX上存入USDC,因为单笔交易所需交纳的矿工手续费最低,且当前年化收益率最高。假设年化收益率稳定在5%,ETH价格稳定在400美元,gas价格由于网络拥堵达到50GWei。首先,我们计算存款和取款交易的gas费。

据表格数据显示,dYdX上存入和取出USDC所需消耗的gas总量为:

188,784+210,934=~400,000Gas

已知ETH价格为400美元,将gas总量乘以50GWei得到:

50*10^-9ETH/GAS*400,000GAS*400$/ETH=$8

考虑到手续费,我们应该借出至少X*0.05>$8,也就是160美元,才能保证一年后回本。当然了,这些参数都有可能发生变化。gas价格波动性很大,ETH价格和年化收益率每天也会发生变化。好处是,gas费几乎与存入的资金量无关。无论是存入100美元还是10万美元,以太坊网络所收取的手续费都是相同的。

安全性

安全性是选择协议时候的重要因素。运行在区块链上并不表示这些DeFi协议都是绝对安全的。说到底,所有这些推动协议运转的合约都只是软件,而任何软件都有可能出现导致用户资金损失或协议完全崩溃的漏洞。

最近的一个例子是bZxFulcrum平台,因为合约的bug导致用户损失了35万美金。事件发生时,协议只能完全暂停,不允许取款也不允许存入。

跟所有的金融服务一样,作为用户,有必要知道这些借贷平台是否积累了好评、是否可靠。AAVE、Compound和dYdX全都经过了著名的安全公司的代码审计。有几个平台还接受了不止一次审计。虽然审计并不是安全保障,因为代码可能仍然有缺陷,但要是没有经过审计,那这个协议到底可不可靠就要打一个问号了。

另一个需要考虑的重要安全因素是,是不是单一一个实体在控制着这些合约、谁持有控制密钥、如果资金丢失,是否有退款服务。有时候这些因素很难完全搞清楚,但用户不该就此放弃尽职调查。对大额储蓄用户来说尤其如此。

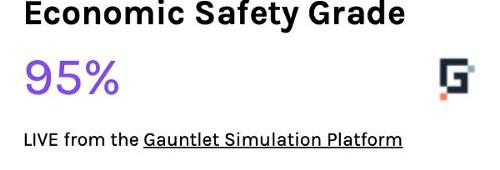

最近,Gauntlet联合Defipulse推出了一个安全指数,首先分析Compound和AAVE。安全指数基于由Garuntlet执行的内部模拟,模拟了多种市场情形和网络情形。安全指数的用意是确定各协议能保持偿付能力的可能性。这个指数不是一个恒定的数字,也没有把所有的风险点都纳入考量,但在做投资时也不失为一个可用的工具。

并非所有平台都支持同样多种类的token。在我们的测试中,dYdX是手续费方面表现最好的,但它仅支持USDC、DAI和ETH。AAVE和Compound支持的代币种类更大而全。举个例子,Compound上现在可以借出UNItoken,而如果你想借KNC,那就只能上AAVE。

在ZenGo上,我们最近已经加入了多种著名的DeFi代币到我们的支持资产列表中,包括上面提到的AAVE、UNI以及KNC代币。ZenGoSavings还集成了Compound协议,因此所有Compound支持的资产,都可以在Savings中使用,非常简单和安全,而且你还可以赚到COMPtoken。

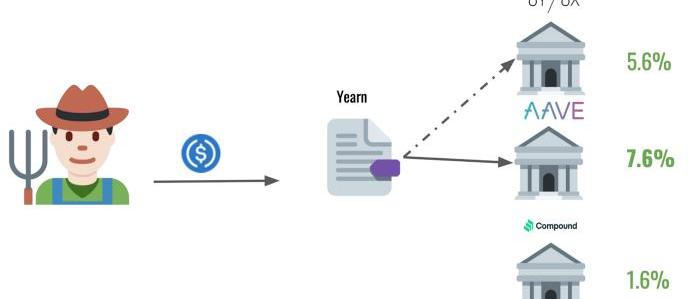

最后,如果这份指南不包含Yearn的话,那未免不完整。Yearn是由资深的智能合约开发者AndreCronje开发的一套协议,给大家带来了很多惊喜。Yearn的YFItoken最近也被加进了ZenGo的支持资产列表。

该协议一开始诞生的时候,是作为一个借贷协议的收益率聚合器而出现的,用意是帮助用户在不同的DeFi借贷平台上获得最大化的储蓄年化收益率。它不是靠人工来切换储蓄平台,而是把所有的资金都放到一个池子里,然后把所有资金都投到能产生最高收益率的平台中去。

每次用户与Yearn交互的时候,不论TA是存钱还是取钱,Yearn合约都会检查一次各平台的储蓄年化收益率。如果能产生最高收益率的平台不同于池内资金当前所在的平台,所有资金都会取出,转移到更为有利可图的平台上去。

-Yearn合约中的资金会在协议间转移-

现在的Yearn比起刚诞生的时候,其架构已经有所改变,但原理是一样的:把资金都放到一个池子里,让合约来决定这些钱应该放到哪里去产生收益。

在未来,Yearn的覆盖面可能会更广,但需要提醒的是,每多一个合约,就多一层复杂性和风险。而且,因为Yearn是一个聚合器,与之交互的手续费高低同样取决于所用的底层协议及添加进去的合约本身的复杂性。

借贷协议是使用密码学货币资产获得稳定收益且无需承担大量风险的好方法。不过,每个人都必须做自己的尽职调查,以保护自己的资产并从投资中获得最大利益。所以,务必保持下列习惯:

了解该协议所支付的年化收益率历史数值。虽然这个数值不可能是稳定的,但仍然是一个重要的指标。

想清楚要投入多少钱、投入多久。虽然你随时可以取出资金,但取款的手续费可能非常高昂。

了解协议的安全性以及运营方的名声。

过去几个月里手续费率居高不下,而且网络的使用量看起来只会随着更多协议发布而水涨船高,所以一次性投入较大的数额会比较划算。

原文链接:https://medium.com/zengo/intro-to-defi-lending-protocols-ebf0792b5bf3作者:AlexManuskin翻译&校对:闵敏&阿剑

记者?邢?萌?见习记者?张?博回顾2020年,区块链行业的发展令人振奋。人类对新兴技术总是抱有极高期待,或许会催生泡沫的出现.

1900/1/1 0:00:001月5日,美国货币监理署(OCC)表示,受联邦监管的银行可以使用稳定币进行支付和其他活动。OCC在一封解释信中表示,允许联邦银行使用区块链和稳定币进行结算,以及发行稳定币.

1900/1/1 0:00:00世界上从未有一个行业的发展速度能达到DeFi的水平。DeFi的创新之所以能以最快的速度发展,主要得益于DeFi的可组合性、可扩展性,这意味着任何人都可以借鉴他人的创新,然后像搭乐高一样,将两组甚.

1900/1/1 0:00:00短短几个小时的时间,DeFi保险代币Cover先是暴跌99%,再暴涨2000%,这趟死亡过山车让我这个观察者不禁吓出了一身冷汗.

1900/1/1 0:00:00原标题:《在多家交易所声称下架XRP之际,Ripple郑重回应SEC的"攻击"》随着XRP在交易所中下架和暂停交易后价值暴跌,RippleLabs周二发表声明.

1900/1/1 0:00:00区块链技术和加密领域的专家对这个问题进行了解答。弄清去中心化金融的开始点,几乎总是以一场言辞激烈的辩论告终.

1900/1/1 0:00:00