稳定币被誉为加密货币“皇冠上的明珠”。中本聪在比特币白皮书中,认为比特币是一种点对点的电子现金系统,但以比特币为代表的加密货币由于价格波动较大,很难在现实中充当衡量价值的标准,缺失货币“价值尺度”的职能。而稳定币很好的解决了这个问题,既有加密货币无国界、转账快速、交易透明等优点,又有相对稳定的价值。USDT作为使用最广泛的稳定币,发行量已经突破200亿,并取代BTC成为加密货币间的交易媒介。

算法稳定币在2020年的夏天才开始被大众所认知,它是稳定币的一种,既没有法币抵押型稳定币相对中心化的问题,也没有超额抵押稳定币资金利用率低的问题,但是目前的几种算法稳定币都还没有实现稳定币“价值稳定”这一核心功能。本文将详细介绍目前比较流行的算法稳定币项目,适合对算法稳定币感兴趣的新手阅读,熟练玩家亦可以温故而知新。

稳定币都具有弹性供应这一功能,按照弹性供应的实现方法,可以将现有的稳定币分为四类。

1.以Ampleforth为代表的rebase类

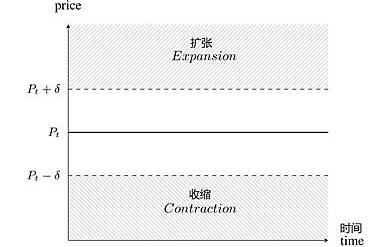

Ampleforth是算法稳定币中最具知名度的一个,它通过增加或减少AMPL的供应量,以使AMPL的价格维持在一美元附近。与其它类型的稳定币项目不同,Ampleforth使用rebase操作来整体改变所有用户持有的AMPL。rebase时参考的价格以过去24小时的成交量加权平均价为准,当该价格高于1.05美元时,所有用户钱包中的AMPL余额同时增加;价格低于0.95美元时,所有用户的AMPL余额同时减少。在这个过程中,用户持有的AMPL在供应量中的占比并不会发生变化。

美国财长耶伦:美国通胀仍然过高 但在过去6个月有所缓和:金色财经报道,美国财长耶伦表示,鉴于俄乌冲突和最近银行系统受到的压力,美国政府仍然对下行风险保持警惕。美国银行体系依然稳健,资本和流动性状况强劲,全球金融体系具有弹性。耶伦还表示,美国通胀仍然过高,但在过去6个月有所缓和。[2023/4/11 13:57:17]

虽然Ampleforth认为当今加密货币存在很强的关联性,通过AMPL的激励方式,可以使AMPL与比特币等加密货币的价格脱钩,从而增强资产的多样性,降低系统性风险。但是,到目前为止,AMPL并没有解决这一问题,并且这反而成了AMPL的缺陷。有几点原因可以解释为什么AMPL在市场波动时,无法保证价值稳定,甚至是放大了这种波动。

AMPL这类rebase类型的代币天然更适合在Uniswap这类去中心化交易所中交易,去中心化交易所可以通过算法自动完成rebase操作,增加或减少钱包余额。而中心化交易所需要先获取链上的余额变动,再在用户钱包中增加或减少余额,在这过程中的转账、交易等功能较难实现。gate.io就曾因为没有及时跟进链上的rebase,导致用户与自身损失。

以太坊网络中的去中心化交易所主要以ETH作为作为交易媒介,在Uniswap的v1版本中,甚至强制要求所有ERC20代币都只能和ETH建立交易对,ERC20代币之间的交易以ETH为中间媒介,通过路由实现。在v2版本中,虽然可以自由选择,但还是以ETH为主,AMPL在Uniswap中的流动性也在AMPL-ETH交易对上。按照这种方式,当加密货币整体下跌时,在没有外部力量参与的情况下,AMPL必然会随着ETH的下跌而下跌;当然ETH也能带动AMPL上涨。

2月1日至今ARK基金累计增持近7万股Coinbase股票:金色财经报道,数据显示,2月1日至今,ARK方舟基金累计增持69743股Coinbase股票(COIN),按当前价计算,价值约398万美元。截止周五收盘,COIN收盘报57.09美元。[2023/2/12 12:01:23]

当市场下跌时,AMPL难免也会遇到抛售,而随着AMPL的价格低于1美元,持有的AMPL价值在因为价格下跌而缩水的同时,用户手中的AMPL代币数量还会减少,这会扩大用户的恐慌情绪,导致进一步的抛售。在下跌时,AMPL很容易形成死亡螺旋;在上升时,容易形成螺旋上升。

因此,在牛市时,AMPL的表现通常会优于其它加密货币,但在熊市中同样会表现较差,相当于市场的放大器。2020年7月,AMPL的数量增发了57倍,在价格下跌58%的情况下,市值反而增长了23倍。

Yam的出现将市场的热度带到了高潮,Yam的代币通过挖矿公平发放,同时代币还可以用于治理。但在上线一天多之后,Yam因为因为rebase的逻辑错误而宣告失败,之后的Yamv3版本保留了rebase功能,但不如AMPL纯粹。Yam每次正向rebase产生的5%将不会分配给用户,而会直接在Uniswap的YAM-ETH交易对中卖出,换出的ETH存入国库。

随后,又出现了Antiample这种代币只减少不增加的项目,以及锚定其它加密货币的项目,如锚定LINK的SoftLink。很多仿盘来得快,去得也快,已经消失在人们的视野中。?

此前PANews曾分析过Rebase类代币,可点击阅读了解更多。《透视Rebase类代币:非对称机会成博弈窗口,紧缩比扩张更常见》

数据:过去五个月,Polygon网络唯一地址数增加4286万个:11月8日消息,PolygonScan数据显示,从2022年6月7日至11月7日,Polygon网络唯一地址数增加42,869,034个,五个月增长了约30%,平均每天新增超过28万个。(finbold)[2022/11/8 12:33:14]

2.以EmptySetDollar为代表的质押锁仓类

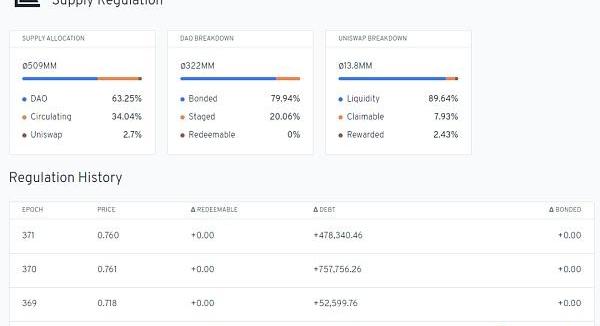

ESD目前供应量5.1亿,市值3.78亿美元,尽管ESD的价格已经从高点下跌了接近一半,EmptySetDolla的市值依然超越了Ampleforth,是目前市值最高的算法稳定币项目。ESD既是其中的稳定币,也可以代表通过DAO申领增发的代币的股权,通过抵押ESD允许用户获得供应增加以及参与治理的奖励。

ESD的价格稳定性同样基于一种弹性供应模型。当ESD价格高于1美元,协议需要增加供应量时,会铸造新的ESD代币,这些代币会被分给质押者;如果此时系统中有尚未偿还的债务,则会优先偿还这些债务。当ESD的价格下跌时,用户可以选择销毁ESD以优惠价格购买债券,若价格再次高于1美元,债券可以1:1赎回ESD。如果在债券购买后的30天内没有被赎回,这些债券将被销毁,对应购买债券的资产将全部损失。

金融服务平台Marex聘请Ilan Solot和Mark Arasaratnam担任数字资产联席主管:11月2日消息,金融服务平台Marex雇佣了两名加密技术人员,负责为机构投资者提供数字资产。Marex已聘请Ilan Solot和Mark Arasaratnam担任数字资产的联席主管。

Solot是加密基金Tagus Capital的前合伙人,还曾在私人投资银行Brown Brothers Harriman工作过,还曾与国际货币基金组织合作过。Arasaratnam拥有17年金融服务经验,最近在食品初创公司M-EAT和在线购物平台The Chapar工作。

两人受聘提供简单、安全的产品,帮助机构投资者接触加密货币和去中心化金融 (DeFi)。Marex计划将其在托管、执行、风险管理和收益产生方面的专业知识融入数字资产。(CoinDesk)[2022/11/2 12:09:58]

在ESD发行的前30天,ESD的价格预言机被设定为1.1USDC,在这期间,ESD的供应量每8小时增加10%。ESD的早期参与者获得了上百倍的收益。

与其它项目不同,EmptySetDollar还引入了锁仓机制。在系统没有债务的情况下,增发的ESD并不会直接分发给ESD的持有者,而是会奖励给质押ESD以及UniswapESD-USDC的LPtoken的质押者。退出时,ESD与LPtoken的解锁时间分别为15epochs和5epochs。因为锁定了大量的ESD,在ESD的市值已经达到数亿美元时,外部流通的ESD也极少,这也是ESD被很多人认为是资金盘的原因,这种机制在下跌时很容易造成死亡螺旋。

印度经济部长:印度加密货币磋商文件已经准备就绪:5月30日消息,印度经济部长Seth表示,印度加密货币磋商文件已经准备就绪。需要全球就加密货币监管达成共识。(金十)[2022/5/30 3:50:46]

鉴于当前ESD的供应量已经很高,无论是否高于1美元,参与ESD的性价比都不好,购买债券更是存在本金全部损失的风险。

各种各样的算法稳定币仿盘在近段时间特别疯狂,DynamincSetDollar就是其中的一个,DSD与ESD的机制基本完全相同,只是修改了几个参数,其中epoch的时间由ESD的8小时改为了2小时。目前DSD的供应量也已经达到1.41亿,流通市值1.21亿美元。

3.以BasisCash为代表的多代币类

BssisCashfork自因监管而关闭的一个项目Basis,BasisCash将其权益代币独立了出来,此外还保留了债券,因此协议中共包含三种代币,BasisCash、BasisShare和BasisBond,其中BAB是不可转移的。BAC是其中的稳定币,锚定1美元;BAS为权益代币,可以分配新铸造的BAC代币;BAB为债券,BAB的价格等于BAC价格的平方,比如BAC为0.7美元时,BAB的价格为0.7BAC。

与ESD一样,当BAC高于1美元时,系统首先允许债券持有者赎回BAC。如果此时还有BAC生成,则以铸币税的形式分配给Boardroom,用户抵押BAS来赚取BAC的每日铸币税。

BasisCash中的代币以公平的形式分发,一开始向5个稳定币池发放共发放5万BAC,BAS奖励给BAC-DAI和BAS-DAI的UniswapLPtoken质押者。

不同的是,BasisCash分离了稳定币与权益代币,这样BAC将不受权益代币抛压的影响。同样是质押代币收取铸币税,若ESD的质押者要解除质押并在市场上卖出,ESD在二级市场上的价格将会下跌。但在BasisCash中,BAS的抛售并不会直接影响BAC的价格。这样BAC的价格将会比ESD更加稳定,BAC也更加实用。

目前BasisCash已经上线超过30天,BAS也经过了第一次减产。在减产之时,BAS的价格不断拉升,吸引了很多用户。

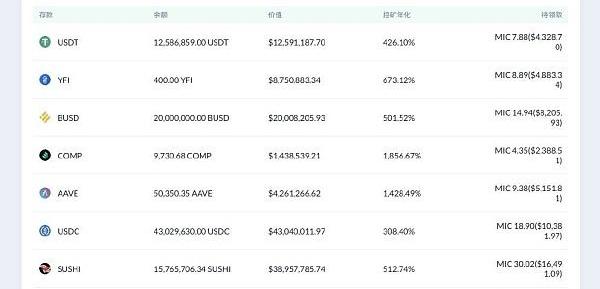

因为BasisCash的热度,市场上出现了各种各样的仿盘。其中以BasisDollar与MithCash受到的关注最多,它们相比BasisCash只是修改了部分参数。比如MithCash在前期MIC的产出中,将矿池数量增加到了16个。稳定币池除了常用的法币抵押型稳定币外,还增加了算法稳定币ESD、BAC、FRAX;社区池除了项目方自己的MITH以外,还有YFI、COMP、LINK、AAVE等其它7种DeFi代币。因此,MithCash吸引了非常多的社区支持,挖矿热度可能赶超Yam。在上线15分钟时,MithCash中就已经锁定了2亿美元的资金;上线4小时,锁定资金达到了8亿美元。一张疑似FTXCEOSam的地址详情图片显示,该地址共有1.29亿美元的资金在挖取MIC和MIS。

4.以Frax为代表的部分算法稳定币

Frax是首个部分算法稳定币项目,在现有算法稳定币的基础上,增加了使用部分稳定币作为抵押资产的概念。Frax中有两种代币,稳定币FRAX和治理代币FXS。铸造稳定币FRAX需要消耗稳定币USDC和治理代币FXS,在创世阶段只需要消耗USDC。初始时抵押率为100%,即全部使用USDC抵押铸造FRAX,之后抵押率每小时调整一次,若FRAX价格大于1美元,则降低抵押率,增加FXS在其中的份额;若FRAX低于1美元则升高抵押率。抵押率每小时调整一次,每次调整0.25%。

按照预期,在上线之后,由于算法稳定币的热度以及FXS的稀缺,抵押率将不断降低,而FXS的价格将不断上涨。而在实际过程中却没有达到预期,其中有一些地方值得思考。

Frax项目有私募,并且会很快解锁一部分,参与不够公平,导致缺乏大资金的入场。

即便如此,FRAX的铸币量也在1小时内超过了2000万美元,但由于存在FRAX-ETH交易对,Frax上线不久后恰逢ETH下跌,导致FRAX被动下跌而不足一美元,抵押率逐渐上升至100%,FXS消耗不足。

虽然项目中设有价格稳定机制,但铸币和赎回时都会被系统扣除部分费用,因此在FRAX价格低于1美元时,由于成本过高,套利者并没有意愿从市场上回购FRAX,再销毁FRAX赎回USDC。

由于FRAX价格低于1美元,导致FXS不能很好的利用,在上线不久后Frax即进入类似死亡螺旋的情景,直至FRAX重新回到需要100%的USDC抵押的状态,FXS在短时间内从20多美元跌至5美元。好在项目在上线之前就已经获得了很高的关注,ETH的上涨与其它项目支持使FRAX的价格重新回到1美元以上。现在FRAX的供应量已经达到7600万,抵押率也降至88.75%,这意味着铸造FRAX需要消耗11.25%的FXS,FXS的价格也回到了7美元。

总结

当前的算法稳定币项目都还处于实验阶段,并不能实现价格的稳定,甚至会放大市场的波动。从目前的格局来看,只有以太坊网络中的项目获得了较大的资金支持,而其它区块链上的项目可能只有几百万美元的锁仓。算法稳定币非常依赖机制的创新,某些机制直接来自于学术论文,如果能够设计出足够优秀的机制,可能引发算法稳定币的应用。此外,在算法稳定币的LPtoken挖矿阶段,特别依靠博弈论相关的专业知识,普通用户在初始时可用稳定币参与。

原标题:《波场再陷证券争议》1月5日,波场TRON「违反证券法被美国监管机构调查」的消息在国内币圈传开.

1900/1/1 0:00:00编者按:单就区块链这个技术而言,它并不是一个盈利的工具,但通过区块链技术赋能,让产业或者产品得到改善或优化,这才是区块链技术的价值所在。2019-2020年,可谓是区块链应用开花结果之年.

1900/1/1 0:00:0012月21日,比原链与慢雾科技共同宣布达成战略合作关系,双方将在产品审计、资产安全等生态安全方向进行深度合作.

1900/1/1 0:00:002020年,你与DeFi有哪些精彩故事?从2019年DeFi概念初接触,到2020年上半年翻阅《HowtoDeFi》小册子进一步了解.

1900/1/1 0:00:00摩根大通的策略师表示,比特币的价格可能会达到14.6万美元,不过这需要一些时间。 摩根大通寻求聘请将产品推向加密领域新客户:金色财经报道,华尔街大型银行摩根大通正在寻求扩大其在加密市场的影响力,

1900/1/1 0:00:00以太坊开发人员已经开始审查网络费用定价的算法更改,这有可能导致以太坊总供应量减少。以太坊改进提案1559为网络设置了一种基础费用,该基础费用是根据网络是否拥塞而通过算法计算得出的,会根据情况相应.

1900/1/1 0:00:00