分布式研报系列旨在分享分布式资本对于行业诸多赛道的深度洞察以及真知灼见。分布式研报第一期是由投资总监黄冰洁Chloe对于数字资产托管赛道的研究与分析。

对于数字货币托管的定义

简单来说,数字货币托管就是提供数字货币安全保存与管理的第三方服务。广义上,任何提供数字货币「存管」服务的,均可以称为托管服务,包括钱包,机构托管等。为了提高可对比性和针对性,本文所研究的数字货币托管服务指的是中心化的机构托管。

行业现状

前浪紧守高地,后浪猛烈冲刺

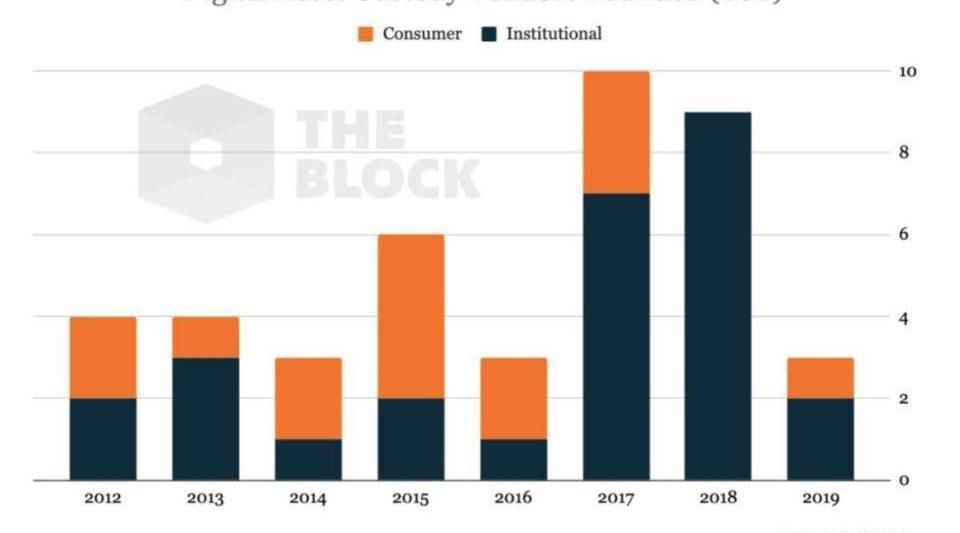

目前行业几家最具知名度的BitGo(2013),Coinbase(2012),ItBit(2012,后改名Paxos)和Xapo(2013,后被Coinbase收购)等,均开始于2012左右。在BTC第一次被华尔街日报报道,受到大众关注后,经过这么多年的发展,这几家机构在客户渠道、资金量、品牌等方面都积累了优势。虽然他们目前还没有形成绝对的一家独大的局势,但是头部优势不容忽视。

开源证券研报:能否取得合法地位等将直接影响比特币长期价格表现:2月9日消息,开源证券宏观研报显示,比特币目前可在部分国家替代官方法币,用于商品购买、金融交易等。同时,比特币的数量上限被锁定为2100万枚,较黄金更加稀缺。这一背景下,比特币被认为有望成为全球性“保值货币”,可对冲美元等滥发风险。中短期来看,伴随全球经济在疫苗支持下修复加快、主流央行政策退出预期抬升,比特币价格波动或将加大。长期而言,比特币能否真正成为全球性“保值货币”,与数字货币发展、监管政策变化等密切相关。比特币目前合法性未被广泛承认,在大部分国家游离于法律和监管的灰色地带。对于比特币而言,能否取得合法地位及不被有国家主权背书的数字货币替代,将直接影响长期价格表现。(券商中国)[2021/2/9 19:15:53]

受到了12-13年这批比较成功的托管机构的启发,17、18年当区块链行业屡创新高,大量热钱涌入。当整个行业再次成为人们茶余饭后闲聊热点的时候,最新一波大量新玩家也进军数字货币托管行业。在这期间,除了初创企业外,也不乏背景雄厚的实力派新玩家,例如Fidelity,Bakkt等。

研报:HT有望成为加密货币世界“新十年”核心资产:7月28日,据研究报告《下注加密新十年核心资产:通缩的生息资产HT》指出,以HT为代表的一系列币种,已经良好地具备在加密货币世界新十年成为“核心资产”的条件。HT的生态具有高规格的价值注入,使其能够在每年高速通缩的情况下,兼具生息的特点。

经过测算,在未来5年,HT很可能在目前基础上实现每年4%~12%的通缩,则5年后HT保守预测可能仅剩约1.2亿枚,是目前的61%。同时,HT持有者能够获取一个很有竞争力的生息增长,保守估计每年高达18.5%左右。因此,它将成为加密货币世界新十年最值得下注的新的核心资产。[2020/7/28]

这些新玩家来势汹汹,挑战着现有玩家,因此目前行业离稳定期还尚早,行业格局依旧有大调整的可能。

动态 | 平安证券晨会研报:区块链等信息技术融合发展趋势明显:据证券日报-12月27日券商晨会研报汇编,平安证券认为,在宏观经济承压的大环境下,国内多数行业的中短期前景难言乐观。不过,由于计算机行业与宏观经济波动的相关性相对偏低,政策支持力度不减,加之云计算、大数据、人工智能、区块链等新一代信息技术融合发展趋势明显,我们认为计算机行业的复苏态势仍将延续,相对表现将好于多数行业。[2018/12/27]

业务从单一走向复杂

早期的托管业务比较单一,主要是把用户的资产以一种安全的方式静态存放起来。这样做的劣势有:

资金使用率低;

行业的同质化高,价值获取能力低;

收费模式单一。

这些劣势直接结果是托管业务的利润太薄,加上部分托管机构承担着非常重的合规成本,甚至会出现入不敷出的情况。

近年来,越来越多托管项目为取得长远可持续的发展,开始利用自身的品牌认可度、托管的资金量和用户数等优势,开拓新的服务。例如BitGo利用了自身客户数量多,资金量大的优势,为其用户提供了大额OTC和机构间清算的服务;CoinbaseCustody利用了自己交易所交叉销售和项目关系的优势,积极与项目共同开展Staking的服务;Paxos利用其合规和银行关系的优势,展开了合规稳定币的服务;Bakkt利用其传统背景和与传统机构的关系的优势,计划为30多家传统企业提供区块链用户积分管理服务。

天风证券最新研报:预计2020年国内供应链金融规模达15万亿,区块链能够更好的进行企业风险刻画:4月16日,天风证券最新研报显示,预计到2020年,国内供应链金融市场规模将接近15万亿元。研报显示,供应链上的核心企业以及做供应链管理的传统巨头企业天然具有开展供应链金融业务的优势,而区块链技术能够更好的进行企业风险刻画,从而扩大业务覆盖范围,因此非常有动力搭建区块链供应链金融平台,但对自身供应链之外的企业吸引力较低。但区块链初创公司在与核心企业的谈判中,并不具备非常大的话语权,因此目前主要还是以技术服务商的角色来参与,很难做成生态。[2018/4/16]

除了上述的拓展业务外,行业还在积极讨论更多可行的业务。其中,基于托管资产的资管和借贷业务是最受瞩目的拓展业务。这两块业务备受瞩目的原因是如果能够实现资产管理和借贷,托管机构基本上就实现了从托管到银行的跨越。曾经,数字货币市场里涌现出无数号称要成为数字货币银行的项目。从目前看来,能够开展借贷和资管业务的托管机构离是这个目标非常近的。虽然利益巨大,但托管机构还未大举进军借贷与托管的主要原因是监管:要开展资管和借贷业务,就无法避免要动用用户资产,这超出了用户一开始授予托管机构权利范围,也可能超出托管牌照所允许的经营范围。然而,托管机构在资管和借贷的探索还未停止,托管银行化的动向依旧值得关注。

时戳资本发布研报:未来3年区块链发展四大趋势:4月9日,区块链投资机构时戳资本发布了《区块链行业发展与投资机会研究报告》,报告从区块链的基本定义、产业图谱、投融资情况、世界各国政府机构如何对待区块链以及未来区块链行业的发展趋势等方面进行了阐述。关于区块链行业的发展趋势,时戳资本指出,区块链在接下来的3年时间会呈现四大发展趋势:区块链公链项目技术冲刺、跨领域技术融合、区块链垂直应用加速落地、市场宣传规模持续扩大。此外,在私有财产安全、资产管理、跨区域价值交换、降低社会信用成本等需求侧也存在着巨大的驱动力推动区块链行业向前发展。[2018/4/9]

总的来说,托管机构正在依仗其品牌、客源和资金优势,开展更多价值高的服务。整个托管生态呈现趋向复杂化的趋势。因此,虽然过去托管机构因为盈利能力低且主要服务于机构客户,以散户为主的数字货币生态处于相对不受关注的边缘位置;但由于其具有极大的业务可拓展性,有望逐步成为交易生态中非常重要的战略高地。

合规优势明显

目前全球几家知名的托管机构,包括BitGo、Coinbase、Paxos、Bakkt、Anchorage等均为合规机构。另外,从托管业务上来看,强调金融监管的美国市场,其托管发展要早于其他地区。这样的市场格局反映了合规对托管业务的重要性。

在合规上,托管和交易所展现出了完全不一样的偏好:托管依赖合规,而交易所合规却是毁誉参半。这种对合规偏好性的分歧也不难理解;一方面,托管的客户以机构为主,且主要的增量预期来自于传统机构,传统机构对合规有着硬性要求;另一方面,托管的重要供应商,例如保险机构,对于合规也有一定偏好。

目前,数字货币托管机构主要通过传统托管牌照或美国纽约州的Bitlicense进行合规。在未来,各国也可能出现更加针对数字货币托管业务的牌照,例如德国的监管机构Bafin就在考虑拓展其颁发的银行牌照的业务范围至数字货币。

纵向整合初露苗头

2019年Coinbase完成了对Xapo托管业务的收购,这笔收购使得Coinbase能够拓展自身的交易业务,例如吸引更多像Greyscale这样谨慎配置加密货币的传统机构等。

除了Coinbase外,Bakkt、Gemini等交易所也通过增加托管服务的方式,拓展业务。虽然Bakkt、Gemini等并不是按照严格的并购术语进行「纵向整合」的,但本质均希望通过托管业务和其他业务的联动,创造更强的总体价值。

正如上文提到的一样,由于单独的托管业务价值获取能力低,但是托管业务具备非常强的可拓展性及与其他业务的协同性,因此具备非常高的「整合价值」。

未来展望

如上文所讲到的,无论出于何种目的:为了抓住传统机构入场的机会,或为了拓展现有的业务等,托管业务都拥有着非常重要的战略地位。因此,我们还将预见到越来越多玩家进入托管市场。

然而,虽然许多区块链创业者自嘲区块链创业是「草根」创业,但托管赛道却是个非常「拼爹」的赛道,对「草根」或是「从零开始」的创业者并不友好。这样的推测是基于托管行业的几个特性:

高的销售壁垒。由于托管主要面对的是机构用户,机构销售存在信任壁垒高,销售周期长的特性,这对于没有强资源,现金流相对不阔绰的初创企业而言,是个巨大的挑战。

依赖合规。正如上文提到的,合规很可能成为赢得「托管之战」的必要条件,但高昂的合规成本可能让创业者不堪重负。在欧美等发达地区,寻求合规的创业者在早期就要承担高额的合规成本。一般来说,合规成本包括:前期的法律准备、申请合规过程中的时间成本、申请完成后需准备的储备金,以及后续为满足合规要求的额外运营成本。通常,创业者在真正能够开展业务之前,就已经需要支付前三部分的合规成本,因此对创业者带来很大的融资难度和挑战。

托管业务自身的盈利能力差。如果单独仅看托管业务,它的价值获取能力是非常有限的。

仅凭收取托管金额一定比例的手续费,在目前行业规模有限、增速较缓的情况下,甚至难以覆盖其高昂的合规和运营成本。而托管业务真正的价值在于其与其他业务的协同,对于新入场且规模较小的草根初创项目而言,比较难达到具备竞争力的业务协同水平。

因此,虽然现在还不能完全排除新的「纯草根」的托管创业团队成功的可能性,但这类项目往往需要在目前几个主要竞争维度之外,有新的突破。

目前有「背景优势」的管新入场者主要有三种:

第一类是依靠强大的资金和投资人背景,平地起高楼,实现全生态的从零到一。这类项目的代表有Bakkt等机构;

第二类是依托现有数字货币相关的其他业务,通过托管实现生态的拓展与协作。这类项目的代表有CoinbaseCustody、GeminiCustody和比特大陆的Matrixport等;

第三类是依托现有的法币托管与管理业务,通过开展数字货币托管业务而进军数字货币业务。这类项目的代表有Fidelity,以及网传要开展数字货币托管业务的日本银行巨头Nomura,荷兰银行巨头ING,韩国最大银行KBFinancialGroup等。

预计这类项目将发挥各自的优势,八仙过海,各显神通。另外由于还不确定某些项目的入场方式,项目和项目间可竞争,也可能是合作。目前很难预见这种竞争的终局会是如何,但有两个不算太大胆的猜想:1.市场不会发展成寡头垄断,而是会达到多方共存的平衡;2.市场将呈现地域化,即不同地区将出现具备当地优势的托管企业。

标签:区块链数字货币coinbaseOIN区块链技术通俗讲解ppt买数字货币是什么意思Coinbase官网网址likecoin币值

聚咖说,发区块链热点发声!本期《聚咖说》的特邀主持是链得得市场兼运营总监Dana,邀请到的分享嘉宾是知密大学发起人刘昌用。本期直播访谈的主题是:从去中心化金融到密码经济.

1900/1/1 0:00:00纳斯达克上市公司GreenproCapitalCorp周一宣布,计划成立一个比特币基金进行投资.

1900/1/1 0:00:00据ambcrypto12月27日报道,日本数字货币论坛主席透露,该联盟希望在2023年之前开发出“某种形式的”数字货币.

1900/1/1 0:00:00来源:https://cryptoslate.com/level-2-scaling-project-loopring-lrc-shoots-over-50-higher-amid-ethere.

1900/1/1 0:00:00原文作者:BlockArk2020年12月31日下午4点,BlockArk首席分析师墨客,在Uniswap中文社区进行了「算法稳定币解读」的年末分享直播.

1900/1/1 0:00:00财联社讯,华尔街大空头、投研机构RosenbergResearch创始人罗森伯格(DavidRosenberg)警告投资者,当前的美股和比特币是巨型泡沫.

1900/1/1 0:00:00