来源:Deribit德瑞大学

加密货币在上世纪80年代的日本牛市撕下一页。

在那段时间里,日本的经济增长非常迅猛,它的土地价值是美国的四倍。以日经指数衡量,日本股市从1970年到1990年上涨了1520%。东京皇宫的标价比整个加州还要高。

在过去的整整10年里,这个“日出之地”一直处于一种全面爆发的资产狂热之中。

这是加密货币投资者热切期待的市场类型。而那些定位于这类市场的人肯定会享受即将到来的增长。

让我们继续,看看是什么推动了日本的增长,它将如何在加密货币上留下自己的印记。

窗口指导

它可以归结为一个四个字母的单词。债务。

就是这样,秘密就是这个。

空前的信贷扩张推动了日本市场的增长。它的规模如此之大,以至于新借款人没有地方可以消费,这导致了投机性资产购买。这是该国最大资产泡沫的催化剂。

法国农业信贷银行与意大利银行进行中小企业债券代币化试验:金色财经报道,意大利银行的Fintech Milano Hub正在进行一系列DLT试验,其中一项是针对意大利中小企业发行的债务工具,包括债券。代币化的债券解决方案由技术提供商BlockInvest领导,它得到了法国农业信贷银行的支持。它将涉及一个由农业信贷银行意大利分行、其财富管理子公司Indosuez、新银行Illimity和德勤组成的财团。

其目的是使个人能够投资于中小企业的债务工具。虽然发行将在公共区块链上进行(BlockInvest使用Ethereum和Polygon),但只有经认可的投资者才能购买代币。BlockInvest还旨在利用自己的区块链标准探索一个潜在的二级市场,以确保发行人的代币之间的互操作性。[2023/5/19 15:12:39]

在这种情况下,信贷扩张只是新货币或债务的一种花哨说法。并且大部分是可以互换的。这种新货币实际上是由银行以抵押物发放贷款而创造的。

中信证券研究所副所长:积极配合央行数字货币的发行和使用,将有助于加强对于银行信贷资金的把控:中信证券研究所副所长、首席FICC分析师明明在接受《每日经济新闻》记者采访时表示,拥抱科技,积极配合央行数字货币的发行和使用,将有助于加强对于银行信贷资金的把控。(每日经济新闻)[2020/12/26 16:34:30]

从1970年到1990年,这种货币创造使日元的M2货币供应量膨胀了939%。

日本央行是木偶的主人。他们的控制方法是窗口引导。窗口指导是央行通过下放配额来指导放贷银行的一种机制。这就保证了银行能够发放一定数量的贷款,进而推动经济增长。

日本央行采用的另一个方法是低利率。这给了借款人更多激励来承担更多的债务。

这种受到鼓励的借贷和较低利率的环境一直持续到本世纪初,那时信贷创造陷入停滞。就在这个时候,日本央行提高了利率,导致大量企业破产和市场抛售。

印度工业信贷投资银行在区块链平台上接受了250多家企业:印度工业信贷投资银行(ICICI Bank)在区块链平台上接受了250多家企业。ICICI Bank是印度第二大银行,也是最大的私营银行,规模仅次于印度国家银行(SBI)。[2018/4/17]

日本央行示意,狂欢已经结束。随之而来的后遗症导致了现在所谓的日本失去的十年。

很难说,如果窗口指导和低利率的组合被允许继续下去会发生什么。但显而易见的是,强制发债迫使资金流向风险较高的资产。这就是土地价值失控的原因。

那么我为什么要提到窗口指导、利率和债务……以及由此产生的资产泡沫?

因为加密货币刚刚体验到了债务对市场的影响。

加密货币的火箭燃料

在汉语中,“贷”的意思是借款或为贷款提供资金。

对于加密货币DAI来说,它是一个债务担保的稳定币,也是去中心化金融发展的火箭燃料。当借款人根据Maker协议将他们的加密货币抵押品锁定在一个名为CDP的金库中时,DAI的创造就发生了。一旦锁定,协议将铸造DAI。

瑞银、巴克莱银行与瑞士信贷等公司共推以太坊分布式合约平台:为了响应新的监管要求,一些世界级大银行透露了正在进行的一个试点,旨在简化以太坊的智能合约。瑞士银行巨头瑞银(UBS)在巴克莱、瑞士信贷、KBC、SIX和Thomson Reuters的帮助下,进行了大规模自主分布式合约平台(简称Madrec)的试点,旨在使银行更容易协调交易数据。瑞士银行区块链研究与开发部负责人Peter Stephens在接受CoinDesk专访时解释,使用区块链技术,可以在不牺牲任何竞争优势的情况下帮助用户节省资金。[2017/12/12]

这是区块链上的货币创造行为。正是这个看似简单的过程在6月份一夜之间引发了去中心化金融运动。

在它存在的所有时间里,DAI似乎从未真正起飞过。从2019年到2020年中期,DAI在流通中经历了起起伏伏,没有比6月28日的1.2388亿市场增长太多。今天,加密货币市场的规模达到2610亿美元。

6月29日,Compound永久地改变了加密货币世界。这标志着加密货币撕下了日本窗口指导时代的一页。

Compound鼓励用户在其平台上存入DAI,作为贷款的抵押品。作为交换,Compound用其新铸造的COMP代币奖励借款人。然后借款人反过来以债务的70-100%出售代币。这是把免费的钱塞进借款人的钱包。鼓励更多的借贷。

为了分享这一意外收益,用户需要在Maker上铸造DAI。当时,ETH的借款利率非常诱人,接近0%。这意味着去中心化加密货币的准中央银行鼓励用户承担越来越多的债务。

他们确实借了更多的债务。

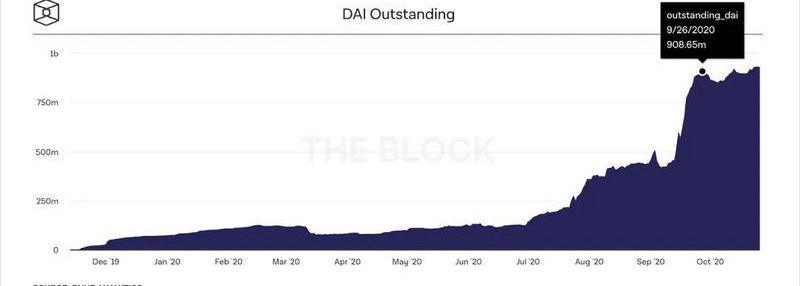

下面的图表显示,DAI的流通量仅在三个月内就增长了633%。

来源:TheBlock

众所周知,秘密不是刚刚泄露的,而是得到充分展示。债务推动市场走高的事实已不再是秘密。

在这三个月期间,加密货币的总市值扩大了近50%,达到3820亿美元。DAI所在的网络以太坊上升了115%。

这是窗口指导和利率对市场的影响–发生在市场从3月份的黑色星期四反弹之后。请记住,在6月份,大多数专家都认为加密货币超买。根据skew.com的数据,6月底比特币永续合约的融资利率大多为负值,这表明市场情绪也很悲观。这种大规模的变动最让人吃惊。

唯一不感到惊讶的是那些实施计划的人……

PolychainCapital的奥拉夫·卡尔森-威在这里所做的事情值得大力称赞。他在创建COMP的过程中发挥了很大的影响,将其作为一种引导或吸引流动性的方式。

奥拉夫和Polychain也对Maker起了促成作用。所以我们现在看到的是,相互作用的协议是如何大于其各部分的总和的。

这种相互作用的协议、债务创造和低利率的强大组合为市场提供了火箭燃料。我们有理由相信这仅仅只是开始。

正如索罗斯所言,“当我看到泡沫形成时,我就会冲进去买入,火上加油”。当我们看到区块链产生更多债务时,市场将会走高。

只是有多高?

当我们准备发表时,DAI的供应还差5600万到10亿。加密货币的总市值刚刚超过4000亿美元。DAI只是九牛一毛。

根据标普市场情报,2018年美国机构杠杆贷款余额超过1万亿美元。按未偿抵押贷款计算,美国抵押贷款行业价值11万亿美元。美国国债是27万亿美元。

DAI还不到10亿美元。

在未来几年里,加密货币技术将在这些各种形式的债务中占有更大的份额。考虑到其中的一些总数,日经指数过去20年1520%的增长似乎更像是一个起点,而不是加密货币市场将走向的终点。

据Decrypt10月29日报道,加密货币交易所Kraken在一个月前成为了美国第一家获得怀俄明州银行执照的加密货币公司,而近日,Avanti已经收到了怀俄明州银行委员会的银行执照.

1900/1/1 0:00:00据彭博社报道,知情人士透露PayPal正在洽谈收购包括BitGo在内的多家加密数字货币公司,预计将在几周内和BitGo达成协议.

1900/1/1 0:00:00文:内参君从10月22日开始,整个周末加密鲸鱼们都在出售比特币。尽管市场上卖家数量在增加,但占主导地位的加密货币却持续反弹。在加密技术中,“鲸鱼”一词指持有大量比特币的高净值投资者.

1900/1/1 0:00:00转自:肖飒近日,我们在与一些币圈的朋友们交流时,发现他们对于USDT的性质认定与我国刑事司法实践的认定倾向不一.

1900/1/1 0:00:00本质上来说,比特币与是毫无相关的,因为任何第三方或政府都不能影响其网络运行的关键层面。但是政客们却可以间接地影响比特币,比如通过出台法规,加大比特币的获取难度,实施经济政策,促使更多的人使用.

1900/1/1 0:00:00来源:Polkadot生态研究院背景谈到区块链的发展,用一个较为形象的比喻来形容可能更为贴切,它就像春秋时期的朝代更替一般,最开始还是零零散散的诸侯分割,各自为地.

1900/1/1 0:00:00