比特币已经突破2020年历史新高,一众主流币种也正在回温,但是DeFi项目自9月份暴跌以来,币价却仍不见起色,市场中对DeFi矿币的信心越发不足,出现不少DeFi凉了的声音。

那么,DeFi真的凉了吗?

尽管目前市场中大部分流动性挖矿项目都面临着流动性枯竭、业务量稀薄、老用户流失缺乏新用户的窘境。

如果无法有效解决这些问题,DeFi确实可能难逃“死亡”的宿命。

但就目前而言,说DeFi凉了似乎有些言之过早......

至少从数据上看,DeFi还没有凉

近期DeFi矿币大跌,导致很多投资者对DeFi后市的发展信心不足。

有人认为流动性挖矿热潮阶段,DeFi泡沫严重市值虚高,现在大部分币种的高点已出,后续将进入很长一段时间的“价值回归”阶段;也有人认为这轮行情已经充分向市场展示了DeFi领域的潜力,只是DeFi目前依然处于早期发展阶段,但未来可期。

一方认为DeFi已是耋耄老人,而另一方认为DeFi是一个新生儿,前途不可估量,似乎双方谁也无法说服对方。

DeFi现在究竟怎么样了?或许从数据上我们能一窥端倪。

首先来说,最直观的就是以太坊的Gas费。

Blur创始人:做市商提供的流动性使得购买新的藏品更加安全:金色财经报道,Blur创始人Pacman在社交媒体上表示,传统市场和代币市场的绝大部分交易量来自少数做市商(MM)。在NFT市场,来自MM的交易活动与来自收藏家的交易活动看起来非常不同。在Blur之前,NFT中的MM非常少,随着这个市场的成熟,你会看到更多的MM进入这个市场。

了解游戏中的动态对每个人都很重要,MM 提供流动性并从资产真实价格的价差中获利。他们进行的每笔交易都以支付给创作者的版税形式出现。他们的活动将看起来与NFT爱好者所习惯的活动不同。但他们的进入允许更多的玩家进入这个市场。他们提供的流动性使得购买新的收藏品更加安全,这导致了更多的数量,并为创造者带来更多收入。

随着基础设施和流动性的改善,代币世界爆发了,使市场得以增长。NFT也将看到一个巨大的增长,而MM的进入只是一个开始。[2023/3/1 12:36:12]

图源:TheBlock

上图是近3个月内以太坊上平均每笔交易的Gas费用情况,在流动性挖矿最疯狂的时候,平均Gas费用高达9美元,随着挖矿热度的下降,Gas费用也逐渐降低。

据指标网站BitInfoCharts数据,10月以太坊交易的手续费平均在1美元左右,这和9月份以太坊单笔交易最高价至14.583美元相比,判若云泥。

对DeFi玩家来说,DeFi带给他们的直观印象,除了高风险高收益的刺激以外,更多的就是拥堵的以太坊网络和高昂的手续费了。

以太坊交易所支付的费用将支付给以太坊的矿工,后者会消耗计算能力来处理交易。当对矿工的计算能力的需求大于供应的需求时,以太坊交易费用就会增加。

自动做市协议Balancer新增TUSD流动性挖矿:据官方最新消息,自动做市协议Balancer在Polygon和Arbitrum同时新增TUSD流动性挖矿。用户在Polygon向TUSD-DAI-USDC-USDT池提供流动性,可获得BAL+TUSD+MATIC三种数字资产奖励。Balancer 是一个自动化的投资组合管理器、流动性提供者和价格传感器,用户可通过跟踪套利机会,优化投资组合。

TrueUSD作为首个经独立机构验证、接受链上实时独立验证、锚定美元的数字资产,目前已上线Binance、Huobi、Poloniex等100多家交易平台,并在TRON、Avalanche、BSC、HECO等公链上进行多链部署, 深度参与各链DeFi生态建设。TrueUSD经全美最大会计公司Armanino实时审计,确保美元储备与其流通比达到1:1,实现100%储备,用户可随时通过官网获取公开审计结果。[2021/11/16 6:54:00]

这是因为,很多人同时需要处理交易时,矿工将优先考虑出价最高的人,由此也推高了以太坊的手续费。反之,当网络不太繁忙时,或当有足够的矿工来处理供应时,费用会下降。

而Gas费的降低,很大程度上与此前基于以太坊网络的DeFi交易量正在逐渐减少有关。

真实的交易量背后,是真实的市场情绪。

相较于以往,市场确实不太看好DeFi了。

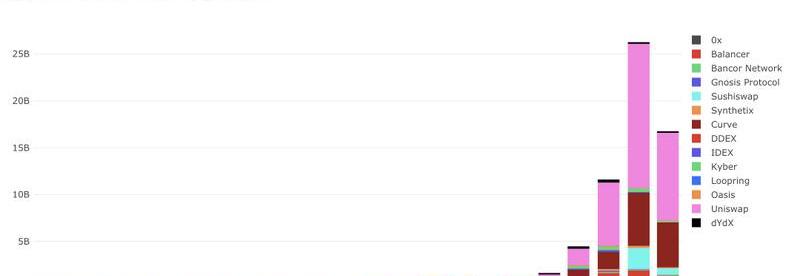

其次,我们还应该看下Dex赛道的交易量情况。

EOS链上流动性挖矿项目dmd.finance将官推名称更改为“EFI”:基于EOS的流动性挖矿项目dmd.finance已将其官方推特的名称更改为“EFI”,官方介绍表示,EFI致力于推动和整合整个EOS生态系统的发展,包括DeFi和Dapps。[2020/9/19]

图源:defiprime

今年9月,去中心化交易所交易量突破255亿美元,创下历史新高,其中Uniswap的交易量占比高达75%。得益于UNI代币的发行,Uniswap9月份的交易量更是成功超过Coinbase,仅次于国内三大交易所。

然而,好景不长。

据DuneAnalytics平台的数据显示,DEX的每周交易在8月31日时,达到80亿美元的峰值,然后在9月14日达到月度高点60亿美元。但最新数据显示,截至10月12日,月交易量已降至30亿美元以下。

FTX创始人SBF在出席洛杉矶区块链周时指出,10月份以太坊上的DEX日交易量暴跌,是因为流动性挖矿不再提供激励。

无独有偶,火币DeFiLabs的研究主管JohnsonXu曾表示,当下去中心化交易所的交易量下降,是由多种因素导致的,但主要原因之一就是人们现在无法赚到那么多的收益。”

激励的减少,导致去中心化交易所交易活动的减少。

但值得注意的是,锁仓在DeFi智能合约中的资金数量却并未减少太多。

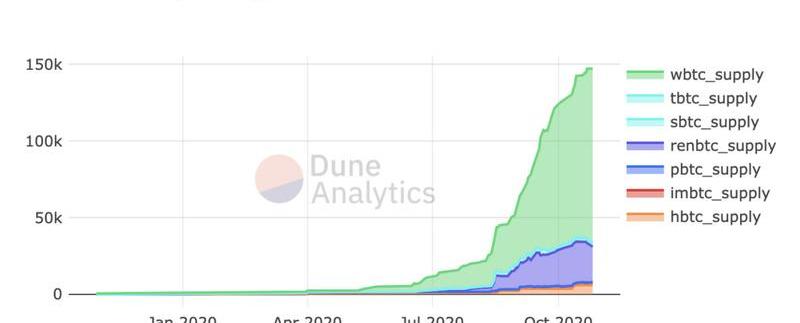

另外,以太坊上BTC数量的变化,在一定程度上,也成为了DeFi凉热的晴雨表。

随着DeFi的火热,人们用各种方法将资金注入DeFi。

流动性挖矿项目SushiSwap发起流动性迁移提案#QmXm9T7:流动性挖矿项目SushiSwap(SUSHI)发起流动性迁移提案#QmXm9T7,投票期限为1天,一旦通过,ChefNomi将部署所有必需的智能合约,Migrator、SushiSwapFactory(UniswapFactory)、SushiMaker和SushiBar,并设置“setMigrator”功能来调用时间锁智能合约,48小时后迁移完成。一旦迁移完成,SushiSwap借助自有的AMM,将收取交易费用的1/6分配给SUSHI代币持有者。截至目前,有87%投票支持,12%的投票反对。[2020/9/4]

映射BTC就是方法之一。

在以太坊上网络上,DeFi的发展,也和锚定的BTC数量呈正相关。

目前规模最大的是WBTC,在DeFiPulse上,WBTC目前的锁仓量已经高达15亿美元,超过Compound位居第三,仅次于Uniswap和Maker。

目前,以太坊上有将近15万枚的BTC,占BTC总量的0.694%,占以太坊市值的4.26%。从上图可以看出,以太坊上的BTC总量仍在增加,增速最快时期是8月底。现在的增速正在减缓。近期renBTC甚至有减少的趋势。

动态 | bitFlyer公开其加密货币自营交易行为 称其目的为提高流动性:据Crypto Watch消息,日本加密货币交易所bitFlyer于5月29日在推特上公开表示,其已在该公司交易服务中实施了加密货币的自营交易。该交易所其目的不是为了盈利,而是在bitFlyer Lightning和简单交易所(即比特币交易所)提高供给流通性。而对此公告,不断有用户提出质疑。[2019/5/30]

图源:DuneAnalytics

之所以会出现这种现象,或许和近期比特币的走势有关。

从今年9月开始,比特币的价格就开始逐渐上涨。

近两个月,比特币币价从10100美元左右,上涨至最高13816美元,涨幅超过35%。

与之相对的,则是DeFi项目Harvest遭遇黑客攻击,FARM币价一落千丈,导致那些通过映射比特币单币质押挖矿的矿工们损失惨重。

换句话说,某种程度上,单纯持有比特币的回报率已经高于将比特币质押到流动性挖矿中获得的收益。

而近期映射比特币的数量出现增速下降和减少的情况,一定程度上也说明,DeFi挖矿不再像之前那么吸引用户了。

最后,我们看下DeFi市场中的资金锁仓量

在DeFi市场中,资金锁仓量是大家用来评估一个DeFi项目增长的最常见指标,对一个项目而言,流动性资金池中锁仓资金的体量代表了该项目的流动性好坏。

锁仓量越多,流动性越好,整个项目更有活力,反之则意味着项目的发展迟滞,甚至死亡。

尽管市场中有投资者对使用锁仓量作为项目估值的准确性表示异议,但总体来看,该指标依然具备一定参考性。

今年8月,DeFi项目中的锁仓量一度和代币价格挂钩,项目的币价上涨和资金锁仓量往往呈正相关。

图源:DeFipulse

上图是一年来DeFi市场中整体锁仓量的变化情况。

我们看到,DeFi锁仓量从6月底开始加速上涨。当时,恰逢COMP横空出世,一把火点燃了DeFi的热潮。在此之后,YFI、YFII等流动性挖矿层出不穷,更加吸引了大量资金的进场。

我们看到,尽管在9月和10月,DeFi市场的资金锁仓量略有回调,但整体而言,留在DeFi中的钱依然很多。

从各项数据都能明显看出,8月底、9月初的时候,DeFi热度要远高于现在,这或许是因为当时的流动性挖矿狂潮所致。现在来看,前段时间市场的热度过盛,疯狂过后不说一地鸡毛,至少流动性挖矿的巅峰时期已过,Fomo情绪也有所降温。

各项数据表明,要说DeFi已凉,还为时尚早。只不过相较于以往的狂热,目前的DeFi,正在逐渐回归理性。

DeFi目前问题很多

DeFi尽管还未凉,但不代表着DeFi能够完成从狂热到理性的“软着陆”。

DeFi自身,依然有许多问题亟待解决。

譬如,矿币大跌,没有可持续性的资金入场

此前DeFi各大币种在行情大好的时候几乎全线上涨,YFI、YAM、SUSHI、UNI等代币都曾引爆市场情绪。

然而,欢乐的时光总是短暂的。现在这些币种距离高点分别跌去了68.92%、82.24%、91.01%、57.93%。

狂欢过后,一地鸡毛。

再加上,今年9月初,曾经差点一举将Uniswap搬空的Sushiswap遭遇崩盘,引发诸如珍珠、泡菜等币价的下跌,再加上以太坊上的Gas费用高昂,不少挖矿项目的收益率远远不如从前,甚至一些资金体量较小的用户挖矿收益无法覆盖成本,使其不得不将资金从流动性池子中撤出。

对于项目而言,流动性池子中的资金出逃后,既没有可持续的资金流入,又没有可观的业务支撑,于是便发生恶性循环,Farmer们逐渐心照不宣:即挖新不挖旧。

旧项目资金出逃跑到新的项目里,而新入场DeFi的资金也不会选择旧项目。

最终的结果,就是流动池的枯竭以及项目的崩盘。

讽刺的是,当下的DeFi市场,似乎除了流动性挖矿以外,再难想出一个更具有创新性的玩法。

缺乏创新性玩法,新项目的生命周期越来越短。

上文说过,对于一个流动性挖矿项目而言,当其池子里的流动性枯竭后,项目也就离宣告死亡不远了。

目前来说,DeFi领域里大部分项目都是借鉴YFI、YAM等早期流动性挖矿的玩法,即使诸如MEME这种NFT模式的项目也未能免俗。

再加上,用户对新矿的心里防线较高,稍有不对劲就会立即将资金撤出。所以很多新矿崩塌的速度越来越快,上线即巅峰的项目不在少数。

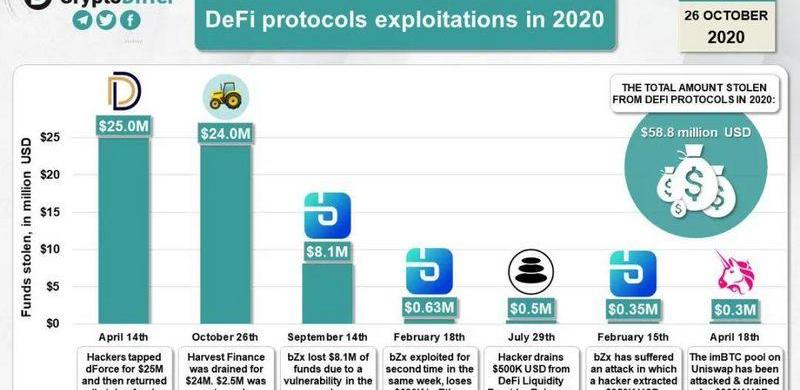

除此之外,黑客攻击事件不断,同样也是DeFi遇到的困境之一。

在区块链世界尤其是DeFi领域,项目智能合约开源非常普遍的现象,因此,开源项目被黑客攻击的新闻屡见不鲜。

所以,用户在挖矿时最担忧的一点则是智能合约的安全性,因为大家参与挖矿时资金都存在智能合约中。一旦合约遭受攻击,且不说币价大跌,稍有不慎可能血本无归。

下图是CryptoDiffer统计的2020年以来DeFi项目受到黑客攻击的情况。

包括Uniswap在内的几个项目累计被黑客夺走了5880万美元,也就不奇怪为何大家称DeFi是黑客提款机了。

图源:CryptoDiffer

其中,bZx作为早期知名度和口碑均尚可的项目,竟然在一年时间里前后三次遭到黑客攻击,口碑严重下滑,锁仓资金也在DeFi项目中排名靠后。

更有甚者,近期,号称YFI竞品的Harvest也因为遭到黑客攻击而元气大伤,直接导致FARM币价暴跌,资金锁仓量严重下滑。此外,受此牵连的Curve代币也无法幸免,在Harvest被攻击之后,CRV币价也一度暴跌。

就当下而言,要想在看到曾经凭借流动性挖矿支撑起来的DeFi盛世,似乎已不太可能。

但流动性挖矿玩法的终结却并不意味着DeFi命运的终结。

事实上,早在2015年,DeFi的雏形就逐渐浮现,从早期的MakerDAO对自己架构的第一次迭代,到2017年Aave的初露峥嵘,再到2018年DeFi概念在Medium上被正式提出。

DeFi到现在也已走过5年多的历史。

在漫长的5年中,DeFi大部分时间里都是处于默默无闻的状态。

尽管默默无闻,但DeFi也在慢慢积累实力。

从2015年到2019年,DeFi协议从无名时代的探索到应用场景的成熟,都为今年的爆发进行了铺垫。

然而,爆发总是短暂的。

或许爆发过后的DeFi,恐怕又要回归到长期的平静。

而对于用户而言,未来的DeFi尽管仍然有利可图,但想要重现今年6月以来的狂热,可能性微乎其微,至少可预见的未来,不大可能。

标签:EFIDEFDEFI以太坊Friends With Benefits Prodefi communityDEFI S以太坊交易所排名

持续一个月的ETHOnline黑客松接近尾声,活动中涌现了一批非常有趣的DeFi新项目。本文将简单介绍一个DeFi固收类项目TheEthereumYieldCurve.

1900/1/1 0:00:00英格兰银行金融科技总监TomMutton在第二届数字货币外滩峰会上表示,尽管央行数字货币是英格兰银行的“焦点”,但该行在今年3月采取的立场没有改变.

1900/1/1 0:00:00加密交易所排名平台CerLive最近的一份报告显示,排名前25位的去中心化交易所中有14个在网络安全方面得分很低.

1900/1/1 0:00:0010月23日晚,中国央行发布关于《中华人民共和国中国人民银行法》公开征求意见的通知。该法是中国第一次将涉及虚拟货币、加密货币的“代币”等纳入法律.

1900/1/1 0:00:002008年10月31日,中本聪发表了一篇九页论文,描述了一种名为“比特币”(Bitcoin)的新型在线支付系统.

1900/1/1 0:00:00自2020年5月26日上线以来,随着Polkadot网络的不断成熟和完善,它已经发生了动态变化.

1900/1/1 0:00:00