转自:链闻

撰文:HashKeyCapitalResearch

加密货币主经纪商是近两年多来出现的一项新的业务模式,结合了传统金融主经纪商和加密货币交易的特点。在两大未来的推动因素:

对冲基金的繁荣和

衍生品业务的发展。

目前入场参与者开始变多,且资质都较高,也具备相当的合规水平,是未来机构入场一个很好的观察角度,预计

未来2-3年将出现

区域垄断格局。

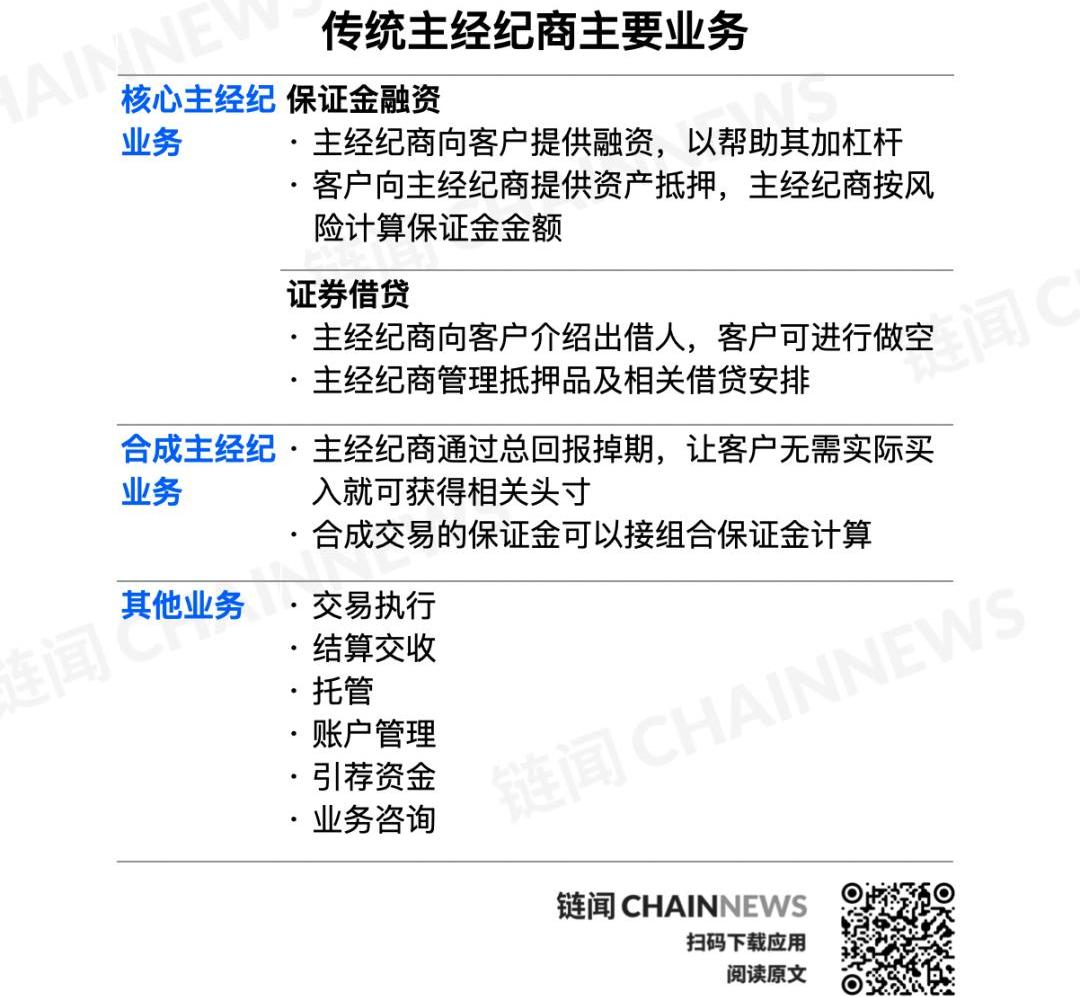

传统主经纪商主要业务

传统金融行业

主经纪商的客户为

机构投资者,其中主要是对冲基金和高净值客户,提供的主要服务有交易、清算、托管、杠杆融资、技术服务等一大类支持。主经纪商的出现来源于对冲基金交易数据、仓位和收益计算的繁重,主经纪商提供了一站式的管理,把基金管理人从繁重的

管理负担中解放出来,并开始提供额外的

资本节约型

增值服务。可以说主经纪商的发展和

对冲基金的繁荣密不可分,其主要业务分类如下:

主要业务:资本类业务

主经纪商的主要业务都是

贡献收入最大的那一部分,传统的如保证金融资、证券借贷,新型的如合成主经纪类服务。合成主经纪服务主要是指利用掉期协议等衍生品,帮助客户建立对应的

底层资产头寸,而省去直接购买的花费,以及解决特定类型市场难以直接持仓的困难。

这一类服务的目的都是帮助客户

节约资本,主经纪商用自己的资产负债表或者其他源头的资产进行借贷以赚取收益,无形中也增加了客户的杠杆水平。

其他业务:费用类业务

其他业务包括:交易执行、结算交收、托管、账户管理、现金和仓位管理、引荐资金,业务咨询。其他业务不是主要的收入来源,但为主经纪商的基础服务,主要依托主经纪商较强的后台管理系统和专业的机构客户服务团队。

此外基于主经纪商强大的

客户关系网,也有的主经纪商在主导match-book或者intermediate类业务,就是将客户具有

Hashkey Exchange或已获批香港虚拟资产新牌照:8月3日消息,Hashkey Group首席运营官Livio Weng“七爷”在社交媒体发文称“一张‘好牌’,即将到来”并附Hashkey Exchange配图,或指已获批香港虚拟资产新牌照。上月初,HashKey披露在申请牌照期间“获得积极反馈”并计划在短期内推出虚拟资产交易平台Omnibus服务。

按现行条例,虚拟资产平台须购买保险,并就线下储存的“冷钱包”提供50%保障,而网上储存的“热钱包”保障为100%。至于可供交易的加密货币,须属于合资格的大型虚拟资产,并获证监会事前审批。[2023/8/3 16:15:18]

相反方向的头寸需求进行匹配,而不需要去外部市场进行询价,主经纪商内部就可以完成操作,中间可以收取一定的费用。所以主经纪商一方面业务水准要求比较高,另一方面网络建立起来用户很难迁移,所以主经纪商的市场份额都在

几家大型投行手中。

主经纪商业务收入来源和全球市场份额

加密货币主经纪商主要业务

加密货币所谓的主经纪商,和传统主经纪商略有不同,目前阶段可能更适合的定义是

经纪商。为了适应加密货币交易的特点,目前加密货币主经纪商提供的服务有:聚合交易服务、资金和数字货币的借贷服务、托管服务、OTC服务和其他服务。

聚合交易

Crypto的聚合交易和传统聚合交易有一个比较大的区别,就是

流动性的分离和

聚合发生的场景完全倒过来。

传统标准金融交易品场景:交易所少,经纪商多,流动性聚合在交易所。

Crypto场景:经纪商少,交易所多,经纪商聚合流动性并进行分发。

和crypto类似的外汇市场中,有比较多的流动性聚合,因为外汇市场的结构也很分化,有银行、dealer、主要交易公司

、零售交易者等。Crypto市场也很分化,只是分化的形态不同:交易所多,liquidityaggregator少,而且币种繁多以及货币对也多,导致流动性

被分割的过细,所以急需流动性聚合服务。

借贷业务

Hashflow:2023年将重点扩展Hashflow DEX、Hashverse等产品:1月28日消息,去中心化交易平台Hashflow更新2023年路线图的优先级,将重点扩展Hashflow DEX、推出Hashverse、首个游戏化和故事驱动的DAO等产品。此外,路线图中还包括将第一个非EVM链添加到Hashflow协议、支持跨多个做市商的订单拆分和路由。[2023/1/28 11:34:06]

借贷无论是经纪商和主经纪商一般都会提供的业务,但对于在crypto领域里的经纪商则是一项可选业务,和项目基因有关。比如以交易见长的?

FalconX?就提供较少的信用额度,但是某些custody或者lending转型过来的经纪商,就多提供这类如?

BitGo、BlockFi?等。

资本效率

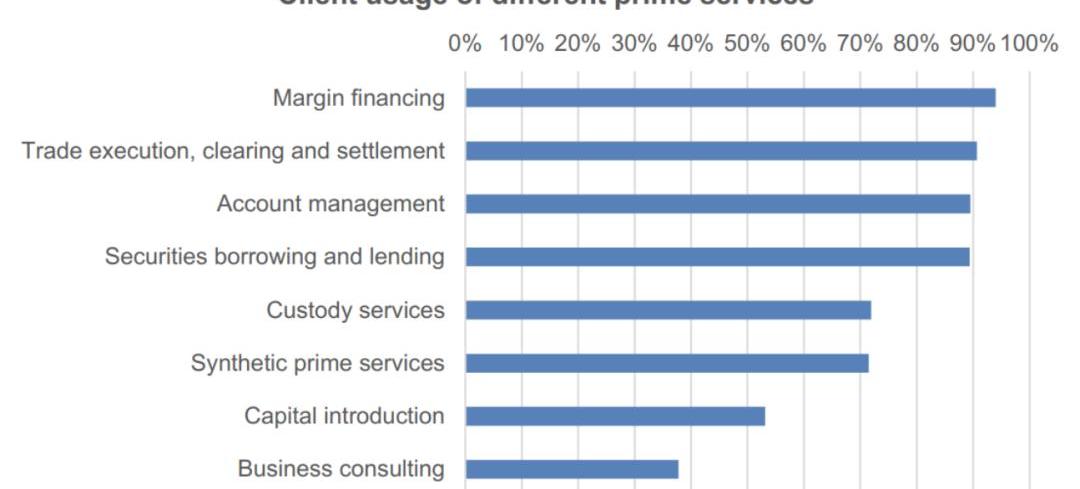

对于客户而言是非常重要的需求,特别是会使用杠杆的机构投资人。根据SFC调查,传统金融里,90%的主经纪商的客户,都会选择

保证金融资,接近90%都会进行

证券借贷。借贷类需求排在所有需求之首。

当然这也和客户结构有关,主经纪商80%以上都是

对冲基金,对冲基金的资金量其实都不算大,为了获得各类头寸需要各种借贷业务的支持。

托管服务

托管服务一般不是主要的收入来源,因为托管服务的

收入较薄。Crypto的托管服务一开始是非常抢手的,主要是类似的牌照不容易获得,托管费用也比较高。但是随着参与者越来越多,托管服务的利润也开始变少。部分托管商开始转型,如?

BitGo、Anchorage?等。托管服务的一大优势,就是掌握了大量的客户资产,而且由于crypto的风险,一般客户对托管的粘性还较高,一般可通过提供一些额外的附加价值服务获利。

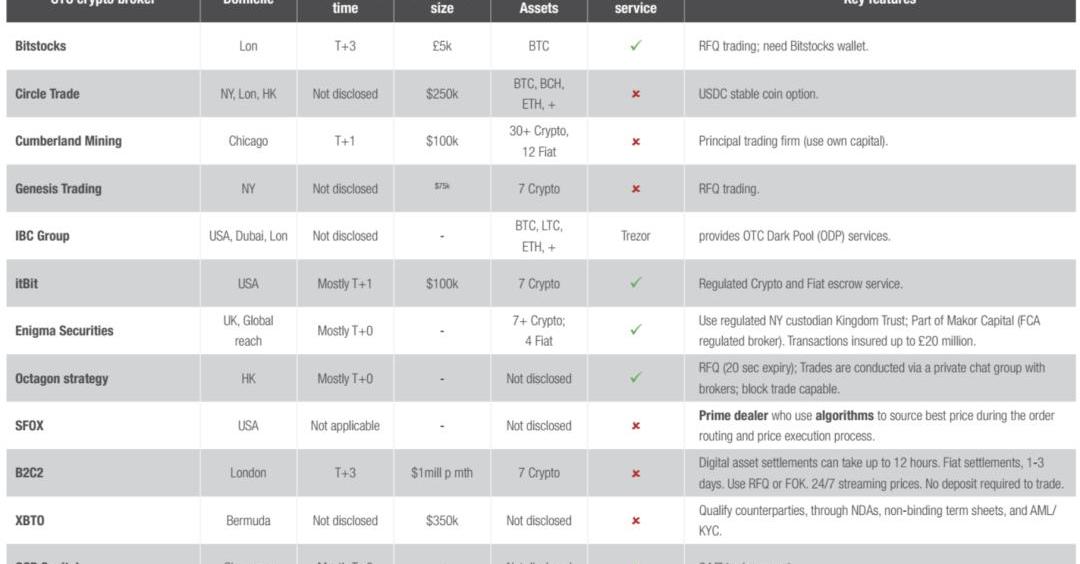

OTC服务

OTC业务是比较多的,Bloomberg曾估计crypto的OTC交易量是场内交易所的?

2倍。OTC业务主要也有两种:

一种是?principledesk。desk自己承担买币的风险,客户下单,提供报价,然后trader去市场以报价去完成订单。desk承担报价之后和自己执行之间的价格风险。

Zero Hash在巴西开展业务,作为其向拉丁美洲扩张的第一步:金色财经报道,Zero Hash帮助公司向客户提供数字资产,作为其向拉丁美洲扩张的第一步,它在巴西开设了业务。Zero Hash首席执行官Edward Woodford在一份声明中表示,该公司现在可以为巴西的合作伙伴提供托管、执行、结算和流动性解决方案。[2022/11/4 12:15:44]

一种是?agencydesk。客户给出大概的价格范围和订单大小,desk去寻求卖家,客户自己承担下单后和成交之前的价格风险以及。一般是托管商可以提供的附加服务。

OTC交易所不一定是主经纪商提供,一般

大型交易所也会提供。比较大的提供OTC交易商包括,

GenesisTrading、

CoinbasePrime?和出售给Kraken的CircleTrade,现在叫?

KrakenOTCdesk。

CAPCO在2019年2月列举的一些OTC服务商

其他业务

合成主经纪商

这类在传统金融里面比较多,crypto领域做的不多,我们看到的有B2C2在提供类似服务。目前看是传统机构需要数字货币的

风险暴露,但是不想直接持有数字货币,会需要类似的业务。因为基本上想要交易的币,都可以交易到,OTC交易商也可以帮助在市场上买到。

组合保证金

组合保证金不一定是主经纪商提供,交易所提供的情况比较多,但是主经纪商如果介入

衍生产品交易的话,也可以提供组合保证金服务。组合保证金对应的是一般保证金,一般保证金就是按照交易者的每一笔开仓,去计算对应的保证金。

组合保证金是所有投资组合,尤其是衍生品类型的投资加在一起,因为投资方向有正反,所以就把这些投资所需要的保证金进行

仓位的综合,这样的保证金需求就大大减少,是基于整个投资组合进行计算保证金的一种方法。简而言之也是一种capitalefficiency的方法。

当然组合保证金的

关键在于计算,传统的计算方法经历了不可冲销的保证金系统、策略组合保证金系统、组内冲销保证金系统和基于全局风险观的组合保证金系统。具体横向看,各类交易所也有不同的组合保证金机制,如CME的?

Longhash:层层清算、灰度资金流入放缓等导致BTC出现极端波动:Longhash发布分析文章《比特币为什么会出现极端波动?》表示,过去一周,比特币价格经历了极端性的波动,反复测试24200美元至24300美元的阻力区间未果。

比特币市场这些短期价格大幅波动的背后,受到了一系列因素的影响。它们分别是:层层清算、高资金费率、灰度资金流入放缓、以及健康的市场修正。[2020/12/24 16:24:47]

Span,OCC的?

Stan,Eurex的?

Prisma,Nasdaq的

GeniumRisk。

多账户管理

多账户管理和数字货币市场的特征紧密相关。数字货币市场诞生伊始,交易所一直承担着

传统交易所+券商的角色,无论是上币、交易、清结算、账户管理、托管、衍生品等各类服务,似乎是一个可以全能包办的角色。各方都在参与交易所的建设,用户可以直达交易所交易,中间并不需要中间商商赚差价。但正是因为

诸多交易所的存在,才衍生出经纪商这一需求。用户面临的问题是:

可能要开多个多个交易所账户;

多交易所账户使得每个账户都要存一些资金;

如果是机构,可能还需要额外的OTC交易和低成本的杠杆资金支持。

此时主经纪商就可以代表客户参与

多交易所的交易,客户不用顾忌各个交易所的差异性,可以依托于主经纪商的资本进行衍生品的开仓、交易等,这样资本就可以大为节约。

加密市场主经纪商有何类型?参与者有哪些?

我们梳理行业主要的主经纪商大概有三类:

独立Broker:如Falconx、CrpyoFinanceAG

其他机构转型/延伸到Broker:如BitGo、GenesisTrading、BlockFi、Nexo

大交易所业务延伸:如Coinbase收购的Tagomi、Huobi成立的Broker

独立的主经纪商出现是因为:

有人看到了行业痛点;

有传统经验的人对做经纪人生意驾轻就熟直接转型;

团队对技术有强大的自信,比如可以找到最好报价,可以聚合非常多的交易所。

其他业务机构延伸,如?

BitGo?为业内领先的托管公司,但是托管服务的利润越来越薄,其拥有强大的客户基础和资产沉淀,可以自然的向经纪商服务转型,而且服务类型还比较多。交易所延伸过来的是另一类,因为交易所本身都会有一些比较大的客户或者机构客户,需要专门的团队去维护,所以无论是收购还是自建,通过专业的平台增加

动态 | LongHash报告:中币11月现货交易量排名第四 访客数高于二三名:LongHash发布的11月区块链数据报告显示,中币(ZB)现货交易量排名全球第四,上个月平均24小时成交额超过8亿美元。现货排名前三位的交易平台依次是Binance、OKex和Huobi,但中币(ZB)的访问数量远高于二三名。LongHash 报告引用的数据源网站 CoinGecko则表明,目前中币(ZB)的实时成交额(规范后)排名为第三位,低于Binance和Coinsbit。[2019/12/19]

客户粘性,将客户留在交易所交易。因为交易单量都比较大,所以很好的留住了客户,但是交易所经纪商也面临中立性的问题。

FalconX?成立于2018年5月,是一家位于美国硅谷的加密货币经纪商,目前只提供少量的授信借贷服务,主要的业务就是帮客户通过算法实现市场最佳的交易撮合,无滑点,无隐藏费用,及时的RFQ报价反应,365*24交易支持。也为流动性提供商提供了API服务。主要服务分成

Trading

、Settlement?和?

PrimeService?三类。两位创始人分别来自Google和AccelVC。

Tagomi?是为机构级别服务的加密资产交易商。Tagomi也是提供最佳价格交易服务,特别是为机构级别的

大交易单提供最佳的执行价格。做法主要是分单,将一个大单打散成数个小单进入各个交易所,完成交易。Tagomi的交易费用不高,最低级别为0.1%

,和目前交易所对散户的最高费率一致。Tagomi在2020年被?

Coinbase收购,成为Coinbase的机构服务业务。在2019年初Tagomi就获得了纽约州金融服务局颁发的BitLicense。

B2C2?位于伦敦,提供OTC交易服务以及Primeservice服务,曾获得软银3000万美元投资。B2C2也是提供7*24小时交易服务,以及多种法币/数字货币交易对的服务。与传统主经纪商类似,B2C2还提供合成资产服务,这是目前加密服务商里比较少的。B2C2获得了MiFID投资牌照和英国FCA颁发的CFD牌照

CryptoFinanceAG?位于瑞士,提供类似于传统的经济服务,还包括资产管理和数字资产的存储等。资产管理提供两只基金,包括主动管理和被动管理的cryptofund,追踪CryptoMarketIndex10指数。存储是CryptoFinance比较特别的服务,提供硬件钱包HSM的服务,和许多其他瑞士公司很像。交易服务也是宣称可以拿到最好的价格及快速交易。

BitGo?本身就是托管服务商,也开始转型做Primeservice,并提供给借贷服务。Bitgo本身的托管客户直接可以成为primeservice的用户。BitGoprime的最大特点是用户可直接使用BitGo提供的冷钱包中的数字资产参与交易,资产不用挪动,

安全性的保证是其他类型PB所没有的。BitGo也提供借贷服务。BitGoTrust在2018年3月获得了南达科他州银行服务部门的批准,可以向机构级别客户提供合规的托管服务。

GenesisTrading?是数字资产集团

旗下的交易和借贷业务分支。今年五月份通过收购英国托管服务商Vo1t,宣布进入到主经纪商领域。GenesisTrading月现货交易额达到17亿美元,借贷总量达到14亿美元,6月份开始衍生品交易一个月交易量达到4亿美元。Vo1t本身也是一家提供冷钱包托管、交易、staking的多元化服务商。GenesisTrading曾获得了纽约州金融服务管理局颁发的BitLicense。

BlockFi?是美国一家为零售和机构投资者提供提供数字货币借贷、存储和交易等服务的公司。虽然BlockFi并不主打主经纪商的旗号,但是从其今年建立机构服务以及聘用前投行负责清算/主经纪的专家来领导其业务来看,其业务性质接近于我们所谓的

主经

纪业务。BlockFi也是市场上最大的借贷服务商之一,其借贷平台的数字资产总量

达到15亿美元,月收入接近1000万美元,曾获得多个知名VC投资,并计划最快于2021年下半年上市。

牌照:本地尽量合规

目前没有一个具体的牌照去规管主经纪商或者类似的业务,但是在前面的描述中,我们看到部分玩家已经开始尽可能的合规,牌照上和许多和交易所的牌照有所重合,如BitLicense/MTL等。我们将部分参与者的牌照列表如下:

展望

主经纪商的主要的服务对象,是

机构投资者,这一点毋庸置疑,可以把机构投资者从繁重的账户管理、头寸管理中解放出来,但是加密货币的主经纪商业务,主要依赖于两个方向的发展:1)

加密基金的蓬勃发展;2)?

衍生品市场的壮大。

目前来看,crypto类型的对冲基金数量还是太少,管理资产不够大,根据PWC的估计,2019年底crypto对冲基金的的AUM总和也就是?

20亿美元左右,大概也就是加密货币总市值的1%。这个量级的对冲基金难以撑起主经纪商的业务,就算把高净值、大户加起来,估计也不会超过总市值的5%,按现在的市值估计也不到200亿美元。

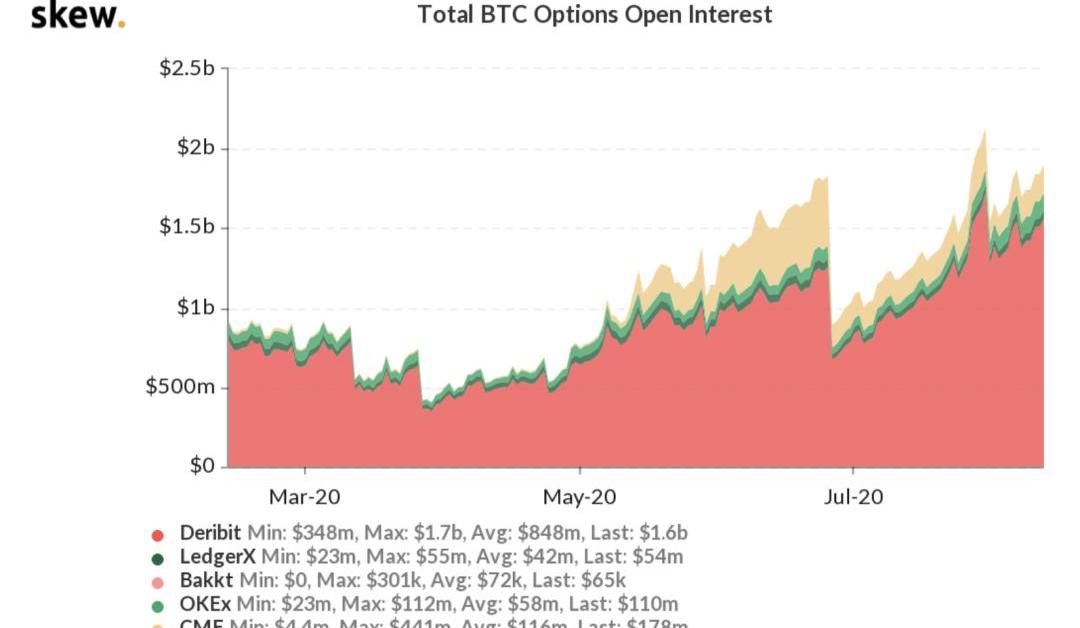

衍生品业务是近3年来加密货币最大的趋势之一,期货、期权等相继蓬勃发展。2017年以来衍生品市场发展非常快,期货的成交量已经非常接近现货的成交量。

期权市场,今年以来发展也比较快,但交易量还太小,每天成交2亿美元左右。但这都是好的方面,衍生品市场最终会

比现货大很多,尤其是这些复杂的衍生品,种类多了起来以后,经纪商的账户功能才能体现。

2020年是主经纪商慢慢开始浮出水面的一年,尤其是最近几个月,见诸报端的就有许多玩家公开宣布入场,如Coinbase、GenesisTrading、Nexo、Bequant、BitGo等。表明这个细分的行业开始受到重视,而且和前几年的交易所不同,主经纪商的参与者

在资质上要高出很多,很多有传统投行背景,还有的一些就是从托管和借贷转型过来,客户基础和行业理解强,而且都拿到了不少的融资,实力强劲。

现在行业的问题就是比较早期,机构客户太少,衍生品不发达,但是这样的布局也是机构入场的一个佐证,相信再通过2-3年,也可能效仿传统主经纪商,形成一定的

地域垄断以及

寡头垄断格局。

撰文:JackPurdy,Messari研究分析师作为第一批通过代币销售募集资金的项目,Melon比去中心化金融DeFi出现在加密货币世界词典中还要早上几年,其目标是重新架构金融系统的核心部分.

1900/1/1 0:00:00近期DeFi热点项目SushiSwap在北京时间周四凌晨迁移成功,早些时候,其多签名治理者投票结果揭晓.

1900/1/1 0:00:00文?|冰棒编辑|毕彤彤出品|PANews摘要:中国首个金融区块链国际标准通过立项;Sushi创始人套现引发项目代币暴跌;灰度GDLC基金恢复私募发行;Coinbase暗示要推出IEO平台;Bit.

1900/1/1 0:00:00资金只进不出、锁仓6个月或12个月、半年买入比特币挖矿总量的120%,ETHE最高溢价超过900%,套利......在这些标签加持下,2020年的灰度投资成为加密领域最为亮丽的风景线.

1900/1/1 0:00:00DeFi热仍在继续。截至发稿时,根据Debank数据显示,DeFi总锁仓量达128.08亿美元,上线仅7天的Sushiswap锁仓量已达15.14亿美元.

1900/1/1 0:00:008月22日-23日,“共享新机遇——2020全球区块链算力大会暨新基建矿业峰会”在成都举行。本次大会由成都市新经济委、成都市科技局及成都市成华区人民政府指导,由成都市成华区新经济和科技局、成都市.

1900/1/1 0:00:00